税理士松尾ブログ

なにせなアカン?消費税10%-⑪インボイスって何を書けばいいの?

2019-03-31

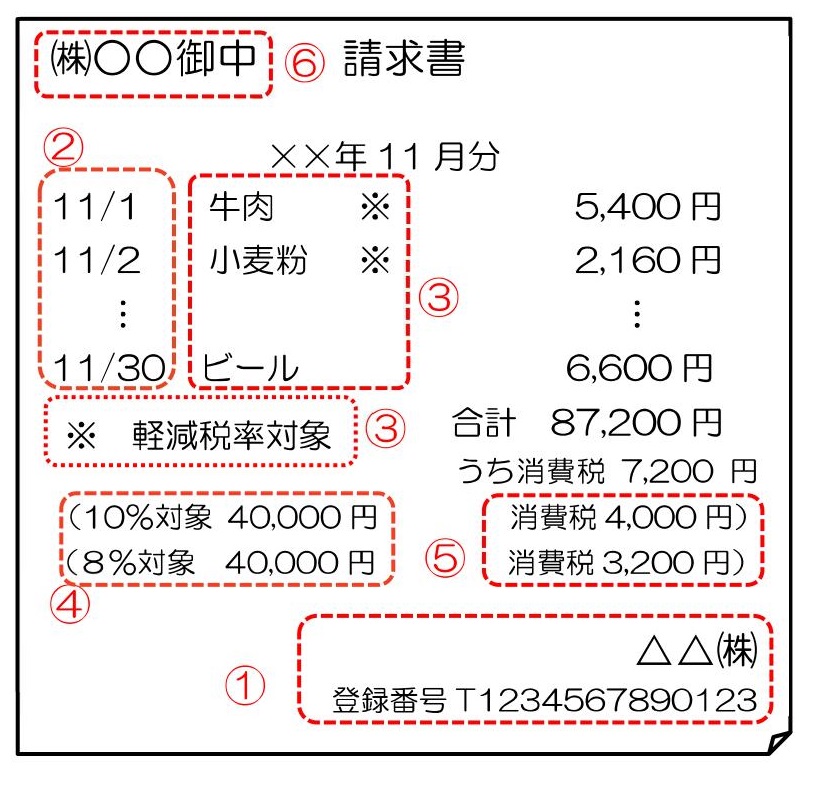

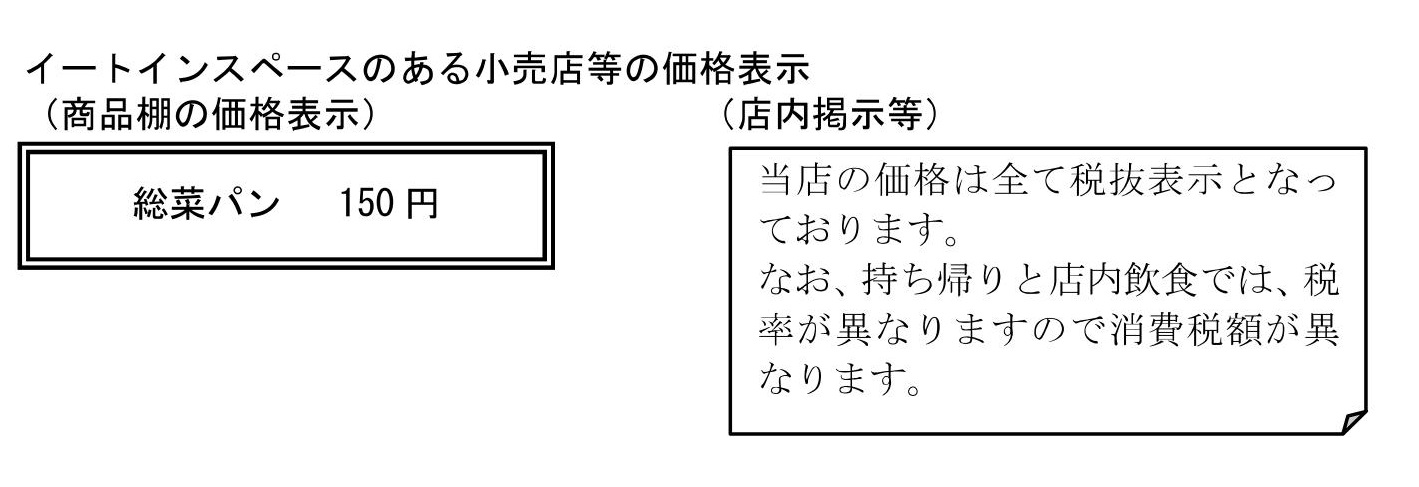

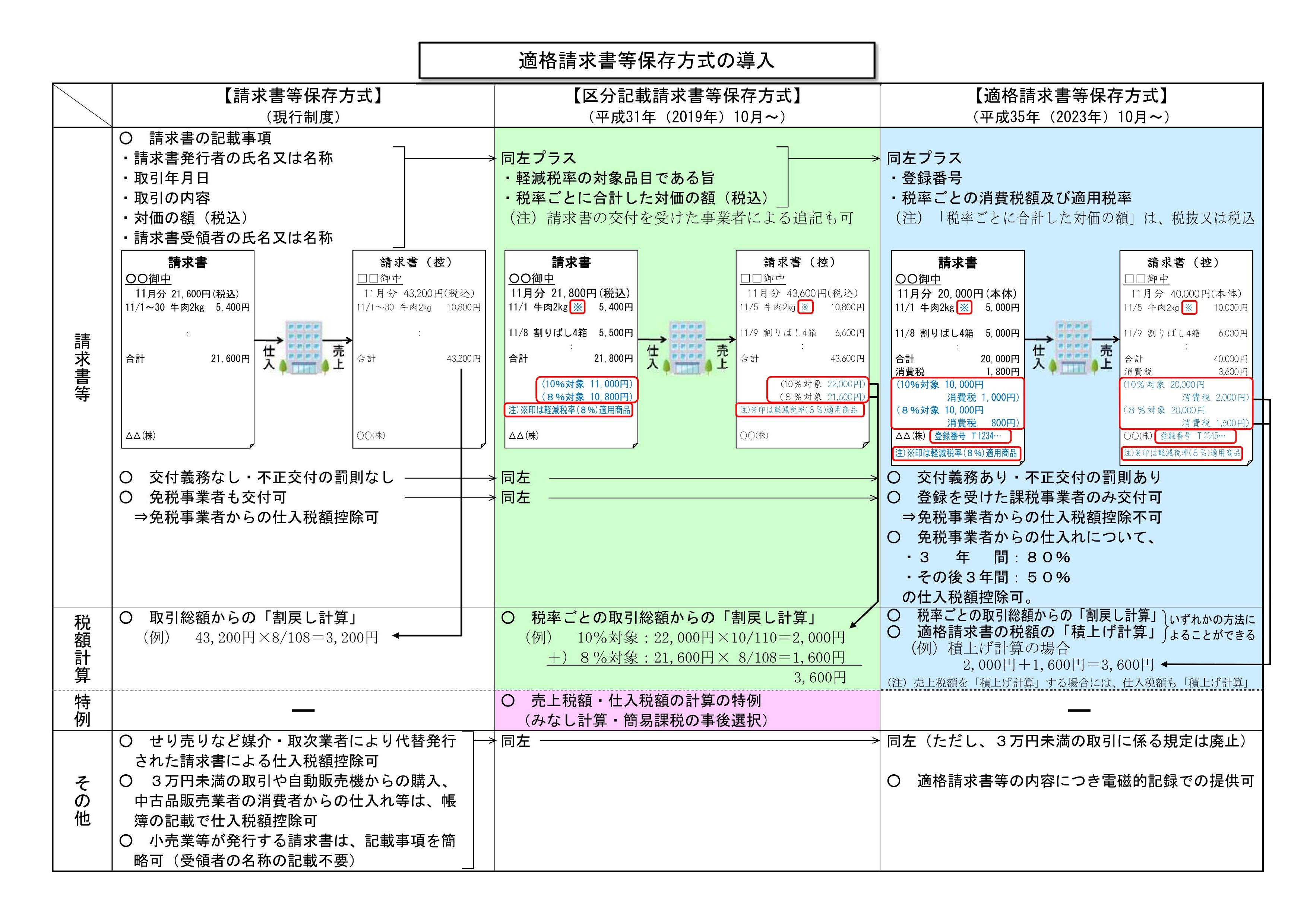

領収書や請求書に記載すべき事項が

現行から2段階で増えていきます。

まず2019年10月からは

・軽減税率の対象であればその旨

・税率ごとの税込み合計

を記載します。

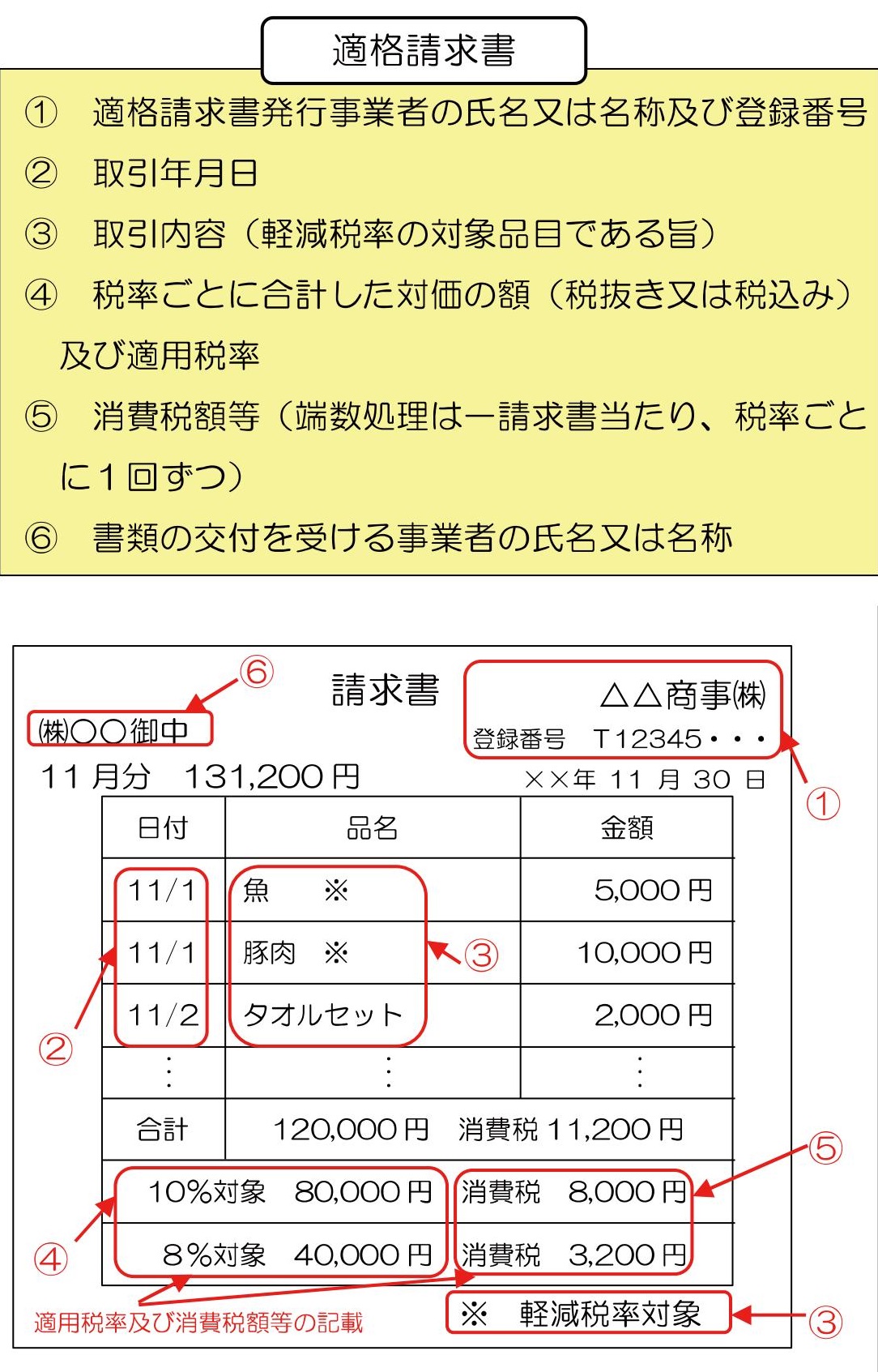

その上で2023年10月からは

・登録番号

⇒インボイス登録には登録が必要です。(参考ブログ)

・税率ごとの消費税額

を記載します。

今の記載事項(請求書などの作成者・取引年月日・取引内容・取引金額・相手方の名前)にまずは2つ増え、さらに2つ増えます。

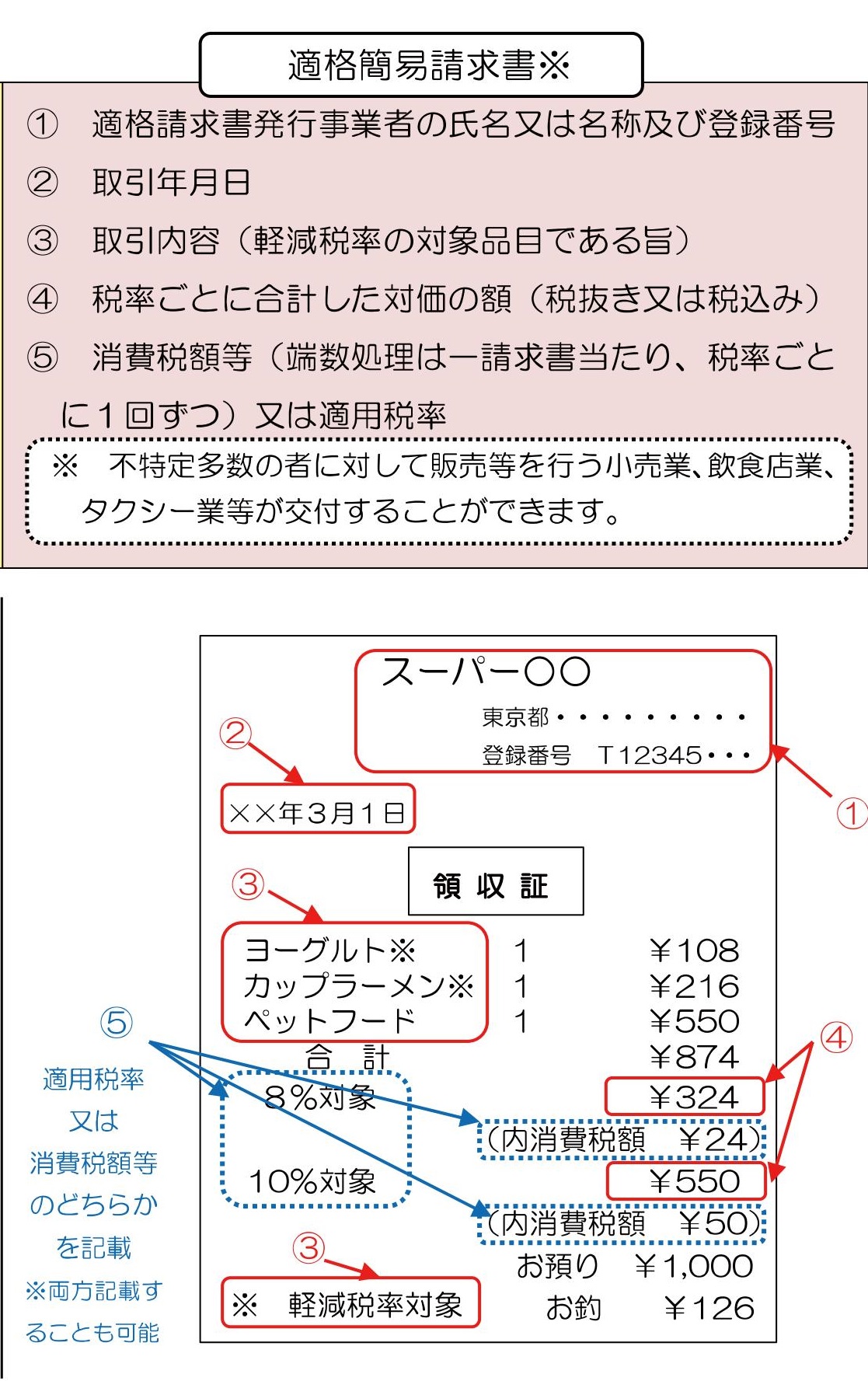

小売業

飲食店業

写真業

タクシー業

旅行業

駐車場業

などの不特定多数の方と取引する事業者は簡易的なインボイスである「適格簡易請求書」で足ります。

何が簡易か?

①相手方を書かなくてもOK

②消費税額か適用税率のどちらかでOK

という点です。

適格請求書

適格簡易請求書

要は仕入税額控除(⇒参考ブログ)が厳しくなるということです。

どう厳しくなるのか?

電車の切符とかはどうするのか?

いきなりそうなるのか?(経過措置はないのか?)

を次回に

考えることと行動すること

2019-03-29

テーマ:税理士@松尾

2月は確定申告の時期にもかかわらず

「価値の輸出のためのシンガポールツアー」を企画し、

⇒詳細

戻ってからは

社員のご実家から頂いたトマトで栄養補給しつつ

確定申告時期も終了。

申告期限の翌日には、

恐れ多くもご縁を頂戴し、

市民プロジェクト会議なるものに参加をさせて頂いておりました。

色々なお立場の市民

教育関係者

行政関係者

などが集まって、ざっくばらんに話し合いをするものです。

この日は

「10年後の天理」がテーマ。

スパンが長すぎてどうしても抽象的になりますが、

その点はまずはブレーンストーミング形式で意見を出し合い

付箋紙に書いて書き出してジャンル分けし、

デザイナーさんがイラストにしてまとめる、

という手法により出来るだけ分かりやすく可視化する試みをされていました。

個人的には、

・地方の活性化は「雇用」「教育」の2本柱

・雇用は地場の中小企業こそが担い手であってほしい(その財務面のサポートは税理士)

・教育環境は教育関係者だけに頼ることなく、

経営者やリタイア後の市民などが全員参加で子供たちとの接点機会をもっと増やしては?

・そのために体験型イベントやコンサートや講演会など、入り口として「楽しい」イベントが大切

(そんな思いで昨年末には「しめ縄づくり体験会」を開催しました)

・交流イベントに無駄なものなんてない

・人生はみんなそれぞれだからそれぞれに価値があって、それを子供たちに伝えるだけですごい教育効果がある

勝手気ままに、青年会議所活動での学びや普段から考えていることを意見させて頂きました。

人生は「考えること」と「行動すること」からできていると言いますし、

行動が大切。

結局、最後は「何をやるか」ではなく「誰がやるか」。

無駄なことなんてないのだから。

というわけでこれから「教育事業」として取り組むこととなった

「日本定例研究会奈良」

⇒詳細

自分自身、

4月は「基礎」を見つめなおす月となりそうです。

日本の基礎「日本定例研究会奈良」

⇒詳細

会社の基礎「株主戦略セミナー」

⇒詳細

これからいよいよ人口が減り、

GDPの根幹である「消費」が目減りする中、

天然資源に乏しい日本日本経済のカギを握る、

「価値の輸出」の成功例としてこんなニュースがありましたね。

例えば

・奈良にフォーカスした旅のパッケージを現地(海外)で販売する

例えば

・現地飲食店のメニュー品質向上とシェフのトレーニングは日本側、店舗管理は現地が担当してのコラボ

例えば

・シンプルにインバウンド

こういった日本以外からお金を払ってもらう、という意味での「価値の輸出」

は信頼できるネットワークがあれば中小企業ででもできることです。

先日のシンガポールツアーはそのための「出会い」のツアーでした。

今は人手不足で忙しくても、

大企業だけではなく中小企業も、

さらにいうなれば地方の中小企業も、

その価値を輸出する視点を持つだけで「今」への取り組みが随分と変わります。

その上で

利益を出し、

雇用を守り、

地域経済を元気にする。

そんな取り組みと気付きの提供を今後も続けていければと思っています。

なにせなアカン?消費税10%-⑩インボイスを発行しない事業者への4つの対処法

2019-03-27

・適格な請求書や領収書は

・適格な請求書や領収書を発行する事業者として

・税務署に登録された事業者しか

交付することが出来ません。

適格請求書発行事業者への登録は2021年10月1日から。

で、登録は義務なの?

・・・任意です。

ただ、お客様としては適格な請求書や領収書を発行してくれる事業者やお店と取引したいでしょうから、その点は必ずおさえる必要があります。

(登録していない事業者との取引は、お客様にとって消費税の納税額が増えることになります。)

免税事業者、すなわち消費税を納める必要のない事業者であっても、インボイスを発行しようと思えば、登録が必要です。

インボイス制度が導入される2023年10月以降、大きな論点は、

免税事業者との取引にあります。

・払った消費税は税務署に納めるときには控除したい

・控除するためにはインボイスが要る

・インボイスは課税事業者(消費税を納める必要のある事業者)しか発行できない

・免税事業者が課税事業者を「あえて」選択してくれるか分からない

・もし選択してくれなかったら、わが社にとっては損。

建設業で、一人親方と言われる小規模な外注先が多いケース

保険の外交員や整骨院など、委託先に小規模な取引先が多いケース

外注としての内職さんへの依頼が多いケース

小規模な委託先がインボイスを発行してくれるかどうか分からない。

対処法としては

①税務署への登録を求める(委託先に消費税を納める事業者になってもらう)

②かぶる(委託先への支払いに係る消費税は、納税額から控除しないとあきらめる)

➂取引を見直す

④消費税相当を支払わない(下請法で問題となる可能性あり)

くらいだと思います。

ただし、④は現行は法律違反です。

(2021年3月31までは転嫁対策法の効力があるため)

ですが、2023年10月1日以降のインボイス制度導入後は選択肢としては浮上してくるものと推測されます。

2023年10月1日のインボイス制度開始に間に合わせるためには、

2023年3月31日までに登録申請書を提出する必要があります。

その後、適格請求書発行事業者の指名や登録番号はインターネットを通じて公表されます。

次は適格請求書に記載すべきことを取り上げます。

なにせなアカン?消費税10%-⑨インボイス発行のための「登録」?

2019-03-24

事業者が税務署に納める消費税は

・売上とともに入金となる消費税から

・支出とともに支払った消費税を、

・差し引く

ことで計算します。

例えば

・売上100円+消費税10円

・仕入80円 +消費税8円

・税務署への納税額は、10円-8円で2円

というイメージ。

これを「仕入税額控除」といいます。

この8円を差し引くときに「適格請求書(インボイス)」の保存が義務付けられるのが

いわゆる【インボイス制度の導入】です。

2023年10月。

適格請求書は

適格請求書発行事業者しか

交付することが出来ません。

こういう、①の登録番号が記載された、

適格な請求書や領収書は

適格な請求書や領収書を発行する事業者として

税務署に登録された事業者しか

交付することが出来ません。

適格請求書発行事業者への登録は2021年10月1日から。

登録は義務なの?

・・・任意です。

ただ、お客様としては適格な請求書や領収書を発行してくれる事業者やお店と取引したいでしょうから、その点は必ずおさえる必要があります。

(登録していない事業者との取引は、お客様にとって消費税の納税額が増えることになります。)

免税事業者、すなわち消費税を納める必要のない事業者であっても、インボイスを発行しようと思えば、登録が必要です。

それはすなわち、消費税を納める事業者を選択したこととなります。

課税事業者(消費税を納める事業者)を選択

↓

適格請求書発行事業者を選択

という流れです。

もともと消費税を納める義務のある事業者については、

適格請求書発行事業者を選択しようがしまいが消費税を納める義務はとうぜん、あります。

適格請求書発行事業者の義務は?

・インボイスを交付すること

相手方の了承がある場合には電子インボイスでの交付も可です。

・インボイスを修正すること

もし誤りがあれば修正して再発行する義務があります。

です。

もし電子インボイスを発行した場合は、そのまま電子媒体で保存するかプリントアウトして保存しておく必要があります。

メールで送付した電子インボイスが他のメールに紛れているような場合は、保存しているものと認められません。

(受け取った側も同様)

やはり、インボイス制度で大きな論点は、

「免税事業者(消費税を納める必要のない事業者)との取引をどうするか」

にあるように思います。

免税事業者が適格請求書発行事業者を選択してくれる(それはすなわち課税事業者を選択してくれる)のであれば問題はありません。

建設業で、一人親方と言われる小規模な外注先が多いケース

保険の外交員や整骨院など、委託先に小規模な取引先が多いケース

では外注先や委託先が免税事業者であることも多いと思われます。

次回はその対処法について

なにせなアカン?消費税10%-⑧インボイス制度とは?

2019-03-20

消費税率アップをめぐるスケジュールを最初に取り上げました。

色々と取り上げてきましたが、最後は「インボイス制度」について。

これは実は、軽減税率の財源ともなっている制度です。

⇒参考記事

そもそも事業者が税務署に納める消費税は

・売上とともに入金となる消費税から

・支出とともに支払った消費税を、

・差し引く

ことで計算します。

売上100円+消費税10円

仕入80円 -消費税8円

納税額は10円-8円で2円

というイメージ。

これを「仕入税額控除」といいます。

この8円を差し引くときに「適格請求書(インボイス)」の保存が義務付けられるのが

いわゆる【インボイス制度の導入】です。2023年10月。

適格請求書は、消費税の納税義務者でないと発行できません。

すなわち、消費税が免除される事業者は発行できません。

当然、仕入れをするときに消費税は払っているはずなので、

事業者としては売上に対する消費税から控除したいところですが、

控除の時には相手先から入手したインボイスが必要。

そのインボイスは免税事業者は発行できませんので、

免税事業者は取引から排除される可能性があります。

だからこそ、

今は消費税を納めなくてもいい事業者(免税事業者)だが、

インボイスを発行できるように、あえて「消費税を納める事業者を選択する」必要が出てくることが想定されます。

このことを「財源」と表現しているのが先ほどの記事です。

例えば

中古車屋さんは個人からの仕入れが多いので、個人からインボイスなんて入手できませんが、、、

例えば

不動産屋さんのように、個人から物件を購入して転売するときも同じ。

その個人のひとは、事業をしていないので、インボイスなんて発行できるはずがありませんが、、、

その中古車屋さんや不動産屋さんは、仕入れの時の消費税を控除できないの?

・古物商、質屋又は宅建業を営む者が

・インヴォイス発行事業者でない者から

・棚卸資産を購入する取引

は「帳簿のみの保存(すなわちインボイス不要)」で仕入税額控除が認められます。

2019/10/1から2023/9/30までは

区分記載請求書等保存方式

そして2023/10/1からは

インボイス方式。

インボイスは税務署に発行事業者として登録していないと発行できません。

次回はその「登録」について。

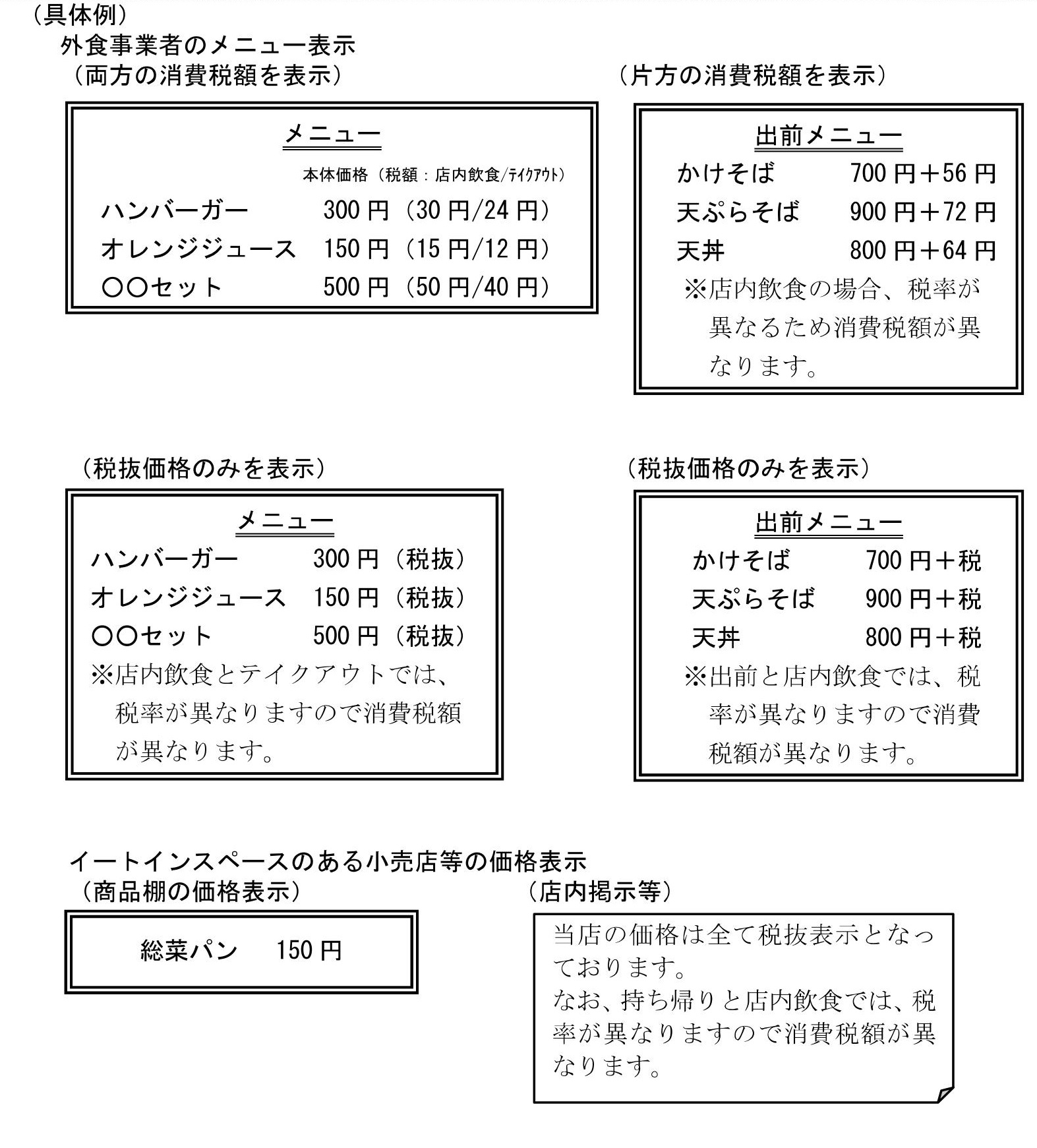

なにせなアカン?消費税10%-⑦イートインとテイクアウトの両方がある場合のメニュー表示

2019-03-17

軽減税率が導入されると、

・税込み表示か税抜き表示か

・軽減税率(8%)か標準税率(10%)か

という論点が混在してしまいます。

前者については、以前のブログで触れました。

何事もそうですが、「原則」をまずはおさえておくことが重要です。

原則は税込表示。

⇒参考

次の論点として

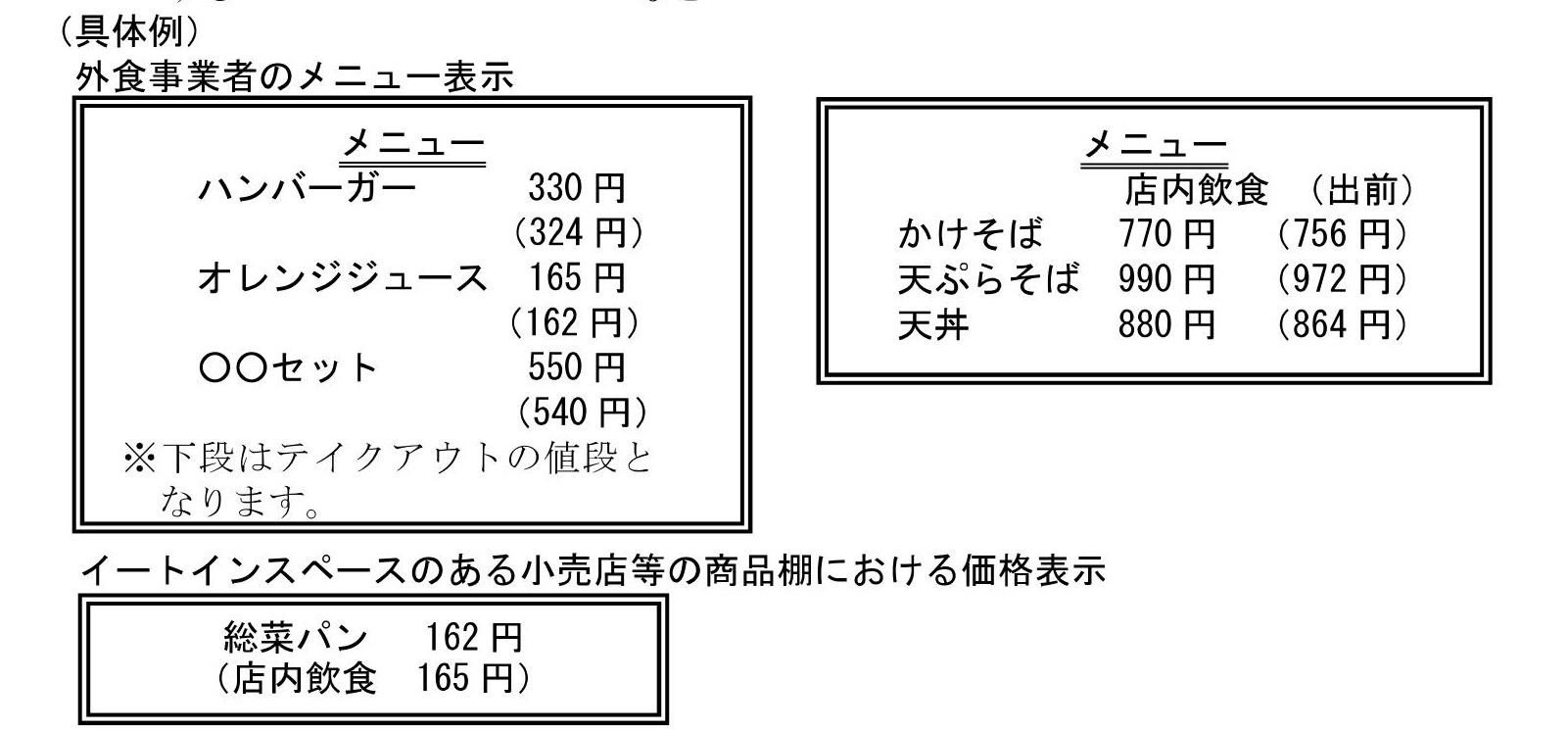

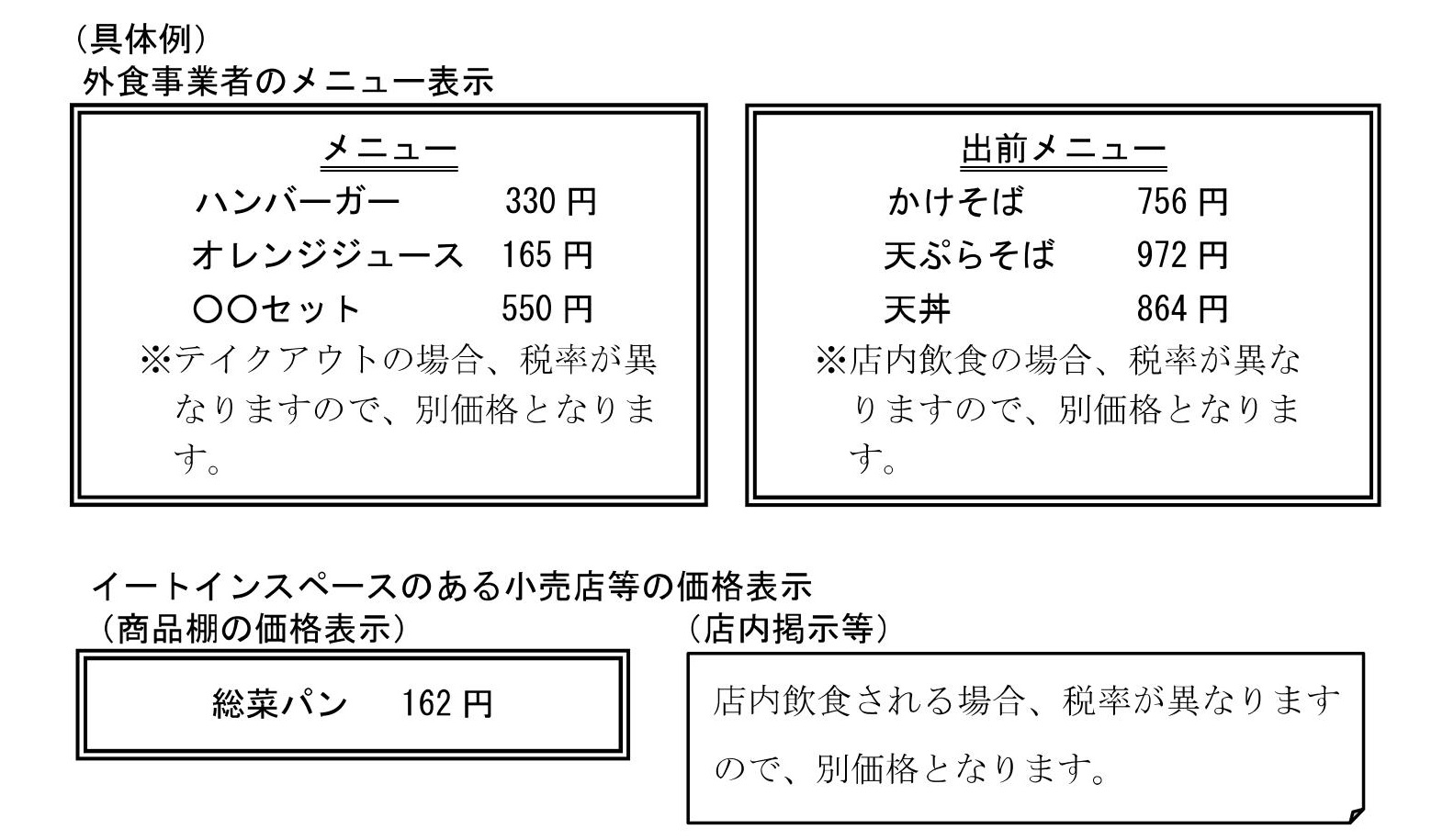

イートインとテイクアウトのある飲食店さんが考えるべき論点。

もうこれは例を挙げるしかないです。

イートインとテイクアウトの価格を並べて表示すると、

店内飲食よりも出前の方が安いのがどうしても目につきます。

で、メニューを分けてしまうパターン。

で、それでもやっぱりお客様にとってはわかりづらいので、

・イートインの本体価格をテイクアウト高く設定し、

・税込み金額を同じにする

パターンがこちら。

例えば

イートイン 100円⇒税込み110円(税率10%)

テイクアウト102円⇒税込み110円(税率8%)

こんな感じです。

この場合は、たとえば

「消費税は8%しか頂いておりません」といったような

「値引きと消費税率を紐づける」ことはNGですのでその点は気を付ける必要があります。

で、最後は「税抜き表示」による方法。

ただし、2021/3/31までしか使えません。

すべて「軽減税率」があることでややこしくなっている。。。

【株主戦略】なしに事業承継や成長戦略を描いていませんか?

2019-03-15

テーマ:セミナー報告

◆事業承継の時期の経営者・後継者

◆成長戦略を描く経営者

のみなさま。

・株主にどんな権利があるのかよく分からない

・少数株主でもどんな権利があるか分からない

・株主を集約するのと分散するのとそれぞれのメリットを知りたい

・株式が分散している

・名義だけ貸した株がある

ひとつでも当てはまることはないでしょうか?

もし当てはまるとしたら、

そのままで

・事業承継や

・成長戦略を描くことに、

もしかしたらリスクが潜んでいるかもしれません。

ひとつ言えるのは、

中小企業にとって株主戦略の誤りは、これまでのせっかくの経営努力や経営基盤を帳消しにしてしまうほどのインパクトがあるということです。

こんな方も多いのではないでしょうか?

後継者は決まっているが株の移転はまだ。

⇒移転のために誰の資金がどれくらい必要で、「株式」を持つことにはどんな意味(効果)があるか把握されていますか?

将来的にはモチベーションアップに従業員にも株を持たせたいと思っている。

⇒少数株主でも持っている権利と分散リスクにはどんなものがあるか把握されていますか?

会社の基礎は「株主」です。

大航海時代、今とは違って「航海」じたいが命がけだった時代、

自分の出せる資金で、

リスクを分け合い、

資本をあつめ、

無事に航海が終わったなら、最初に拠出した資金に応じて成果を山分けする。

そんな仕組みの延長上に「会社」というものはできました。

航海のはじめに資金を出した人が今でいう「株主」にあたります。

まさに「会社の基礎」です。

今までは同族100%支配で来れたかもしれません。

しかし、

会社には

事業承継があり、成長戦略があり、

個人である株主には

相続があり結婚もあり、贈与することもあります。

結局のところ、

会社の株主構成の「ありかた」として、

・分散した方がいいのか集約した方がいいのか。

・すでに分散している場合はどうしたらいいのか。

・いわゆる名義株にはどう対処したらいいのか。

身近すぎたために、ふと立ち止まって考える機会があまりなかった

「株主」という切り口から会社をみつめ直したうえで

未来を描くきっかけにしていただく、そんな機会になればと思います。

東京以外では開催実績がありませんので今回は無料でご参加いただけます。

会場の都合で先着60名となっております。

お時間許す限りご参加くださいませ。

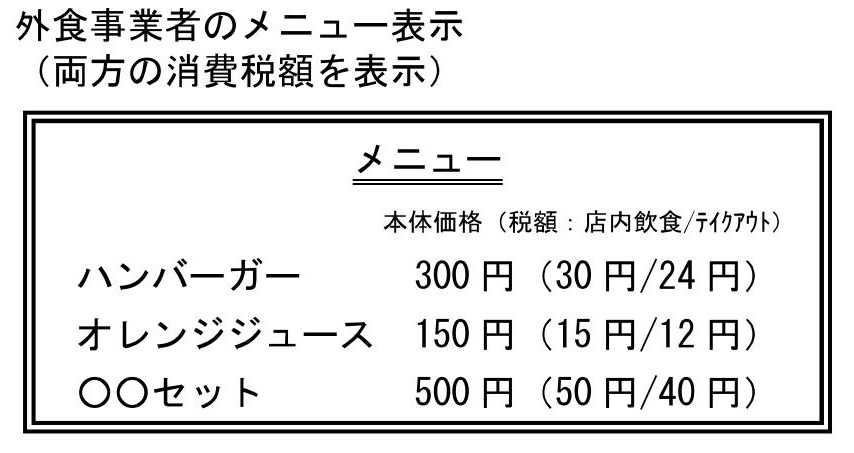

なにせなアカン?消費税10%-⑥税込み表示か税抜き表示か?

2019-03-13

軽減税率が導入されると

出前の場合(8%)と店内飲食の場合(10%)とで

消費税率が変わってきます。

⇒参考「軽減税率について」

https://aoba-atm.com/archives/matsuo_blog/1839

その場合にメニュー表示はどうしたら?

という論点もありますが、

その前にそもそも、

税込み表示か

税抜き表示の

どちらにしたらいいの?

ということを考えなければなりません。

結論から言うと

「税込み表示が原則」です。

これは10%になる前から変わることのいない原則です。

しかし、

・2021/3/31までは、

・税込み金額と誤認しない措置を講じている場合に限って

税抜き価格によることができます。

たとえばこんな感じに。

結局ナンボやねん。。。

税抜き表示オッケーなのは、

いわゆる「転嫁対策法」による特例です。

転嫁対策法のポイントは3つ。

①代金を払う側

当たり前ですが、

「消費税分は払わない」とか、「消費税が上がった分は払わない」はNGという点。

②代金をもらう側

「消費税分はいただきません!」

「消費税分還元セール」

「税率アップ前に今だけオトク」といったふうに、

「値引きと消費税」とを結び付けるのはNGという点。

➂税抜き表示も可能、という点。

これはいままで記載してきたとおりです。

価格表示は税抜き表示のみにしておいて、

店内に「当店の価格は全て税抜きです」と表示しておくことでもOKです。

いずれにせよ、

税抜き表示はあくまで2021/3/31までの特例です。

「税抜きで99円」というのが使えなくなります。

消費は心理からくるもの。

メリハリの効いた価格設定がより求められます。

次回は「税込みか税抜きか」という論点から進んで、

「軽減税率と標準税率をどう表示するか」という論点に

うつって、もう少し価格表示の具体例を挙げていきます。

なにせなアカン?消費税10%-⑤簡素な区分経理とは?

2019-03-10

軽減税率が導入されると税率ごとに区分して経理する必要があり、

そこには特例も用意されているのは前回まとめた通りです。

⇒https://aoba-atm.com/archives/matsuo_blog/1859

2019/10/1から2023/9/30までの4年間は、

簡素な方法での区分経理が認められており、

「区分記載請求書等保存方式」といいます。

ちなみに、その後は「インボイス方式」へと移行します。

今回はまずは「区分記載請求書等保存方式」とは?について。

今後の流れとイメージはこの図のとおり。

・軽減税率の対象であるということ

・税率ごとの税込金額

を領収書や請求書に区分して記載する必要があるということになります。

区分する表示方法は3通り。

①軽減税率の対象に※などの印(しるし)をつける

②1枚の請求書の中で税率ごとに小計をつける

➂税率ごとに請求書をわける

いずれの場合も、税率ごとに「税込金額」が記載されている必要があります。

例えば

自分のところは軽減税率対応したけど、相手方がまだ対応しておらず、不十分な領収書を受け取った場合は?

⇒受け取った側で追記します。

例えば

軽減税率の対象がない取引の場合は?

⇒今までと同じ形式で発行してOK

例えば

飲食店における仕入れなど、受け取った請求書のすべてが軽減税率の対象の取引だった場合は?

⇒軽減税率の対象である旨の記載が必要です。

もしくは「全品が軽減税率対象」などと一文を加えることでもOKです。

例えば

消費税を納める必要のない免税事業者は区分記載請求書・領収書を発行する必要はあるの?

⇒それらを受け取る相手方で区分経理をしますので免税事業者であったとしても発行は必要です。

次回は「税抜きで」価格を表示できる期限の終わりについて

なにせなアカン?消費税10%-④区分経理できない事業者への特例

2019-03-06

消費税率アップに向けて、

・スケジュール

⇒https://aoba-atm.com/archives/matsuo_blog/1818

・10/1以降も8%が強制される「経過措置」

⇒https://aoba-atm.com/archives/matsuo_blog/1822

・軽減税率

⇒https://aoba-atm.com/archives/matsuo_blog/1839

をまとめてきました。

軽減税率が導入されると、

10%、8%と税率ごとに区分して経理する必要が出てきます。

手間が増えます。

しかし、区分経理することが出来ない中小企業には特例が設けられています。

「中小企業」というのは、

基準期間における課税売上高が5,000万円以下である事業者です。

「基準期間」というのは、

個人事業者は「前々年」

法人については「前々事業年度」となります。

ちなみに前々事業年度が1年未満の場合は、

「その事業年度開始の日(2019/4/1)の二年前の日(2017/4/2)の前日(2017/4/1)から同日以後一年を経過する日(2018/3/31)までの間に開始した各事業年度を合わせた期間」

となります。

(日付は分かりやすくするための例)

前々年の消費税のかかる売上が5,000万円以下の場合の特例と捉えればいいと思います。

〇まず、売上に対する特例

①税込売上の合計額

②全体のうちに軽減税率の対象売上の占める割合

・仕入れに占める割合(卸売。小売業者のみ)

・10営業日の割合

のいずれかの割合を用います。

①×②で得られた金額が

「軽減税率による売上」とみなすことが出来る、ということです。

・仕入れに占める割合

・10営業日の割合

も分からない、かつ、主として軽減税率の対象品目を扱っている場合は

ざっくりと「50%」という割合を用いることもできますが、あくまで最終手段です。

売上に対する特例は

「2019/10/1~2023/9/30」までの4年間です。

〇そして、仕入に対する特例

売上を税率ごとに区分は出来るが

仕入を税率ごとに区分できない

卸売・小売業者に対する特例です。

この場合は

①税込仕入の合計額

②売上全体のうちに軽減税率がいくらあるかという割合

①×②で得られた金額が

「軽減税率による仕入」とみなすことが出来る、ということです。

仕入に対する特例は

「2019/10/1~2020/9/30」の属する課税期間の末日まで、です。

売上に対する特例よりも期間が短いので要注意。

消費税は基本的に、

「売上とともに預かった消費税」

から

「仕入とともに支払った消費税」

を控除することで納税額を計算します。

このうちの後者、

つまり「仕入とともに支払った消費税」については厳格な管理が求められます。

消費者から預かっている消費税は、事業者を経由して納税されるべきですが、

そこから控除するのですから、

「仕入とともに支払った消費税」について特例があるものの要求が厳しい、

というのは当たり前と言えば当たり前です。

それがどうしてもできない、という場合には

「売上とともに預かった消費税」のみで納税額を計算する

「簡易課税方式」を選ぶこともできます。

仕入に対する特例で出てきた

「2019/10/1~2020/9/30」の属する課税期間については、

その課税期間が終わるまでに届出書を提出すれば

簡易課税方式を選択できます。

(最低2年間の継続適用が必要)

以上のような特例はありますが、

仕入に係る消費税を管理する必要があるのですから、

実務上は恐らく、

仕入に係る消費税を区分して管理する態勢ができてさえしまえば

売上に係る消費税も管理できるケースがほとんどかと思います。

なにせなアカン?消費税10%-➂軽減税率をひとまとめに

2019-03-03

消費税率アップに備え、

まずは今後のスケジュール(https://aoba-atm.com/archives/matsuo_blog/1818)

その次に

10月以降も8%が強制される経過措置(https://aoba-atm.com/archives/matsuo_blog/1822)

をピックアップしました。

これは2019年3月には確認しておきたい項目でした。

続いては10月以降導入される「軽減税率」について。

まずは原則。

①飲食料品の譲渡(酒類、外食サービスを除く)

②定期購読に基づく新聞

この2つが軽減税率として8%が維持されます。

イメージは、この図が分かりやすいです。

グレーの部分が8%です。

次に、混乱しそうな例をピックアップ。

ミネラルウォーター ・・・8%

水道水 ・・・10%

飲料用の氷、かき氷 ・・・8%

ドライアイス、保存用の氷 ・・・10%

トクホの食品、清涼飲料 ・・・8%(オロナミンC)

医薬品や医薬部外品 ・・・10%(リポビタンD)

おやつなどに含まれる種 ・・・8%

栽培用の種 ・・・10%

人も食べれるペットフード ・・・8%(食品表示法上の飲食料品)

人は想定外のペットフード ・・・10%

みりん風調味料 ・・・8%

本みりん、料理酒 ・・・10%

ノンアルコール、甘酒 ・・・8%

ビール、発泡酒 ・・・10%

例えば

紅茶とティーカップの詰め合わせのように

「飲食料品と飲食料品以外」が一体となって売られているものは?

⇒原則、全体が10%(標準税率)です。

⇒しかし、①税抜きで1万円以下

②食品部分が全体の2/3以上

であれば全体が食品の譲渡として8%(軽減税率)となります。

食品と食品以外の比率が分からない場合は仕入の時の税率を採用できます。

(売価が税抜き1万円以下の場合に限られます。)

また、10%が適用される「外食」はテーブル・イスなどの設備のある場所で

飲食させるサービスをいいます。

例えば

立ち飲み屋や、ビールの空き箱をイス代わりにしているようなお店は?

⇒これはコスト削減やイメージづくりの設えであって「設備」なので原則どうり10%です。

例えば

テイクアウトは?

⇒飲食料品の譲渡のみで「サービス」は入っていないので8%です。

牛丼やハンバーガー店でのテイクアウト ・・・8%

牛丼はハンバーガー店での店内飲食 ・・・10%

出前 ・・・8%

店内飲食 ・・・10%

出前や宅配 ・・・8%

ケータリングや出張料理 ・・・10%

学校給食 ・・・8%

学生食堂や社員食堂 ・・・10%

コンビニイートイン・・・持ち帰ろうとしたけど気が変わってイートインで食べた場合は8%

コンビニイートイン・・・最初からイートインで、とお客が言っていたら10%

イートイン対策(?)としては、

・いろいろな聞き方とならないように、レジでの確認方法を統一させておく

(こちらでお召し上がりですか?に統一…等々)

・イートインの場合はお申し出ください、とお店に貼り紙をしておく

・イートインの場合はトレイとともに提供する

などが挙げられます。

とにかく外食にあたる「サービス」があれば10%です。

気が変わってお店で食べているお客さんから、

差額の「2%」部分を徴収する必要はありませんのであしからず(笑)

参考ブログ(https://aoba-atm.com/archives/matsuo_blog/date/2018/11)

持ち帰り販売もしているレストランは、持ち帰り商品は8%です。

本業は生活雑貨の小売りだけど、食品も販売しているお店は、食品だけ8%です。

食事を提供する有料老人ホームや学校給食は「特別に」8%です。

レジの対応は出来ていますか?

⇒補助金

また、販売(売上)に8%が混入しなくても支払に混入してくる場合もあります。

飲食店での仕入れ

会社で購読している新聞

などです。

ちなみに

定期購読している新聞は8%ですが、

駅の売店で買う新聞は10%

新聞の電子版は10%と、もうすでにヘンです。

これ以上の利権が生まれないことを祈るばかりです。

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

2

2