税理士松尾ブログ

なにせなアカン?消費税10%-⑤簡素な区分経理とは?

2019-03-10

軽減税率が導入されると税率ごとに区分して経理する必要があり、

そこには特例も用意されているのは前回まとめた通りです。

⇒https://aoba-atm.com/archives/matsuo_blog/1859

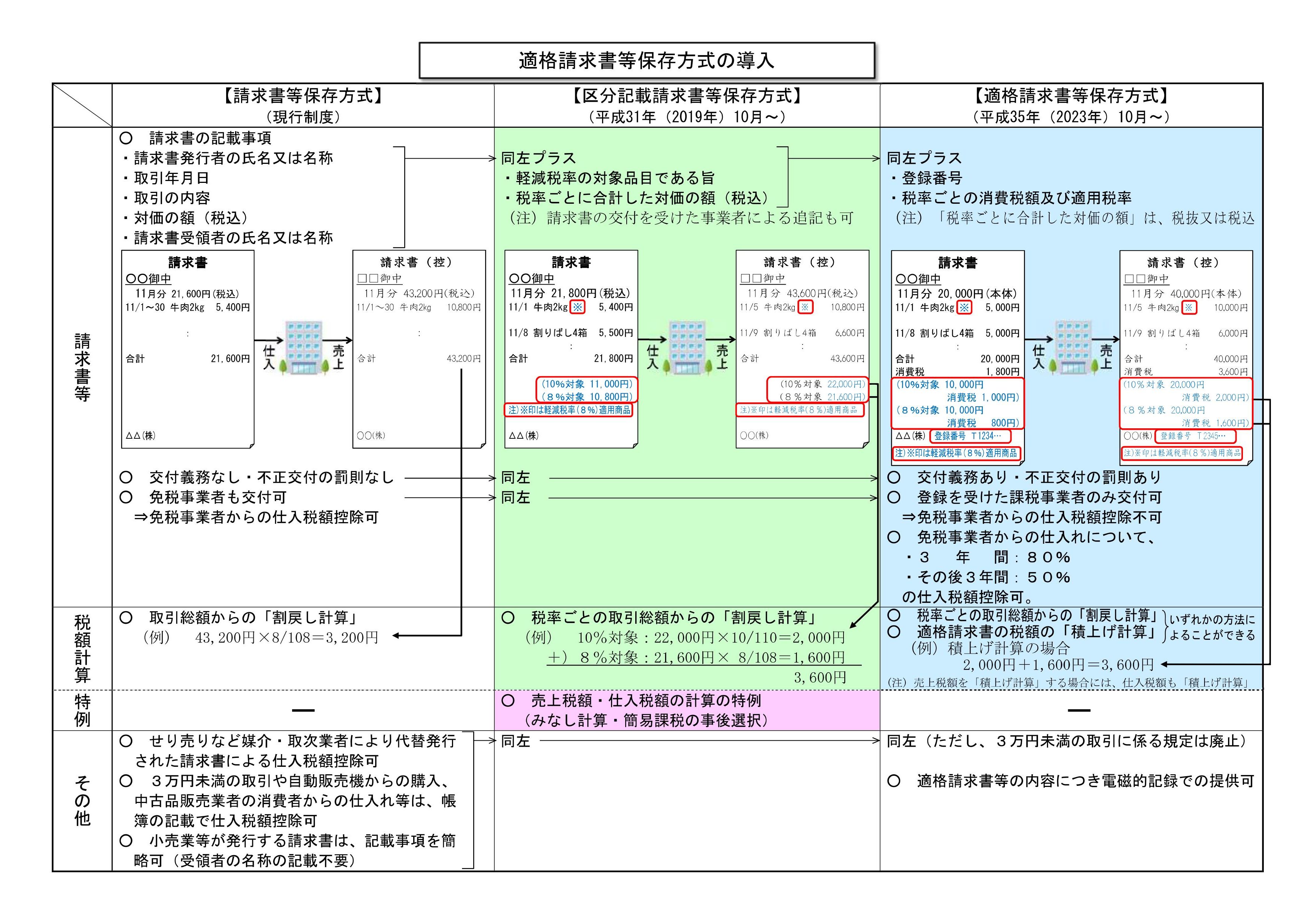

2019/10/1から2023/9/30までの4年間は、

簡素な方法での区分経理が認められており、

「区分記載請求書等保存方式」といいます。

ちなみに、その後は「インボイス方式」へと移行します。

今回はまずは「区分記載請求書等保存方式」とは?について。

今後の流れとイメージはこの図のとおり。

・軽減税率の対象であるということ

・税率ごとの税込金額

を領収書や請求書に区分して記載する必要があるということになります。

区分する表示方法は3通り。

①軽減税率の対象に※などの印(しるし)をつける

②1枚の請求書の中で税率ごとに小計をつける

➂税率ごとに請求書をわける

いずれの場合も、税率ごとに「税込金額」が記載されている必要があります。

例えば

自分のところは軽減税率対応したけど、相手方がまだ対応しておらず、不十分な領収書を受け取った場合は?

⇒受け取った側で追記します。

例えば

軽減税率の対象がない取引の場合は?

⇒今までと同じ形式で発行してOK

例えば

飲食店における仕入れなど、受け取った請求書のすべてが軽減税率の対象の取引だった場合は?

⇒軽減税率の対象である旨の記載が必要です。

もしくは「全品が軽減税率対象」などと一文を加えることでもOKです。

例えば

消費税を納める必要のない免税事業者は区分記載請求書・領収書を発行する必要はあるの?

⇒それらを受け取る相手方で区分経理をしますので免税事業者であったとしても発行は必要です。

次回は「税抜きで」価格を表示できる期限の終わりについて

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0