BLOG代表税理士 松尾ブログ

R8税制改正セミナー ─財政運営の“前提”の中で─

2026-02-02

テーマ:セミナー報告

R8税制改正セミナー ─財政運営の“前提”の中で─

1月の最終週、令和8年度の税制改正セミナーを開催させていただきました。

あと1週間もすれば選挙結果が判明するという中ですが、与党の基盤を盤石にということを通り越して、高市政権の基盤を盤石にするという目的になりつつあるように感じています。

セミナーでも申し上げましたが、今後の財政運営において重要なポイントは2つ。

1,税収(収入)と政策経費(支出)とバランスさせること

2,金利以上の成長率を実現すること。

今後この2つを重視、と言うよりむしろ「前提」として財政運営がとられていくのではないかと思われます。

そう考えれば今後も金利や物価の上昇は続くのでしょうし、ましてや消費減税がもし実現されれば、それを補うためには租税特別措置の廃止縮小が検討されることと思われます。

租税特別措置には各種の設備投資に関する減税や中小法人の軽減税率など、実務上もよく登場する様々な措置が含まれています。

外食産業の消費税の納税額がどうしても増えてしまうのも別の大きな問題です。

社会保険料の削減も言われているところですが、こちらも財源あっての給付です。

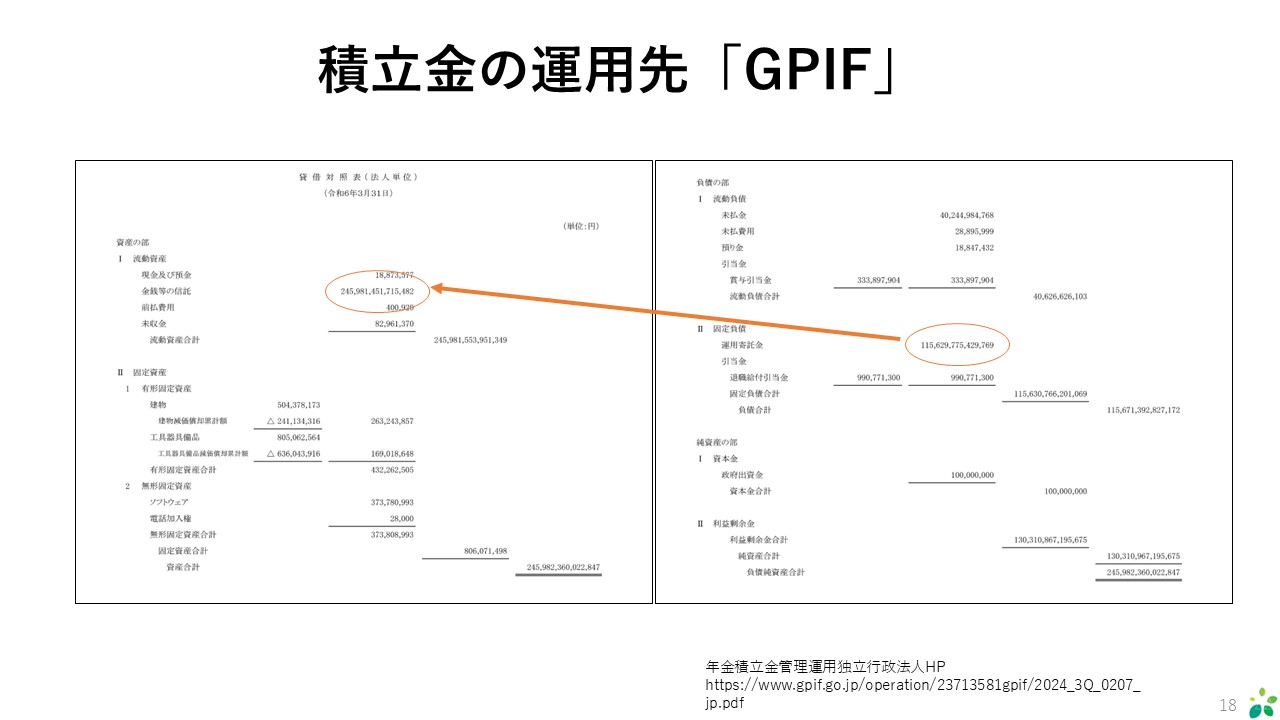

昨年、年金財政についてのセミナーもさせていただきましたが、GPIFという年金の運用機構が、約120兆の年金保険料を約250兆円にまで膨らませてはいるものの、それでもなお年金の給付水準は所得代替率50%(現状より低下)を維持できるかどうか、という状況です。

国家を会社に例えるなら、金利水準が上がってもその伸びを上回る営業利益を確保し続ける方向へ覚悟を決め舵を切ろうとしている今、特に若手社員が安心して働ける環境を考えると【企業型のDC (確定拠出年金)の導入】が理にかなっているように思われます。

年金財政の現状を鑑みると尚更ですし、結果として本人負担、会社負担の社会保険料の節減も実現することができます。

・税制改正

・年金財政

・賃上げ支援策

・退職金準備の選択肢

最近のセミナーテーマは密接に関係しあっておりますので、

・自社に関係のあることないこと

・関係のあることを選択した場合のメリットデメリット

を一緒に整理していければと思います。

春を感じつつ、

引き続き情報整理・発信に努めて参りますので何卒よろしくお願い申し上げます。

立夏。快晴。5月初めの手記

2025-05-02

先月のお客様向けセミナーでは、

「103万の壁の着地点」

「年金財政の現状」

を取り上げました。

今まではある一つのテーマの解説なり、ご提言をするといったスタイルでやってきましたが、今月の「公的年金(の財政)」については、制度があまりに複雑で、かつ少子高齢化を迎えてさらに厳しい局面が予想され、かつ様々な情報が入り乱れるテーマであり、経営者を含め各人の国家観や倫理観にも関わってくるテーマでした。

そして何と言っても私の専門分野ではない、、、。

したがって、現状を皆様とともに確認し、そして皆様一緒に考えませんか?

という投げかけで終わるという、私なりに新しい試みでした。

よく言われているところですが、

トランプ関税を契機とした昨今の錯綜した状況は、ちょうど40年前のプラザ合意の状況に似ています。

その時は、

・ベトナム戦争後のインフレ

・円安と日本車の輸出拡大によるアメリカの貿易赤字

・日本企業の空前の高業績

それらが現在の、

・2つの戦争によるインフレ

・円安や輸出企業の高業績

・史上最高の税収

などと時代背景が重なります。

40年前は、日本と西ドイツがニューヨークのプラザホテルに呼びつけられ、ドル安へと誘導されました。

プラザ合意後は円安が是正され、

そうなると日本が輸出が伸びなくなるので内需すなわち国内での設備投資が強引に拡大され、

国内での設備投資の内容が住宅ならまだしも、ゴルフ場とかレジャー施設など国民生活に不必要な不動産開発にまで及び、

不動産や株のバブルが発生、

その後日銀の急速な利上げによりバブルが弾け、

長期にわたる景気の低迷を迎えた、

とザックリ認識しています。

プラザ合意のような為替誘導は考えにくいですが、セミナーでも取り上げたGPIF(年金積立金管理運用独立行政法人)の膨大な資金の一部をアメリカへの投資(アラスカのガス田開発等)に振り向ける、なんてことも有り得るのでは?

(セミナーtextより抜粋)

とも感じていますが、いずれにせよ日本側は7月に参議院選挙を控える中での日米交渉やいかに?

コロナ禍が終息したばかりというのに戦々恐々です。

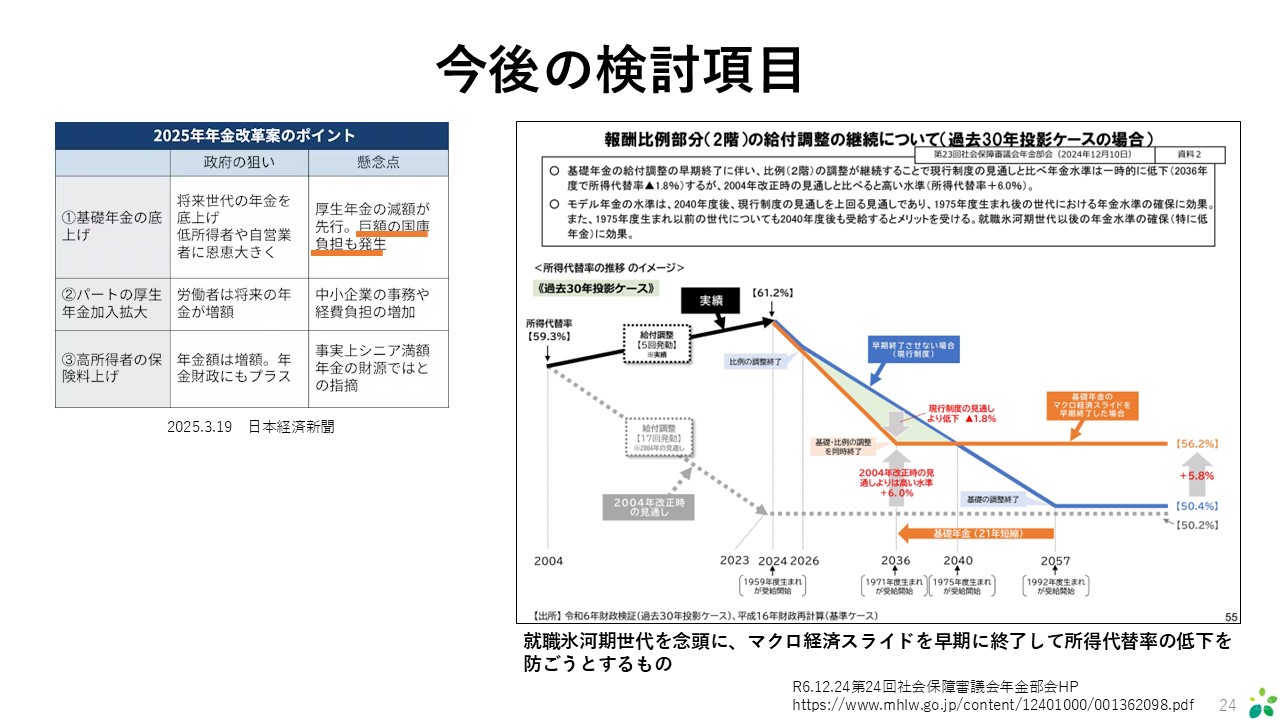

戦々恐々といえば「就職氷河期世代」を念頭に置いた「基礎年金の底上げ」の議論。とりあえずは先送りされましたが避けては通れぬ議論です。

(セミナーtextより抜粋)

「今、年金を受け取っている方々の受給額は減るものの、2040年以降に年金を受け取る就職氷河期世代の年金は底上げされる、、、。」

就職氷河期世代まっただ中の私としても重要な議論だと思います。

しかし税務に携わる身としてどうしても頭に残ってしまうのは「国庫負担」という言葉。

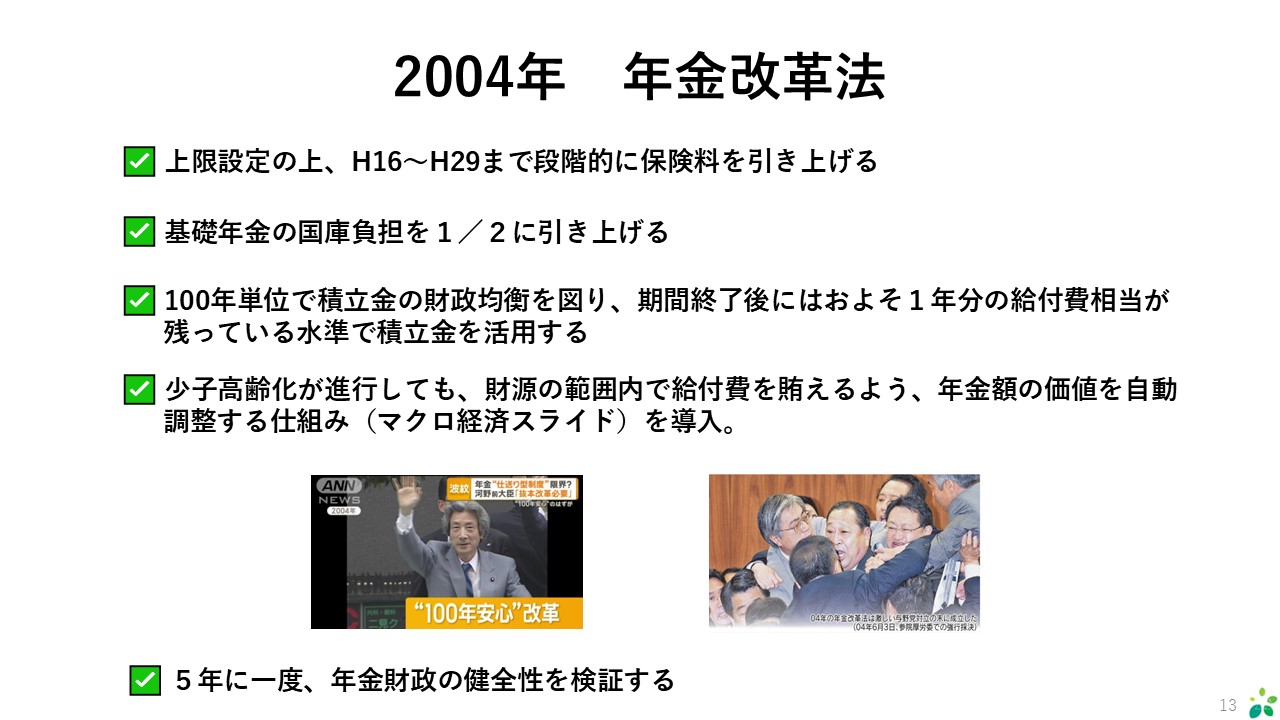

2004年に100年あんしんのフレーズのもと、

基礎年金の国庫負担(税金投入)割合を1/2に引き上げると決定され、その10年後に消費税は8%へ、その後は10%へ。

(セミナーtextより抜粋)

そして今、

就職氷河期世代への支援のフレーズのもと、

再び国庫負担というワードが登場し、増税に繋がる可能性もセットで考えておかなければならないテーマだと考えています。

それぞれの倫理観や国家観が複雑に絡み合い、社会保険には企業負担も発生しますので、企業の採用戦略にも影響を及ぼしてくるでしょう。

少なくとも中小企業は、「人手不足」というのは「状況」であって、「人手の補充」の「理由」に単純に結び付けることには慎重になるべきかと思われます。

そんなこんなで

営業活動を継続しつつ、

採用活動も継続しつつ、

教育も継続しつつで7月1日の弊社経営計画発表に進んでいきたいと思っています。

冬の間に作っておいたレイズドベッド。

敷きワラの合間を縫って、

レタスとキャベツの若葉がちらり。

ほっと一安心の、松尾でした。

中退共は大丈夫なのか?

2024-12-06

弊社も含め、多くの企業の従業員様の退職金準備として拠出している中退共。

その財政状態を調べてみたところ、概要としては下記の通りでした。

中退共の資産総額は令和5年度末で5.5兆円。

被共済者はR4.7時点で364万人、退職金等一時金の平均的な支給額は137万円。

したがって、もしも全員が一度に退職したとしても支給総額は4.9兆円となりますので、今ある資産総額でまかなうことができる状況です。

資産の運用状況としては、そのほとんどが国債などの債券で、株式も運用資産に含まれていますが、日本株式だとベンチマークはTOPIXですので、安全第一の運用姿勢と言えます。

公表されている統計には各年度の利回りも表示されており、20年間の平均値を計算してみると、約2.4%でした。

それに対して、各被共済者はどれくらい受け取れるかと言うと、半数以上が掛金5,000円を選択されており、仮に20年掛けると退職金額は1,333,300円となります。

20年間の掛金累計は1,200,000円に対して受取額が1,333,300円と言うと利回りは0.5%ほどと計算されます。(付加退職金は考慮外として)

約2.4%にて資産全体を運用し、約0.5%にて被共済者へ支払うため、運用する組織としても安全だと言えます。

したがって、懸念があるとすれば、被共済者に支払われる基本退職金の運用利回りが今後のインフレ局面ではどうしても低くなってしまう点と思われます。

利回りという観点からは労使双方にとって退職金積立の視野を広げる必要性が増しそうです。

そんな中「企業版401K」と呼ばれている企業型選択制確定拠出年金制度。

R4.6.4に最初のセミナーを開催して以来、徐々にですが中小企業にも導入事例が増えています。

なぜ中退共じゃないの?

なぜはぐくみ基金じゃないの?

なぜ401Kなの?

あおばさん自身も導入してみて実際どうなの?

という点から、ご説明をさせて頂きますのでお客様におかれましてはご遠慮なくお問い合わせを頂ければと思います。

また、固定費上昇圧力のかかる中、いわゆる「年収の壁」をキーワードにして様々な議論が続いています。

というような報道もあり、あまりにも突拍子もない議論だと感じます。

さすがに一体どうなっているんだ?と思い、社会保障審議会のホームページを見たところ、11月15日開催の会議への提出資料が公開されています。

被用者保険の適用拡大にあたっては、要件が4つあり、概ね下記の方向性のようです。

1,労働時間(週の所定労働時間が20時間以上)

2028年10月より雇用保険の被保険者の要件のうち、週の所定労働時間を「20時間以上」から「10時間以上」に変更する流れがあり、将来的には撤廃すべきだが、現時点では慎重に対応が必要

2,賃金(月額8.8万円(年収約106万円相当)以上)

この要件の必要性は乏しい

3,学生除外

学生が適用となる場合には実務が煩雑になるため、現状維持

4,企業規模(従業員50人超の企業等である)

不合理であり撤廃すべきであるが、経過措置や支援策による配慮も必要

そして、「会社が肩代わり」の論点については、どのような意見が出ているのか定かではありませんが、

・あくまで労使折半が原理原則

・一部の者に限って特例を認めることをどのように考えるのか

・他の社会保険制度との関係においてどのように整理するか

といった点を検討課題として挙げられています。

現時点では「働き方」の視点が「会社負担」の視点よりもかなり重視されている傾向に違和感を強く感じる方も多いかと思います。

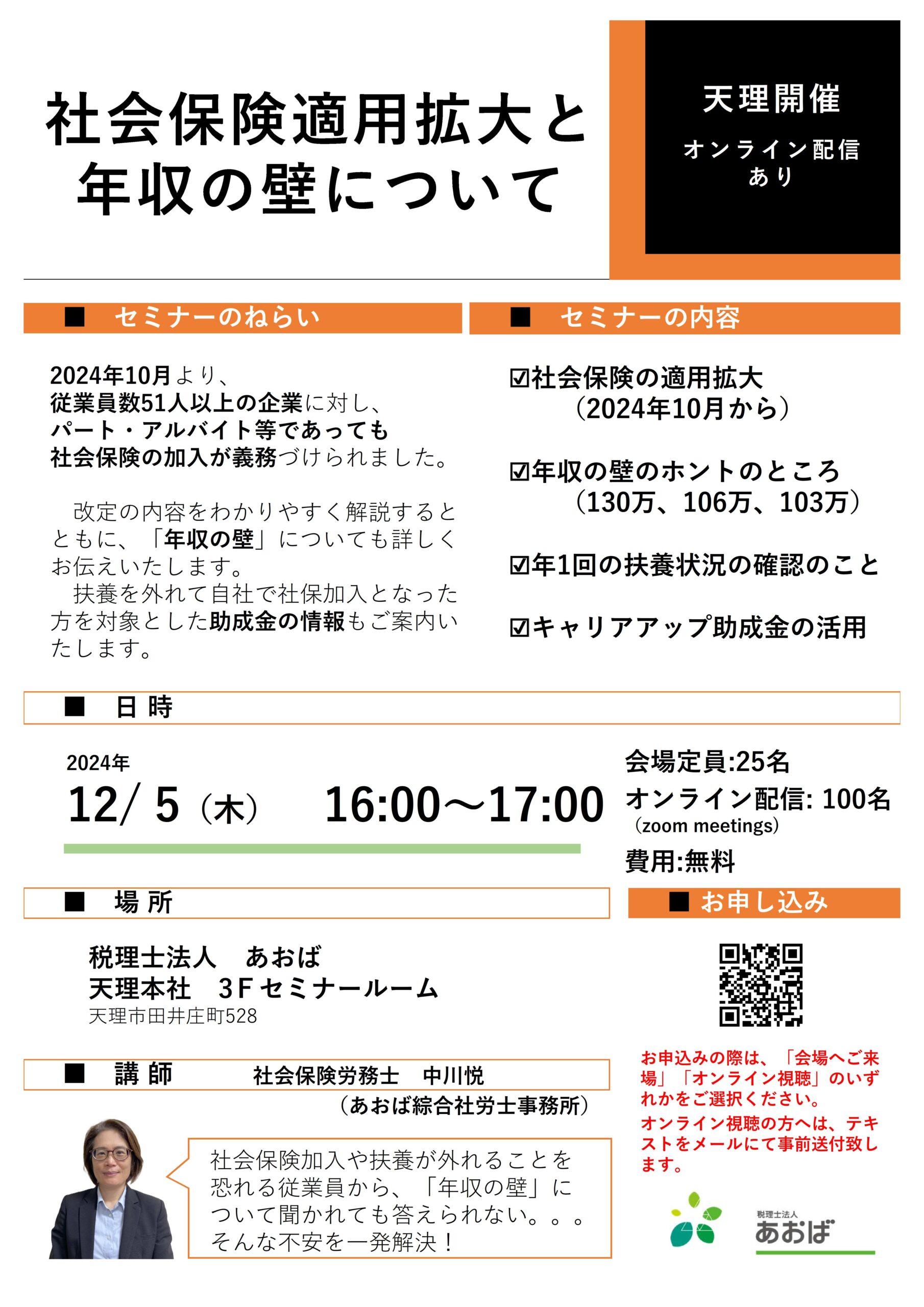

社労士の視点から12/5のセミナーで解説させて頂きました。

⇒「社会保険適用拡大と年収の壁について」

ロマンとソロバン

2024-10-30

先日はあおばセミナー「ホールディング経営のポイント」をハイブリッド形式で開催させて頂きました。

経営にはロマンとソロバンが必要、と言われるところです。

大きなロマンを掲げつつ、もう片方の手ではソロバンを持っていなければならない、といったようなことです。

ホールディング経営を導入するかどうかに際しても、ロマンとソロバンと同じように、理念と株券という視点をご紹介させて頂きました。

自社の

・理念・・・事業の舵取り役

・株券・・・会社資産の承継

を今後どうつないでいくか、という視点でまずは考えてみましょう、とセミナーの最後に申し上げた次第です。

どうつないでいくか、の一つの選択肢としてホールディング経営があり、その移行や設計には税制が必ず絡みます。

節税の視点から語られるケースが多いホールディングですが、まずは「理念と株券」の観点からスタートし、各種税制・節税面を検証する流れが本来的だと考えております。

日ごろからホールディングを含む様々な経営管理体制を念頭に置きながらコミュニケーションを取らせて頂ければと思います。

また、その少し前ですが、偶然にも、吸血型M&Aとして、現金や換金性の高い資産のみを抜き取り、それ以外は契約を履行しない悪質な買い手が問題となっているという報道に接しました。

「吸血型M&A」の報道(NHK)

買い手が悪質なのは当然ですが、マッチング相手の検索のみに重きを置きすぎている仲介業者にも一定の責任があるように思います。

M&Aは様々な段階を踏むものの、最終的には契約書です。

財務的な論点だけではなく弁護士と連携して最終的に契約書へ様々な内容を盛り込み、買い手・売り手双方の経営者の人間関係のもと、契約内容の落としどころを探っていくのが原則的な流れです。

その結果、契約まで至るケース、至らないケース様々ですが、売り手としては売り急がず相手の組織風土を見極め、買い手であってもとにかく慎重に、時間をかけて、売買代金も分割払いでいいくらいだと思います。

そのような事業承継に関するものも含め、奈良県独自の補助金も公表されています。

デジならキャンペーン補助金

saasサービスの費用の一部を補助するもので、専用サイトも公表されています。

国の施策としての省力化投資補助金の奈良県独自の上乗せ措置になります。

山の辺の道はハイシーズン。

夕暮れ、

借入しても資金繰りが厳しくなるケース

2024-10-07

テーマ:セミナー報告

コロナ融資に加え、その後も追加・追加、で複数の新規融資を受け続けた結果、かえって月々の返済負担が大きくなり、そういった金融機関の姿勢に疑問を感じることがあります。

さらにそれが事業承継時点で残っていたりすると、継ぐ側にもその返済ペースが重くのしかかります。

金融機関側としては、制度融資で金利が安いから、とか、〇〇万円なら早めに手続きできるから、、、といった理屈があるようですが、本数を増やすと、借りた直後はいいものの、やはり後々になって企業側の資金繰りは悪化してしまいがちです。

そしてすでに本数が多くなっていた場合に何本かを一本化(借換え)するときは、その借換えの意義を表現するため、借換え前と借換え後の資金繰り表を作成するのが実務的なポイントです。

しかしまずは、本数を極力増やさないという心がけ、

そして、

・メインバンクであることの認識を自社と金融機関とで一致させる

・メインバンクであることの認識を債権者間(金融機関どうし)で一致させる

その上でメイン行に対しては適切な情報開示をしてコミュニケーションを取っておく、ということが重要だと思われますので、もし新規融資の申し出があったような際には、メイン行でなければ基本的に不要の方向、次に借換えの方向で実行して頂ければと思います。

そういった原理原則や、旬な情報をお客様にお伝えするためにあおばセミナーを開催しています。

次回(10月17日(木))は「ホールディング経営のポイント」。

中小企業でも導入が増えてきている親会社・子会社形式での経営形態、いわゆるホールディング経営のポイントを具体例をまじえて取り上げます。

かつては、

・アメーバ経営

・事業部制

・カンパニー制

など、様々な経営形態がありました。

ホールディング経営が中小企業でも導入がはじまったきっかけは税制改正にあります。

・兄弟会社だったものを親子会社にする

・子会社をつくる

・新しく親会社をつくる

その際、資産負債も移転する際は、譲渡(株や関係資産の売買)と考えて課税関係が発生するのが原則ですが、

一定の条件をもとに、ホールディング化の時に課税関係を生じさせない(繰り延べる)税制改正が入り、一気にホールディング化が進むことになります。

当然ですが、ホールディング化することが目的にはありませんので、

・ホールディング化することで得られる効果

(経営と株主の分離、教育効果、株価抑制)

・ホールディング化に向いている状態

(多業種展開、後継者の状況、予算管理が習慣化されている等)

を深掘りしていければと思います。

今後は、「株主=経営者=同族関係者」とはならないケースが増えることも考えられますので、予備知識としても位置付けて頂ければと思います。

日時は10月17日(木)16:00~16:50、場所は奈良県コンベンションセンター101会議室、ハイブリッド形式で開催します。

お客様向けですのでお申込みの書類は今月発行のの弊社会報誌に封入しておりますのでご確認頂けますと幸いです。

週末は母校の野球の応援。

公立なのに見事に県大会の決勝進出。

決勝は天理と智辯学園の勝者。言わずと知れた超強豪。

結果、決勝は1対11で負けたけど、本当によく頑張った!

期限間近。コロナ特別貸付。

2024-05-07

業種を問わずまだまだ厳しい経営環境が続き、社員ともども、月次決算をもとにお客様の資金繰り予想表をつくって打ち合わせを重ねる日々が続きます。

そんな中、コロナ関連の特別貸付の取り扱いが3ヵ月延長され、6月末までとなっています。

日本政策金融公庫さんの「新型コロナウィルス感染症特別貸付」の場合、

・最近1か月の売上または過去6か月の平均売上が

・前6年のいずれかの年の同期と比べて

・5%以上減少している

という要件を満たせば、災害関連の基準利率(1.25%~2.35%)から0.5%優遇した金利、運転資金で最長20年(据置最大5年)という非常に有利な条件になっています。

制度融資の全体的な流れとして、

・創業融資

・新型コロナ対策は資本性劣後ローン

に注力する流れがありますので、恐らくは、この「新型コロナウィルス感染症特別貸付」が再延長される可能性は低いのではないかと思われます。

奈良県の場合は無利息とはいえ、コロナ禍での借入の返済額ほどに利益計上が追い付いていないケースがまだまだ多くありますので、借換えにてこの特別貸付を活用する選択肢もあると思います。

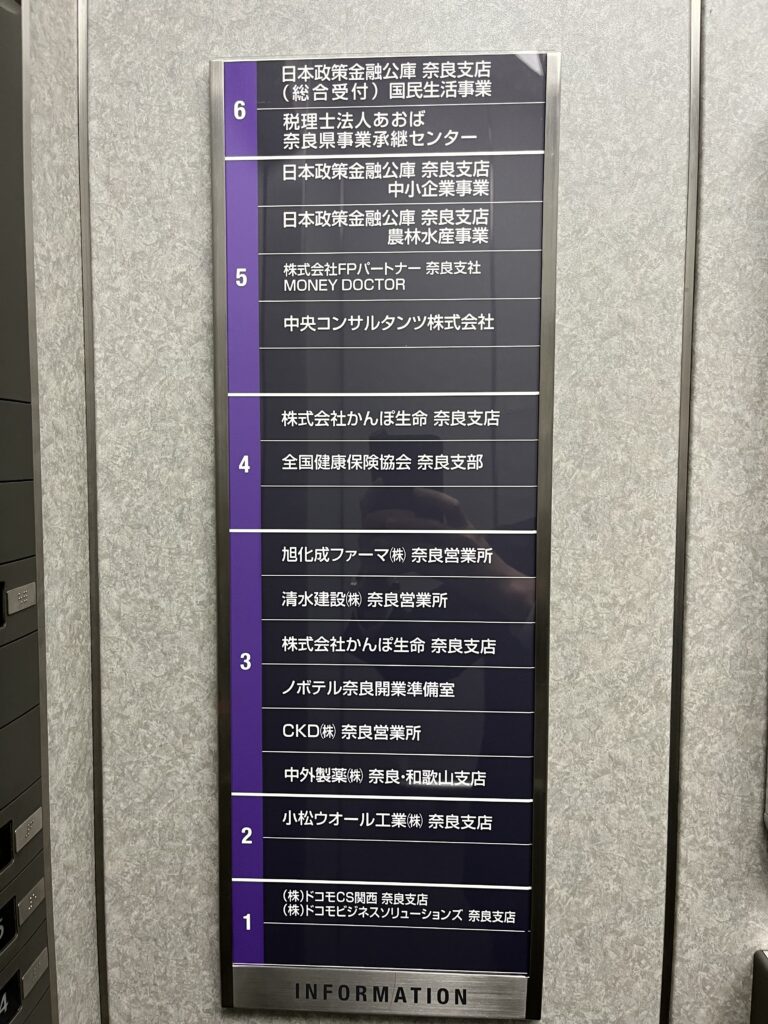

弊社奈良オフィス、政策公庫さんと同じフロアにありますので、お客様、弊社担当、政策公庫の弊社担当者とともに、決算書をもとに個別相談の機会を設定して対応していきます。

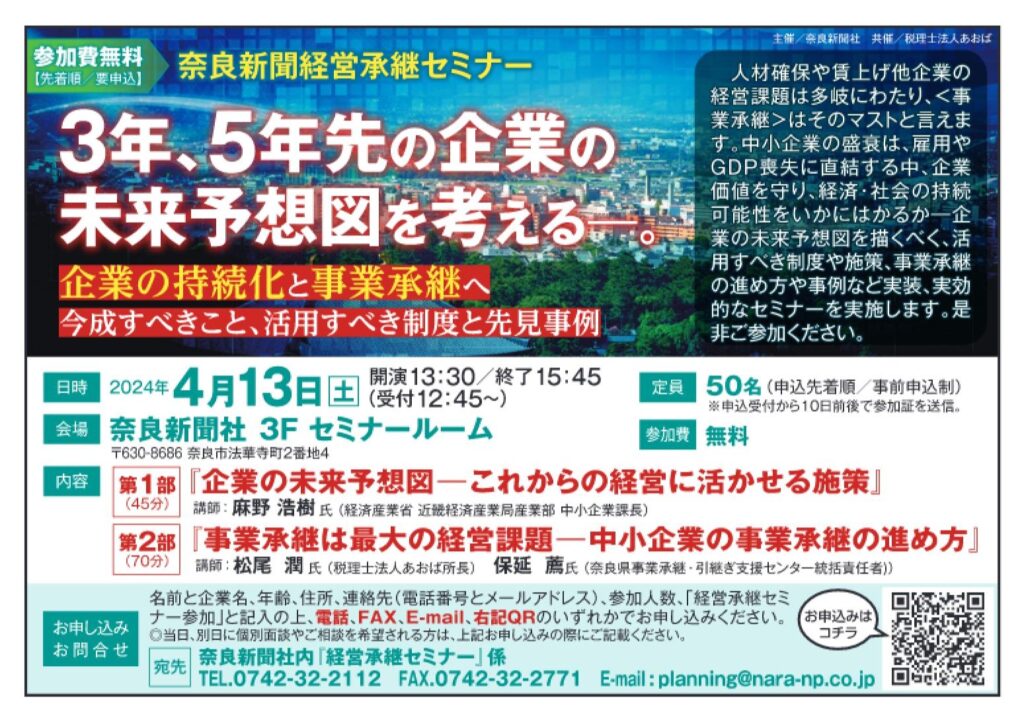

また先日は、奈良新聞さん主催の経営承継セミナーに専門家要因として登壇して参りました。

事業承継における贈与や相続のポイントを専門家が解説 – 奈良新聞社「経営承継セミナー」

その前段、近畿経済産業局さんから「これからの経営に活かせる施策」のご案内があり、私も勉強として聞いておりました。

やはり、今年度の目玉は「省力化投資補助金」だそうで、事務局ホームページに、製品カテゴリ別にこれから製品が登録され、6月を目途に申請受付が開始される予定のようです。

他は生産性革命事業に係る補助金として、従前からの「ものづくり」「IT導入」「小規模企業持続化」「事業承継」の4種類が準備をされています。

そのほか、ぜひ使って欲しい、ということで挙げられていたのが省エネ補助金。

何種類かのコースがあり、その中でも「設備単位型」が比較的使いやすい模様です。

補助率は1/3ですが、エネルギー効率の良くない空調や冷蔵設備などを使用中の場合には活用検討の余地があるかもしれません。

また、経済産業省ではなく総務省管轄の「ローカル10,000プロジェクト」に係る補助金も公募要領が公開されています。

各市町村と共同して申請するものですが、地域課題の解決に資する事業であれば、建物も補助対象であり、かつ最大5,000万まで補助ということで非常に大きな効果が見込まれます。

ただ、市町村が補助金を支出し、その支出を国庫が市町村の補助、という流れとなるため、市町村によっては予算措置との兼ね合いも出てきそうで、お考えの新規事業がある際は、まずは市町村窓口への問い合わせが必要かと思われます。

確定申告。知らんまにお水取りも春も始まっとるやないか、というお決まりの風景

2024-03-18

個人の方の確定申告が終わりました。

弊社においては過去最多の申告件数、、、。

なかなか大変でしたが、私の管理能力の低さとはウラハラに、現場ではサポートをし合って3/13の段階で、ほぼメドがついていたように思います。感謝。

そんな確定申告期間中、「法人税が安い」ことを特徴に、外からの投資を集めてきた国がその方針を転換させる表明をしました。

⇒【シンガポール】グローバルミニマム課税、25年1月から導入

シンガポールは、法人税率は原則こそ17%と極端に低い水準ではありませんが、金融や石油製品など一定の業種に関わる会社については5~10%の税率を適用したりと、低い法人税率で世界中から資金や人を集めてきており、コロナ前は弊社でも視察ツアーを組んだりもしていました。

しかし、2025年から始まるグローバルミニマム課税(税率の最低限度を各国統一して課税する)という世界的な潮流にいち早く対応する表明をしたことになります。

今まで5%の税率で済んできた会社にとってはいきなり法人税が3倍超になり、シンガポールに会社を置いておく意義そのものが問われることになります。

法人税は、今年の税制改正の内容を鑑みても、特定した分野に限定して税制の後押しをする、という色合いが濃く、グローバルミニマム課税という世界的な潮流もありますので、今後、日本でも優遇的な措置は狭められる傾向が強まるものと考えています。

したがって、個人においても会社においても、税引前利益そのものを大きくすることの重要性がますます高まります。

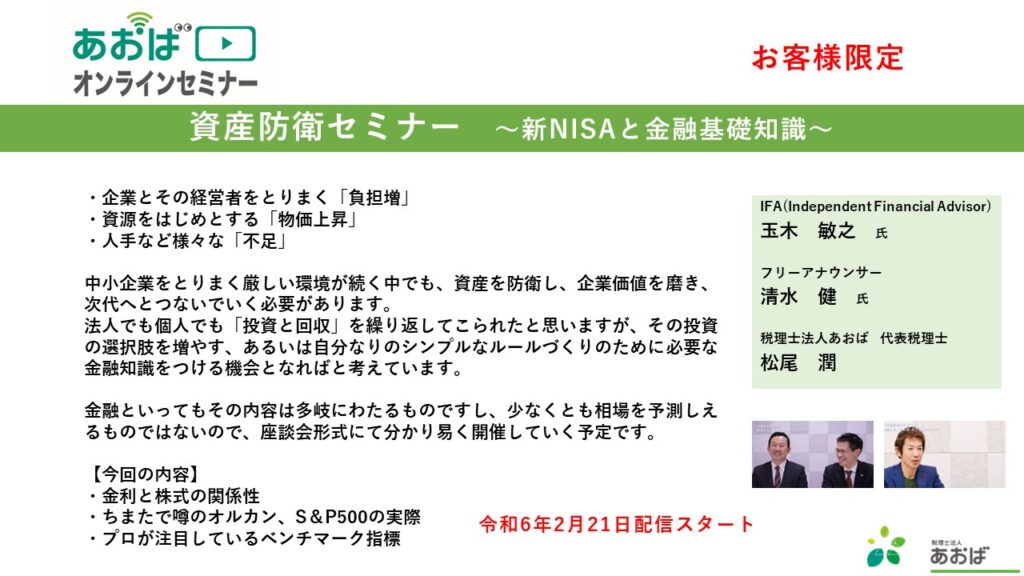

そんな背景もあって、先日は資産防衛セミナーという動画をお客様向けに配信しました。

対談形式で、私の大学時代の同級生で、三菱UFJモルガンスタンレー証券を経て今は独立系のファイナンシャルアドバイザーの玉木さんをお迎えしました。

そして、企画の際には何かとお世話になっているフリーアナウンサーの清水健さんの名司会。

今回は概要編で、株価と金利の関係や、ベンチマークの指標を話題に取り上げました。

新NISAのスタートやインフレ傾向の環境もあいまって、

・投資の選択肢を増やす

・自分なりのシンプルな投資ルールをつくる

ことを目的として今後もテーマを設定して配信していきたいと考えています。

また、セミナーといえば、

4月13日、

・経済産業省 近畿経済産業局産業部 中小企業課長さま

・奈良県事業承継引継ぎ支援センターの統括責任者さま

とともにセミナーをさせて頂きます。

年度替わりの4月ですので、

・公(おおやけ)によるさまざまな施策

・引継ぎ支援センターさんへの相談事例

などを把握する機会として頂ければと思います。(こちらは奈良新聞さんの主催ですのでどなたでもお申込みできます。)

私からは、中小企業の事業承継において、譲る側・受け継ぐ側それぞれで実務上気を付けて頂きたいポイント、可能な限りでの事例紹介をさせて頂ければと考えております。

⇒お申込みフォーム(主催の奈良新聞さんのページへ)

確定申告シーズン、知らんまにお水取りが始まって、春も始まっとるやないか、というお決まりの風景。

3月16日の朝。日本最古の道、山の辺の道にて。

税務行政の将来像?

2023-10-23

国税庁が税務行政の将来像2023というYouTube動画を公表しています。

肝心の税務調査のことはほとんど触れられておりませんが、

最近の傾向としては

・取引規模など地域や業種ごとの影響力が高い

・現金の動く頻度が高い

・コロナ禍の影響が(数字上は)少ない

先への調査、といったものがあり、また、DXをこれからの税務行政のキモに置いている以上、調査のみならず研究、統計への「申告データの活用」は進んでいくものと思われます。

事実、電子帳簿保存法においても、電子媒体での保存は認めるものの、一定要件を満たしていなければ調査時にダウンロードの求めに応じる必要がある、という立て付けが随所に見られます。

会計ソフトも電子帳簿保存法対応をうたうものが多いですが、実際の「帳簿」は仕訳帳や元帳だけではなく、売掛帳や固定資産台帳も含まれます。

ダウンロードの求めに応じる必要のない優良帳簿とするためには、会計データだけではなく全ての帳簿が要件に合致していなければならず、その意味では、帳簿類はまだ紙保存でいいものと考えています。(スキャナ保存はどんどん進めていきましょう。)

しかしながら、来年1月から紙保存ではなく電子保存が「強制」されるものが電子取引となり、こちらもダウンロードの求めに応じる必要性と表裏一体の関係にあります。

先日はその点にスポットをあててお客様向けにオンラインセミナーをさせて頂きました。

年内で残すところのセミナーはあと一つ。(急に企画するかもしれませんが、、、。)

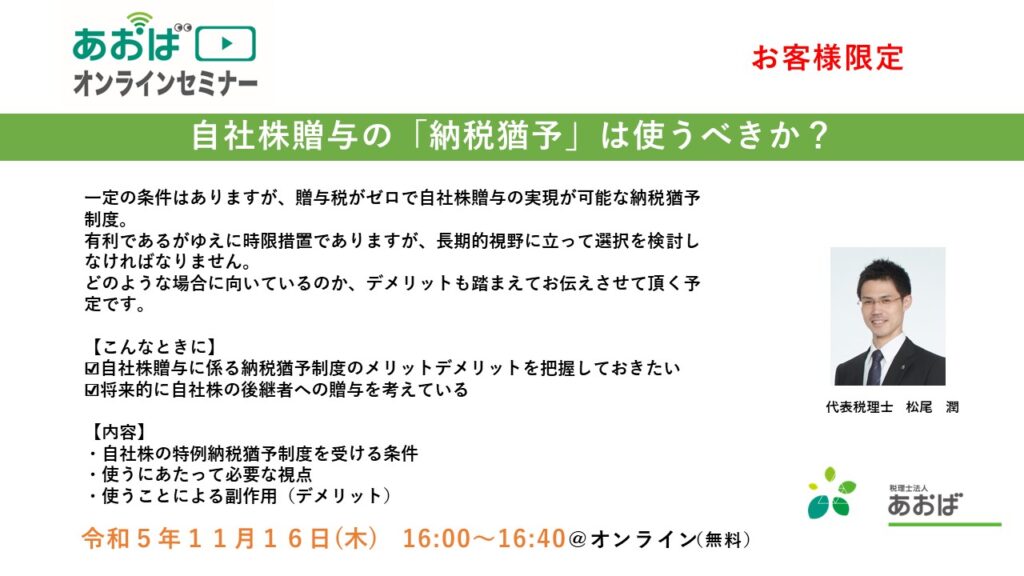

やはり事業承継の実務で外せない制度が「自社株贈与の納税猶予」になります。

私どもの事務所でも活用事例が増えており、それってやっぱり使うべきなのか?

何が得で何が損なのか?

11月16日に開催予定です。

久方ぶりの産土神社の秋祭り。子供たちのお神輿。

マイ畑のうち、この参道に面した部分にはこの日に合わせて少しだけ花を植えておきました(笑)。

地域も企業も継続、継続。

白露を過ぎ、お客様限定セミナーを3本。

2023-09-12

テーマ:セミナー報告

夜中に大気が冷え、草花や木に朝露が宿りはじめるという24節気の「白露」を過ぎ、日々の業務においても「年末までに」とか、「年内に」ということばが出始める9月。

年末までに3つのセミナーを企画しています。

「生前贈与のしかた」

「少ない金額を長い期間で」が節税の王道ですが、相続対策においても、節税面においては計画的な生前贈与が基本戦略となります。

その目安金額の設定方法、実務面での留意点を、最新の税制改正も踏まえてお伝えさせて頂く予定です。

【こんなときに】

☑増税傾向の強い令和5年度改正の内容を押さえておきたい

☑計画的に相続対策をやっていきたい

☑生前贈与はどのように、いくらくらいを目安にすればいいのか把握したい

【内容】

・最近の税制改正を踏まえた贈与戦略

・贈与で節税を実現するために必要なこと

・実務家の考える相続対策の順序

【日時】

令和5年9月14日(木) 16:00~16:40

「義務化される「電子取引保存」への対応方法」

電子帳簿保存法には、「電子帳簿保存」「電子書類保存」「スキャナ保存」 そして「電子取引保存」の4つのジャンルがあります。

その中でも電子取引のみが先立ってなぜ義務化されるのか?

どのような取引が電子取引と言うのか?

中小企業にとっての現実的な保存方法にはどのようなものがあるか?

をお伝えさせて頂く予定です。

【こんなときに】

☑どんな取引の保存が義務化されるかを把握しておきたい

☑出来るだけ費用をかけずに対応したい

【内容】

・なぜ紙ではなく電子形式での保存が義務化されるのか

・保存方法による税務調査への影響

・具体的な対応(保存)方法

【日時】

令和5年10月12日(木) 16:00~16:40

「自社株贈与の「納税猶予」は使うべきか?」

一定の条件はありますが、贈与税がゼロで自社株贈与の実現が可能な納税猶予制度。

有利であるがゆえに時限措置でありますが、長期的視野に立って選択を検討しなければなりません。

どのような場合に向いているのか、デメリットも踏まえてお伝えさせて頂く予定です。

【こんなときに】

☑自社株贈与に係る納税猶予制度のメリットデメリットを把握しておきたい

☑将来的に自社株の後継者への贈与を考えている

【内容】

・自社株の特例納税猶予制度を受ける条件

・使うにあたって必要な視点

・使うことによる副作用(デメリット)

【日時】

令和5年11月16日(木) 16:00~16:40

奈良県独自の賃上げ助成金&事業承継の現場から

2023-08-25

事業承継の現場実務において、今後の財務的な方針として、

キャッシュを

・会社にプールするのが良いのか

・役員報酬を通じて個人にいったんは還流させるのが良いのか

を検討する機会が多くあります。

事業承継に関わらず、起業間もない場合もまた同様です。

結論として、「まず会社」ではないかと思います。

法人税の税率と個人の所得税の税率とを比較してどちらに貯めていくかを検討して、、、というのも技術的には可能ではあります。

しかし、決算予想数値を始めとしたさまざまな不確定要素を前提としたシミュレーションになってしまいますし、まずは純資産が少なくとも2憶〜3憶に達するまでは会社という人格を鍛えることを優先すべきではないかと考えています。

リスク耐性が高く、資金調達にも強く、次の事業承継にも選択肢が生まれ、結果として企業の継続発展や雇用の維持を図ることが出来ます。

一定水準を超えたとしても

・役員退職金

・株価の圧縮策

・生前贈与

・納税猶予

・納税猶予後の金庫株

などの対応策が可能です。

当然、企業が100社あれば100通りの事情が存在するのが企業実務。

会社の純資産を厚くする過程においては当然に法人税の納税も伴います。

しかし、承継間もない、起業間もないうちは特に、会社の純資産をベンチマークに経営にあたって頂きたいと考えております。

「会社を食べたらあかん」

これも事業承継の現場で、ある社長様がおっしゃった言葉です。

仕入や外注費など、売上の増加とともに変動する「変動費」に対するものとして「固定費」があります。

「固定費」は変動費よりは固定的とはいえ、徐々に増えていってしまうのがその特性です。

継続して利益を計上していれば尚更、旅費・通信費・交際費・広告宣伝費・役員報酬、など種別を問わず、財源や予算を顧みることなくついつい支出が緩んでしまいがちです。

その状況を見て「会社を食べる」と表現されました。

食べるのではなく大事に大事に育てないと、すぐにだめになる、と。

やはり、期が始まった時点で固定費も予算化し、増収の目標値や収支の状況を見、「本当に耐えられるのか?」を確認することが重要です。

とはいえ、「予算をつくる」ということにはどうしても手間やハードルを感じてしまう、というのもまた事実。

その場合はどうするか?ですが、いきなり12か月の年間予算をつくるのではなく、まずは決算の3〜4ヵ月前くらいから、「決算の着地予想」をつくることから始めるのがスムーズだと感じています。

そうした短期(3~4ヵ月)の決算予想であっても、決算期末が近づくにつれ予想値を実績値に置き換えていくことで「先を読む」ことができます。

決算予想の延長線上に翌期予算があり、翌期予算の延長線上に中期計画があります。

自社数値・資金繰りの「先を読む」という意味においてはどれも共通しますので、まずは決算着地予想を作成、その予想値を実績値に置き換えていくことが予算策定、ひいては固定費のコントロールにつながるのではと思います。

当然、一番大きな固定費は人件費。

賃上げに対する奈良県独自の助成金の詳細が公開されています。

・令和5年9月1日から令和6年2月29日までの間に

・正規及び非正規雇用労働者(週所定労働時間が20時間以上)の

・直近の支給額もしくは奈良県の令和5年度最低賃金のいずれか高い方の賃金を

・1.7%以上引き上げ

・賃上げ後1年間は、賃金を引き下げることなく雇用する

ことで、「賃上げ人員×5万円」を支給。

(11月1以降電子でのみ受付、奈良県全体で20,000人が上限。医療法人や一般社団法人も対象。)

賃上げを実施する時期が合致するのであれば、申請ページの開設を待ちましょう。

24日は地元の天理市商工会さまにてインボイスのセミナーでした。

昨年、お客様向けに開催した回を皮切りに、各種団体での講演を数えること今回で8回目。

皆さん熱心で、だいたいセミナーが終わったあとも個別質問への対応で30分以上かかります。

特に中小企業にとってインパクトの大きな改正であるがゆえに出来るだけの発信を、と思ってやってきました。

10月のスタートまでもうセミナーは予定していませんが、あとは新聞への寄稿を残すのみ。

最後までお客様への個別対応を継続していきたいと思います。

インボイスが不要な経費

2023-07-18

インボイス制度がこの秋からスタートし、インボイス番号の記載された領収書や請求書によってやり取りすることになります。

しかし例外的に、領収書や請求書にインボイス番号がなくても、その分の消費税を控除できるものがあります。

役員や従業員に支払う日当もまた、この例外規定に含まれています。

日当とはそもそも、

「旅費、宿泊費に含まれていない出張中の少額の諸雑費(食事代や通信費など)の支出に係る実費の弁償」としての性質を有します。

規程により全従事員を通じて公平性が確保されており、支給金額が実費弁償として相当の金額である限りにおいて所得税は非課税、法人税においても損金算入が可能です。

それに加えて消費税においても、、インボイス制度のスタート後も、その日当の額に含まれる消費税相当が、インボイス番号がなくても控除可能となっています。

各人ごとの日当の管理が大変ですし、あくまで実費弁償ですので多額の金額設定は期待できませんが、それでも積み重なることで税制面でもメリットが大きく、検討の価値ありだと考えております。

インボイスや電子帳簿保存と実務に大きく影響する改正を迎えるせいか、久々にセミナーが続きました。

あおばオンラインセミナーでは「税制改正対応。電子帳簿保存法」と題して

・R6.1以降の電子帳簿保存法の全体像

・中小企業でも手を付けやすいジャンル

・強制されるもの(電子取引保存)

・電子取引保存はなぜ強制されるのか?

・税務調査と電子取引保存法

といった内容をお伝えさせて頂きました。

随分と前の税制改正で電子取引保存が登場して以来、中小企業の実務を考えるとまだまだハードルが高かった電子帳簿保存法ですが、令和5年度の税制改正でようやく使える分野が出てきたな、との感触を持ったことから、企画をしてみました。

フリーアナウンサーの清水健さんのスタジオ(each stage)をお借りし、最後には清水さんからのご質問も交えて和気あいあいと。

そして和気あいあいと、とはいかなかったのが「奈良県神道青年会」の神主さん方をお相手にした「禊鎮魂錬成研修会」。

事前のテーマは特に伝えられておらず、税理士さんにお話しいただくのは初めてですのでお任せします、とのことでした。

それがまた逆に難しく、しかも聴衆は普段は別世界の神主さん方、、、汗

確かセミナーの講師を始めて務めたのは27歳くらいだったと思いますが、そこから思い返してもなかなか引き付けるのに苦労したセミナーでした。

石上神宮さま、貴重な修練の機会を有難うございました!

どうする奈良。どうする日本。

2023-04-21

先日は「後継者塾」でした。

金曜日の午後と土曜日の一日を使い、これからの経営を担う後継者の皆様とクローズドでの濃い研修が出来ました。

(何か熱心に喋っています汗)

スケジュールはこんな感じ。

4/14 13:00~15:00 社会保険労務士 中川 悦(労務)

4/14 15:30~17:30 弁護士 相川 祐一朗(法務)

4/15 10:00~12:00 弁理士 崎山 博教(特許商標)

(昼食)

4/15 13:00~15:00 税理士 松尾 潤(税務)

4/15 15:30~17:30 税理士 松尾 潤(財務)

皆さまお疲れ様でした!

(参加者の声)

最近は実務をこなすことや考えることに時間を取られ

インプットの時間が不足していたので、重要なことを

集中して学べたのは大変助かりました。新たな気づきや

再確認できたことも多く、とても有意義でした。

しかしきれいな会場を借り、スタッフを使い、他士業の

先生への謝礼、それになにより準備にかかった膨大な

時間を想像すると大赤字ですよねー。笑

松尾さんの愛を感じます。本当にありがとうございます!

また、先日の奈良新聞さんとの取材記事も紙面になりました。

テーマは「どうする奈良 どうなる日本」。

私なんぞには畏れ多いテーマですが、実際にこの4月に「親族外承継」を実現されたお客様とともに実例をお話しし、いつも協業させて頂いている「奈良県事業引継ぎ支援センター」さんにも登場して頂きました。

士業、承継者、後継者、公的サポート、いろいろな立場から経験談や思っていることを語ることで、企業経営者にとって分かりやすい紙面になっているような気がします。

(一般の読者の方にはご興味があるか分かりませんが、、、。)

その対談の中で、まず私の方から口火を切らせて頂いたのは「人手不足」について。

個人的には「少子高齢化」よりも問題なのは「都市一極集中」だと思っています。

地方にとっては人手不足がより一層早く進むことになりますし、地方に居ながらでも海外ともいくらでもつながる事は出来ます。

制度面からの支援策の概要は下記の通り。

1,所得拡大促進税制

・法人はR4.4.1~R6.3.31までの間にスタートする事業年度

・個人はR5年度とR6年度

においては、

・役員を除きパートアルバイトを含む給与額が

・前年度と比べて

・1.5%増加していれば

増加額の15%が控除される。

また、増加割合が2.5%以上であればさらに15%の上乗せ、研修を受けさせる費用など教育訓練費が前年比10%上増加していれば10%の上乗せがあり、最大40%の控除率となる。

(その年度の法人税もしくは所得税の2割が控除上限)

2,事業再構築補助金

大規模な賃上げ(補助対象事業終了時点で、「事業場内最低賃金+45 円」「給与支給総額+6%」の達成)の場合には補助率の引き上げと補助額の上乗せ

3,ものづくり補助金

給与支給総額が年率6%超など大規模な賃上げの場合の補助額上乗せ

4,業務改善助成金

引き上げる人数に応じて設備投資への助成金上限が増加

⇒概要

「2」と「3」は補助金ですので、申請をして採択されてはじめて補助対象となるものです。

「4」は助成金ですので、要件さえ満たせば必ず助成されます。

したがってまずは前提条件となる「事業場内最低賃金と地域別最低賃金の差額が30円以内であること」に該当するかどうかの確認をし、さらに今後、賃上げと設備投資の両方をお考えの際はチェックすべき制度と言えます。

激変緩和措置(インボイス制度)。しかし足元で粛々と進む負担増の議論。

2022-11-29

今年7月を皮切りに、5回目となるインボイスセミナーが終わりました。

いま免税事業者との取引がある企業にとってのインボイス対応は、最後は「値決め」の話になりますので早くから地域への周知活動をしているところではあります。

と同時に、いやはや、このあらかじめ導入が決まっていた制度に複数の「激変緩和措置」を設けるとの報道が相次ぎ、税制が複雑化していく一つの過程が分かりやすく表面化しています。

3点、下記にまとめています。

線引きとなる売上規模は不明ですが、恐らく年商1千万以下といった小規模事業者について、インボイスの導入を機に消費税の課税事業者となる場合、3年間に限り、売上とともに預かる消費税の2割の納税で可、とする方向のようです。

売上とともに預かる消費税だけ集計していれば納税額まで計算可能な制度として「簡易課税制度」がすでにありますが、しばらくは同時進行していくことになり、事業所によって有利不利の判定が必要になってきます。

消費税のかかる売上が5,000万もしくは1億円以下の事業者について、1万円未満の少額取引については、受取る領収書等がインボイス(適格請求書)ではなくても、数年間に限り消費税の控除可、とする方向のようです。

クレジットカード払いの場合は金額がいくらであってもカード明細の他にインボイスを受領する必要があったので数年間は手間が省けるかもしれません。

が、いずれ対応する必要があることに変わりありません。

<請求書の電子データ保存義務 引き続き紙も認める方向で調整>

請求書をメールで受け取る、ネットショップの領収書をダウンロードする、といった受取り方法が電子媒体のものは、それを紙で印刷して保存するのではなくデータで保存しなければならず(電子で受け取ったものは電子で保存する)、今は猶予期間で2026年1月からは強制適用となります。

その猶予期間の終了後も特例的に紙での保存も認める方向、とのことです。

年末に公表予定の令和5年度税制改正は相続税贈与税の一体化議論と併せてなかなかにぎやかなものとなりそうです。

これらは中小企業への配慮という形ではありますが、足元では中小企業にとって大きな影響をもたらす「増税」「賃上げ」といった言葉が乱れ飛んでいる状況にあります。

しかし税収は増加を続けており、賃上げについても先日国税庁から公表された「民間給与実態調査」を見ると、着実に賃上げも実現できています。

それでもなお「パートの厚生年金加入、企業の規模要件を撤廃 政府検討」というような報道もあり、「働き方改革」という命題が留まるところを知らず増大しています。

諸外国の物価上昇を考えると円安はしばらく続くでしょうし、来年以降に円安が落ち着くにしても諸外国の景気後退を理由とするものである可能性が高い状況です。

円安メリットを享受することが極めて稀な中小企業にとっては厳しい状況が続き、改めて、固有技術に立ち返って「人づくり・客づくり・財務」の3点を磨き続ける必要があります。

しかし現実として、地方中小企業にとっては人材確保は死活問題でもあります。

そんな中で当社でも導入している「企業型確定拠出年金制度」については税制面の優遇も大きな福利厚生制度であり、結果的には社会保険料の節減にもつながるものとなります。

過去オンラインセミナーでも取り上げておりますが、まだまだ知名度が低い状況にありますので再確認頂ければと思います。

⇒【特別公開】あおば オンラインセミナー「中小企業でも使える確定拠出年金とは?」

IT導入補助金デジ類型は12月中旬には申請準備を

2022-11-15

年末に向けてインボイスセミナーがあと3回。

そのうちの1回目が終わりました。

市内の「町」ごとの開催とあってかなりの地域密着感を出しながら周知しております(笑)

インボイスに関しては先日、日本商工会議所のアンケート結果が公表され、

・課税事業者にとっての免税事業者への対応方針

⇒28.4%が取引関係を見直す(取引しない、又は経過措置の間は取引する等)

・免税事業者にとってのインボイス制度への対応方針

⇒53.4%が課税事業者へ転換する(経過措置後、又は要請があれば、を含む)

となっているようです。

スタートのR5.10.1が近づけば近づくほどに様相も変わってくるとは思いますが、いずれにせよ今のうちからの取引関係、取引条件の検討が重要かと思います。

※年内、インボイス関係のセミナーは下記の通りで開催予定です。

・11/28@三島公会堂(奈良県天理市)

・12/14@なら歴史芸術文化村

⇒お申込み

ご都合のつかない方はオンラインをご視聴を頂ければと思います。

⇒あおば オンラインセミナー「インボイス対応 5つのステップ」(youtube)

政府の総合経済対策を盛り込んだ令和4年度の補正予算案のさらなる具体像が徐々に公開されてきています。

中小企業関連(経済産業省関係)としては

・コロナ融資の借り換え保証の創設、さらに、一定の売上減少要件を満たす場合には借り換えの際の保証料が補助される制度

・IT導入補助金については補助下限を撤廃

・事業再構築補助金については売上減少要件のない成長枠の新設

・小規模事業者持続化補助金については課税事業者へ転換する事業者向けのインボイス枠の補助上限を50万上乗せ

といったところです。

その中でも、平均採択率が80%を超えているIT導入補助金のうちの「デジタル化基盤導入枠」。

スケジュールでは最終締め切りが来年の1月19日となっています。

会計・請求発行ソフトを導入する際に当社もお手伝いさせて頂くことがございますが、最終締め切りを考慮すると、12月中旬をメドとして申請準備を進めることが必要となります。

当社でお手伝いさせて頂くケースでは、

・経理の合理化(人の退職や体調不良に備えられる体制)策の立案

・IT導入支援事業者であるマネーフォワードさんを通して申請

という流れを取っています。

単に会計・請求ソフトの入れ替えありきではなく、

・手入力の工程の改善余地

・その担当者にしか分からない業務の有無の確認

をした上で申請を検討することが重要と考えております。

今後は中小企業、とりわけ地方企業は人手不足がますます深刻化することが予想されます。

かといって経理事務は秘匿性の高い業務であるため誰にでも任せられる業務ではありません。

そして人間だれしも、体調を崩しますし異動もつきものです。

したがって、中小企業だからこそ特に合理化していくことが必要ですが、

とりわけ、

・経理ご担当者の処理量が多くなっている

・今は部門別管理をしていない

・従業員数が10名以下

の場合であれば、特に活用しやすい補助金ではないかと感じていますのでご検討ください。

当社でも徐々にではありますが実績とノウハウがたまってきました。

上記のすべてに当てはまらなくても申請は可能ですし、従業員数3名の会社さまでも合理化できた実績もございます。

要時間が合理化されて経理(会社の基礎)が安定し、他の業務に充てることが出来るならば大いに有用だと考えております。

ミニマム法人税と税務調査

2022-06-06

昨年OECD加盟各国間で「ミニマム法人税(国際的な最低法人税率の導入)」に関する合意があったことから、中長期的には法人税率が上昇傾向にあると考えられます。

私ども税理士法人あおばが所在する奈良県のような地方においては特に、雇用を支えているのは中小企業であり、その中小企業を経営の3本柱である「人づくり・客づくり・財務」のうちの財務面からサポートさせて頂くのが最大のミッションと考えて私どもも事業展開しています。

ミニマム法人税の流れや私どもの基本的考えをふまえ、中小企業が有効活用すべき制度として

「企業型選択制確定拠出年金」という制度があります。

個人で入るイデコとは違って会社が就業規則等を改訂して導入するもので、

・役員も加入でき、

・掛金は会社の損金で、かつ所得税の課税対象にならず、

・社会保険料の節減にもなる

というものです。

また、会社の借入を個人保証しているケースがほとんどだと思いますが、確定拠出年金の受給権は差し押さえが禁止されており、公的保証のない経営者にとって隠れた、そして大きなメリットといえます。

もちろん60歳まで引き出せないなどデメリットはありますが、それを上回るメリットがあると判断しており、当社でも導入しています。

会社としては「枠」を用意するのみで、そのあとは「選択制」ですので役員及び従業員の加入判断に任せることになります。

損金性や社会保険料の節減効果があり、経営者・従業員の退職金積立に資するにも関わらず中小企業には周知がほとんどされていないのが現実です。

先日、まずはオンラインセミナーにて制度を周知させて頂きました。

スタジオをお借りしているフリーアナウンサーの清水健様にもセミナーの最後に登場いただき、聞き手の立場から素朴な疑問をいただき、和気あいあいと開催することが出来ました。

あおばオンラインセミナー、今後も有用と確信する情報を発信していきます。

また経営環境の一つとしてwithコロナが本格化する中で、税務調査をはじめとして税務当局との接触も増えてきています。

こちらも、税理士法人あおばとしては税務調査対策ありきではなく、まずは「経営を守る」ことを最重要視し、それを実現するために「内部統制」の効いた組織づくりを最大論点にお客様と日々接しています。

結果として税務調査で右往左往しない強い会社となります。

最初から不正を疑うわけではなく、

・人は誰しも間違えるもの

・どんな人も体調を崩すこともある

・自分は体調万全でも家庭事情によって仕事が第一じゃなくなる時期も当然ある

そういった事態にも対応でき、かつ「粗利益」「在庫」「資金見通し」など財務上の重要な指標をタイムリーに経営者が適切に把握できる仕組みを総合して「内部統制」と考えています。

中小企業のなかでも規模の大小に関わらず考えておくべきテーマになります。

先日、法人の税務調査の立会時に調査官と交わした会話の中で、「現在、印紙の非違の指摘が少ない状況で、良く見てくるようにと言われてるんですよね」というような発言がありました。

こちらからすると知らんがな、という話なんですが、確かに過去に結んだ契約書にまでチェックが及んでいないことは可能性として考えられます。

そもそもこれだけネットでの取引や申請が普及している中で、時代遅れの税金であることは確かなのですが、しかしそれでも印紙税収は毎年1兆円ほどであり、貴重な安定収入になっていることも事実です。

実務的には印紙税で言うところの「請負に関する契約書」に該当するかどうか、というのが多くのケースでは最初の論点になります。

印紙税が必要かどうかの判断においては、取引相手と交わす書類のタイトルはさほど関係ありません。

例えば当社においてもお客様と「委任契約書」を交わしますが、請負に関する契約書として印紙を貼っています。

そこでの記載が月々の顧問報酬のみであれば、委任契約ですので印紙税の課税対象外ですが、顧問報酬の記載の他に「決算」の記載もあることが通常ですので、請負の要素も含んでいることになり、タイトルは委任契約書ですが印紙税が必要となります。

いずれにせよ法人税の調査とは言え、印紙税やさらには源泉所得税も含めて網羅的にチェックされる傾向にありますし、印紙の貼り付けがなかった場合のペナルティも過去複数年度となると大きくなるので普段から気を付けてチェックしてければと思います。

日も長くなり、夕刻などには自宅の周りを散歩するのが気持ちいい季節。

しかし確実に空き家の増加をヒシヒシと感じます。

また、子供のころはここは○○屋さんだったな、もう商売やめちゃったんだな、というのを目にすることも。

そしてその目線の先にはコンビニや大手回転すしチェーンの看板。

やはり、地域に根付く中小企業はその地域の風景そのものであり、それがなくなると日本の地方は同質化してしまいます。

地産地消ではなく地産外商。

軸足をそのままに、常に研鑽を続け、中小企業を真にサポートできる、より良きチーム(会社)づくりを進めていきたいと思います。

(二上山と崇神天皇陵)

インボイスがないから消費税を払わない、はNGか?

2022-05-16

今年に入り、

・税制改正に盛り込まれなかったけれども水面下での重要な動き

・withコロナの財務戦略

・パワハラ、残業上限規制など労務の改正

・大きく変わる!個人情報保護法の改正

とオンラインセミナーをやって参りました。

次回(R4.6.4)は「中小企業でも使える確定拠出型年金」ということで、

・損金で役員や従業員の退職金積立てをする

・福利厚生を向上させる

・採用環境や定着率をあげる

といった効果があるものの、「とある事情」で中小企業にあまり案内されていないものになります。

お客様限定となりますが、メルマガやLINE@でご案内させて頂いておりますアドレスからお申込み下さい。

(もちろん、確定拠出型年金制度は税理士法人あおばでも導入済みです。)

インボイス制度が来年より開始されますが、多くの企業にとっての論点は

「免税事業者(消費税を納める義務のない事業者)との取引」にあると思います。

受け取った請求書にインボイス番号が記載されていなければ、たとえ消費税相当を払ったとしても、払った側で納税時に控除できません。

したがって、インボイスのない請求書や領収書がやり取りされた場合には

・発注側で、インボイス番号が記載されていないので消費税相当を支払わない

・受注側で、インボイス番号を発行できないので消費税相当をもらわない

のいずれかになります。

発注側において、インボイス番号がないから消費税相当を払わない、とした場合は少し留意が必要です。

この資料の一つ目のケースでは「それ、下請法違反です!」とはっきり書かれてしまっていますが、これは

・消費税込みでの事前の合意があって

・一方的に

消費税相当を払わなかった場合、と解するべきではないかと思います。

また、建設業においても、消費税を支払わないとした場合に、免税事業者である下請業者のおいて原価割れをしてしまうようだと「建設業法違反」となる、と明示されています。

消費税が支払われなかったら原価割れしてしまう場合は、そもそも不当に低い下請代金としてダメ、ということでしょう。

上記以外でも、取引の相手先がインボイスを発行しない免税事業者のままであることを理由に取引停止等を一方的に決定しまうと独占禁止法違反のおそれがある、とのこと。

税法以外にもいろいろと法律が入り乱れてきますが、実務的にはインボイス番号がなかったら消費税を払わないと決めている場合であっても、相手先との間で、「インボイス制度開始前」または「取引開始前」にインボイス番号を発行しない場合の取引条件の事前協議と合意が重要と言えます。

その他のインボイスに関するブログはこちらにまとめています。

なにごとも結局は「人」。その支援策やセミナーについて。

2022-05-06

「人は石垣、人は城」との通り、経営の上で「人」に関して思考を巡らせることは尽きません。

税制面からは、人材投資への支援策として「所得拡大促進税制」があります。

適用することが出来れば納める税金を直接減らすことができますので補助金や助成金と同じ効果を生みます。

令和4年4月1日以降に始まる事業年度から税制改正によりさらに使いやすくなっており、

・役員を除き、パートアルバイトを含む総人件費が、

・前年度比1.5%もしくは2.5%以上増えていれば、

・増えた金額の15%(増加率1.5%〜2.5%の場合)もしくは30%(増加率2.5%以上の場合)を、

・税額から控除(ただし法人税の2割が上限)する、

というイメージになります。

さらに、教育訓練費(研修費、講師への謝礼)が前年度比で10%以上増えていれば控除率がさらに10%上乗せされます。

控除の上限が法人税の2割という部分が改正されずそこはボトルネックではあるのですが、制度自体は非常にシンプルかつ控除額も増額されておりますので、まずは教育訓練費の集計を日ごろから心がけておいて頂ければと思います。

教育訓練費とは基本的には

・役員や個人事業主自身を除く人への

・業務に直接必要な技術や知識を

・習得させたり向上させたりするための

・損金もしくは必要経費に算入される費用

となります。

管理方法としては、帳簿上において福利厚生費勘定に枝番を付けておいたり、研修費という科目を設けたりということで可能かと思います。

実務上、もう一点気を付けなければならないのは、その費用が「福利厚生費ではなく、その従業員への給与とならないかどうか」という点になります。

業務上必要な研修に出席させたり、外部から講師を呼んできて研修会をしてもらったり、というのは問題ないと思いますが、

例えば、

・あまりに高額であったり、

・研修旅行のように技量の向上に直接関係がなかったり

とすると、「給与」として所得税を徴収しなければならないケースがあるので注意が必要です。

教育訓練費(損金となり給与課税とならない)として扱うには、

・業務との関連性が明確であり

・機会が公平に与えられ

・業務を遂行していくことによってその効果が消費されていく

ことがポイントではないかと思います。

また、少し余談になりますが、個人事業(所得税)について

・カイロプラクティックを営む事業主が

・柔道整復師の資格を持つ従業員が辞めたので

・自分が柔道整復師の資格を取得するために

・専門学校に行った費用約300万円

これが、事業主自身の人的価値を高めるだけであってその年度の収入とは直接関係しないから必要経費として認められない、といった判決が出ています。

そもそも必要経費ではない、ということとなれば所得拡大促進税制どころの話ではありません。

原則的な考えをおさえつつ、また、助成金も活用しながら人への投資を実施して頂ければと思いますし、私どもも給与課税など周辺領域も把握しつつご案内していければと考えています。

また、お客様向けにはなりますが、6月には

・役員、従業員ともに損金算入で退職金積立ができ、

・採用環境や従業員の福利厚生にも寄与し、

・社会保険料の節減も可能となる

方策についてオンラインセミナーを開催します。

(当然、税理士法人あおば自身も導入済みの制度です。)

全額損金かつ解約すると大部分が戻ってくる、といった商品がなくなった今もなお、4割損金で落ちて配当も加味すると9割以上が戻る、といった切り口での保険営業が繰り広げられています。

それらはあくまで課税の繰り延べですので、そういった意味では所得拡大促進税制は純粋な節税です。

また最近は個人単位でも投資や退職金積立への関心が高まりつつありますので、6月のセミナーは節税と資産運用の両面に効果があるのではないかと思います。

天理の隠れた名所「大親寺」。

奈良時代に開かれ、空海によって再興されたお寺。美しい緑のじゅうたんで満たされています。

大和(やまと)は秋もいいけどやっぱり春やなあ、と思ったゴールデンウイーク。

税制改正や給付金・補助金、そして経営サポート重点項目3点

2022-01-24

年末に税制改正大綱の公表があり、そのほとんどが既存制度の延長や縮小であったためオンラインセミナーの題目を急遽、

【令和4年度税制改正に盛り込まれなかった重要項目】に変更して配信(1/7)。

・相続税と贈与税の一体化

・退職所得に対する課税のあり方

・金融所得に対する課税のあり方

・事業承継税制

このあたりの議論の動向と対策をお伝えさせて頂きました。

特に相続税と贈与税の一体化議論は脅威ですが、相続税を必要以上に恐れることなく、弁護士とのタッグも活かしながら、税務だけに偏らない解決策をご提案していくつもりです。

念のため生前贈与の計画スパンは短縮しつつ。

その他、令和3年度補正予算の成立を受け、給付金の公表や補助金の改訂が続いています。

【事業復活支援金】

年商に応じて最大250万までの給付を受けることができます。

こちらは「給付金」ですので要件(2021年11月〜2022年3月までのいずれかの月の売上が2018年.2019年.2020年のいずれかの年の応答月に比して30%以上ないし50%以上減少していること等)に合致すれば必ず受給できるものになります。

⇒事業復活支援金のポイント動画(YouTube)

⇒概要資料(概要はP1、添付資料はP6.7)

【IT導入補助金】

令和3年度の補正予算成立を受けて、内容が拡充されています。

・補助率が1/2から2/3(補助額50万以下部分は3/4)に(上限350万)

・会計ソフト、受発注のソフト、決済ソフト、ECソフトに対象を特化

・クラウドの利用料も2年分補助

・PCやタブレット、レジなど汎用性が高いものも補助対象に(補助率1/2,それぞれ上限あり)

⇒公表された概要資料(P2以降)

ベンダーなどIT導入支援事業者とともにオンラインで申請していく従前どおりのスタイルになるものと思われます。

【事業再構築補助金】

第5回公募が開始されており、締切りは3/24の18時です。

今までは、事業計画書において、新事業の売上が全社売上の10%を超えている絵を描く必要があり、もともと年商規模が大きい法人については若干のハードルになっていたところの要件が緩和されています。

その他は大きな変更はありません。

こちら、コロナからの事業転換や新規事業開始の際には位置づけの非常に大きなものになります。

実際の補助金申請書作成にあたっては、二人三脚で長期間の業務となりますのでお早めにお声がけください。

(当社としては顧問先さまについては、認定支援機関の確認書発行に伴う定額報酬のみで、成功報酬は無しでサポートさせて頂いております。)

で、その他にも中小企業にとっては社会保険関連の改正動向も見逃してはなりません。

働き方やキャッシュフロー、組織の在り方に非常に大きな影響を与えると思います。

・パワハラ防止措置の義務付け

・育児休業関連

・割増賃金率の引き上げ

・社会保険の適用拡大

このあたりを社会保険労務士からご説明させて頂く機会も設ける予定です。

(2/5 11時からオンラインセミナー)

業種を問わず、原価高や人材不足といった厳しい経営環境、そしてコンプライアンス遵守への要請や労務関連の法改正など対応が必要な項目は増加の一方です。

しかしその中にあっても、まずは月次試算表をもとにキャッシュフローの見通しを共に検証し、必要に応じて金融機関とも連動して資金管理を行うことから始める、という点は変わらないスタンスとして持っていたいと考えています。

その上で、財務内容を深く把握する立場として、

・労務面のリスク対策

・万が一への保障

・誤りや不正を未然に防止するための内部統制の構築

という3点を重点項目として考えています。

特に内部統制については、その意識付けが結果として税務調査にも対応できる企業体質の構築にも大きく寄与します。

もはやすべての事象を「機会(チャンス)」と前向きに捉えるしかない事態が続きますが、お客様の課題を解決し、様々なリスクに先手必勝で備えることのできる「専門職コンサルティングファーム」の構築に向けて邁進したいと思います。

事業再構築補助金4次公募スタート!

2021-11-01

事業再構築補助金の第4次公募がスタートしました。

同時に、この事業再構築補助金も「さらにあと1回程度」と明記されましたので次の第5次公募でいったんの区切りを迎えると思います。

1次、2次、3次と公募が進む中で、「いつまでにスタートする事業が対象なの?」というご質問を頂くことが多くなってきていました。

そして最近は、○○の部材が入らないといった事態も多く、早め早めの計画が尚のこと重要となっています。

それぞれの回次に応じて補助対象事業のスタート期限が設けられていますので、そのあたりを整理して動画にまとめました。

7分程度の動画ですので宜しければご視聴下さい。

事業再構築補助金3次公募スタート!

2021-08-07

7月30日は地元商工会さんと共催で「事業再構築補助金オンライン説明会ver.2」でした。

・採択結果の分析

・申請書に書くべきこと

をご説明させて頂きました。

そして説明会が終わり、ほどなくして事業再構築補助金の3次公募がスタートしています。

今回の公募から「最低賃金枠」が創設されたことが特徴で、今後予想される最低賃金の引き上げに備えて、2020年4月以降のいずれかの月の売上が前年または前々年同月比で30%以上減少、などの追加要件を満たせば、優先的に採択される枠となります。

最低賃金の引上げを既定路線として、業況の厳しい企業への採択を優先させるという趣旨となるかと思います。

この他にも新たな枠が創設されたり、徐々に制度が複雑化してきた感がありますが、骨格は変わりません。

その骨格の一つとして中小企業庁からは「顧客規模」の分析(要は市場分析)が8割がた甘い、と提示があります。

(セミナーテキストより抜粋)

そういった中小企業庁からの指摘もふまえつつも、

・コロナの具体的な影響

・今のビジネスモデルのままでは厳しい理由

・今の事業から捨てる、減らす、やめる、何か

・新たな取り組み

・新たな取り組みのターゲットとなる顧客規模

・新たな取り組みに立ちはだかる課題と解決方法

・スケジュールと収支計画

このあたりの骨格を効率的に記載し、引き続き認定支援機関としてのフォローをしていければと思っています。

普段は見ない海に沈む夕陽を見ながら、

夕陽は落ちてからの方が断然キレイ、と今更ながら気づいた松尾でした。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

2

2