BLOG代表税理士 松尾ブログ

12月下旬。しめ縄づくり

2025-12-30

テーマ:経営を守る情報

12月下旬。

税制改正大綱が発表されました。

うーん、年収の壁が上がって国民に広く恩恵が及ぶのはいいのだが、

住民税や社会保険の壁は変わっていないゾ。

手取りを考えるなら社会保険料を何とかしないと、、、。

また物価が上がりやしないか?

ん?議員定数の削減は?

その他にも何だこれは?というような「インボイス制度の経過措置」の延長や、

不気味さいっぱいの「企業グループ間取引の書類保存規定」の創設。

高市政権の高支持率は、中国を念頭にした安全保障上は大きなプラスなんでしょうけれど、

翻ってこの税制改正大綱は全体的に将来に不安の残る内容だったのので、その後に閣議決定された予算案を見てみよう。

と思って見たところ、、、。

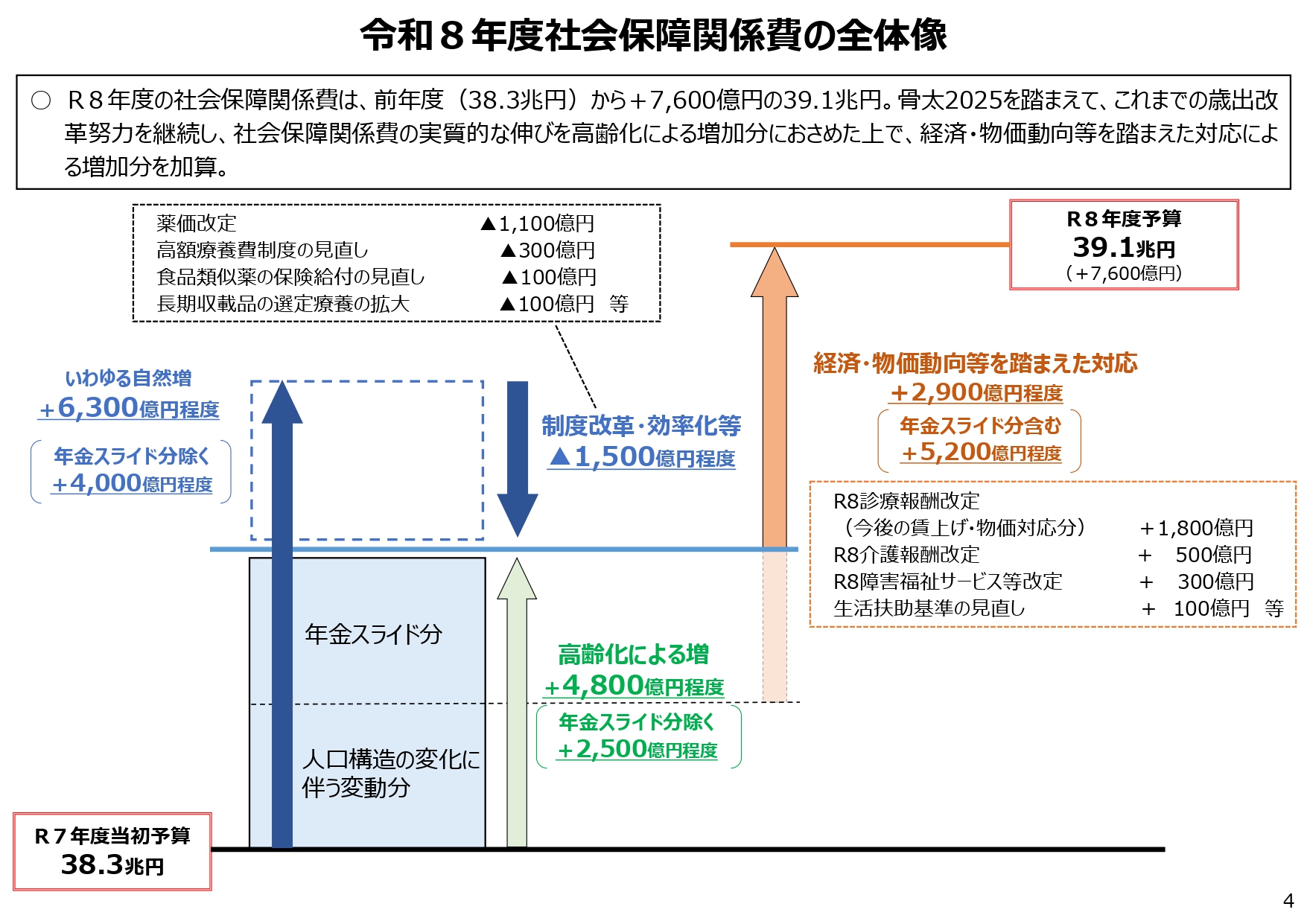

⇒高額療養費の見直しで効率化(△1,500憶)はできているものの、自然増(6,000憶)にまったく歯が立ってませんやん。

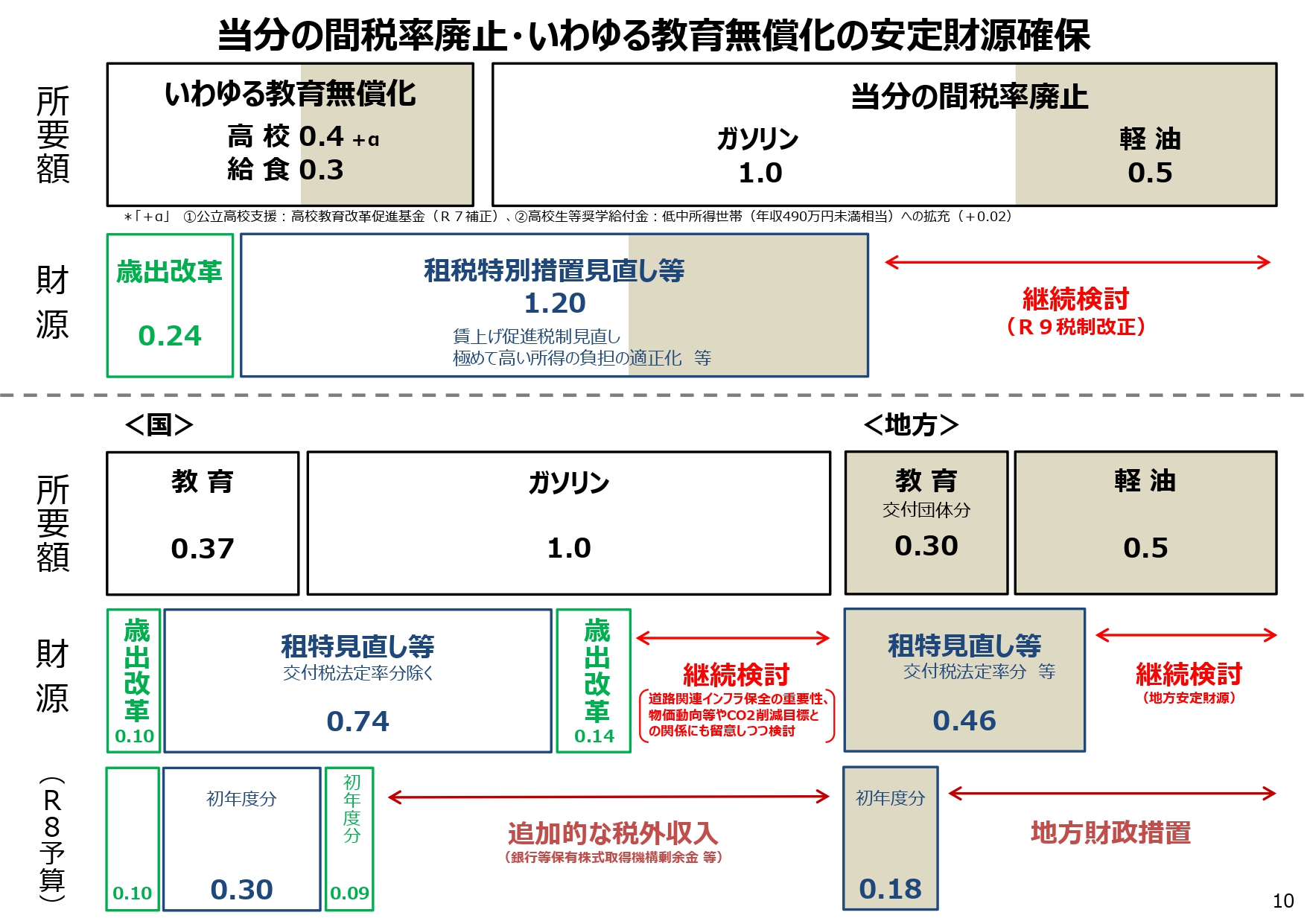

⇒教育無償化、ガソリンなどの間税率・環境性能割の廃止はいいけれど、「継続検討(R9税制改正)」ってちょっと怖いんですけど、、、。

可能性が高いのは富裕層向けの負担増(増税)でしょうか?

物価高対策を政治に求めがちですが、広く恩恵が及ぶ形でやってしまうと、さらなる物価高を招くんでしょうし、雇用を守り社員の生活設計になんとか寄与しようとする企業努力も打ち消してしまいます。

政治には本当に必要なところに焦点を当てて物価高対策をして欲しいですし、社会保険料しかり、議員定数削減しかり、切り込むべきところに切り込んで欲しいものです。

切り込むべきところに切り込み、付加価値を何とか生み出し、賞与原資なり昇給原資を確保しようとされている地場企業を日々目の当たりにしている立場からは、本当にそう思います。

新春恒例の税制改正セミナーは、税制改正だけではなく予算案も含めて解説させて頂こうと思いました。

今年最後のしめ縄づくり講座は橿原市の今井町にて。

https://kashihara-kanko.or.jp/feature/detail.php?fid=7

冬晴れの温かい日差しの中、少しのお話としめ縄づくりを楽しんで頂きました。

そのあとは家族のために、しめ縄を大量生産。

扱いに困っていた我が家のキンカンや、自然の樹形をとどめた山の実をつけるとまた雰囲気が変わることに気づきました。

御歳大神さまをお迎えし、来年もお客様の笑顔、そのための安心を提供して参ります。

「栃木信用金庫に資本支援」のニュースから

2025-09-23

さて秋分。

太陽が真東から昇って真西に沈み、昼と夜の長さがほぼ同じになる日。

山の辺の道のお気に入りの場所からのヤマト。

山の辺の道は奈良盆地の東の端にありますが、ここから西の端まで見通せます。

ものごとの物事の本質を理解するためには対義語を考えるとよいと聞きます。

たとえば、「争い」の対義語は「平和」ですし、「愛」の対義語は「無関心」です。

では「当たり前」の対義語は?

と考えると「有り難い(有り難し)」となります。

今⽉実は、⻑年にわたって「あおば」に多大なる貢献をしてくれた従業員の退職を迎えました。

そこにデスクがあり、お客様の要望に応え、他人の助けをし、後進に教えを授ける。

そこにその姿があることが「当たり前」と思って過ごしがちでしたが、本当にその存在そのものが有り難かったのだと思います。

身の回りの現実をただ当たり前と捉えることなく、感謝の心をもって臨んでいかないといけないと改めて思う次第です。

本当にお疲れ様。

一方で、偶然にも機を同じくして2回り以上も歳の違う若者も入社。

私自身、20代は試験勉強と社会勉強、30代は人脈づくりに明け暮れ、40代はバトンを渡す人づくりに明け暮れる。

そんな日々がもうしばらく続く見込みです、、、。(いま47歳。)

そんな中、少し気になるニュースがありました。

→栃木信金が信金中金の資本支援発表 国債含み損「経営には影響なし」

株価は最高値を更新、不動産も価格高騰、新NISAにidecoで資産運用。

資産運用の面においては比較的明るいニュースが続いているような気がしますが、地域に密着した地銀や信用金庫の経営においては一概にポジティブな動きばかりではないようです。

栃木信金のニュースでは、

・金利ある世界の復活で本業では稼げており黒字を確保できている

・しかし保有する国債の含み損が自己資本を上回った

・この事態を受けて、信金中金が資金支援に踏み切った

ということです。

ポイントは2つではないでしょうか。

<ポイント1つめ>

日銀の利上げがほぼ規定路線の中、国債の金利が上昇、ということは国債の債券価格は下落しており、

それが金融機関の体力であるところの「自己資本」を傷つける事態が発生しているということ。

<ポイント2つめ>

信金中金というのは信用金庫が経営難に陥ったときに資金支援をする公の機関のようで、

今回のような含み損の場合は原則は支援することができないものの、

わざわざルールを改正してまで資金支援に踏み切ったということ。

さっそく奈良を地盤とする信用金庫さんのディスクロージャー資料で貸借対照表を確認しましたが、栃木ほどの心配はないように見受けられます。

しかし今後利上げが実現し、国債の価格が下落する傾向となると、栃木信金のように自己資本(経営の体力)が弱まり公的支援を必要とする地域金融機関が増えることも考えられます。

ただでさえ都市一極集中の影響で、相続などをきっかけに人口が地域から流出するにともない、地域の金融機関から預金も流出する傾向にあると聞きます。

預金が流出すれば、金融機関にとっては利益を稼ぐための「貸し出し」の元手となるキャッシュが減少することとなり、さらに収益を圧迫すると推察できます。

「国債価格の下落」による金融機関の財務への悪影響が、広く経済へ波及しないことを願うばかりです。

そしてこれからの経営においては、

人の採用に際しても、最低賃金の急激な引き上げや賃上げの必要性を考えるとより慎重に、

資金調達においても、調達金利の上昇や調達元の金融機関の経営状況、そして関係性の構築に、より気を配っていく必要があるように思います。

奈良県独自の補助金

2025-08-23

テーマ:経営を守る情報

8月23日。処暑。

処暑とは「残暑が和らぎ、朝夕は涼しい風が吹き始める」はずが、、、まだまだ酷暑の中、

22日には、

奈良県ホームページにて独自の補助金(中小企業省力化・生産性向上設備投資支援補助金)の案内が公開されています。

⇒サイト

ポイントは下記の通りです。

・申請前かつ設備の導入前に、県が派遣する中小企業診断士の支援を受けている

・8月28日から診断士との面談申し込みを受け付け

・申請は来年1月16日まで受け付け

・補助総額4億円、約160社を想定

・来年2月20日までにした、省力化・生産性向上に資する設備導入費を対象

・補助率1/2で上限500万円(下限100万円)

(流れ)

1,診断士と面談

2,交付申請

3,交付決定

4,設備導入

5,実績報告

⇒実績報告の直近1か月の給与総額(役員報酬を除き非常勤社員を含めた全従業員の所定内給与)が、R7.3と比べて2.4%以上増加している必要あり

6,補助金交付

7,その後3年間、毎年4月末までに成果報告

先日の事業承継補助金とともにご参照を。

各種補助金がありますが、こちらは賃上げが「前提」となっている補助金です。

先日来から「賃上げ」が声高に叫ばれているところですが、本来であれば賃上げの前に「生産性向上」があるはずです。

生産性向上のないままに、同じく先日来から経営を覆いつくしている「人手不足感」に流され安易に人数を増やしてしまうと、賃上げも相まって経営に大きな痛手となります。

実際、時給1,500円になったとすると、1,500円×8時間×年間労働日数240日としただけでも月給で約25万円。

初任給25万円が当たり前の状況がいずれ顕在化します。

やはり日々お客様とお話ししていると、少し前までは人手不足を多く耳にしていましたが、

「本当に人手不足なのか?」

「経営資源をもっと集中させるべきところがあるんじゃないのか?」

というお声も聞かれるようになってきています。

弊社も「少数精鋭かつ多世代」を基本的考えとして、引き続き人材採用、教育に注力したいと考えているところです。

この時期は2週連続であおばセミナーを開催します。

いずれも「人」に着目したテーマとなります。

【8月28日(木)〜退職金準備を考える〜】

・Z世代の特徴

・公的年金の仕組みと財政状態

・中小企業の退職金相場

・個人でする退職金準備

・中小企業にとっての退職金制度6選

・税の節減効果のある制度

・税と社保の節減効果のある制度

・企業型DCをお勧めする理由

【9月4日(木)〜賃上げ支援策を考える〜】

・最低賃金引き上げと「壁」

・年収の壁は結局いくらになったか

・業務改善助成金と9月中にすべきこと

・キャリアアップ助成金と9月中にすべきこと

・働き方改革助成金

・税制面の支援策(所得拡大促進税制)

・事業承継補助金その他の補助金

・周辺的賃上げとしての「日当」の税務上の注意点

お客様対象のハイブリッド形式開催となりますので、お時間許せばご参加もしくはご視聴ください。

親族内承継も対象。事業承継・M&A補助金

2025-07-23

テーマ:経営を守る情報

事業承継補助金の第12回公募に係る公募要領が公開され、格段に使いやすくなっている印象です。

結論として、

・2025年9月19日から5年後の2030年9月18日までの間に株の移転を伴う代表者交代の見込み

・2025年10月(下旬予定)から承継予定者が主導して12 か月以内に設備投資予定

の2点を満たしているのであれば、検討の余地があると考えられます。

そのほかの要件は下記のとおりです。

・申請期間は2025年8月22日(金)〜2025年9月19日(金)17:00

・承継予定者が、引き継ぐ経営資源を活用して行う生産性向上に資する取り組み

・生産性(「付加価値額」又は「1 人当たりの付加価値額」の伸び率が年3%向上する計画がある

・承継予定者が原則として3年以上役員である

・承継予定者が親族の場合、3年以上役員でなくても代表になったことがなければ対象

・対象会社が3期以上決算を終えている

・同一法人内での親族または従業員への代表者交代が予定されている

(2名代表は対象外)

・経営権だけではなく所有権(株式や持分)が被承継者から承継者へ移転(恐らく全部)されていること

・交付決定日から事業完了日(2025年10月下旬から12か月以内の期間)までの間に、「発注・納品・検収・請求・支払」のすべてが完了

・医療法人や社会福祉法人、一般社団法人や農事組合法人は対象外

要件を満たした場合の補助内容は下記のとおりです。

・補助上限800万(賃上げ実施の場合は1,000万)

・補助率1/2(小規模企業の場合は800万まで部分は2/3)

※不動産購入費以外の設備費などが対象です。

思い返せば事業承継について最初のセミナーを開いたのが平成20年。

お客様のみのサポートとなりますが、一度ご確認いただき、今回の事業承継補助金についても自社の状況や補助要件に合致するようであれば、しっかりとサポートをさせて頂きます。

ふるさと納税の意義

2024-12-10

テーマ:経営を守る情報

先日、石破首相の所信表明がありました。

103万円の壁を引き上げると明言したものの、それ以外は目立った動きはなく、こうなるとむしろ国民民主党の政策集を見ておいた方が今後の動きが見えるのではないかとさえ感じます。

103万円というのは、基礎控除の48万円と給与所得控除の55万円を足した数字になります。

壁を引き上げるに伴い、地方税収が減るという視点が取り沙汰されていますが、ここでも国民民主党の玉木代表が大事なことを述べられています。

「一般財源総額実質同水準ルール」というもので、地方の税収が仮に減少すれば、その分は国からの地方交付税を増加させることで調整し、地方の総収入は同水準を維持する、というルールです。

103万円の壁引き上げで地方税収5兆円減⁉︎実際どうなの?(YouTubeへ)

平成23年以降から導入されているルールのようです。

「税収が減れば地方交付税が増えて収入は同水準」ということは逆に、

「(中途半端に)税収が増えたところで地方交付税が減らされ、その自治体の総収入は変わらない」ということになります。

したがって、税収を増やすのであれば交付税が不要なレベルまで突き抜けて増やさなければならない、ということと解釈できます。

地方交付税が不要ないわゆる「不交付団体」にまで突き抜けるということで、数少ない地方交付税が不交付の自治体を見てみると、

・巨大な人口もしくは企業を有する

・富裕層が多い

・原発がある

のいずれかにほぼ該当します。

このルールをアナウンスされている首長さんは少ないように思いますし、私個人も地方自治体の財務状況を見るときには、この仕組みこそ「どうすればいいんだ?(結局、国の管理下なのか、、、。)」と常々頭を悩ませてきたところです。

やはり税金に関しては減税(名古屋市は独自の減税をして不交付団体に仲間入り。すごい。)、そして規制緩和により地方の中小企業をはじめとした地域独自のリソースがより活躍する環境こそ大切なように思います。

所信表明にはなかなかそういった視点(減税と規制緩和)が読み取れず少し残念に感じてしまいました。

そして今度は、103万円の壁をめぐり、

今度はその減収幅7~8兆円の計算根拠があまりにも曖昧であるとの話題が上がっています。

国民民主・玉木氏「とても賛成できない」103万円の壁、減収額試算の根拠巡り与党に反発

今や、税務調査の対象先選定や証憑書類の突合のためにAIを活用している時代であることを考えると、

所得税の確定申告データを全て網羅している国税庁からすれば、本来は、103万円の壁を拡充することによる減収幅なんぞ、すぐに確固たる根拠を持って示すことが出来るのではないかと単純に推察します。

そんな所得税の世界において、ここ数年利用者数が増加しているのが、言わずと知れた「ふるさと納税」になります。

返礼品ばかりがクローズアップされ賛否両論ある制度だと思いますが、その制度の本質は「節税」ではなく「納税者が納税先を選べること」にあります。

はるか昔、天理市柳本町にその陵がある、第10代の崇神天皇の時代に租税制度が出来たと言われますが、そもそもは租税というのは納税する先が決められており、誰に、どこに納税するかについては選択の余地がないものでありました。

ふるさと納税制度を使うことによって納税負担が減少することはありません。

その本質は、本来であれば税金は自分の住所地に納めることになるところ、自分が意図した自治体へ寄付という形を通じて納税ができる点、つまりは寄付相当額は任意に納税先が選択できる点が革新的であり、本質的な意義になります。

年末に向け、冒頭の「年収の壁」議論も続いているところですが、企業版のふるさと納税の適用期限が延長される方向で議論がされており、今後、個人がするふるさと納税に加えて、企業版のふるさと納税の活用機会も増えるのではないかと考えています。

企業版のふるさと納税は、その寄付額の1割程度が実質的な企業負担(個人版のふるさと納税は2,000円)となるよう設計されており、その本質的な意義(納税先を選択するという概念ができた点)は個人版と同じになります。

また年明けの税制改正セミナー(R7.2.6)で詳細をご連絡できればと考えています。

冬の晴れ間。

秋に収穫した

・サツマイモ

・ぎんなん

をイタダキマス。

バジルソースをつけたパンはおまけです。

*********

・お正月講座&しめ縄づくり体験会@石上神宮(松尾個人の活動)

*********

中退共は大丈夫なのか?

2024-12-06

弊社も含め、多くの企業の従業員様の退職金準備として拠出している中退共。

その財政状態を調べてみたところ、概要としては下記の通りでした。

中退共の資産総額は令和5年度末で5.5兆円。

被共済者はR4.7時点で364万人、退職金等一時金の平均的な支給額は137万円。

したがって、もしも全員が一度に退職したとしても支給総額は4.9兆円となりますので、今ある資産総額でまかなうことができる状況です。

資産の運用状況としては、そのほとんどが国債などの債券で、株式も運用資産に含まれていますが、日本株式だとベンチマークはTOPIXですので、安全第一の運用姿勢と言えます。

公表されている統計には各年度の利回りも表示されており、20年間の平均値を計算してみると、約2.4%でした。

それに対して、各被共済者はどれくらい受け取れるかと言うと、半数以上が掛金5,000円を選択されており、仮に20年掛けると退職金額は1,333,300円となります。

20年間の掛金累計は1,200,000円に対して受取額が1,333,300円と言うと利回りは0.5%ほどと計算されます。(付加退職金は考慮外として)

約2.4%にて資産全体を運用し、約0.5%にて被共済者へ支払うため、運用する組織としても安全だと言えます。

したがって、懸念があるとすれば、被共済者に支払われる基本退職金の運用利回りが今後のインフレ局面ではどうしても低くなってしまう点と思われます。

利回りという観点からは労使双方にとって退職金積立の視野を広げる必要性が増しそうです。

そんな中「企業版401K」と呼ばれている企業型選択制確定拠出年金制度。

R4.6.4に最初のセミナーを開催して以来、徐々にですが中小企業にも導入事例が増えています。

なぜ中退共じゃないの?

なぜはぐくみ基金じゃないの?

なぜ401Kなの?

あおばさん自身も導入してみて実際どうなの?

という点から、ご説明をさせて頂きますのでお客様におかれましてはご遠慮なくお問い合わせを頂ければと思います。

また、固定費上昇圧力のかかる中、いわゆる「年収の壁」をキーワードにして様々な議論が続いています。

というような報道もあり、あまりにも突拍子もない議論だと感じます。

さすがに一体どうなっているんだ?と思い、社会保障審議会のホームページを見たところ、11月15日開催の会議への提出資料が公開されています。

被用者保険の適用拡大にあたっては、要件が4つあり、概ね下記の方向性のようです。

1,労働時間(週の所定労働時間が20時間以上)

2028年10月より雇用保険の被保険者の要件のうち、週の所定労働時間を「20時間以上」から「10時間以上」に変更する流れがあり、将来的には撤廃すべきだが、現時点では慎重に対応が必要

2,賃金(月額8.8万円(年収約106万円相当)以上)

この要件の必要性は乏しい

3,学生除外

学生が適用となる場合には実務が煩雑になるため、現状維持

4,企業規模(従業員50人超の企業等である)

不合理であり撤廃すべきであるが、経過措置や支援策による配慮も必要

そして、「会社が肩代わり」の論点については、どのような意見が出ているのか定かではありませんが、

・あくまで労使折半が原理原則

・一部の者に限って特例を認めることをどのように考えるのか

・他の社会保険制度との関係においてどのように整理するか

といった点を検討課題として挙げられています。

現時点では「働き方」の視点が「会社負担」の視点よりもかなり重視されている傾向に違和感を強く感じる方も多いかと思います。

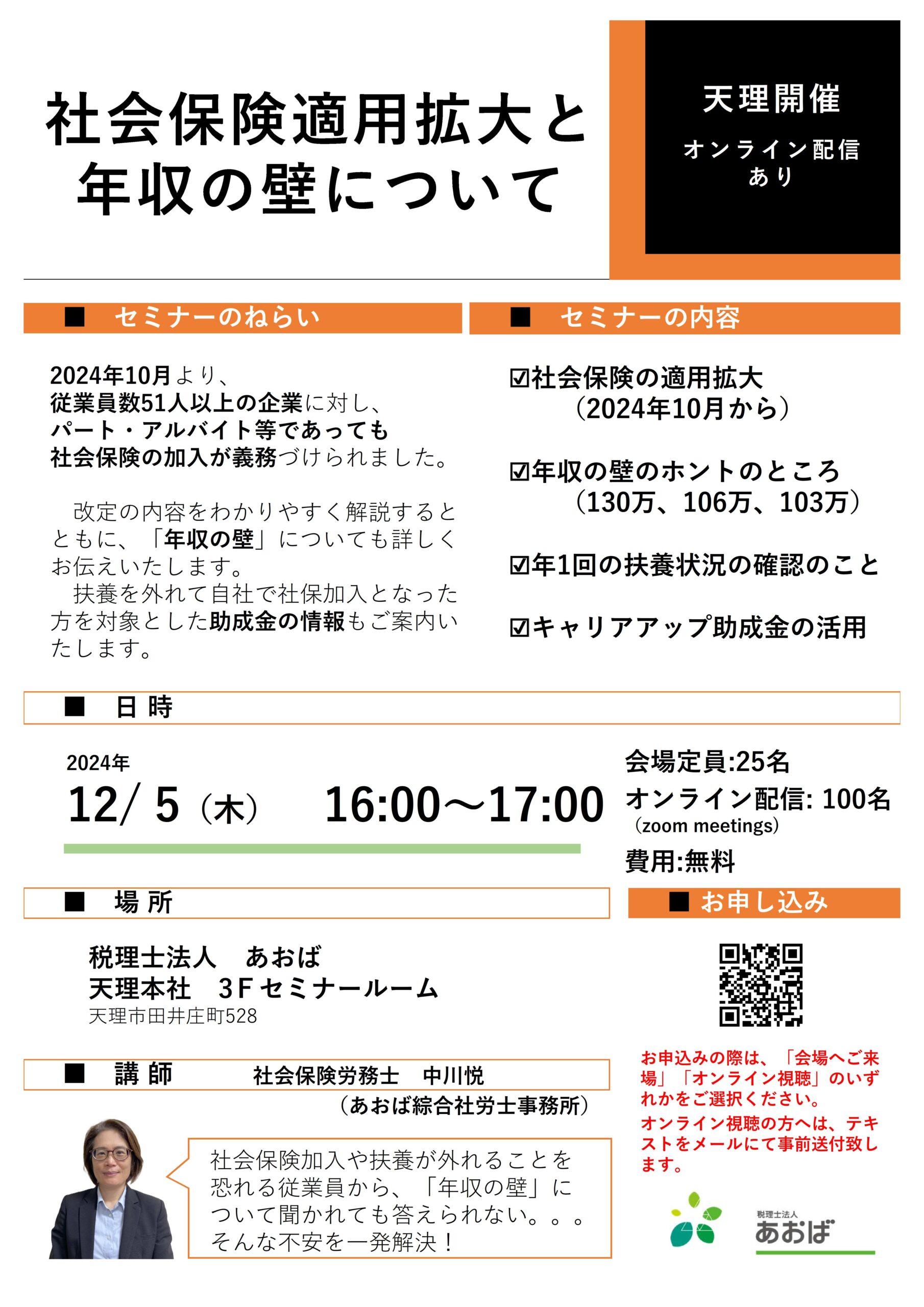

社労士の視点から12/5のセミナーで解説させて頂きました。

⇒「社会保険適用拡大と年収の壁について」

相続対策の順序と鉄則

2024-09-13

処暑(暑さがおさまる)

白露(しらつゆが草に宿る)

どちらも過ぎたものの、、、この猛残暑。

いずれにせよ、お客様とのお話の中で「年末」という言葉も登場するようになりました。

年末にかけては、「相続対策」や「今年の生前贈与」の検討の時期にもなります。

相続税や贈与税においては「評価」という用語を使いますが、それはすなわち「それぞれの財産の課税対象の金額」という意味あいです。

普通預金であれば、残高が100万円であれば評価もまた100万円ですが、

土地や建物となると、買った値段や一般的な価値と相続税の評価には差が生まれます。

相続税の評価を下げるということで、不動産投資や不動産の小口化商品の販売も盛んにおこなわれているところです。

相続対策といっても選択肢は複数ありますが、

相続対策のうち、「評価を下げる」対策において重要なのは、

・評価を下げる対策実行時

・実際の相続の時

の期間が短い方が対策効果を発揮する、という点です。

したがって、年齢が一定に達していてキャッシュが潤沢にある場合には、(不動産投資などで)評価の下がった分だけ個人の純資産が圧縮され効果を発揮します。

反対に、まだ年齢がお若いなど、対策実行時点と実際の相続時点の時間軸に間が空く場合には、せっかく対策を講じても、その後利益が蓄積され、評価減額の対策効果は限定的となってしまいます。

あくまで相続対策の順番は

・納税資金の確保

・遺産の分割対策

・生前贈与

・評価の上昇スピードを抑える

・評価の減額

となります。

生前贈与ひとつとっても、方策は複数ですし、渡す側・受け取る側の年齢や意思も絡みますので、個別事情に応じて実行に移さなければなりません。

もう一つ、相続対策で相続対策で生命保険を活用する際は終身保険が鉄則です。

定期保険や養老保険だと、相続までに満期が来てしまうためです。

また、その終身保険については、保険各社がドル建ての高い利回りでの一時払いの商品を発売しており、

私どもも、外貨建て終身保険の場合は為替リスクを考慮すると必然的にドル建てのものを選択することになるものと考えています。

活用にあたっては、保険種類(終身保険、定期保険、養老保険etc.)のほか、もう一つ重要な論点は(終身保険の)受取人で、受取人を孫にしているケースも散見されます。

恐らく、一世代飛ばした方が有利だという判断からだと推察されます。

しかし、終身保険の受取人を孫とすることで、受取人の相続税が2割増しとなってしまう他、その孫に対してした生前贈与のうち一定の範囲のものは相続財産に取り込む必要が出てきてしまいます。

無用の課税は避けるため、

・終身保険の受取人は子

・孫に対しては通常の生前贈与で対応

が原則となります。

生命保険契約の契約者を変えると課税上の問題が生じますし、

被保険者を変えることは出来ませんが、

受取人を変えることは事務的な手続きのみですので、

もし万が一、終身保険で受取人が孫になっているケースには再検証が必要かと思われます。

台風一過の散歩道。

やさしく光る、山の辺の道。

税制を切り口としたアメリカ大統領選挙

2024-08-27

減税を政策の中心に据える、ということで、

どのようにそれを実現しようとしているのか?

と興味を持っていた、トランプ大統領候補の政策。

お盆休みをいただいていたこともあり、トランプ元大統領の共和党候補者の受託演説の映像を、遅ればせながら見ました。

(7月19日実施)

『トランプ氏 共和党大統領候補指名受託演説』 ──(日テレNEWS LIVE)

同時通訳だけが頼りですが、全体的な流れは下記のようなものと思います。

喫緊の解決すべき課題として、

・インフレ

・不法移民

の2点を据える。

それら課題の解決法として、

後者の「不法移民」については、国境の壁を完成させることで解決を図る。

そして前者の「インフレ」については、その原因を

・戦争

・資源高

・国内投資の促進

に求める。

戦争については外交により停戦を実現し、

資源高については国内での資源掘削を進めることで落ち着かせ、

最後の国内投資促進の部分で、関税の引き上げとともに減税の話が出てきます。

この演説で具体的な減税策を説明している訳ではないですが、演説において主に念頭に置かれていると思われるのが、単純な税率引き下げではなく、

主には過去にもブログで取り上げた「リパトリ減税」となります。

参考:円安は是正されるか?

アメリカから見ての国外関連会社に留保される利益へ課税するが、

もし本国へ資金を還流させるのであれば優遇税率を適用することとし、

本国への資金還流を促し、

本国での雇用や投資の増大を促すという策となります。

単純に考えると還流を促せばインフレ要因となってしまいますが、戦争抑止や資源採掘もセットで考えているのだと思います。

そして、トランプさんの演説を見たからには、、、ということで対するハリスさんの方も気になっていたところ、経済政策がようやく公表されたとのこと。

両陣営、共通しているのは「インフレ」にスポットを当てているところです。

やはり、アメリカの物価上昇率は落ち着いてきているとはいえ、実生活においては相当の負担増になっているものと推察されます。

で、ハリスさんの経済政策におけるインフレ対策として、トランプ陣営は

・戦争停止

・資源採掘

・減税

でもって対処しようとしているのでは?と書かせて頂きましたが、

上記の新聞記事によると、ハリスさん陣営は見事といえるほどに対照的で、実生活を圧迫している物価そのものを直接的に抑えようと考えているように思えます。

本来は企業の裁量にゆだねられるべきはずの価格決定について、政策的に食料品の価格を抑制するなんて具体的にどうするんだろう?と素朴に疑問に思いますが、

いずれにせよ、

・企業へは規制強化

・一方で生活者への支援を重点的に

といったところでしょうか。

個人的には、国際社会を巻き込む戦争が2つ同時に起こり、しかも長期化しているという異常事態をまず回復させたうえで、企業に対しての税負担を最小限に設定したらインフレはどうなるのか?を見てみたい気がしています。

2024年は各国で重要な選挙が相次ぐ選挙イヤーだと言われてきましたが、結局のところ日本への影響も甚大なのは年末のアメリカ大統領選挙だと思われます。

日本においても「これからはインフレ」という認識が徐々に広がりつつありますが、その意味で、両陣営のインフレへの取り組み方もまた、注目していきたいと考えております。

収穫がひと段落し、

2週間ほど畑に出なかっただけで一面の夏草(ただの雑草)。

草刈り機で1時間格闘。

まだ終わらん。

でもいったん帰って休憩してたらそのまま大リーグ中継に見入ってしまう、、、日曜日。

失敗の本質

2024-08-07

今年から新たに入社してくれている若手社員には月に一冊、私の独断と偏見で今まで印象深かったビジネス書を課題図書としてお渡しするようにしています。

来週からもまた新たに2人の若者が来てくれますが、最初はちょっと戸惑うことでしょうけれど、こちらもめげずに継続していきます(笑)

これまでお渡しした書籍には、稲盛和夫さんの書籍や、奈良市立一条高校の校長だった藤原和博さんの書籍、福沢諭吉さんの学問のススメなどジャンルは様々です。

今後、課題図書とするかもしれない書籍リストの中に、経営学者の野中郁次郎氏の名著である「失敗の本質」という書籍があります。

そこでは、旧日本軍の分析を企業経営に投影する試みがなされています。

「失敗の本質」の中で旧日本軍の失敗の本質は「環境に適応しすぎた」ことにあると結論づけられています。

企業は環境適応業と言われることを考えると、逆説的な結論です。

旧日本軍の場合、特定の戦略を突き詰めすぎて自己否定ができず、また、自己否定ができる仕組みも構築できず、パラダイム、つまりはそもそもの「ものの見方」を変えることが出来なかった、という分析になります。

コロナ禍による行動制限が解かれたこともあり、ここ最近は起業される方も多くなっていますが、起業後、月々で試算表が出るようになると、弊社のチャート式試算表にある「損益計算書の原則」の話題になります。

そこでは、利益獲得の順序として

1,固定費

2,変動費

3,客数増

4,単価増

の順で検証していきましょう、と記載しています。

起業間もなくてもそうでなくても、自己否定と原理原則を忘れることなく経営にあたらねばなりません。

特に固定費については、「パーキンソンの法則」というものがあります。

これは、もともとはイギリスの政治学者が行政機構を研究する中で見出した法則のようですが、人や企業に置き換えることもできると思っています。

【支出は収入に達するまで膨張する】

人でいうなら、収入が増えれば増えるほど生活費の水準もまた上がってしまう。

企業に置き換えるなら、売上が増えるにつれて原価(仕入・外注・運送費用など)が上がるのはある程度やむを得ないものの、交際費や消耗品などそれ以外の固定費も上がってしまう、といったところかと思います。

コロナ禍のような不況期は当然として、

・コロナ禍が明けても収入が思いのほか戻らない

・集中的な投資がひと段落した

・売上が順調に伸びつつある、、、等

どんな場合であっても、今、原点に戻って固定費の見直しに着手されるケースが多々あります。

収入が増えるにつれて費用も増えるのであれば、収入を増やすのではなく資産を増やさねばなりません。

設備、人材など収入を増やす資産を増やし続ける意識が重要となります。

内部的には、決裁権(その経費を払っていいか)と予算化の両輪により、パーキンソンの法則などはね返していきたいところです。

真夏の夕方6時半。

西日が照らす三輪山と散歩中の私。

数字を経営に活かす3ステップ

2024-06-17

3月決算5月申告のお客様の申告業務が終わってひと段落となる6月。

弊社6月決算につき、たいていは弊社の経営計画書を仕上げる1か月となります。

計画書データと毎日毎日にらめっこして6月を過ごします。

本当に本当に有難いことに、過去10年間で200社を超えるお客様と新たに顧問契約を頂戴しておりますが、今期の1年間は、その中でも一番多くの契約を頂戴した年度でもありました。

そのすべてがいわゆる「紹介」で、「事業承継を契機に」もしくは「月次決算プラスご提案を」というケースがほとんどになります。

事業承継に関しては、税制改正にとって毎年末の税制改正大綱と同様に重要な位置づけとなる「骨太の方針」において、下記のような報道がありました。

要件を満たせば贈与税負担がゼロで株の移転ができる新事業承継税制ですが、その要件が緩和される方向で検討されているとのこと。

ただ、内容はと言うと、株の贈与を受ける人が贈与を受ける時点で3年以上役員である必要がありますが、その要件を緩和する方向。

とのことですので実務的にはほとんど影響がないと感じます。

やはり問題は「この制度を使うかどうか」にあり、今一度、この税制の大枠と主なメリットデメリットを抜粋すると下記の通りとなります。

<概要>

・R8.3.31までに特例承継計画(A42枚のシンプルなもの)を提出

・R9.12.31までに贈与を実行

・他の要件を満たせば贈与税の全額が猶予

<メリット>

・贈与税負担なしで株の移転が可能

(後継者が確定しており、株価が高い、又は時間の余裕がない場合に特に有効)

・税務上の株価を贈与時点の価値に固定できる

<デメリット>

・猶予の取消要件に該当すれば延滞税とともに本税を負担する必要がある

・贈与後、相続が発生した時点で、納税か猶予の延長かの選択を迫られる

・贈与後、相続が発生した時点で、株も含めて相続税を再計算するため、事業に関係のない相続人の相続税率に影響する

制度の創設以来、何度かの改正が加えられていますが、贈与の期限である「R9.12.31」という日付が改正の検討課題に上がったことはありません。

弊社も、「贈与税の納税猶予は積極活用」という基本方針であり、承継のスキームを考える際には必ずといってもいいほど選択肢に上がります。

事業承継は百社百様。

贈与の実行期限まで残り3年半という中で、改正の動向もにらみつつ、引き続き、実情に合わせた承継方法を共に探っていければと考えております。

月次決算に関しても、現在は会計ソフトが非常に優秀ですし、毎月早めに試算表が欲しい!というトップの指示があれば、月次で試算表をタイムリーに出せる態勢にすることは十分に可能です。

ただ、試算表が早めに上がってきたとして、次のステップとしてそれが使えるかどうか?ということになると、大きなポイントは「在庫」を月々でどう把握するか、という点になります。

税務調査において「在庫」の確認は必ずなされます。

順番としては、まずは「売上にもれがないか?」というところからですが、その次は決まって「在庫」の確認に移ります。

なぜか?

会社にとって一番大きな費用は?と考えた場合、「人件費」、ではなく、「原価(仕入、外注)」が一番金額が大きな費用である、というケースが多いと思われます。

その原価は、

1,期首の棚卸資産(在庫)

プラス

2,その期の仕入、外注などの原価

マイナス

3,期末の棚卸資産(在庫)

で計算されます。

「1」は前期のものですし、「2」がもれることはまずない、となれば、一番大きな費用である原価は「3」の期末の棚卸資産(在庫)によって確定されることとなり、当然に大きな着眼点となります。

在庫とは期末に残っている商品というイメージもありますが、「計上されていない売上に対応する原価」という意味合いもあります。

税務調査の側面はさておき、期末なり各月末の在庫によって原価が確定するということは、いまの粗利益の率も確定することとなり、経営管理上も重要です。

黒字を継続できている企業に共通する事象として、決算の先行き管理を行うことができている、という点があります。

建設業にせよ販売業にせよ、月次報告を出来るだけ早く実現するために期中においては概算の粗利益率にて業績を把握しつつ、やはり半期や第三四半期には実際の在庫による粗利益率で業績を把握することが重要です。

在庫の額がある程度把握できれば、今度はその実額を踏まえ、

・いまの資金調達の方法が適切かどうかを判別できる

・必要売上高も計算できる

・確度の高い予算も作成できる

といったように、在庫把握の一点から経営課題を多岐に検証できる体制へとつながります。

ステップ1:試算表がタイムリーに上がる(経営状態が分かるようになる)

ステップ2:在庫把握の一点から、様々な分析や判断が出来る(数字を使えるようになる)

ステップ3:決算先行き、資金繰り先行きが把握可能、さらに「予算」に魂が入る(経営を見通せるようになる)

という3段階で、地域の中小企業の皆様に伴走していきたいと思います。

地元の小学生向けに、毎年末には「お正月講座&しめ縄づくり体験」を開催しています。

年末の講座用の稲わらを今年は自分たちの手で植えてみよう、ということで、友人たちとやって参りました。

いや~、重労働。昔の人はすごい。

しめ縄専用にと考えていますので、お米の種類は「もち米」です。

さて、無事に講座に使えるか?ハラハラながらもワクワクです。

円安は続くか?

2024-06-04

報道では上場会社を中心に、円安や値上げの効果で好決算の発表が続いており、実際に税収も増えております。

しかし、中小企業や一般消費者にとって、円安は基本的には悪影響が多いと思います。

今の円安をどの程度まで許容するのか、具体的な政策として打ち出しにくいのは分かるものの、そもそも是正すべきと考えているのか、政治の役割としてのメッセージ性が弱いのが非常に気になっております。

そんな中、少し前の話にはなりますが、円安是正の観点から「リパトリ減税」が検討されている、との話がありました。

海外子会社が利益を計上するものの日本国内に還流させない、という事態があるため、

海外子会社から本国へ還流時の税負担を軽減させるものです。

そもそも、円安を人為的に是正するためは2通りが考えられます。

1,為替介入

外貨準備でもって円を買うという取引ですが、財務省の資料によると、外貨預金は約25兆円。

それに対して先日、実は為替介入してましたということで公表された介入額は約10兆円。

外貨準備高から言っても、なかなか介入を連発しにくいのが現状です。

2,利上げ

こちらに関しては、国民経済や中小企業に甚大な影響があるためなかなか大胆には踏み切れない、、、。

ということで円安基調はしばらく続きそうと考えておりますが、先のリパトリ減税の他、これ以上の為替水準を許容しないため施策とメッセージがどこまで6月の骨太の方針に盛り込まれるのか、注視をしています。

円安の影響もあって、今年に入ってからというもの、中小企業の業況にさらに厳しさが増している感があります。

お客様にも、弊社内でも、

・さまざまな不確定要素に耐え

・経営をつなぎ雇用を守っていく

ためのバロメーターとお伝えしているのが「自己資本」の「金額と率(自己資本比率)」になります。

貸借対照表右下の下から2番目の数字です。

キャッシュ量は、

・借入を増やしたり

・回収サイトを早めたり

・支払いサイトを遅らせたり

すれば一時的に増加させることはできますが、自己資本は利益を積み重ねない限りは増加しません。

貸借対照表の左側には、自社の「資産リスト」が並びますが、その内の何%が自分のもの(税引き後利益の積み重ね)か、を示すのが自己資本比率になります。

先日、中小企業庁から「令和5年中小企業実態基本調査速報」という統計が公表されていますが、そのアンケート資料によると、中小企業の自己資本比率の平均値は「41.71%」。

弊社の月次試算表でも、その表紙に、まずは50%を目指しましょうと記載させて頂いております。

そして社長ご自身が株主なのであれば、自己資本の額は社長ご夫婦にとってもう一人の子供なんですよ、と。

地域経済を守っているのは中小企業。

円安・人材不足・資源制約など厳しい経営環境を克服するためにも、自社の自己資本比率の定点観測を欠かさず、予算実績管理、月次業績管理を進めていければと考えております。

(ご参考)

以前にフリーアナウンサーの清水健さんとYouTubeで対談させて頂いた際にも自己資本のことに触れております。

6月初旬。

夕方になると「寒っ」と感じたら認識即行動ですぐに焚火とバーベキューの巻。

新設。省力化投資補助金

2024-04-15

テーマ:経営を守る情報

「中小企業省力化投資補助事業」として、公募要領が公開されています。

(申請開始時期は6月ころ)

中小企業における売上拡大や、IoTやロボット等の人手不足解消に効果のある汎用製品の導入を支援することで賃上げに繋げることを目的としたものです。

補助率は1/2以下で、補助上限は従業員数に応じて

・5人以下・・・200万円(大規模賃上げの場合300万)

・6~20人以下・・・500万円(大規模賃上げの場合750万)

・21人以上・・・1,000万円(大規模賃上げの場合1,500万)

となっています。

今後、補助金の事務局のホームページ上で、補助対象の製品のカタログが掲載され、製品をそこから選択し、事業計画とともに販売事業者と共同申請する流れとなります。

その他、ポイントは下記の通りです。

・(営業利益+人件費+減価償却費)÷従業員数(=労働生産性)が年平均3%以上向上させる事業計画を策定する。

・大規模賃上げの定義・・・補助事業期間終了時点で事業場内最低賃金45円以上増加、かつ、給与総額(役員報酬を含むが意図的に役員報酬を操作させている場合は除外)を6%以上増加

・大規模賃上げの際は、従業員への賃上げ表明が必要で、目標達成できなかった場合には補助額の上乗せ部分が減額される

・交付決定後5年間の効果報告において、労働生産性向上も目標が未達の場合にも補助金返還となる場合がある

・対象には個人事業を含み、一般社団法人や医療法人は含まない

・子会社を有する場合などは「みなし同一法人」として1社のみ申請可能

・過去2回以上、モノづくり補助金の交付決定を受けている場合は対象外

・省力化が目的なので新規事業は対象とならない

・従業員の平均残業時間が直近30時間を超えている、従業員が前年度比5%以上減っている、求人を掲載したが充足しなかった、の、いずれかに該当している

・既にある製品の置き換えはNG

恐らく中小企業庁にとって今年度の目玉が省力化投資補助金になると思いますが、あくまで最終的な目的は賃上げ。

その賃上げとも関連してくるのが企業型の確定拠出年金制度。

新しいNISAがスタートし、書店などには資産運用やNISA関連の書籍が一番目立つところに並ぶ現状、最近少し影が薄くなっている印象にあります。

しかし、企業にも本人にも、果たして致命的なデメリットってあるんだろうか?というくらいの感触をもっているのがこの企業型選択制確定拠出年金制度。

就業規則を変更したりと会社側が制度面を用意し、その上で、

・制度は利用しない

・給与の一部を減額もしくはそのまま、将来の年金の掛金を会社に払ってもらう

いずれかを従業員さん本人が選択することとなります。

弊社でも導入していますが、利用しない社員、利用中の社員、さまざまです。

予想を上回る水準での賃上げ報道がなされ、中小企業においては特に頭を悩ませるところ、福利厚生効果にも寄与しますし、掛金部分は社会保険の算定対象外となります。

お客様におかれましては、R4.6にオンラインセミナーをした動画がアーカイブとして残っておりますのでご視聴のご要望があればお申し付けください。

今年は二十四節気を感じながら過ごそう、と心に決めてスタートしたもののあっという間に「清明(すべてのものが生き生きとして清らかに見える)」を過ぎていました。

桜は散りつつあるものの、しかし、マイ畑の空いたスペースに植えた芝桜がほぼ満開に。

次は4月19日、「穀雨(穀物をうるおす春雨が降る)」。

結局は「人」に行きつくというお決まりのコース

2024-02-05

テーマ:経営を守る情報

先日は税制改正セミナーでした。

若手税理士ふたりがよく頑張ってくれました。

税制改正は毎年おこなわれるものですが、ここ数年でずっと着目している項目が「退職金課税の見直し」の動向です。

後継者指名は経営者固有の権利です。

経営の出口には退職金の支給が伴い、現時点では課税方法はかなり優遇され、大きく節税が可能であるが故に、課税方法については従来から見直し(強化)議論が続いています。

結論としては今年の税制改正で見直しはされなかったのですが、税制改正に先立つ「骨太の方針(R5.6発表)」においては「退職所得課税制度の見直しを行う」と明確に記載されていたのが実際のところです。

したがって、最近の政治状況を加味して先送りされた色合いが濃いのではないかと推察しています。

役員退職金については、よく「どこまで取って問題ないか?」という話題になります。

しかし、実務上は退職金額の高い低いよりも、さらに重要な点があります。

税務上は、代表取締役から退任したという登記のみをもって退職の事実とはなりません。

退職金として支給したものの、退職の事実が認められなかった、実際には退職していないとされた裁決などを見ると、たとえば、形式的には退職したことになっている前経営者に次のような実態が認められています。

・後継者が単独で判断できるようになるまで相談役として経営に関与していた

・10万円を超える支出の決裁者だった

・対銀行など、資金繰りの窓口役をつとめていた

・後継者に相談なく多額の費用の支払いを決定していた

・仕入について購入するかどうかの承諾をしていた

・取締役会に出席して人事給与の決定に関与していた

・高額のの資産取得に関与した

つまるところ、その退職金の金額が高いか妥当かを論ずる前に、「本当に辞めているか?」が真の論点であり、仮に、上記のような実態があれば実際には退職していないものとされ、

・法人税:法人の損金に算入されない

・所得税:個人においては退職所得ではなく給与所得(総合課税)

・贈与税:株価の圧縮にもならない

というデメリットばかりの結果となります。

名実ともに退職した実態を備えるためには、「後継者への経営者教育」に行きつきます。

そして時間は10年〜20年は要するように感じますので、今承継時期に来ているかどうかに関わらず、着実に、退職の実態という点も見据えての人材育成が必須になります。

節税と言う観点からも、結局は「人」に行きつきます。

経営理念・家族憲章といった原点が今後より一層になると思いますし、私どもも、法人税、消費税、所得税、相続税、贈与税に横串を刺し、月次業績という定点観測を繰り返しながらサポートを続けて参ります。

2月4日は二十四節気でいう「立春」。

立春は「寒さも峠を越え春の気配が感じられる」季節の到来。

マイ畑も春の準備を着々と。

税制改正が発表。そしてしめ縄奉納。

2023-12-18

先週、令和6年の税制改正大綱が公表されました。

資料のボリュームは例年通りではあるものの、中小企業実務の観点からは、先送りやマイナーチェンジの性質のものがほとんどを占める印象です。

<自社株贈与の納税猶予制度>

自社株贈与の納税猶予を使う際の承継計画の提出期限は令和8年3月末まで延長されましたが、贈与の実行期限は令和9年12月末のままです。

納税猶予制度については

・株の移転を急ぐ場合

・業績が堅調な場合

には積極活用の方針ですが、いずれにせよ株式移転に際しては「保有者の目の黒いうちに」というのが大原則になります。

とはいえ、後継者のご経験であったり、婚姻しているかどうか、など個人の状況を考えるとまだ贈与できない、というケースも実務的には存在します。

その場合には

・相続財産の試算(分割イメージとそれに伴う税負担の確認)

・遺言の作成(株の部分だけでもOK。)

も検討していくことが重要です。

<所得拡大促進税制・交際費>

雇用者給与総額が1.5%増加した際、増加部分の15%~40%相当を税額から控除できる制度も、最大45%控除できることとなり、欠損の場合は5年間繰り越せることになりましたが、その期の法人税の20%という上限はそのままです。

交際費のうちの飲食費については、一人あたり10,000円以下のものは交際費には該当しないこととなりました。

まずそもそも交際費等とは、

1,得意先、仕入先その他事業に関係する者などに対する

2,接待、供応(もてなす)、慰安、贈答その他これらに類似する

ことのために支出するものをいいます。

「1」の「など」には、役員や従業員、株主や内定者も入ります。

交際費に該当したとしても、資本金1憶円以下の法人の場合には12か月で800万円までは結果的に損金に算入され、また、一人あたり5,000円以下(改正後は10,000円以下)の飲食費については、上記の交際費から除くことが出来ます。

<その他>

防衛増税の開始時期は触れられなかった上、個人的に一番着目している「退職所得への課税(強化)」についても、「あるべき方向性や全体像の共有を深めながら具体的な案の検討を進めていく」という、ここ数年間と同じ文言が載せられたのみでした。

政権の現状を象徴するような税制改正でしたが、改正にあたる基本的考え方とともに、各項目を網羅的にまとめてご報告する機会も早々に設けさせて頂きます。

一気に冷え込んだ日曜日。

神社の古木にしめ縄を飾って欲しい、と、お隣の村からご依頼を頂き、手作りのしめ縄を奉納させて頂きました。

これでいいのかな、、、と多少不安でしたが喜んでいただいて良かった良かった。

中期計画は毎年見直す。短期計画は1年間変えない。

2023-11-06

事業承継、コロナ融資の返済開始、資金需要(融資)の発生、など理由は様々ですが、経営計画や収支計画のお手伝いをさせて頂く、もしくはご提案をさせて頂くケースが増えています。

弊社自身も「中期計画は毎年見直す。短期計画は1年間変えない。」という基本原則のもと、

・毎年経営計画を作成

・期首に全社共有

・その期の重点施策と予算を追いかける

・次の期の経営計画に反映させる

という流れでずっと来ております。

経営計画は魔法の書ではありませんが、「書かざるものは実現しない」のもまた現実。

弊社の事業継続の上で欠かせないものになっています。

お客様が作成される場合、「計数」の部分の立案でご心配されるケースもありますが、計数はあくまで「行動の裏付け」と位置づけていただき、

まずは

・定点観測の手段

・従業員や自分自身に対する意思の伝達手段

・社員教育の手段

として考えていただくことが大切です。

もちろん私どもも計数は把握しておりますし、弊社で使っているひな型もありますのでご心配は無用です。

弊社としては「ウチはこうしています」というスタンスでフォローさせて頂いております。

インボイス制度がスタートして一か月が経過。

インボイス番号がない領収書や請求書を受け取り、「どうしたらいいのか?」「払ってもいいのか?」といったご質問を頂きます。

まず、すでに消費税の納税義務のある事業者にとっての最大の論点は、支払の相手先が適格請求書(インボイス)を発行するかどうか?にあります。

発行しない取引先がある場合、まずは自社の売上規模別に特例的な措置があります。

【法人の場合、基準期間(主として2期前)の課税売上が1億円以下の場合】

・消費税込みで

・1取引あたり

・1万円未満

の領収書等の場合には、帳簿への記載のみで令和11年9年30日までは仕入税額控除が可能です。

【基準期間(主として2期前)の課税売上が5千万円以下かつ「簡易課税方式」を選択している場合】

自社の消費税の納税計算の際は、売上などと同時に受領した消費税のみで計算しますので、支払先からのインボイス発行の有無は結果として納税額に関係しません。

上記2つのケース以外の場合には、

・インボイスの記載がない

・しかし消費税相当や税込みといったの記載がある

請求書や領収書を受け取った際、たとえ消費税の名目であってもそれは対価の一部であり、支払う側にとっては値上げと同様の効果となります。

消費税法57条の5において、

・適格請求書発行事業者以外の者は

・適格請求書発行事業者が発行した適格請求書と

・「誤認」されるおそれのある表示をした書類を

・交付・提供してはならない

という罰則付きの規定があります。

しかし、今のところは免税事業者が消費税相当を請求することは「誤認」のおそれのある書類発行とはされない、とされています。

したがって最終的には、その実質的な値上げをどうするか、具体的には、

・受け入れない方向で協議する

・経過的に控除できる8割相当まで下げるよう協議する

・そのまま支払う

の3点について検討をすることとなります。

インボイス番号がなくても消費税相当の8割を控除できる経過措置もあるとはいえ、2割相当のコスト高を受け入れることになります。

既に消費税を納めてきた事業者において、このコスト高の業況にあって、その制度の活用ありきでさらなるコスト高を受け入れる必要はなく、引き続き上記3点を検討すべきものと思います。

日本最古の道。山の辺の道。

最高の秋晴れの日にボランティアガイド。

100名以上参加され、半数は県外から。

こちらも勉強、勉強。

税務行政の将来像?

2023-10-23

国税庁が税務行政の将来像2023というYouTube動画を公表しています。

肝心の税務調査のことはほとんど触れられておりませんが、

最近の傾向としては

・取引規模など地域や業種ごとの影響力が高い

・現金の動く頻度が高い

・コロナ禍の影響が(数字上は)少ない

先への調査、といったものがあり、また、DXをこれからの税務行政のキモに置いている以上、調査のみならず研究、統計への「申告データの活用」は進んでいくものと思われます。

事実、電子帳簿保存法においても、電子媒体での保存は認めるものの、一定要件を満たしていなければ調査時にダウンロードの求めに応じる必要がある、という立て付けが随所に見られます。

会計ソフトも電子帳簿保存法対応をうたうものが多いですが、実際の「帳簿」は仕訳帳や元帳だけではなく、売掛帳や固定資産台帳も含まれます。

ダウンロードの求めに応じる必要のない優良帳簿とするためには、会計データだけではなく全ての帳簿が要件に合致していなければならず、その意味では、帳簿類はまだ紙保存でいいものと考えています。(スキャナ保存はどんどん進めていきましょう。)

しかしながら、来年1月から紙保存ではなく電子保存が「強制」されるものが電子取引となり、こちらもダウンロードの求めに応じる必要性と表裏一体の関係にあります。

先日はその点にスポットをあててお客様向けにオンラインセミナーをさせて頂きました。

年内で残すところのセミナーはあと一つ。(急に企画するかもしれませんが、、、。)

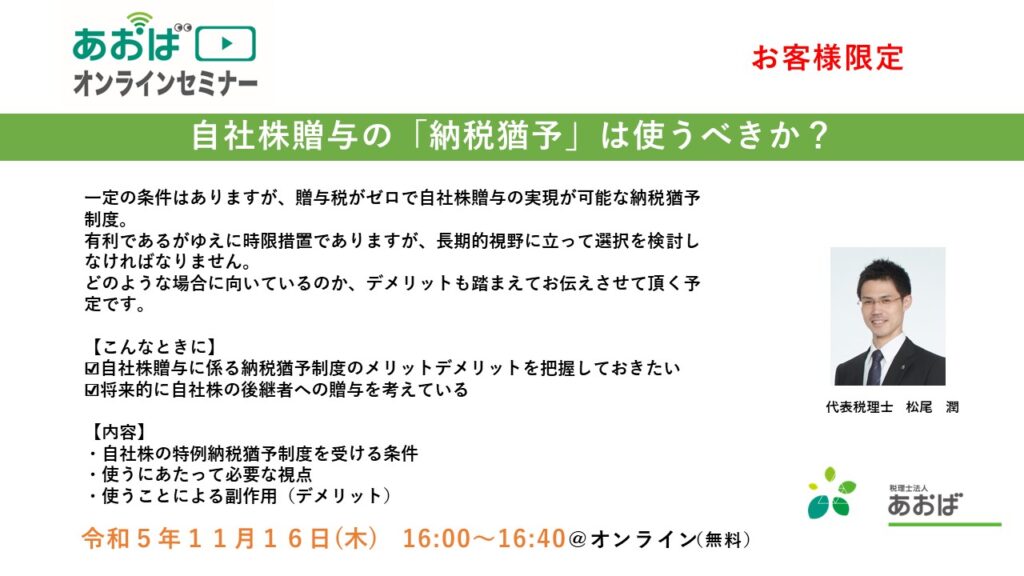

やはり事業承継の実務で外せない制度が「自社株贈与の納税猶予」になります。

私どもの事務所でも活用事例が増えており、それってやっぱり使うべきなのか?

何が得で何が損なのか?

11月16日に開催予定です。

久方ぶりの産土神社の秋祭り。子供たちのお神輿。

マイ畑のうち、この参道に面した部分にはこの日に合わせて少しだけ花を植えておきました(笑)。

地域も企業も継続、継続。

10月。変わること

2023-10-02

インボイス制度。スタートします。

実務以外でも、昨年の7月に最初のセミナーをして以来、地元商工会さまを中心に計8回セミナーをさせて頂きました。

消費税の納税義務の有無により様々な立場があると思いますが、

インボイスに登録済みの事業者としては、支払に際し、

・本体価格と消費税は分けてもらう

・消費税はインボイス登録事業者に払う

という点がまずは基本原則となります。

一方で、先般も新たに公表された図にあるように、支払の相手先が免税事業者であることを契機とした価格改定に関しては、とにかく協議の場(やりとりした事績)を設けることには留意する必要があろうかと思います。

そして事業承継。

実務において「遺言」はご提案の項目に必ず入る項目の一つです。

40代でまだまだ経営者として現場の第一線で活躍されているかたわら、遺言を記されているお客様もあり、頭の下がる思いをすることもありました。

実務的には公正証書遺言をご案内することが多いのですが、自筆の場合にも自筆証書遺言の保管制度というのがスタートしています。

ご自身のつくった自筆遺言を、形式が法的に適合するかのチェックの上、法務局にて保管しておいてもらうもので、実際に相続がおこった時には2種類の通知がされます。

・相続発生後、いずれかの相続人が遺言の閲覧申請をした際に、全ての関係相続人に対して遺言が保管されていることの通知

・戸籍情報にて死亡の事実が確認できた際に、あらかじめ遺言者が指定した人に対して遺言が保管されていることの通知

後者は、これまでは遺言者1人につき通知対象者は1人に限定されていたところ、令和5年10月2日から指定対象者が3名まで拡大されます。

⇒概要

遺言は相続対策の一つ。

そして生前贈与もまた相続対策の一つ。

私どもとしては事業承継プランは必ずオーダーメイドで組成しますが、

相続対策には3つの柱があり、

その一つが生前贈与であり、

その生前贈与にも3つの柱がある、

という考えで実務に携わります。

遺言だけではなく贈与税についても大きな改正があったところですが、今までの基本原則は変わりなく丁寧な対応を心がけたいと考えています。

そして最低賃金引き上げの発効。

そして賃上げと設備投資が重なる際に活用可能性のある「業務改善助成金」が拡充されています。

ポイントは大きく3点。

1.対象事業場

事業場内最低賃金と地域別最低賃金の差額が50円(従前:30円)以内の事業場

2.必要な計画書

従前、「事業場内の最低賃金引上げ計画書」と「設備投資等の計画書」が必要であったところ、事業場規模50人未満であれば、2023年4月1日から12月31日までに賃金引き上げを実施していれば、賃金引き上げ計画の提出は不要に

3.助成率

設備投資額に対するの助成率である9/10・4/5・3/4の区分が拡充の方向で変更

(これと、引上げ額と引上げ数に応じた「助成上限額」との低い方が支給額となる)

対象となる設備投資は事例集のP20以降に記載があるほか、直近3か月平均の売上高や生産高が前年または前々年日15%以上減少していればPCやタブレット端末も助成対象とする措置もあります。

そして、あくまで交付決定後の設備投資が対象となります。

(業務改善助成金は、先日メルマガでご案内した奈良県助成金とは違い、当グループ社労士事務所でも代理申請が可能です。)

奈良県独自の賃上げ助成金&事業承継の現場から

2023-08-25

事業承継の現場実務において、今後の財務的な方針として、

キャッシュを

・会社にプールするのが良いのか

・役員報酬を通じて個人にいったんは還流させるのが良いのか

を検討する機会が多くあります。

事業承継に関わらず、起業間もない場合もまた同様です。

結論として、「まず会社」ではないかと思います。

法人税の税率と個人の所得税の税率とを比較してどちらに貯めていくかを検討して、、、というのも技術的には可能ではあります。

しかし、決算予想数値を始めとしたさまざまな不確定要素を前提としたシミュレーションになってしまいますし、まずは純資産が少なくとも2憶〜3憶に達するまでは会社という人格を鍛えることを優先すべきではないかと考えています。

リスク耐性が高く、資金調達にも強く、次の事業承継にも選択肢が生まれ、結果として企業の継続発展や雇用の維持を図ることが出来ます。

一定水準を超えたとしても

・役員退職金

・株価の圧縮策

・生前贈与

・納税猶予

・納税猶予後の金庫株

などの対応策が可能です。

当然、企業が100社あれば100通りの事情が存在するのが企業実務。

会社の純資産を厚くする過程においては当然に法人税の納税も伴います。

しかし、承継間もない、起業間もないうちは特に、会社の純資産をベンチマークに経営にあたって頂きたいと考えております。

「会社を食べたらあかん」

これも事業承継の現場で、ある社長様がおっしゃった言葉です。

仕入や外注費など、売上の増加とともに変動する「変動費」に対するものとして「固定費」があります。

「固定費」は変動費よりは固定的とはいえ、徐々に増えていってしまうのがその特性です。

継続して利益を計上していれば尚更、旅費・通信費・交際費・広告宣伝費・役員報酬、など種別を問わず、財源や予算を顧みることなくついつい支出が緩んでしまいがちです。

その状況を見て「会社を食べる」と表現されました。

食べるのではなく大事に大事に育てないと、すぐにだめになる、と。

やはり、期が始まった時点で固定費も予算化し、増収の目標値や収支の状況を見、「本当に耐えられるのか?」を確認することが重要です。

とはいえ、「予算をつくる」ということにはどうしても手間やハードルを感じてしまう、というのもまた事実。

その場合はどうするか?ですが、いきなり12か月の年間予算をつくるのではなく、まずは決算の3〜4ヵ月前くらいから、「決算の着地予想」をつくることから始めるのがスムーズだと感じています。

そうした短期(3~4ヵ月)の決算予想であっても、決算期末が近づくにつれ予想値を実績値に置き換えていくことで「先を読む」ことができます。

決算予想の延長線上に翌期予算があり、翌期予算の延長線上に中期計画があります。

自社数値・資金繰りの「先を読む」という意味においてはどれも共通しますので、まずは決算着地予想を作成、その予想値を実績値に置き換えていくことが予算策定、ひいては固定費のコントロールにつながるのではと思います。

当然、一番大きな固定費は人件費。

賃上げに対する奈良県独自の助成金の詳細が公開されています。

・令和5年9月1日から令和6年2月29日までの間に

・正規及び非正規雇用労働者(週所定労働時間が20時間以上)の

・直近の支給額もしくは奈良県の令和5年度最低賃金のいずれか高い方の賃金を

・1.7%以上引き上げ

・賃上げ後1年間は、賃金を引き下げることなく雇用する

ことで、「賃上げ人員×5万円」を支給。

(11月1以降電子でのみ受付、奈良県全体で20,000人が上限。医療法人や一般社団法人も対象。)

賃上げを実施する時期が合致するのであれば、申請ページの開設を待ちましょう。

24日は地元の天理市商工会さまにてインボイスのセミナーでした。

昨年、お客様向けに開催した回を皮切りに、各種団体での講演を数えること今回で8回目。

皆さん熱心で、だいたいセミナーが終わったあとも個別質問への対応で30分以上かかります。

特に中小企業にとってインパクトの大きな改正であるがゆえに出来るだけの発信を、と思ってやってきました。

10月のスタートまでもうセミナーは予定していませんが、あとは新聞への寄稿を残すのみ。

最後までお客様への個別対応を継続していきたいと思います。

税理士の考える資産運用

2023-08-08

テーマ:経営を守る情報

税制改正で来年1月からNISAが一新されるにあたり、投資信託協会から成長投資枠の対象となる銘柄が順次公表されています。

NASAの一新されるポイントとしては、

・(拡充)年間投資枠が簿価で240万円まで成長投資枠として拡充

・(恒久化)非課税投資枠が恒久化

の2点になります。

運用に際しては「長期」「分散」「複利」「手数料コストの低減」といった原理原則があると思いますし、運用の内容についてもそれぞれ方針や好みもあると思います。

しかし税理士からすると、税コストをいかに削減するか、つまり、

・(入口)掛金が所得から控除できるか

・(出口)運用益への課税方法

の部分を最優先に考慮し、その上で運用の原理原則すべきと考えています。

たとえば、中小企業の経営者が加入できる小規模企業共済については、掛金累計に対する返戻額は金融商品と比べると見劣りしますが、しかし掛金が全額控除できる効果で(税金が安くなるという効果で)非常に高い実質利回りを実現することが可能です。

⇒所得税の最低税率が5%、住民税の最低税率が10%なので最低でも年利15%の商品と実質同じ

(役員報酬が高ければさらに効果は上昇)

その他にも、確定拠出型年金と呼ばれる

・イデコ(個人が掛金を拠出するもの)

・企業版401K(法人が、給与とは別に掛金を拠出するもの)

いずれも課税所得を減らすことが出来る点のみでも非常に有効です。

(企業版401Kについては、過去オンラインセミナーでも扱っていますし弊社も導入しておりますので、導入方法についてはお問い合わせください。)

先のNISAは掛金を控除するのではなく、運用益が非課税ということで、本来であれば運用益に約20%が課税されるところ非課税ですので、手元に残る運用益が直接的に増加します。

しかしまあ、私自身もideco等をしていますが、他人(はた)を楽(らく)にするという「はたらく」、つまり一生懸命に「はたらくこと」に勝る投資はないのは言うまでもありません笑

そしてインボイス制度のスタートが着々と近づいています。

とにかく、既に消費税を納めている皆様にとっては、

1,自社が発行するインボイスで6つの記載事項を満たして頂くこと

2,支払先でインボイス番号の発行できない先には早めに登録を依頼すること

(インボイス番号がなければ消費税相当もお支払いできないというのが基本姿勢であるため)

が最大の論点です。

特に「2」については、最終的には取引条件、つまり「値決め」の話に必ずなりますので、早いうちの情報交換が大切です。

また、話し合いの結果、インボイスに登録をして頂くこととなったとしても、以前まではe-taxで手続きをすれば長くても3週間で発番されていたところ、今は国税庁内での処理時間が非常に長くなっており、e-taxの場合でも「1か月半」はかかる状況です。

従来の倍ほど時間がかかっている格好です。

スタートの10月に間に合わなければ、結局その支払先が登録したのかしなかったのか不明なままの状態で実務が進行することになりますので、尚のこと支払先への早めの登録依頼が必要な状況になっています。

24日に恐らくスタート前最後になるであろうインボイスセミナーを商工会さまにてさせて頂きます。

インボイスとともに毎日のように遭遇する事業承継の実務。

お客様以外にでも、奈良県の事業引継ぎ支援センターさまから委託を頂戴し、外部専門家として事業承継のサポートをさせて頂くことがあります。

創業者であれ、中興の祖であれ、基本的には現経営者お一人が陣頭に立ち、事業を拡大・継続されてきたケースがほとんどかと思います。

しかし、それが次の世代、そのまた次の世代へとバトンタッチされていくにつれ、さまざまな生活環境にある複数の親族が、役員や株主、従業員、いろいろな立場から経営に携わることになります。

要は「関係者が多い」状態となり、その上に経営権、株主権、相続権が絡んできます。

親族だからこそ、

・変わるもの

・変わらないもの

・変えてはならないもの

の見極めの「軸」がうまく伝わらないことで、余計な勘繰り、勘違いが生まれてしまうこともあります。

事業承継は誰にでも訪れるものです。

先日のサポートの際も、その時の基準点となる「言語化された経営理念」の大切さを痛感した次第です。

(サポートは単発ではないので今後策定していきます。)

また、最近では、事業会社の親会社として、一族の資産管理会社やホールディング会社を活用するケースも増えています。

その場合は特に、事業から生まれる資金の再投資方針、保全・分配方法、子会社である事業会社の経営者の選定などの元となるよう、経営理念よりももっと原始的な「家訓」のような形で言語化し、そのホールディング会社と紐づけしておくことが重要ではないかと考えます。

経営者や後継者を「若葉」だとすると、「水」にあたるのが、日常の経営における理想と現実との差に関する「チェック」。

そして「太陽」にあたるのが「理念」。

(先日マイ畑に植え付けをしたブロッコリー。)

専門家として損得や理屈ばかりに偏らぬよう、役割を果たしていければと思います。

インボイスが不要な経費

2023-07-18

インボイス制度がこの秋からスタートし、インボイス番号の記載された領収書や請求書によってやり取りすることになります。

しかし例外的に、領収書や請求書にインボイス番号がなくても、その分の消費税を控除できるものがあります。

役員や従業員に支払う日当もまた、この例外規定に含まれています。

日当とはそもそも、

「旅費、宿泊費に含まれていない出張中の少額の諸雑費(食事代や通信費など)の支出に係る実費の弁償」としての性質を有します。

規程により全従事員を通じて公平性が確保されており、支給金額が実費弁償として相当の金額である限りにおいて所得税は非課税、法人税においても損金算入が可能です。

それに加えて消費税においても、、インボイス制度のスタート後も、その日当の額に含まれる消費税相当が、インボイス番号がなくても控除可能となっています。

各人ごとの日当の管理が大変ですし、あくまで実費弁償ですので多額の金額設定は期待できませんが、それでも積み重なることで税制面でもメリットが大きく、検討の価値ありだと考えております。

インボイスや電子帳簿保存と実務に大きく影響する改正を迎えるせいか、久々にセミナーが続きました。

あおばオンラインセミナーでは「税制改正対応。電子帳簿保存法」と題して

・R6.1以降の電子帳簿保存法の全体像

・中小企業でも手を付けやすいジャンル

・強制されるもの(電子取引保存)

・電子取引保存はなぜ強制されるのか?

・税務調査と電子取引保存法

といった内容をお伝えさせて頂きました。

随分と前の税制改正で電子取引保存が登場して以来、中小企業の実務を考えるとまだまだハードルが高かった電子帳簿保存法ですが、令和5年度の税制改正でようやく使える分野が出てきたな、との感触を持ったことから、企画をしてみました。

フリーアナウンサーの清水健さんのスタジオ(each stage)をお借りし、最後には清水さんからのご質問も交えて和気あいあいと。

そして和気あいあいと、とはいかなかったのが「奈良県神道青年会」の神主さん方をお相手にした「禊鎮魂錬成研修会」。

事前のテーマは特に伝えられておらず、税理士さんにお話しいただくのは初めてですのでお任せします、とのことでした。

それがまた逆に難しく、しかも聴衆は普段は別世界の神主さん方、、、汗

確かセミナーの講師を始めて務めたのは27歳くらいだったと思いますが、そこから思い返してもなかなか引き付けるのに苦労したセミナーでした。

石上神宮さま、貴重な修練の機会を有難うございました!

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1