BLOG代表税理士 松尾ブログ

相続対策の順序と鉄則

2024-09-13

処暑(暑さがおさまる)

白露(しらつゆが草に宿る)

どちらも過ぎたものの、、、この猛残暑。

いずれにせよ、お客様とのお話の中で「年末」という言葉も登場するようになりました。

年末にかけては、「相続対策」や「今年の生前贈与」の検討の時期にもなります。

相続税や贈与税においては「評価」という用語を使いますが、それはすなわち「それぞれの財産の課税対象の金額」という意味あいです。

普通預金であれば、残高が100万円であれば評価もまた100万円ですが、

土地や建物となると、買った値段や一般的な価値と相続税の評価には差が生まれます。

相続税の評価を下げるということで、不動産投資や不動産の小口化商品の販売も盛んにおこなわれているところです。

相続対策といっても選択肢は複数ありますが、

相続対策のうち、「評価を下げる」対策において重要なのは、

・評価を下げる対策実行時

・実際の相続の時

の期間が短い方が対策効果を発揮する、という点です。

したがって、年齢が一定に達していてキャッシュが潤沢にある場合には、(不動産投資などで)評価の下がった分だけ個人の純資産が圧縮され効果を発揮します。

反対に、まだ年齢がお若いなど、対策実行時点と実際の相続時点の時間軸に間が空く場合には、せっかく対策を講じても、その後利益が蓄積され、評価減額の対策効果は限定的となってしまいます。

あくまで相続対策の順番は

・納税資金の確保

・遺産の分割対策

・生前贈与

・評価の上昇スピードを抑える

・評価の減額

となります。

生前贈与ひとつとっても、方策は複数ですし、渡す側・受け取る側の年齢や意思も絡みますので、個別事情に応じて実行に移さなければなりません。

もう一つ、相続対策で相続対策で生命保険を活用する際は終身保険が鉄則です。

定期保険や養老保険だと、相続までに満期が来てしまうためです。

また、その終身保険については、保険各社がドル建ての高い利回りでの一時払いの商品を発売しており、

私どもも、外貨建て終身保険の場合は為替リスクを考慮すると必然的にドル建てのものを選択することになるものと考えています。

活用にあたっては、保険種類(終身保険、定期保険、養老保険etc.)のほか、もう一つ重要な論点は(終身保険の)受取人で、受取人を孫にしているケースも散見されます。

恐らく、一世代飛ばした方が有利だという判断からだと推察されます。

しかし、終身保険の受取人を孫とすることで、受取人の相続税が2割増しとなってしまう他、その孫に対してした生前贈与のうち一定の範囲のものは相続財産に取り込む必要が出てきてしまいます。

無用の課税は避けるため、

・終身保険の受取人は子

・孫に対しては通常の生前贈与で対応

が原則となります。

生命保険契約の契約者を変えると課税上の問題が生じますし、

被保険者を変えることは出来ませんが、

受取人を変えることは事務的な手続きのみですので、

もし万が一、終身保険で受取人が孫になっているケースには再検証が必要かと思われます。

台風一過の散歩道。

やさしく光る、山の辺の道。

ホールディング化が事業承継に使える理由

2024-05-13

テーマ:事業承継

連休中、

・昨年11月に帝国データバンクから公表された調査レポート

・先月、日本商工会議所から公表された事業承継に関する実態アンケート

に目を通しました。

事業承継において、内部昇格によるケースがはじめて親族内承継を上回ったようです。

内部昇格のケースのほとんどは親族外承継であり、さらにM&Aのケースを加えると、過半数が既に親族外承継になっていることになります。

実際、弊社でお手伝いをさせて頂くケースでは、そのほとんどは親から子、といったような親族内承継です。

しかし、先ほどのレポートやアンケートからは、その親族内承継がほとんどを占める現状に変化の兆しが見て取れます。

商工会議所アンケートの10ページにあるように、いまの経営者自身が親族外であるという比率が、その経営者が就任して10年以内の場合に3倍近くに跳ね上がることから、外部承継がここ数年のうちに急増しているということであり、少子化の中にあっては尚更その傾向は強まるものと考えられます。

そんな状況下、長期的な視野から承継をスムーズに進める対応策として考えているのがホールディング化です。

株の承継者は創業家、事業の承継者は(第三者も含めて)門戸を広く、として所有と経営を分ける点に大きな特徴があります。

また、複数の事業を展開する場合や、事業会社が賃貸物件を所有(オーナー家由来の不動産がある)しているケースにも、ホールディング化は非常に親和性が高くなります。

弊社でも導入事例が少しづつ増え、ノウハウも蓄積されてきました。

実際、弊社(税理士法人あおば)自身が第三者への親族外承継でバトンを繋いできており、税理士法の制約から税理士業はホールディング化はできませんが、もし出来るとすれば私もやっていると思うのです。

基本的にホールディング化するために資金拠出は必要なく、反対に、所有(株主)と経営(社長)を別にするからこそ、ホールディング会社(親会社)における、創業家による憲章や経営理念の重要性が際立つようになります。

創業者や創業家の歴史そのものがそのホールディンググループにおける強烈な個性であり、その絶対性こそが重要です。

事業承継における大きなテーマとして「後継者を誰にするか?」のほかにもう一つ、「税務上の株価」がありますが、ホールディング化することで結果として株価の上昇スピードを抑える効果も期待できます。

歴史をたどれば、ホールディング会社(持ち株会社)は、戦後において解体され設立が禁止されていたものですが、平成に入ってその設立が解禁され、その流れを汲んで税務上も組織再編コスト(再編時の課税)が大幅に軽減され今に至ります。

導入の環境が整い、実際に弊社お客様、すなわち地方の中小企業者においても導入事例が増える中、中小企業で導入した場合に起きてはならない事態(リスク)は何か?

それは親会社と子会社が霧散すること、ではないかと思います。

ホールディング化が進めば、

・親会社の経営陣は創業家

・子会社(事業会社)の経営陣は第三者

という形態になる可能性がより高くなります。

しかしそれが理由に何らかのきっかけでグループが霧散してしまうことも充分に考えられます。

ホールディング化により経営陣に第三者が入ることになりますが、一方で、日本においては長寿企業が多い要因の一つに、同族企業・ファミリー企業が多いことがその秘訣にあります。

したがって、

・ホールディング化により、これからの舵取り役を第三者も含めて幅広く募り、経営を守ることのできる態勢

・一方でファミリー企業としての絶対的な理念や歴史

という両者の利点を組み合わせることがむしろ必須であると思います。

よって、

・親会社においてはグループ経営理念や創業家の歴史の共有

・事業会社である子会社の資産負債は事業に直接関係のあるものに集約する

ということが重要と考えています。

事業承継関係のセミナーでも必ず申し上げることですが、事業承継は百社百様、オーダーメイドでしか解決しません。

ホールディング化はあくまで手段ですので、オーダーメイド策を考慮する際は、

1,今後どのように経営していくか?

2,ホールディング化のメリットデメリット

の順番が逆転することのないよう念には念を入れた上で、さまざまな選択肢を模索していく必要があります。

そんな弊社も第三者承継を経て20年。

お客様と提携業者様向けにイベントを企画しています。

9/6。

奈良県コンベンションセンターで講演会のあとは隣のJWマリオットホテルで懇親会。

士業や社員も増えておりますので、改めてお披露目を出来ればと思います。

10月。変わること

2023-10-02

インボイス制度。スタートします。

実務以外でも、昨年の7月に最初のセミナーをして以来、地元商工会さまを中心に計8回セミナーをさせて頂きました。

消費税の納税義務の有無により様々な立場があると思いますが、

インボイスに登録済みの事業者としては、支払に際し、

・本体価格と消費税は分けてもらう

・消費税はインボイス登録事業者に払う

という点がまずは基本原則となります。

一方で、先般も新たに公表された図にあるように、支払の相手先が免税事業者であることを契機とした価格改定に関しては、とにかく協議の場(やりとりした事績)を設けることには留意する必要があろうかと思います。

そして事業承継。

実務において「遺言」はご提案の項目に必ず入る項目の一つです。

40代でまだまだ経営者として現場の第一線で活躍されているかたわら、遺言を記されているお客様もあり、頭の下がる思いをすることもありました。

実務的には公正証書遺言をご案内することが多いのですが、自筆の場合にも自筆証書遺言の保管制度というのがスタートしています。

ご自身のつくった自筆遺言を、形式が法的に適合するかのチェックの上、法務局にて保管しておいてもらうもので、実際に相続がおこった時には2種類の通知がされます。

・相続発生後、いずれかの相続人が遺言の閲覧申請をした際に、全ての関係相続人に対して遺言が保管されていることの通知

・戸籍情報にて死亡の事実が確認できた際に、あらかじめ遺言者が指定した人に対して遺言が保管されていることの通知

後者は、これまでは遺言者1人につき通知対象者は1人に限定されていたところ、令和5年10月2日から指定対象者が3名まで拡大されます。

⇒概要

遺言は相続対策の一つ。

そして生前贈与もまた相続対策の一つ。

私どもとしては事業承継プランは必ずオーダーメイドで組成しますが、

相続対策には3つの柱があり、

その一つが生前贈与であり、

その生前贈与にも3つの柱がある、

という考えで実務に携わります。

遺言だけではなく贈与税についても大きな改正があったところですが、今までの基本原則は変わりなく丁寧な対応を心がけたいと考えています。

そして最低賃金引き上げの発効。

そして賃上げと設備投資が重なる際に活用可能性のある「業務改善助成金」が拡充されています。

ポイントは大きく3点。

1.対象事業場

事業場内最低賃金と地域別最低賃金の差額が50円(従前:30円)以内の事業場

2.必要な計画書

従前、「事業場内の最低賃金引上げ計画書」と「設備投資等の計画書」が必要であったところ、事業場規模50人未満であれば、2023年4月1日から12月31日までに賃金引き上げを実施していれば、賃金引き上げ計画の提出は不要に

3.助成率

設備投資額に対するの助成率である9/10・4/5・3/4の区分が拡充の方向で変更

(これと、引上げ額と引上げ数に応じた「助成上限額」との低い方が支給額となる)

対象となる設備投資は事例集のP20以降に記載があるほか、直近3か月平均の売上高や生産高が前年または前々年日15%以上減少していればPCやタブレット端末も助成対象とする措置もあります。

そして、あくまで交付決定後の設備投資が対象となります。

(業務改善助成金は、先日メルマガでご案内した奈良県助成金とは違い、当グループ社労士事務所でも代理申請が可能です。)

奈良県独自の賃上げ助成金&事業承継の現場から

2023-08-25

事業承継の現場実務において、今後の財務的な方針として、

キャッシュを

・会社にプールするのが良いのか

・役員報酬を通じて個人にいったんは還流させるのが良いのか

を検討する機会が多くあります。

事業承継に関わらず、起業間もない場合もまた同様です。

結論として、「まず会社」ではないかと思います。

法人税の税率と個人の所得税の税率とを比較してどちらに貯めていくかを検討して、、、というのも技術的には可能ではあります。

しかし、決算予想数値を始めとしたさまざまな不確定要素を前提としたシミュレーションになってしまいますし、まずは純資産が少なくとも2憶〜3憶に達するまでは会社という人格を鍛えることを優先すべきではないかと考えています。

リスク耐性が高く、資金調達にも強く、次の事業承継にも選択肢が生まれ、結果として企業の継続発展や雇用の維持を図ることが出来ます。

一定水準を超えたとしても

・役員退職金

・株価の圧縮策

・生前贈与

・納税猶予

・納税猶予後の金庫株

などの対応策が可能です。

当然、企業が100社あれば100通りの事情が存在するのが企業実務。

会社の純資産を厚くする過程においては当然に法人税の納税も伴います。

しかし、承継間もない、起業間もないうちは特に、会社の純資産をベンチマークに経営にあたって頂きたいと考えております。

「会社を食べたらあかん」

これも事業承継の現場で、ある社長様がおっしゃった言葉です。

仕入や外注費など、売上の増加とともに変動する「変動費」に対するものとして「固定費」があります。

「固定費」は変動費よりは固定的とはいえ、徐々に増えていってしまうのがその特性です。

継続して利益を計上していれば尚更、旅費・通信費・交際費・広告宣伝費・役員報酬、など種別を問わず、財源や予算を顧みることなくついつい支出が緩んでしまいがちです。

その状況を見て「会社を食べる」と表現されました。

食べるのではなく大事に大事に育てないと、すぐにだめになる、と。

やはり、期が始まった時点で固定費も予算化し、増収の目標値や収支の状況を見、「本当に耐えられるのか?」を確認することが重要です。

とはいえ、「予算をつくる」ということにはどうしても手間やハードルを感じてしまう、というのもまた事実。

その場合はどうするか?ですが、いきなり12か月の年間予算をつくるのではなく、まずは決算の3〜4ヵ月前くらいから、「決算の着地予想」をつくることから始めるのがスムーズだと感じています。

そうした短期(3~4ヵ月)の決算予想であっても、決算期末が近づくにつれ予想値を実績値に置き換えていくことで「先を読む」ことができます。

決算予想の延長線上に翌期予算があり、翌期予算の延長線上に中期計画があります。

自社数値・資金繰りの「先を読む」という意味においてはどれも共通しますので、まずは決算着地予想を作成、その予想値を実績値に置き換えていくことが予算策定、ひいては固定費のコントロールにつながるのではと思います。

当然、一番大きな固定費は人件費。

賃上げに対する奈良県独自の助成金の詳細が公開されています。

・令和5年9月1日から令和6年2月29日までの間に

・正規及び非正規雇用労働者(週所定労働時間が20時間以上)の

・直近の支給額もしくは奈良県の令和5年度最低賃金のいずれか高い方の賃金を

・1.7%以上引き上げ

・賃上げ後1年間は、賃金を引き下げることなく雇用する

ことで、「賃上げ人員×5万円」を支給。

(11月1以降電子でのみ受付、奈良県全体で20,000人が上限。医療法人や一般社団法人も対象。)

賃上げを実施する時期が合致するのであれば、申請ページの開設を待ちましょう。

24日は地元の天理市商工会さまにてインボイスのセミナーでした。

昨年、お客様向けに開催した回を皮切りに、各種団体での講演を数えること今回で8回目。

皆さん熱心で、だいたいセミナーが終わったあとも個別質問への対応で30分以上かかります。

特に中小企業にとってインパクトの大きな改正であるがゆえに出来るだけの発信を、と思ってやってきました。

10月のスタートまでもうセミナーは予定していませんが、あとは新聞への寄稿を残すのみ。

最後までお客様への個別対応を継続していきたいと思います。

承継計画の提出期限まで1年を切りました。

2023-04-06

先日は奈良新聞社さまの取材でした。

また今月の中旬には記事が掲載されると思います。

テーマは「ポストコロナの県内中小企業」といったものでしたが、士業の立場からするとどうしても「事業承継」の話をしてしまう自分がいます。

実務でほぼ毎日事業承継のお話ですし、

・事業の承継は雇用を守ることであり、

・雇用を守ることは生活を守ることであり、

・地域を次代へつなぐことである、

と信じて実務にあたっています。

その事業承継関係で重要なものが「自社株贈与に係る納税猶予」制度になります。

納税負担なく自社株の生前贈与が実現できるものです。

⇒参考動画

前提条件として、

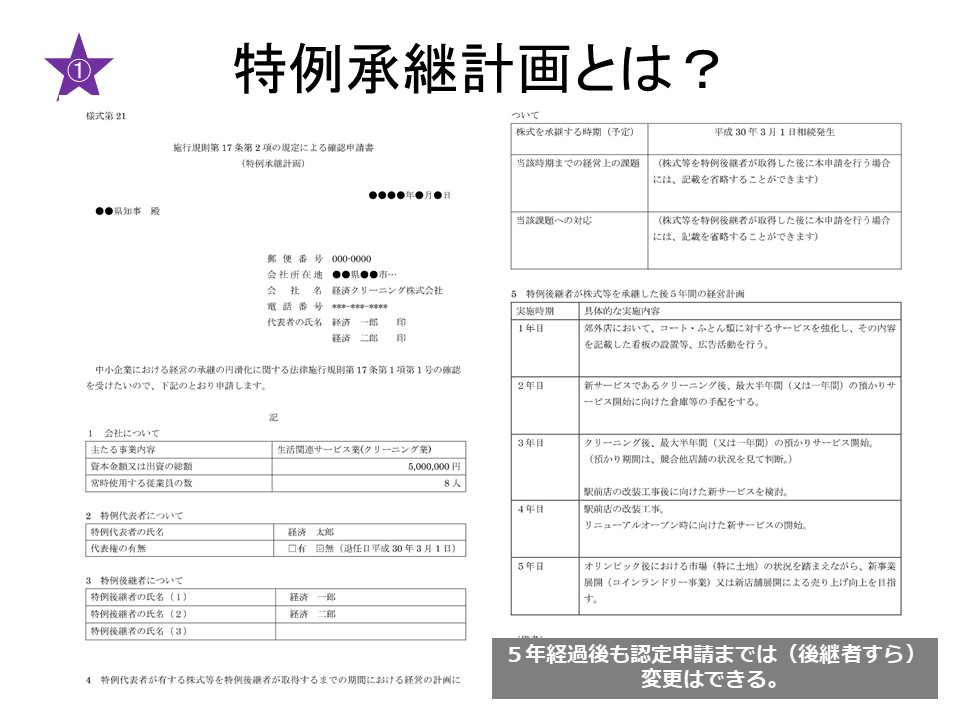

・令和6年3月末までに特例承継計画を提出

・令和9年12月末までに贈与実行

となっており、計画書提出期限まで1年を切りました。

実際の贈与実行は令和9年12月末までではありますが、

贈与実行時点で、

・後継者が代表者になっていてかつ3年以上役員である必要があり、

・承継者(渡す側)は代表者から退いている必要があり、

そういった人的側面を第一に、制度活用を検討していかなければなりません。

納税猶予制度を使うかどうかの前に、そもそも生前贈与には、

・暦年贈与(110万円までの非課税枠を使った贈与)

・相続時精算課税(2,500万円までの非課税枠を使った贈与)

の2通りの方式があります。

後者の精算課税は非課税枠が大きく、それを超えたとしても税率は一律20%ですので生前での税負担は少なくて済みますが、相続時に精算(生前贈与がなかったものとして再計算)されるため、

・値上がりする財産をお持ちのケース

・相続まであまり時間がないと見込まれるなど時間がないケース

・精算されたとしても相続税がかからないケース

に、精算課税制度をご提案をさせて頂くことが多くなります。

経営者にとっては、従前からある「暦年贈与」を主として、生前の財産移転並びに節税を図っていくことに変わりはありません。

年に一度、お孫さん名義の口座に振り込む、といったケースも多いと思いますが、税務上も有効に贈与を成立させるためには、「受贈者(もらった側)がそのお金を自由に使える状況」を担保しておかなければなりません。

その上で、節税の王道である「少ない金額を長い期間で」を意識しながら計画的に生前贈与を図っていきます。

実務上、「贈与する側が元気だから」生前贈与がまったく進まない、というケースもけっこう多くあります。

しかし反対に、意思が明確で元気だからこそ、会社に関連する財産(貸付金や株式)は特に、生前贈与の検討をスタートしておきたいところです。

検討の結果、「何もしない」というのも当然に有り得ることと思いますし、まずはとにかく早いタイミングからの検討着手が望まれます。

それがつまるところ経営の承継の重要な柱ですので。

話は変わりますが、事業承継を機に「経理の合理化」をお考えになるケースも多々あります。

代表者の交代とともに、ベテラン経理事務員さんからの引継ぎも開始されたり、急な退職や体調不良に備えたり、といったケースです。

会計ソフトやそれに伴い購入するパソコンに対して「IT導入補助金」がありますが、新たなスケジュールが公表されています。

単に会計ソフトの変更だけにとどまらず、「経理の合理化」の面から検討していくことが重要です。

実際、小口現金の精算の手間が減る、月次試算表の作成タイミングが早まる、経理事務への投下時間が減少する、といった効果が見られます。

私どもとしてはマネーフォワードさまと協業して合理化支援をさせて頂いていますが、

いま公表されているスケジュールからは、

<一次公募>

・4/25申請締切り

・6/1以降に発注

<二次公募>

・5/16申請締切り

・6/22以降に発注

<三次公募>

・6/2申請締切り

・7/12以降に発注

がという流れになります。(デジタル化基盤導入枠)

会計ソフトなどが対象の「デジタル化基盤導入枠」については、採択率が非常に高く、二次公募以降はまだ時間の余裕がありますので活用検討の価値ありかと。

決算が終わり次第会計ソフトを変更、と考えると、4月決算・5月決算の法人さまの場合は特に、補助金の交付決定と決算による切替のタイミングが良いのではないかと思われます。

気持ちのいい日曜日。

畑の通路に芝生を植えてみました。

今まで雑草で困っていましたが、青々とした芝生が雑草に打ち勝ってくれることを期待!

防衛増税の次は消費税?

2023-01-11

法人税を中心とする防衛増税が税制改正大綱に盛り込まれたと思いきや、こんどは少子化対策で消費税への言及。

雇用の大半を担う中小企業は原価高、経費高、人材不足に直面し、市井の国民も物価高に直面する中、にわかに信じがたい発言でした。

確かに、

・(昨年のように極端ではないものの)円安傾向

・相対的に安くなった日本の人件費

による「輸出の向上」と「巨大な内需」の両輪が上手く動けば、国内経済は堅調だと思います。

だからこそ内需が大切な今、消費税を上げてはまずい、、、と思うのですが反対の発言だったので驚きました。

さっそく発言の火消しの動きもある中ですが、2月の税制改正セミナーに向けて自分なりに税制改正の内容を整理するため、

・昨年6月の「骨太の方針」

・昨年12月の「税制改正大綱」

を確認している最中です。

リスキリング、デジタル田園都市、スタートアップ、、、様々な言葉が乱れ飛びますが、やはり「多極化」という考えがポイントのような気がしています。

国際社会を見渡すと、いわゆる欧米と呼ばれる各国や中露の他にも、トルコ・インド・インドネシア・サウジアラビアなど、資源もしくは内需を備えた実力ある国々が多極的な外交を展開しております。「グローバルサウス」という言葉も最近聞かれるようになりました。

国内を見渡しても東京に一極集中せず多極化するためにも関西圏、そして地方の重要性は今後ますます高まるものと思われ、安全保障面からも多極化は重要だと思います。

雇用の大半を抱え、その「多極」の中核を支える中小企業の「継続」にとって避けて通ることのできない事業承継。

2,500万円という大きな非課税枠があるものの、

・選択した後は、相続の時にはいったん相続財産に戻さねばならないこと

・さらに、たとえ100万円とか少額の贈与であっても戻す対象となること

から使い勝手の良くなかった相続時精算課税制度。

これが、選択後も2,500万円の非課税枠のほかに、年間110万円までの贈与は非課税かつ相続時に戻さなくても良い、という方向で改良されます。

そのことで、時限措置である「自社株贈与の納税猶予」についても、さらに積極的に活用できる制度となったと言えます。

また、いま40代、50代の経営者は、比較的早いご年齢での出口(承継、売却、廃業のいずれか)を志向される傾向にあると感じています。

まだお子様も若く後継者も目途がついていないことが多いので、生前贈与はしづらい環境にあるとは思います。

大きなテーマである退職金に対する課税に関して

・勤続年数20年を超える部分の所得控除が大きすぎる

・所得控除をしたあとにさらに1/2をする点が優遇が大きい

といった論点から見直し議論も進んでいるのも事実です。

しかし、退職金は老後の生活設計には欠かせないものでもあるため給与所得並みの課税となることは考えづらく、今回の精算課税制度の改良で、これまでの王道である「退職金支給で株価が下がったタイミングで相続時精算課税制度により株を一括移転」という基本方針が補強されることになっているといえます。

税制改正セミナーでは内容紹介だけではなくそういった解釈も交えてお伝え出来ればと考えております。

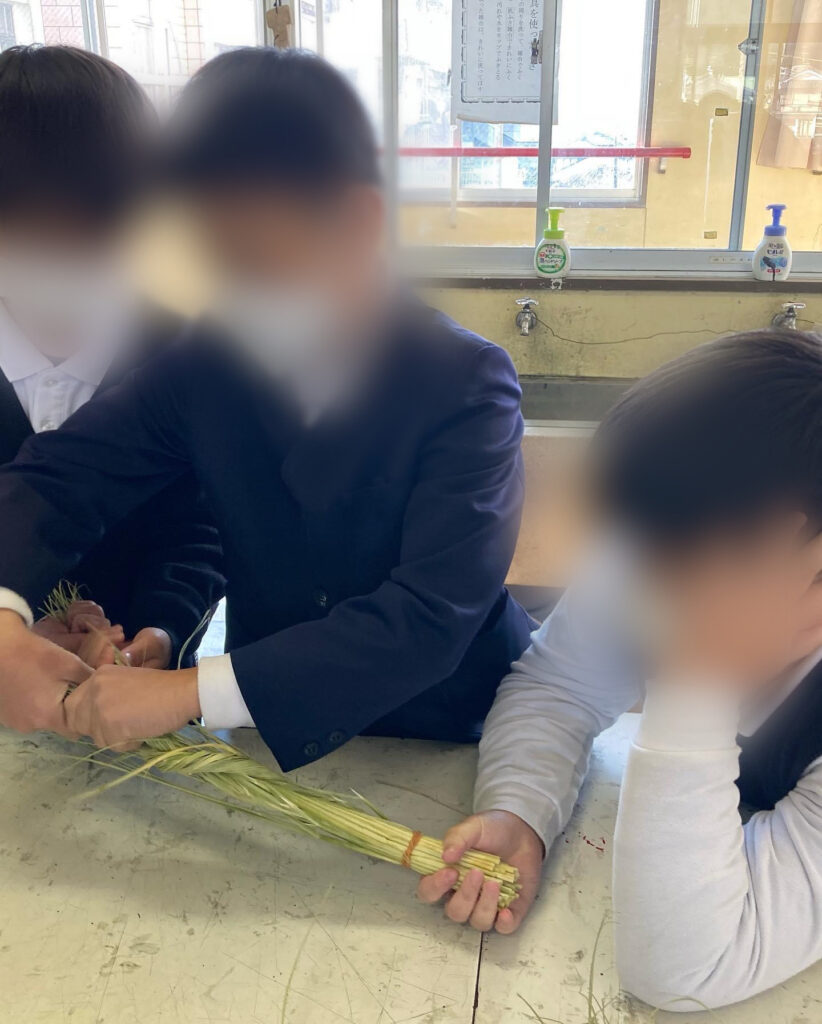

昨年末、母校の小学校で「お正月講座&しめ縄づくり体験」を開催しました。

そして今年に入り、小学校からサプライズが。

話を聞いてもらった生徒全員からのお手紙でした。

また来年の3年生もよろしくお願いします、とのこと。

了解です。

円安はいつまで続くか?

2022-05-30

強烈な円安と資源高が続いています。

原油価格・物価高騰等総合緊急対策として予備費が1,000憶円計上され、事業再構築補助金において緊急対策枠が設けられることになっています。

・今年1月以降のいずれかの月の売上高(又は付加価値額)が、

・2019年~2021年の同月と比較して

・10%(付加価値額の場合15%)以上減少

している場合には、今公募中の「6次」公募においては加点措置して優先採択、「7次」以降においては特別枠が設けられます。

⇒資料

中小企業にはどうしても輸出よりも輸入環境の方が大きく影響する場合が多く、そうすると当然ながら円安は不利に働きます。

そうなるとこの円安はいつまで続く?と考えた場合、先日財務省から発表のあった令和3年度の「経常収支(海外との取引についての収支)」を参照すると概要としては次の通りです。

・輸出85兆(25.1%増)、輸入87兆(35.0%増加)などを経て

⇒貿易収支が6.4兆のマイナス

・海外から受け取る利子配当である、

⇒一次所得収支が21.5兆のプラス

・その他、

⇒二次所得収支が2.5兆のマイナス

ということで差し引き経常収支が12.6兆円のプラス。

円安や資源高に伴う輸入の増加があり、報道ではどこか円安で大変だ~、という部分にスポットが当たっている感がありますが、反対に輸出も大幅に増加しており、何よりも巨額の「一次所得収支」でもって収支がプラスになっていることが分かります。

⇒資料

一次所得収支は円安がプラスに働きますので、となると国全体としては円安を是認せざるを得ず、今しばらくは円安水準は続く可能性が高いように推察されます。

中小企業には厳しい環境が続くことが想定されます。

価格体系や内製化の検証は引き続き重要ですし、「数値目標」と「行動目標」の予実管理もより一層重要となるものと思われます。

先日も「いつまでも厳しい厳しいと言ってられないので、はじめて本格的に経営計画を作ってみます」というお客様もございましたが、素晴らしいことだと心底思います。

また、事業承継の現場においても、事業承継のうちとりわけ「株の承継」の部分はなかなか進まないのか以前までの傾向でした。

しかし、コロナ禍以降の環境により、事業承継のうち株式承継も徐々に進みつつありますし、提携企業からお客様のご紹介を頂く案件にしても、事業承継で総合的にアドバイスできる方を探している、といったケースが大部分を占めます。

どのような案件であれ、「目的(想い)」があって手段がありますので、その順番を取り違えないよう、渡す側のご年齢や健康状態にもよりますがまずは5年程度の計画を立案させて頂いています。

やはり、書かざるものは実現しませんので、経営でも事業承継でもまずは見える化することが大切で、経営の3本柱は「人づくり・客づくり・財務」ですので、計画には財務の視点を入れることも不可欠です。

税理士に聞く事業承継、事業承継とは社長交代ではなく株の承継【シミケンこれ聞く】

決算書はどこから見るか?

2021-07-12

先日は地元での田植え体験会のお手伝い。

地域の子供達には最高の教育体験です。

この後、秋冬にかけては

・稲刈り体験

・田んぼの運動会

そして

「しめ縄づくり」へと続きます。

地域の先輩方に交じってお手伝いが出来て幸せです。

そして税務。

フリーアナウンサーの清水健さまとの動画をふたつ。

決算書はどこから見るか?

事業承継とは株の承継

事業承継は、まず「後継者選定」にスポットが当たりがちですが、

税理士の立場からはむしろ株に始まり株に終わります。

そして株式の承継と決算書は完全にリンクします。

今後、動画でもう少し掘り下げていきたいと思っています。

経営者向け事業承継セミナーでお伝えしたこと

2020-12-02

テーマ:事業承継

インターンシップの次の日、

奈良県内の中小企業経営者の集まりで事業承継をテーマにWEBで講演させて頂きました。

WEBでの講演ですので、なかなか集中力が持続しないことが予想されたので事例紹介を中心に。

「事業承継における士業から見たリスク」と題して。

まず、リスクの根本原因は、

渡す側の心理として「ウチに限って大丈夫やろう」

渡される側の心理として「ウチは特殊やから」

それぞれこういった心理で何も行動に移さない、というところにリスクの根本原因があります。

わたし自身も税理士法人あおばの事業承継の当事者として、

「ウチは特殊やから」ということで頭と心ばかりを痛めて行動に移さない日々を過ごした経験があります。

そのあたりの経験談も若干ふまえながら…汗

・事業承継は「ヒト」「客」「財務」の承継に分けて考える

・株式承継こそ事業承継。株にはじまり株で終わる

・株式承継は渡す側の目の黒いうちにやるべき

・事業承継はオーダーメイドでしか解決しない

・税理士と弁護士の両方に意見を聞くべき

・財務を理解しないままの売上アップの経営計画は、それ自体がリスク

事業承継における「原則」に絞って頂きました。

そのあと、講演の感想をお聞きする時間帯があり、

やはり「渡される側」のご参加者から聞かれるのは「創業者には勝てないと思う」という趣旨のおことば。

恐らく、その通りだと思います。

創業者には勝てない。

しかし一方で、渡される側の後継者にしかできないこと、すなわち創業者が勝てない、という部分もあると思うのです。必ず。

だって人間ですもの。得意不得意はあるのです。

人間は、生きている、存在している、そのことがそもそも価値のあることですので。

ですので後継者としては、自分にしかできないことがあると信じて、というよりも信じ切って、

「他責を改め自責に徹しよう。あなたはあなた。」

ということで終えました。

事業承継は国家的なテーマですが、前向きにひたすら自分を信じて。

そこに伴走していければと思っています。

経営者の権利

2020-10-27

テーマ:事業承継

少し前のことになりますが、

【アルバイトに賞与なし、不合理と認めず 最高裁判決】

という判決がありました。

⇒記事

勤務実態として正社員とアルバイトの間で明確かつ客観的に線引きが出来るのであれば、

アルバイトに賞与支給がなくとも不合理とは認められない、ということかと思います。

これに限らず労働問題は、しばしば「労働者の権利」をめぐって争われると思います。

労働者に権利があるのであれば、「経営者の権利」とはなにか?と考えてみると、

1,資金に関する権利

資金をどこから調達してどこに投資し、どこに留保しておくかを決定する権利

2,経営戦略に関する権利

理念や顧客の設定から始まり経営戦略、必要利益を決定する権利

3,後継者を指名する権利

その名の通り、後継者を指名する権利

が挙げられます。

そして経営幹部は本来、

・業績を達成する責任

・部下を育成する責任

・報告を上げる責任

を担い、

一般従業員は本来、

・自分自身を管理する責任

・業務の改善を提案する責任

を担うことになろうかと思います。

こういった労働関係の訴訟の話題が上るたび、

経営トップ、幹部、一般従業員それぞれの「権利と責任」について考えさせられます。

事業承継の時節を迎えている企業においては尚更で、当たり前につけられている役職について、

もう一度「そもそも論」から入ってみる必要があろうかと思います。

会議制度にしても然りで、菅総理が発足して「会議制度」を見直されていることを興味深く見ています。

菅総理と言えば基本的にはアベノミクスを承継する立場であろうと言われており、

方針の基本線は変わらないにしても、

安倍内閣:未来投資会議

に対し、

菅内閣 :未来投資会議を廃止。代わりに経済財政諮問会議を復活させ、その下に成長戦略会議を設置して実行部隊とする

という具合に「会議制度」を変えています。

当然、政治のパワーバランスも影響しているとはいえ、基本線を承継しつつも、それを実現するために「会議制度」を変えて臨む菅内閣。

いずれにしましても、

・経営者の権利

・幹部、一般従業員の責任

そして

・会議制度

事業承継やコロナ禍といった大きな出来事は、多くの企業が当たり前に有している役職や会議体についても、

その存在意義を見つめなおす貴重な機会になるのだと思います。

「所得税の改正」と「資産の保全」

2020-10-13

テーマ:事業承継

今年の年末調整は数多くの税制改正に対応する必要がございます。

ひとり親控除

所得金額調整控除

給与所得控除、基礎控除の改正 など

個別の改正項目はまた別の機会で動画配信をと考えていますが、

「傾向」としては経営者などの高所得者にとっては税負担増といえます。

所得税の構造として、収入から「控除」できるものがあるのですが、

その控除も大きく2つに分けることが出来ます。

1,収入の種類に紐づいた控除

例)給与所得控除(給与収入)・公的年金等控除(年金の収入)・退職所得控除(退職金の収入)

2,「人」に紐づいた控除

例)配偶者控除、扶養控除、ひとり親控除、寡婦控除

今回の税制改正を含め、今後のおおまかな方向性としては、

・「1」のうち高所得者に関わる部分を縮小し、

・「2」をマイナーチェンジしていく、

と見ています。

「2」に関しては、憲法に規定される「健康で文化的な生活を営む権利」を担保するものという面があり、なかなか縮小できないのが現実です。

よって、「1」のうち給与収入や年金収入が多めの方には負担が求められる格好になります。

会社経営者も自分の会社からの「給与収入」を有する方であり、金額的にも高くなるケースが多いと思われます。

個人の所得税住民税への高税率や今後の方向性を考えれば、個人で蓄積するよりも、ご一族のプライベートカンパニー(会社)を活用した資産保全も今後は重要な選択肢かと思われます。

その場合に特に重要となるのはそのプライベートカンパニーの「株主」です。

株主には少数株主権というものがあり、いわゆる大株主ではなくても保障された権利があります。

株主であれば、少数株主と言えど決算書の開示は当たり前。

その上で、帳簿閲覧請求、取締役解任請求、株主代表訴訟、、、様々な権利があり、そのことを理解したうえで「誰に何をどうつなぐか」を考えていきましょう。

私としては、税理士と弁護士セットでのご相談をお勧めします。

名義だけ借りて今もそのままの株をどうするか?

2019-10-20

テーマ:事業承継

事業承継の実務にあたって、

まず最初のステップとしてよく論点に上がるのが

「名義株」の問題です。

会社設立の時に「名義だけ」借りた他人の株式が、

まだ借りたままになっているケースです。

平成30年4月の国税不服審判所の裁決に、

・会社設立の時に他人から名義を借りて

・株券を「○○(他人)名義分」として会社の金庫に保管しており

・その会社の筆頭株主である社長様がお亡くなりになり

・その社長様の相続財産にその名義株を算入しなかった

というケースで、

結局は、

「他人名義だが実質は社長のものであり相続財産に算入すべき」

とされた裁決があります。

残された相続人は、

・会社の金庫にずっと保管されていたのだから

・会社のものであり、

・相続財産にふくまれないはず

ということで争いになったようです。

相続財産に含めなければならないと判断された時に

重要視された要素は下記の通りです。

・原資(もともとのお金)は誰が出しているのか

・配当金を取得しているのは誰か

・株券を保管していた金庫はどこにあり、誰が管理していたのか

いずれも亡くなった社長本人であり、

名義に関わらず社長の相続財産である、

と判断されています。

実務的にはこのケースとは反対に

全て社長様もしくは社長様ご一族のものとした方が

スキームを組むには望ましいケースが多く、

その際にわずか数パーセントですが他人名義のものが混ざっており、

まずこれをどうしようか、と検討するケースが多いです。

しかし重要視する点はこの裁決と同じで、

・実際の資金の出し手

・念のため配当をあえて出して受領する

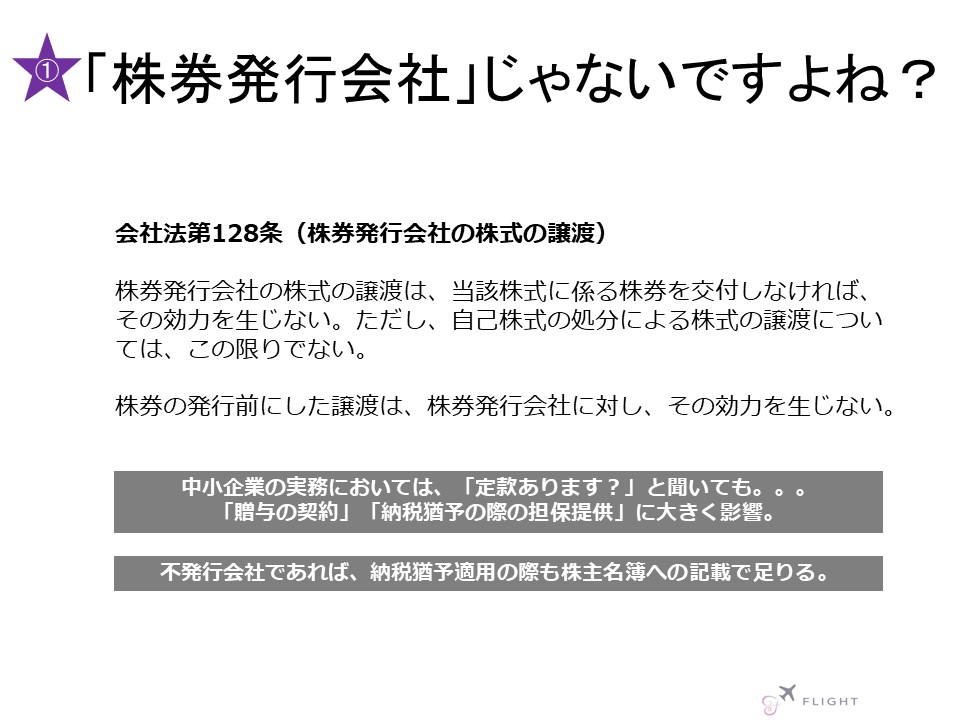

・株券を発行しない会社に定款変更する

などの方策で名義株対策を実行します。

株主名簿は法人税申告書の「別表2」に記載されています。

毎年決算の時には要チェックの項目です。

新・事業承継税制の動向

2019-06-30

テーマ:事業承継

相続や生前贈与による自社株の移転時、

その100%の納税が猶予される新・納税猶予制度。

私も昨年、多くのセミナーで講師をさせて頂きました。

昨年の平成30年分の適用は全国で522件だったようです。

そこで猶予されている税額の総額は約403憶円。

ということは一件当たり7,720万円の税額が猶予されている計算です。

納税が猶予されるのですから効果は絶大ですが、この制度を受けるための「権利」を得るには、

都道府県に特例承継計画の認定を受けていなければなりません。

期限は2023年3月31日(令和5年3月31日)まで。

今のところ、この認定申請は1,857件あるそうです。

そのうち実行に移されているのが522件ですので、「3分の2」はとりあえず計画だけは提出をして100%猶予される権利を確保しておき、

実行はまだ様子見、ということになります。

この計画はA4二枚のシンプルなもので、あくまで計画書なので贈与の実行までの間は後継者すら変えることが出来ます。

(セミナーtextより)

弊社でもこの「新・事業承継税制」のご提案をしているところは数社ございますが、いずれも税法以外のことを確認して頂いています。

それは、、、「遺留分」。

自社株も将来的な相続財産であることに変わらないので、自社株を一括して後継者に贈与することで、

結果として後継者以外の相続人さまの権利(遺留分)を犯してしまわないか、後々トラブルの引き金にならないか、

十分に留意をして頂いてから実行に移すようにしています。

また、一件当たりの猶予税額が約7,000万円であることからも分かるように、

この制度が本当に効果を発揮するのは、自社株が非常に高額になっているケースに限られます。

「税金がすべて猶予される」という部分だけが一人歩きし、これで何とかなる、と安心してしまっているケースも実務上ありました。

・この制度を受けるためには承継計画の認定が必要なこと。

・税法以外のこと(遺留分)にも気を配る必要があること

・制度が効果を発揮するケースは、意外と限られれた会社さんのみであること

・渡す側、後継者、両方にも条件があること

⇒後継者が役員にすらなっていないケースは論外

⇒登記上は株券発行会社の場合も変更が必要

(セミナーtextより)

まずは特例承継計画の提出による権利の確保と条件面の確認、そして自身にとって本当に効果があるのかの検証から始めていきましょう。

民法の相続関連分野の改正スケジュール

2019-06-23

テーマ:事業承継

民法改正の中の「相続分野の改正」について、

7月から本格的に施行されます。

おおまかなスケジュールは次の通り。

2019年1月13日スタート(施行すみ)

自筆証書遺言に添付する財産目録は、パソコンなど自署じゃなくてもOK

2019年7月1日スタート

・預貯金仮払い制度

⇒参考記事

・遺言執行者の権限明確化

⇒参考記事

・遺留分侵害額の金銭債権への変更

⇒参考記事

・特別寄与分の創設

⇒参考記事

2020年4月スタート

・居住権の創設

⇒参考記事

2020年7月10日スタート

・法務局で自筆証書遺言書を保管する制度スタート

やはり、遺留分の改正が非常に大きく、

そもそも遺留分の対象となるのが相続開始前10年の生前贈与に限られることも非常に大きいように思います。

⇒参考記事

外部リンクは制度の概要を把握するためにおつかいください。

「経営者はまずは(自分の会社の)株式だけでも遺言を。」

私どもとして、事業承継の現場でよく申し上げることです。

遺言・遺留分の双方において改正がなされ、

事業承継にも大きく影響があります。

税務面においても、やはり節税の王道は生前贈与。

まずはご自身の現状分析(推定相続財産の把握と推定相続税をつかむ!)から。

相続税を払うのは自分ではなく残された人。

いざ数字に落とし込むと、ご自身のイメージとは違うかもしれません。

というか、実務上の感覚ベースでは、ご自身のイメージと違っているケースがほとんどです。

人は「ギャップ」があればそれを埋めようと行動に出ます。

目標と現実にギャップがあれば行動します。

イメージと現実にギャップがあれば行動します。

まずは現状認識こそが行動の原点です。

他責を改め、自責に徹しよう。あなたは、あなた。

2019-06-05

テーマ:事業承継

ここ数年は毎日、少なくとも3名以上の経営者とお話しをしています。

年間で延べ千人以上の社長さまとお話ししていると思います。

業種も年齢もさまざまですが、

ほぼ毎日話題に出るのは「株の移転」。

「事業承継」というワードを最近よく耳にします。

事業承継をテーマに、さまざまな集まりも繰り広げられています。

事業承継とは経営の承継であり、

経営の3本柱は「人」「客」「財務」ですので、それらの承継と言い換えていいと思います。

私どもが主にお役立ちさせて頂くのは「財務」の部分なのですが、

それはつまるところ「株の承継」ということになります。

私どものお客様には積極的にまずはお考えをお聞きし、ご提案書を作成します。

お若いケースですと30代後半のご年齢で、ご自身の事業承継(株の承継)を考えられています。

方策としては

暦年贈与/相続時精算課税制度/組織再編/売却/従業員持株会/退職金支給/株価対策/遺言/信託/相続税対策

などさまざまあります。社会保険労務士も弁護士も必要でしょう。

しかし現場感覚としては、事業承継については

まだまだ「話題に上る」ということ自体がまれ、というのが現状のように感じます。

経営者同士で話をして解決した気になっているケースも多くあると思います。

それよりも問題なのは、「税理士から何も情報提供がない」というケース。

私どもでは色々なビジネスパートナーからご紹介をいただき、決算書などを拝見して問題提起をさせて頂くと、「株の移転」が課題として挙がるケースが非常に多いです。

そんなん(いまの税理士は)言ってくれへんかったで。

この会社(子会社など)、なんのために作ったんかな?

それ(株の移転)はパンドラの箱やねん。。。

など反応はさまざまですが、

いずれにしても事業承継はオーダーメイドしかありません。

後継者から言えば、「そんなんオヤジに言って」というのが正直なところだと思いますが、

後継者が動いて事業承継が動くケースが意外と多いです。

【他責を改め、自責に徹しよう。あなたは、あなた。】

昨年開催した事業承継セミナーの最後のスライドの言葉です。

時間がかかるのは当たり前。

何とかなると思っていて行動を伴わないものは何ともなりません。

そんな時は多少面倒でも、まずは税理士に話しかけてみることです。

納税猶予制度の申請件数が急増。

2019-04-07

テーマ:事業承継

平成30年4月。

税制調査会長いわく、「日本の経営者平均年齢を今の60歳台から40歳台に下げる」べく大胆な税制措置として、

自社株を贈与する際の「納税猶予」制度が施行されて1年が経ちました。

・2023/3/31までに経営承継計画を提出して

・2027/12/31までに一括で贈与すれば

・納税が100%猶予される、というものです。

申請が急増しており、昨年12月の1か月だけで特例承継計画の提出が全国で499件。

私どもも事業承継スキームのご提案業務が増えており、

必ず選択肢の一つに挙がるスキームになりました。

この制度のリスクは大きく2つ。

「猶予の取消しリスク」

猶予されていたものの、それが取消された場合には利子税とともに一括で納めなけばなりません。

そして

「遺留分侵害リスク」

事業承継の大原則は「1対1」。

誰か一人が株の贈与を受けますので、他の相続人様の相続の権利を犯してしまうリスクです。

取り消し事由にはまだまだたくさんあります。

・5年以内は守らないといけない事由や

・後継者の一生涯、守らないといけない事由

がたくさんあります。

慎重に、慎重に、選択しなければなりません。

恐らく、

特例承継計画は、認定申請までは(後継者すら)変更可能だから

「とりあえず出しとこう」というケースも多いのだと思います。

私どものお客様にも、

納税猶予制度の活用が検討に上がることがありますが、

先に挙げた「2つのリスク」を慎重に検討して頂いているところです。

とくに遺留分の侵害リスクの検討を始めると、どうしても時間がかかってしまうのが現実です。

現場実務では、

市町村や金融機関からこの制度を勧められた、というケースもあります。

これは事業承継コンサルの扱えるテーマではなく、

あくまで「税務」です。

たんに制度自体の説明だけではなく

この制度について「解釈」をしてから活用するのが筋ではないかと思います。

なぜなら「経営の出口」に関することですので。

経営者にとって、

事業承継における最大の論点は

「株の移転」だと思われます。

日ごろは

「役員(社長)としての自分」を意識しておられると思いますが、

「株主としての自分」を意識することは少なくなりがちで、

その移転に関しては後回しになりがちです。

しかしながら、

成長戦略を描いたとしても、相続や贈与で株を移転するときは必ず訪れます。

・株の集約

・株の分散

・名義株

・従業員など少数株主の権利

といった株主戦略を確認する機会を設けておりますので

どうぞご参加くださいませ。

⇒詳細

遺言の本質

2019-02-03

民法改正と事業承継の機運により遺言がますます身近になりつつあります。

そもそも遺言って何のためにつくるの?

遺言の一番大きな効果は?

遺言を書いても

遺留分(各相続人に最低限保障された権利)を侵害していれば

権利を侵害した分は意味なくなるんじゃないの?

という声も確かにあります。

遺言の効果としては

・想いを伝えることができる

・どの財産を誰に、という意思表示が出来る

というメリットをイメージしがちです。

そしてその通りだと思います。

ただ個人的に、本質的な効果としては

「望ましくない相続人の相続分を、遺留分まで下げることが出来る」

という点にあるように思います。

遺留分は法律で確保された権利だから、そこまでは仕方ない。

でも裏を返せば、

望ましくない相続人からそれ以上に要求されることはない。

という効果。

じゃあ望ましくない相続人がいないのなら必要ないのでは?

とくに事業承継の現場ではそういう訳にはいきません。

事業承継の現場では、どうしても後継者に相続させなければならない財産(自社株や事業用不動産)

があります。

そして詳細はセミナーに譲りますが、民法だけではなく恐るべき会社法の規定もあります。

「望ましくない」というのは兄弟仲が悪い場合を指すのではなく、

・会社経営を継いでくれる人がいて、

・一方で会社経営にはまったく関わっていない相続人もいて、

・でも自社株式など、後継者に必ず渡さなければならないモノがある場合、

などをイメージしています。

つまり、

・いくら兄弟間の仲が良かったとしても、

・いくら財産を平等に分割したくても、

・自社株とか事業用資産の都合で、平等にならない場合です。

弁護士(あおば綜合法律事務所)とともに

「事業承継。まずは株式だけでも遺言を、と申し上げる理由。」セミナーを開催する予定です。

私どもの提唱する「託し託される事業承継」では、

事業承継はまずは「分け方」から。

それが一番難しいねん。。。っていう声も聞こえてきそうですが、大丈夫です。

何から手をつけていいかわからない、という声が良く聞かれる事業承継の世界ですが、

「行動」に直結するファーストステップを法的な面から解説する予定です。

案内開始までしばらくお待ち下さい。

全損タイプの法人保険

2019-01-30

昨年末くらいからでしょうか。

こんな話題がチラホラとでています。

「全損タイプの法人保険 見直しへ」

・支払った保険料が全額損金となり

・10年くらいで解約すれば

・8割以上が戻ってくる

そんな保険は商品としての妥当性を欠く、

として金融庁から保険各社に適切な対応を求める声が上がっている、

とのことです。

保険料を上げるとか解約返戻金を下げるとかの対応が求められるわけで、

その改訂が入るのが「3月前後」という説があります。

もし正式に見直し決定があれば、2月くらいに保険各社による駆け込み販売が

予想されます。

そもそも、全損商品をなぜ販売するのか?

ということを考えた場合、「節税効果」が挙げられることが多いです。

あとあと戻ってくるのに損金になる、というのですから節税になると思いがちです。

ただ、

・決算間近になって、

・利益が出ていて、

・このままでは税金がかかる!

となった場合でも、私どもでは全損の保険商品をお勧めすることはありません。

理由は

・節税にならないから。

・手元キャッシュを守る必要があるから。

保険で節税という場合、有名な手法が

「解約返戻金が入るときに退職金を支給して節税」というのがあります。

これも、「退職所得控除」という税制面のメリットを活かしただけで、

退職金の支給財源さえあれば、

生命保険に入っているかいないかは節税効果に何の関係もありません。

個人版で有名な手法として

「保険料相当を贈与して相続対策する」という手法もあります。

これも、「一時所得」の計算構造を利用しただけです。

今後もし、この全額損金の保険商品について正式に見直しが入ったとして、

その上でもし、駆込み販売があったとしても

冷静に対処をしなければなりません。

保険には「節税」とは別のメリットがたくさんあります。

簡単に挙げると

・保障(当たり前ですが)

・課税の繰り延べ

(ただし単純返戻率が100%を超えない限り損失は発生。

その場合はその損失で保障を買ったと割り切る。。)

・遺言の効果を発揮する(遺産分割協議の対象にならない)

・保険料相当を贈与して受贈者に加入させる場合は、受贈者がむやみに使ってしまうのを防げる

・生命保険の相続税の非課税枠を使えば節税効果

・遺留分対策(事業承継の現場でこれから超重要になる)

私たちのミッションである「お客様の笑顔」のためには必要な手段であることは間違いありません。

だから単純に「保険で節税!」ではなく、

退職所得控除や一時所得、生命保険非課税枠などの税金の計算構造とセットにすることで

節税効果が生まれるのであり、

それって保険うんぬんではなく単なる税制上のメリット、

という事実は押さえる必要があります。

ガソリン代や贈答品代は不動産収入の経費か?

2019-01-13

これから確定申告を迎える方も多いと思いますが、

最近の国税不服審判所の裁決事例に下記のような事例がありました。

会社役員のAさん。

貸している土地があり、確定申告もしている。

不動産収入に対する経費に、

・ベンツとダイハツハイゼットのガソリン代

2年分で約21万円

・中元歳暮の贈答品代、飲食代などの交際費

3年分で約22万円

を経費計上。

ガソリン代については、この車を使って管理業務をしていたと主張するものの、

裏付けとなる証拠は示せず。

審査請求となった時点で初めて「現在の走行距離の計算書」を示すのみ。

⇒当然、調査対象の年の実績でないから取り上げられず。。。

中元歳暮も送り先は明示するものの、それが業務と関係あるかどうかの裏付けは示せず抽象的と判断。

結局、

必要経費計上を、とした審査請求は棄却。

そもそも何をこんなにモメてるんだと思いつつも。。。

裁決書の全文を読むと他にも争点がありますが、

いずれにしても不動産収入に対する必要経費に関しては、収入との関連性が疑問視されやすい項目ですので、

・たとえ見た目は良くなくても(メモ書きでもOK)

・後回しにせず(これが一番大事)

・収入との関連性を記録しておく

ことが大切だと改めて感じます。

経費性のあるものであれば、

その時に(記帳も含めて)僅かでも証拠を形成しておけば経費算入も出来たかもしれません。

このケースは、

経費性の説明の仕方に誠意がなく、記帳もずさんだったんでしょうかね。。。

いずれにしてもこのケースは、

平成24年分から平成26年分の期間の申告に対して

終結は平成29年までズレこんでいるようです。

2年も3年も経ってから経営者自らが経費の説明に追われる、

というのは時間の浪費に思えて心苦しくてなりません。

不動産収入のある方は、

収入と経費の関連性に注意しながら

適時に(後回しにせず)記録して、

常に前向いていきましょう。

自筆証書遺言の要件緩和

2018-12-16

事業承継に関して、

私どもでは「託し託される事業承継」

という概念を推奨しています。

単なる引継ぎではなく、

「損得」の関係をこえて「価値観の一致」した関係性を目指す、

「託す」という価値観です。

そこには5つのステップがあって、

1,分けかた

2,議決権の設計

3,納税資金

4,節税

5,成長戦略

の順となります。

やはり一番先に決めるべきは

「分けかた」の部分で、自社株は○○、自宅は○○、預貯金は均等に、

などというようにざっくりでも分け方を描いてみることです。

そこでは「遺言」が非常に重要な位置を占めます。

そして遺言のうち自筆で記す、

「自筆証書遺言」が格段に使いやすくなります。

簡潔にいうと、

自筆証書遺言に添付する財産目録は自書じゃなくてもOK

(パソコンでつくってもOK)

ということになります。

2019年1月13日以降の作成分から改正民法が適用となります。

事業承継の最初のステップを、大きく後押しする効果があると思います。

遺言となるともはや税理士の範疇ではなくなってくるのですが、

そういった士業の垣根がなくなることを見据え、

「経営を守る」という「価値観を一致」させた

「奈良ASPO(アジア士業共同体)」を組成しています。

事業承継は企業の雇用を守ります。

雇用が守られるということは地域経済が守られるということです。

先人から受け継いだ地域を士業を通してお役立ちすることを

強く願っています。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1