あおばstudy

【所得税】医療費控除の対象となる医療費、ならない医療費

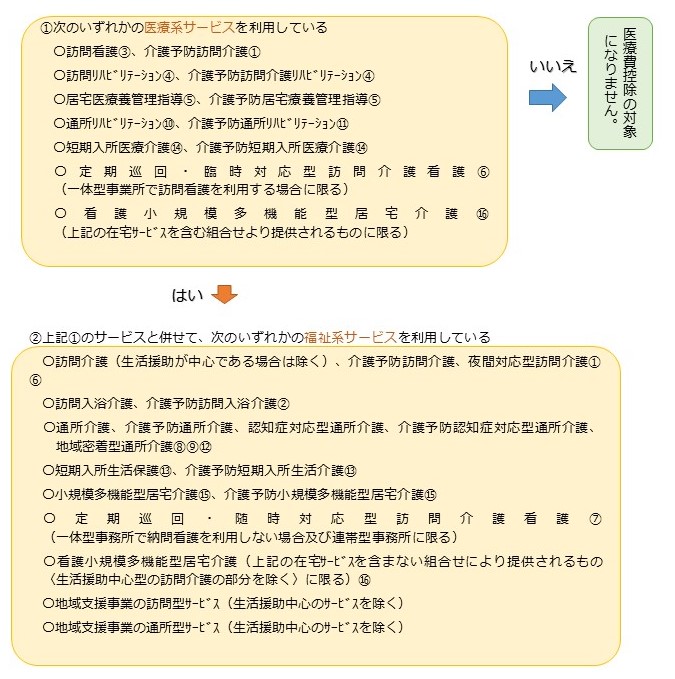

介護保険制度下で提供される施設・居宅サービス等の対価についての医療費控除

【1】介護保険制度とは

介護保険とは、 介護が必要な方(要支援者・要介護者)に介護費用の一部を給付する制度です。

給付を受けるには、介護がどの程度必要か判定してもらい、各市町村や専門機関に一定の手続きをする必要が

あります。

介護保険は、全国の市区町村が保険者となり、その地域に住んでいる40歳以上の方が被保険者(加入者)

として納めている介護保険料と税金で支払われています。

また、サービスを受ける場合、1割の自己負担が必要ですが、年収によっては自己負担率が

2割または3割になる場合があります。

介護保険サービスの種類

自宅を訪問してもらう

①訪問介護(介護予防訪問介護)→ 自宅において日常生活の手助けをしてもらう

②訪問入浴介護 → 自宅において入浴の介助を受ける

③訪問看護 → 看護師などに訪問してもらう

④訪問リハビリテーション(介護予防訪問介護リハビリテーション)→ 自宅でリハビリをする

⑤居宅療養管理指導(介護予防居宅療養管理指導)→医師等による療養上の管理、指導を受ける

⑥夜間対応型訪問介護 → 夜間に訪問介護を受ける

⑦定期巡回・随時対応型訪問介護看護→ 24時間対応の訪問介護・介護を受ける

施設に通って利用する

⑧通所介護(デイサービス)→ 施設に通って食事や入浴サービスを受ける

⑨地域密着型通所介護→ 定員18人以下の小規模施設で食事・入浴介護を受ける

⑩通所リハビリテーション(デイケア)→介護老人保健施設や病院等でリハビリを受ける

⑪介護予防通所リハビリテーション→介護老人保健施設等で介護予防を目的とした生活機能の維持向上

⑫認知症対応型通所介護→ 認知症と診断された高齢者の食事・入浴などの介護支援

短期間施設に泊まる

⑬短期入所生活介護(ショートステイ)→介護老人保健施設などに短期間入所し、介護等を受ける

⑭短期入所療養介護→介護保険施設などに短期間入所して、医療によるケアや介護を受ける

通いを中心とした複合的サービス

⑮小規模多機能型居宅介護→通い・訪問・泊りなどを組み合わせたサービス

⑯看護小規模多機能型居宅介護→通い・訪問・泊りに看護を組み合わせたサービス

自宅から移り住んで利用する

⑰特定施設入居者生活介護→有料老人ホームなどに入居しいる方が受ける介護サービス

⑱地域密着特定施設入居者生活介護→定員29名以下の有料老人ホームの入居者が受けるサービス

⑲認知症対応型共同生活介護(グループホーム)→認知症の方が施設で共同生活を送る

⑳地域密着型介護老人福祉施設入居者生活介護→定員29名以下の介護福祉施設で介護を受ける。

介護保険施設に移り住む

㉑介護老人福祉施設(特別養護老人ホーム)→つねに介護が必要。自宅介護が出来ない方が対象

㉒介護老人保健施設→病状が安定し、リハビリに重点をおいた介護が必要な方

㉓介護療養型医療施設 → 急性期の治療が終わり、長期間にわたり療養が必要なかた

㉔介護医療院 → 主に長期にわたり療養が必要な方が対象

【2】介護保険制度化の医療費控除の取扱い

介護保険を利用して支払った費用の一部は医療費控除の対象になります。

2.施設サービスを利用している人

【ご注意】

〇高額介護サービス費による払い戻しを受けているときは、払い戻された金額を除いた額が医療費控除の対象になります。

〇介護サービスを利用したときに、併せて支払っている「日常生活費」や「特別な部屋代」、「特別な食事代」などは医療費控除の対象にはなりません。

〇居宅サービス等において、おむつを使用した場合のおむつ代については、

医師等の発行する「おむつ使用証明書」がある場合に限り、医療費控除の対象となります。

〇通所リハビリテーションや通所介護、短期入所生活介護などを居宅サービス等の提供を受けるために、

介護老人保健施設や指定介護福祉施設などへ通う際の交通費については、これらの居宅サービス等の対価に係る自己負担額が医療費控除の対象となった場合で、かつ、通常必要なものに限り、医療費控除の対象となります。

※次のサービスは医療費控除の対象になりません。

〇訪問介護(生活中心)

〇認知症対応型共同生活介護、介護予防認知症対応型共同生活介護

〇特定施設入居者生活介護、介護予防地域密着型特定施設入居者生活介護、地域密着型特定施設入居者

生活介護

〇福祉用具貸与、介護予防福祉用具貸与

〇特定福祉用具購入、特定介護予防福祉用具購入

〇住宅改修、介護予防住宅改修

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では

責任を負いかねますので、ご了承ください。

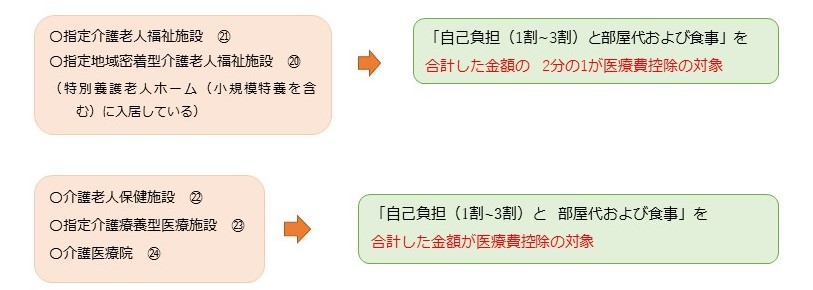

【固定資産税】償却資産税って?

■償却資産税って?

償却資産税は、事業用資産である構築物・機械・工具・器具・備品等が課税対象となり、市区町村にて

算出された課税標準に税率1.4%を乗じて課税されるものです。

償却資産とは、土地及び家屋以外の事業の用に供することのできる資産で減価償却費が法人税法又は所得税法の

規定による所得の計算上、損金又は必要経費に算入されるものをいいます。

土地・家屋は固定資産税が課税され、自動車には自動車税が課税されますので償却資産税の対象からは

除かれています。

申告の際には、法人なら固定資産台帳、個人なら減価償却費の計算欄をもとに記入しましょう。

①償却資産税の申告をする必要がある人は?

申告年の1月1日時点で、事業を営んでいる法人や個人の方で、その事業に用いることができる事業用資産

(償却資産を他に賃貸している場合も含む)を所有している方。

→事業用資産を所有していない場合でも、事業を営んでいる場合には申告します。

②どちらに提出しますか?

事業所がある市区町村に提出をします。

例えば… 天理市に本店、奈良市に支店がある場合は、天理市と奈良市が提出先です。

③申告の対象となる期間は?

前年の1月1日から12月31日です。

④申告期限はいつですか?

申告の対象となる期間の翌年1月31日です。

⑤償却資産の評価額はどのように計算されるのですか?

資産ごとの取得価額・取得年月・耐用年数から、資産の評価額を計算します。

〇前年中に取得した資産

取得価額×(1-耐用年数に応ずる減価率×1/2)=評価額

〇前年前に取得した資産

前年度の評価額×(1-耐用年数に応ずる減価率)=評価額

〇個々の資産について、課税標準の特例がある場合は評価額に特例率を乗じた額を、ない場合は評価額を

課税標準とします。

〇個々の資産の課税標準をすべて合計して、納税義務者の課税標準の合計額を算出します。

※減価率等は、市区町村より配布される手引きの「耐用年数に応ずる減価償却率及び減価残存率表

(一部抜粋)」を参照ください。

⑥税額はどのように算出されますか?

⑤の課税標準額(1,000円未満切捨)×税率(1.4%)=税額(100円未満切捨)

算出された税額は年税額であり、毎年4月中旬に通知書が手元に届きます。

⑦課税標準額がどれだけ少額でも課税されるのですか?

課税標準額が150万円(免税点)未満の場合は、課税されません。

150万円未満になるかどうかは、各市町村で計算した結果になりますので、償却資産の多少にかかわらず

申告しましょう。

■償却資産をもっと詳しく知りたい!

①償却資産の範囲について(償却資産になるか)

法人税法や所得税法とは取り扱いが違うところがありますので注意しましょう!

■課税標準(税額)が0円となる特例制度があります

中小事業者が先端設備等導入計画に基づき新規取得した設備等に係る課税標準の特例

中小企業者等が生産性向上特別措置法の規定により認定を受けた先端設備等導入計画に基づき

平成30年6月6日から令和5年3月31日までに取得した、機械及び装置、工具、器具及び備品並びに

建物付属設備(償却資産として課税されるものに限る。)については、3年間課税標準を0~50%とする

特例を受けることができます。

なお、課税標準の特例の適用を受ける要件は、旧モデル比で生産性が年平均1%以上向上するものであること

及び下表のとおりです。

※償却資産として課税されるものに限る。

<特例の適用に必要な書類>

・特例適用申告書(市町村指定の用紙)

・先端設備等導入計画の申請書および認定書の写し(該当する市町村に提出したもの)

・認定経営革新支援機関の事前確認書の写し(導入計画申請時に提出したもの)

・工業会等による証明書(設備取得前に取得していなければいけません)

・履歴事項証明書(申告する法人の資本金額が1億円以下であることがわかるもの)

■期限間近! 固定資産税・都市計画税の減免・軽減制度(令和3年1月申告)

コロナウイルスの影響により売上が前年と比較して一定以上減少している事業者に対し、

固定資産税・都市計画税の減免・軽減制度があります。

①前年同期比30%~50%未満減少の場合:1/2軽減

②前年同期比50%以上減少の場合:全額免除

この制度の固定資産税には償却資産税も含まれますので、該当する事業者の方は、

各市町村へ申請することで減免・軽減を受けることができます。

申告期限は、令和3年2月1日(月)

※これらの制度は、償却資産税の申告書を正しく提出していることが前提条件です。

該当資産がない場合でも「該当資産なし」と記載して提出するようにしましょう。

普段事業を行っていくなかで法人税、所得税や消費税などとは違い馴染みの薄い税金かと思いますが、

償却資産税の申告・納付がコロナ禍のような状況で優遇税制や補助金などを受けるための条件にも

なってきたりしています。優遇税制などを受けるためにももれがないよう申告することが重要です!

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では

責任を負いかねますので、ご了承ください。

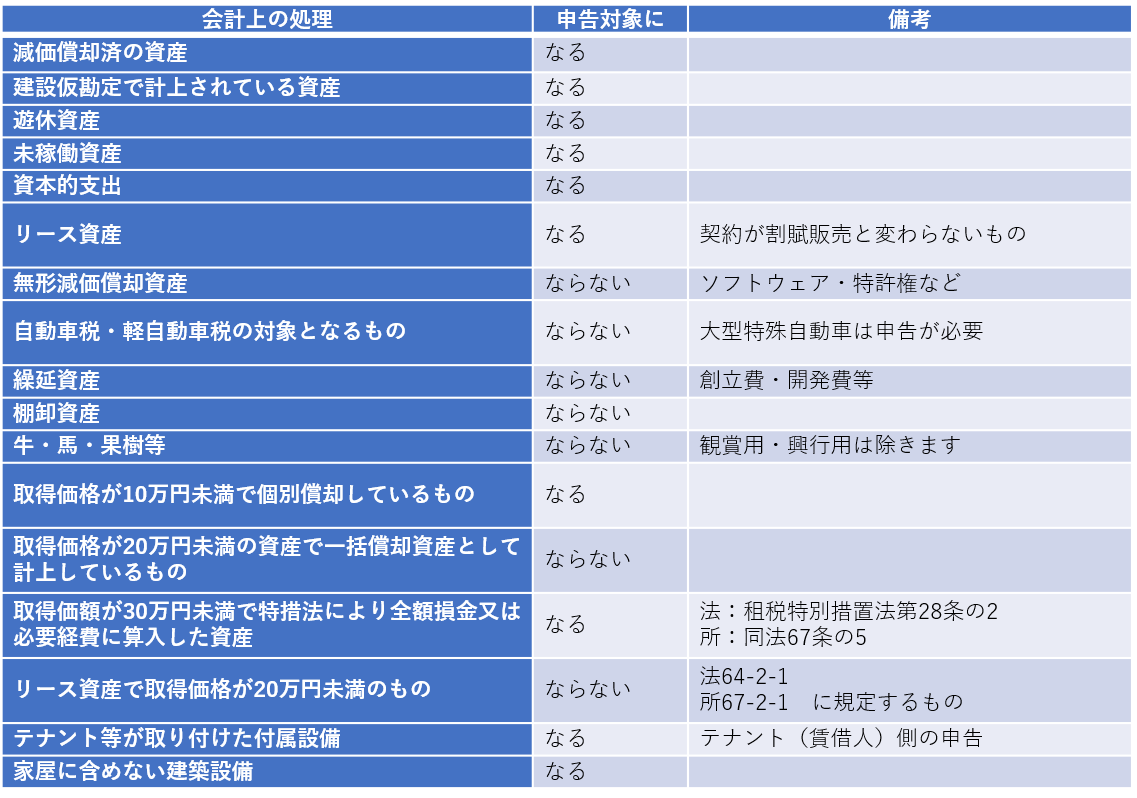

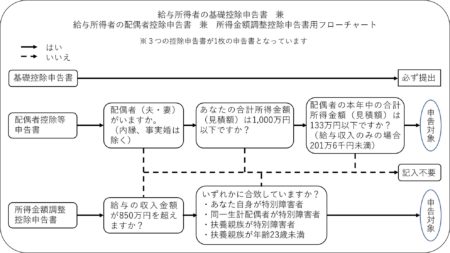

【所得税】年末調整② (改正)

1.初 め に

毎年12月になると、各省庁からの税制改正の要望を受け、与党の税制調査会が中心となった翌年以降の税制改正の方針がまとめられます。

これは法律改正のたたき台であり、12月に「税制改正大綱」として発表され、翌年1月召集の国会に提出され審議を経て法律として成立するという流れになっています。

税制改正大綱は、時の政治情勢や経済構造の変化を反映するものです。

2018年度・2019年度の税制改正では、働き方の多様化を踏まえ「働き方改革」を後押しする観点から、所得税課税の見直しが行われました。

所得税は家計に直結する税制であることから、所得税の急激な変動を避けるとともに、子育て世代に配慮し、準備期間を十分に確保し、改正が令和2年1月から施行されています。

上記の改正のうち、令和2年度の年末調整に係る主な改正事項は次の通りです。

- 給与所得控除が一律10万円引き下げられました。

- 基礎控除額が一律10万円引き上げられました。

- 基礎控除を適用する場合「基礎控除申告書」の提出が必要となりました。

- 所得金額調整控除が創設されました。

- ひとり親控除が創設されました。

- 令和2年10月から年末調整手続きの電子化がスタートしました。

年末調整の書類の様式についても上記の改正に伴い変更になっています。

給与所得者の年末調整では、通常は次の4つの書類をお勤め先に提出することになります。

①給与所得者の扶養控除等(異動)申告書 令和2年分・令和3年分

②給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)

所得金額調整控除申告書 (昨年と大きく様式が変更になっています。)

③給与所得者の保険料控除申告書 (必要に応じて提出)

④住宅借入金等特別控除申告書 (必要に応じて提出)

2. 令和2年 年末調整の改正事項

それでは改正事項について確認していきましょう。

- 給与所得控除の改正

※給与所得控除額が10万円減額になりました。

※さらに、上限が220万から195万円に引き下げられました。

給与所得の金額は、給与収入から給与所得控除額を差し引いて算出します。

会社員には個人事業者と異なり、原則的に必要経費などの収入から控除できるものがありません。

そのため、必要経費に代わるものとして給与収入から差引くことができる「給与所得控除」が認められています。

所得税の計算では、給与収入から給与所得控除を差し引いた「給与所得額」を基礎として所得税の金額を算出するため、給与所得控除が減額になると所得税の増税につながることになります。

2.基礎控除の改正

給与所得控除・公的年金等控除の一部を基礎控除に振り替えることにより、フリーランスや起業、在宅で仕事を請け負う子育て中の女性など、様々な形で働く人を応援することができ、働き方改革の後押しになるよう基礎控除額が引き上げられました。

※合計所得金額が2400万円以下の場合、基礎控除額が10万円増額されました。

※合計所得金額が2400万円以下の場合基礎控除は48万円ですが、2400万円を超えると段階的に減額になり、

2500万円を超えると基礎控除が適用されなくなります。

※基礎控除の適用を受けるには給与の支払者に提出してください。

※公的年金控除についても原則10万円引き下げられました。

給与所得と年金所得の双方を有する者については、合計20万円の引下げとなります。

そのため、給与所得と公的年金所得の両方がある方には別枠の所得金額調整控除の適用がありますが、

こちらは確定申告が必要となりますので、ここでは割愛させていただきます。

基礎控除は生活保障的意味合いから設けられていますが、所得が高いほど税負担の軽減額が大きくなります。

生活に十分余裕のある者には措置する必要はないという考えに基づいたものです。

3.所得金額調整控除の創設

1 「給与所得控除額10万円の減額」と2 「基礎控除額10万円の増額」の改正により、給与収入が850万円以下の給与所得者の税負担には変化がありません。

しかし、給与等の収入金額850万円超の高所得者になると、給与所得控除額が減るため税負担が増加することとなりました。

≪例えば給与収入が860万円の場合≫

改正前 基礎控除38万円+給与所得控除206万円=244万円

改正後 基礎控除48万円+給与所得控除195万円=243万円

そこで、23歳未満の扶養親族がいる子育て世帯や、特別障害者を扶養する世帯については、負担軽減のため所得金額調整控除が適用されることとなりました。

| 【制度の概要】

給与収入が850万円を超える場合の是正措置 (収入金額※ △ 850万円) × 10% = 15万円(上限) ※収入金額1,000万円超の場合は1,000万円 |

※その年の給与の収入金額が850万円を超える所得者で、次の①②③のいずれかを満たす場合適用されます。

①納税者本人が特別障害者に該当する人

②年齢23歳未満の扶養親族を有する人

③特別障害者である同一生計配偶者若しくは扶養親族を有する人

★注意事項

共働きの世帯で、扶養親族に該当する23歳未満の子がいる場合、扶養控除とは異なり、

本人と配偶者の双方で所得金額調整控除の適用を受けることができます。

4.ひとり親控除の創設

全てのひとり親家庭に対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を解消するために、創設されました。

※所得者本人が現に婚姻をしていない人又は配偶者の生死が明らかでない人で、

次の①②③のいずれにも該当する人

①その人と生計を一にする子を有すること。

②合計所得金額が500万円以下であること。

③その人と事実上婚姻関係と同様の事情にあると認めれる人がいないこと。

★注意事項

「事実上婚姻関係と同様の事情にあると認められる人」とは住民票に、続柄が「世帯主の未届の夫又は妻」である旨の記載がある場合をいいます。

| 【昨年との違い】

<イメージ> 特別の寡婦、寡夫控除 → ひとり親控除 ・控除額の変更 27万円 → 35万円 ・所得要件の追加 所得要件なし → 所得金額500万円以下 ・事実婚者 控除可 → 控除不可

|

3. 年末調整の電子化について

令和2年10月以降の年末調整においては、従来の書面で添付していた生命保険料控除証明書に替えて、

生命保険会社から交付を受けた控除証明書のデータを添付して提出することができるようになりました。

(2020年度末時点では、一部の保険会社に限られます。)

これに伴い国税庁は無償で年末調整ソフトの提供を開始しています。

年末調整手続きの電子化により次の業務の省力化が期待できます

※控除額の検算が不要(給与支払者)

※年末調整関係書類の保管コストの削減(給与支払者)

※控除証明書の転記・控除額の計算が不要(従業員)

※控除証明書データを紛失しても再取得が容易(従業員)

しかし、年末調整の電子化に向けては、従業員が使用する控除申告書作成ソフトの選定を検討し、従業員へ周知することが必要になってきます。(控除証明書データの取得等にはマイナポータルとの連携を利用する等)

給与支払者の準備としては、所轄税務署長宛に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出し承認を受ける必要があります。

令和3年度からの年末調整手続きの電子化に対応するには、今から準備することが必要です。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では責任を負いかねますので、ご了承ください。

【所得税】年末調整 基礎編

近頃テレビのCMなどでマイナポイントのニュースを見かけるようになりましたね。マイナンバーカードを持っていればキャッシュレス決済で25%相当のポイントがもらえるということで、マイナンバーカードの申請をされた方もいらっしゃるのではないでしょうか。かくいう私もその口ですが、このマイナンバーカードがあれば、今年の年末調整の書類作成が楽になるということをご存知でしょうか?

平成30年の税制改正で年末調整手続きの電子化が決定し、令和2年10月以降の年末調整関係事務から適用されます。生命保険料控除、地震保険料控除※、住宅ローン減税にかかる書類などは、これまでは郵便で保険会社などから送られてきていた書面を会社に提出していましたが、これからは保険会社などが対応していれば電子データでもらうことができるようになりました。さらに、このデータは、マイナンバーカードがあればマイナポータル連携でまとめて取得できるようになるのです。そしてその電子データは電子データのまま会社に提出もできます。

※地震保険料控除証明書とマイナポータルの連携は2020年は見送られました。

但し、マイナンバーカードがあれば、と書きましたが、あってもなくても国税庁のHPからダウンロードした年末調整アプリを使ってパソコンやスマホで年末調整の書類は作成できます。印刷すれば会社に紙で提出できますし、会社が認めていれば電子データで会社に提出できます。また、一度入力すれば、来年からは同じことは入力しなくてもいいので、年末調整がもっと楽になりそうです。

でも、毎年、年末になるとややこしい書類を書く代わりに、源泉所得税が還付されてお小遣いをもらったような気分になっていますが、なぜもらえる(たまには払う)のでしょうか?

それは、源泉徴収義務者(給料や報酬などの支払をする者(所法6))は、給料などを支払う際、その給料の金額などに応じて定められている所得税の額を計算し、その所得税額を差し引いて(源泉徴収)、一定の期日までにその源泉徴収した所得税を国に納付する義務があり(所法183①)、さらに、その年最後に給与等の支払をする時に源泉所得税の精算を行って過不足を調整するように法律で定められているからです。

ということで、その精算時期が近づいてきましたので、年末調整についてまとめました。

Q1 年末調整とは何ですか?

A1 給与等から差し引かれている源泉所得税の精算手続きのことです。

毎月の給料・賞与など(以後給与)から差し引かれている所得税及び復興特別所得税(以後、所得税等)は源泉徴収税額表に基づいているため、その所得税等の年間合計額と、給与等の年間合計額から求められた1年間に納めるべき所得税等は必ずしも一致しません。その差額を精算するために給与の支払をする者が行う手続を年末調整といいます。過不足があるときは、その超過額は、その年最後に給与等の支払をする際徴収すべき所得税に充当(還付)し、その不足額は、その年最後に給与等の支払をする際徴収してその徴収の日の属する月の翌月十日までに国に納付しなければならないとされています(所法190)。

| 1年間に納めるべき所得税及び復興特別所得税 | > | その1年間に給与から源泉徴収した所得税及び復興特別所得税の合計額 | ・・・ | 徴収 |

| 1年間に納めるべき所得税及び復興特別所得税 | < | その1年間に給与から源泉徴収した所得税及び復興特別所得税の合計額 | ・・・ | 還付 |

給与所得とは、俸給、給料、賃金、歳費及び賞与並びにこれらの性質を有する給与に係る所得をいいます。(所法28①)

給与所得の金額は、その年中の給与等の収入金額(複数ある場合は合計額)から給与所得控除額を控除した金額です。(所法28②)

給与所得の金額=給与収入の合計金額―給与所得控除額

給与所得控除額は令和2年からは次の算式により求めます。(所法28③)

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

Q2 年末調整はいつ行いますか?

A2 その年の1月1日から12月31日までの間に支払うべき給与が確定した時。一般的には12月に支払う給与の額を計算するときに行います。

但し、年末調整後、その年の 12 月 31 日までの間において、配偶者の合計所得金額の見積額に異動が生じ配偶者特別控除額が変わる場合や、扶養対象者が変更した場合、保険料控除証明書を追加したいなど、年末調整による年税額が減少または増加することとなる場合、翌年の1月31日までにその異動があったことについて給与所得者からその異動に関する申出があったときは、年末調整の再計算の方法でその減少または増加することとなる税額を還付または徴収してもよいこととされています。

したがって、法律で定められた期限である翌年1月31日までは何度でも年末調整の再調整を行うことは可能ですが、一般的にはその年分の「給与所得の源泉徴収票」を給与等の支払者が作成し交付した後は、年末調整ではなく従業員が確定申告をすることが多いです。

Q3 年末調整は誰が対象ですか?

A3 12月末と年の途中で対象者が異なります。

<12月末に行う年末調整の対象者>

次の①から④のすべてに該当する人は12月末に行う年末調整の対象者となります。

①居住者(「居住者」とは、日本国内に住所があるか又は現在まで引き続いて1年以上居所がある個人)で

「給与所得者の扶養控除等申告書」を提出している人

②その年の最後の給与の支払いを受けた人

③給与等の総額が年間2,000万円以下の人

④災害減免法の規定によりその年の給与に対する所得税等について徴収猶予や還付を受けていない人

<年の途中で行う年末調整の対象者>

次の⑤から⑧のいずれかに該当する人は最後の給与の支払の時に年末調整をします。

⑤海外支店等に転勤したことにより非居住者※となった人

⑥死亡によって退職した人

⑦著しい心身の障害のために退職した人(退職した後に再就職し給与を受け取る見込みのある人は除く)

⑧12月に支給されるべき給与等の支払を受けた後に退職した人

※「非居住者」とは「居住者」以外の個人です。「住所」は、「個人の生活の本拠」をいい、「生活の本拠」かどうかは「客観的事実によって判定する」ことになります。次のいずれかに該当する場合はその者は、国内に住所を有しない者と推定されます。

- その者が国外において、継続して一年以上居住することを通常必要とする職業を有すること

- その者が外国の国籍を有し又は外国の法令によりその外国に永住する許可を受けており、かつ、その者が国内において生計を一にする配偶者その他の親族を有しないことその他国内におけるその者の職業及び資産の有無等の状況に照らし、その者が再び国内に帰り、主として国内に居住するものと推測するに足りる事実がないこと

Q4 年末調整に必要なものは何ですか?

A4 以下の書類とその証拠が必要になります。

- 給与所得者の扶養控除等申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 所得金額調整控除申告書

- 住宅借入金等特別控除申告書

- 前職の給与所得の源泉徴収票

イ 給与所得者の扶養控除等申告書

給与所得について、毎月の給与や賞与の税額計算の際と年末調整の際とに<扶養控除>、<障害者控除>、<寡婦控除>または<ひとり親控除>、<勤労学生控除>を受けるための申告書。控除対象配偶者、扶養親族、障害者の有無などを記載し、毎年最初の給与等の支払を受ける日の前日までに全員提出。記載内容に異動が生じたときは、異動申告書を提出(所法194、所規73)。

二か所以上から給与等の支払を受ける場合には、主たる給与等の支払者に対しての提出 (所法195)

<扶養控除>

扶養控除の対象(扶養親族)は、生計を一にする年齢 16 歳以上の親族(里子や養護老人を含み、配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除く)のうち、合計所得金額が 48 万円(給与所得だけの場合は、給与の収入金額が 103万円)以下の人です。

| 控除の種類 | 控除額 | ||

| 扶養控除 | 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 (扶養親族のうち、その年12月31日時点の年齢が19歳以上23歳未満の人) |

63万円 | ||

| 老人扶養親族 (扶養親族のうち、その年12月31日時点の年齢が70歳以上の人) |

48万円 | ||

| 同居老親等 | 58万円 | ||

<障害者控除>

納税者自身、同一生計配偶者又は扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。これを障害者控除といいます。なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。なお、障害の度合や同居しているかどうかで控除額が異なります。

<寡婦控除>

①夫と離婚した後婚姻をしておらず扶養親族がいる人

または

②夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人

が対象です。どちらも合計所得金額が500万円以下であることが条件です。控除額は27万円です。

<ひとり親控除>

令和2年度から新設されました。その代わり寡夫控除は廃止されました。

婚姻をしていないこと又は配偶者の生死の明らかでない一定の人のうち、次の三つの要件の全てに当てはまる人です。

①その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

②生計を一にする子がいること。この場合の子は、その年分の総所得金額等が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

③合計所得金額が500万円以下であること。

控除額は35万円です。

<勤労学生控除>

勤労学生とは給与所得等を有する者のうち、合計所得金額が75万円以下で、合計所得金額のうち給与所得等以外の所得の合計額が10万円以下の者です。控除額は27万円です。

ロ 給与所得者の保険料控除申告書

年末調整の際に<社会保険料控除>、<小規模企業共済等掛金控除>、<生命保険料控除>、<地震保険料控除>を受けるための申告書で、給与所得者の支払った社会保険料、小規模企業共済等掛金、生命保険料、介護保険料、個人年金保険料及び地震保険料を記載し、その年最後の給与等の支払を受ける日の前日までに提出(所法196)。 合わせて証拠の提出もしくは提示します。

<社会保険料控除>

社会保険料とは健康保険料や年金保険料等のことです。支払った全額が控除されます。

<小規模企業共済等掛金控除>

小規模企業共済の他に企業型DCやiDeCo、国民年金基金なども対象です。掛金全額が控除されます。

<生命保険料控除>

納税者が生命保険料、介護医療保険料及び個人年金保険料を支払った場合控除されます。契約開始時期と年間保険料によって控除額が異なります。今から契約した場合、それぞれ年間の保険料が8万円以上で控除額がそれぞれ4万円となります。控除額の限度額は合わせて12万円です。契約者が家族でも納税者本人が支払った場合は控除の対象となりますが、保険の受取人によっては受取時に贈与税や相続税の対象となる場合があります。

<地震保険料控除>

地震保険料もしくは旧長期損害保険料を支払った場合控除されます。控除最高額は5万円です。

| 控除の種類 | 控除額 | |||

| 社会保険料控除 | 支払った保険料の全額 | |||

| 小規模企業共済等 掛金控除 |

支払った掛金の全額 | |||

| 生命保険料控除 | 保険等の種類 | 旧契約 | 新契約 | 両方がある場合 |

| 一般の生命保険料 | 最高5万円 | 最高4万円 | 最高4万円 | |

| 個人年金保険料 | 最高5万円 | 最高4万円 | 最高4万円 | |

| 介護医療保険料 | ― | 最高4万円 | ― | |

| 合計適用限度額 | 最高12万円 | |||

| 地震保険料控除 | 地震保険料 のみの場合 |

最高5万円 | ||

| 旧長期損害保険料 のみの場合 |

最高1万5千円 | |||

| 両方がある場合 | 最高5万円 | |||

ハ 給与所得者の基礎控除申告書

年末調整の際に<基礎控除>を受けるための申告書で、給与所得者のその年の見積合計所得金額等を記載し、その年最後の給与等の支払を受ける日の日までに提出(所法195の3)。

<基礎控除>

令和2年分

| 個人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超 2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

ニ 給与所得者の配偶者控除等申告書

年末調整の際に<配偶者控除>や<配偶者特別控除>を受けるための申告書で、給与所得者とその配偶者のその年の見積合計所得金額と見積合計所得金額に応じて計算された配偶者控除又は配偶者特別控除額等を記載し、その年最後の給与等の支払を受ける日の前日までに提出(所法195の2)。

<配偶者控除>

| 控除を受ける納税者本人の合計所得金額 | 控除額 | |

| 一般の控除対象配偶者 | 老人控除対象配偶者 (その年12月31日現在の年齢が70歳以上の人) |

|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超 950万円以下 | 26万円 | 32万円 |

| 950万円超 1,000万円以下 | 13万円 | 16万円 |

<配偶者特別控除>

令和2年分

| 控除を受ける納税者本人の合計所得金額 | ||||

| 900万円以下 | 900万円超 950万円以下 |

950万円超 1,000万円以下 |

||

| 配 偶 者 の 合 計 所 得 金 額 |

48万円超 95万円以下 | 38万円 | 26万円 | 13万円 |

| 95万円超 100万円以下 | 36万円 | 24万円 | 12万円 | |

| 100万円超 105万円以下 | 31万円 | 21万円 | 11万円 | |

| 105万円超 110万円以下 | 26万円 | 18万円 | 9万円 | |

| 110万円超 115万円以下 | 21万円 | 14万円 | 7万円 | |

| 115万円超 120万円以下 | 16万円 | 11万円 | 6万円 | |

| 120万円超 125万円以下 | 11万円 | 8万円 | 4万円 | |

| 125万円超 130万円以下 | 6万円 | 4万円 | 2万円 | |

| 130万円超 133万円以下 | 3万円 | 2万円 | 1万円 | |

ホ 所得金額調整控除申告書

年末調整の際に<所得金額調整控除>を受けるための申告書で、該当する要件などを記載し、その年最後の給与等の支払を受ける日の前日までに提出(措法41の3の4)。詳しくは次回ご説明します。

ハ、ニ、ホは一枚の書類になっています。

へ 住宅借入金等特別控除申告書

年末調整の際に<住宅借入金等特別控除>を受けるための申告書。最初の年分について確定申告すれば、その翌年分以降の年分(控除期間内に限られる)については、税務署から送られてきた該当する年の申告書をその年最後の給与等の支払を受ける日の前日までに提出(措法41の3の4)。

ト 前職の給与所得の源泉徴収票

退職して別の会社に入社した場合、退職した会社の給与所得の源泉徴収票をその年最後の給与等の支払を受ける日の前日までに提出。

いかがでしょうか。

次回は令和2年から改正になった点を解説いたします。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では責任を負いかねますので、ご了承ください。

~参考サイト~

国税庁

『年末調整がよくわかるページ』

よくある税の質問『所得税』

【法人税】圧縮記帳について

「持ち家は負債だ」金持ち父さん貧乏父さんの著者であるロバートキヨサキ氏は資産を「あなたのポケットに

お金をいれてくれる」ものと定義しています。

この定義に当てはめると持ち家は住宅ローンの返済、修繕費という形でお金を奪っていくため、

「持ち家は負債」という結論に辿り着きます。

圧縮記帳の話をする前に念頭において欲しい前提があります。会社の貸借対照表に載っている土地、

建物、車両、備品などの資産は「やがて費用になるもの」と考えて下さい。

これらの資産は売上に貢献するため、「資産は費用だよ」と考えることに抵抗があるかとは思いますが・・・。

【1】圧縮記帳とは

- 課税されると困る事態

- 課税したくない利益

- 圧縮記帳は課税の繰延べ措置

【2】会計処理(仕訳)

- 補助金など入金時

- 固定資産の購入時

- 決算時

- 資産滅失時

- 資産売却時

【3】積立金方式

【4】消費税

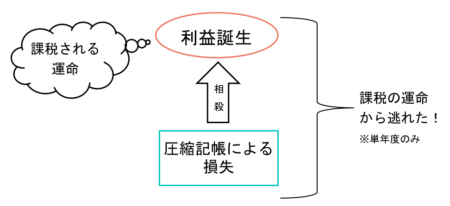

1. 圧縮記帳とは

圧縮記帳の物語はまず利益が生まれるところから始まります。

利益は課税される運命から通常逃れることはできません。しかし、あらゆる事情で課税をされると困る事態が

生じます。

そこで、その利益と相殺できる損失を作り、課税を回避させる方法を作りました。この損失が圧縮損であり、

この回避させる方法を圧縮記帳といいます。(後で説明しますが、課税の回避は単年度だけです)

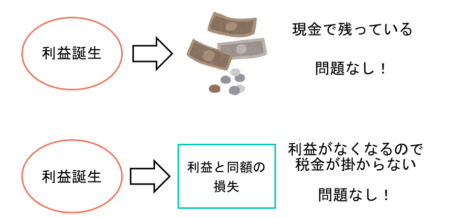

1. 課税されると困る事態

課税されても困らないケースを考えると、困るケースがすっきりします。

①利益がお金として現金で残っているケース

②利益がないケース

この二つのケースは困りません。①のケースは税金が課税されても現金で支払えば済む話ですし、

②のケースは利益がないので、税金がかからないからです。そして通常はこの2つのケースの間にいます。

困るのは利益が現金で残っていないのに課税されるケースです。稼いだ現金をすべて建物や土地の購入に充てた

場合、納税資金がなく困ってしまいます。

困るケースは他にも、稼いだお金をすべて貸してしまったとか、投資有価証券に換えてしまったとか、売掛金と

なっておりまだ回収できていない、などのケースがありますが、これは企業努力で回避できたでしょうから

救済措置はありません。

ここで、建物や土地の購入も同じでしょ?と思った方、その通りです。通常、建物や土地も企業が計画的に購入

します。課税済利益の蓄えや借入金を活用し、困る事態を避けるはずです。

圧縮記帳は利益が生まれるところから始まる、この言葉を思い出して下さい。

2. 課税したくない利益

課税したくない利益には次のものがあります。

①固定資産の取得又は改良に充てるための国庫補助金等の交付を受ける場合の利益

②所有固定資産の滅失又は損壊により保険金等の支払いを受ける場合の利益

③交換により生じた差益金

④土地収用法等の規定に基づき収用等され、補償金等を取得する場合の利益

⑤特定資産の買換えにより生じた譲渡益

など・・・この他にもありますが、マニアックなので割愛します。

1の国庫補助金を例に挙げると、国がわざわざ補助金を出して、取得することを応援しているのにその補助金に

課税すると課税分の資金が足らず取得できなくなり、交付目的を阻害してしまいます。このような事態を避ける

ため、圧縮記帳を行うのです。

ちなみに①-③は法人税法に規定され、④-⑤は措置法で規定されています。何か違うの?と思われるかも

しれませんが、ほとんど変わりません。圧縮損の計算方法や特別償却の適用を受けられるかどうかが

変わります。

法人税法の圧縮記帳は特別償却の適用も受けることができます。

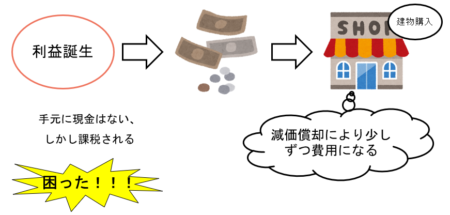

3. 圧縮記帳は課税の繰延べ措置

今までのことをまとめると

国庫補助金などを受け取るとその受け取ったお金は益金として課税がされるため、補助金などを固定資産の購入

に全額充てると納税資金が不足してしまうことになります。この事態を避ける方法として圧縮損という損金を

作ることを認めており、この処理を圧縮記帳といいます。

つまり、補助金などを貰っておいて固定資産を取得しなかった場合や、そもそも補助金などを貰っていない

場合は圧縮記帳の論点になりません。(固定資産を後日取得する予定のときは「特別勘定の設定」という処理を

行いますが、ここでは割愛します。)

そして、課税を逃れたという表現をしましたが、実は完璧には逃れていません。逃れたのは固定資産を購入した

期だけで、逃してもらった利益はいつか課税されます。

これを課税の繰延べといいます。いつか課税されるなら、繰り延べても意味がなさそうに見えますが、購入した

固定資産が稼働して売上に貢献するようになると納税資金を生み出してくれるのでキャッシュを生み出す

時間稼ぎをするという意味で課税の繰延べは有用です。また、未来は何があるか分かりません。

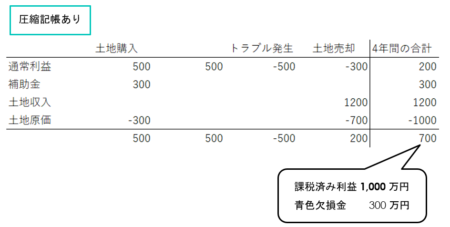

単純な例として、1,000万円の土地を補助金300万円貰って購入し、その後その土地を1,200万円で売却したと

想定してみましょう。そして、その中途で何らかのトラブルが発生し、赤字になってしまったとします。

4年間の合計の利益はどちらも700万円ですが、圧縮記帳の方は課税済み利益が300万円少なくなっています。

青色欠損金は未来の利益と相殺されますが、相殺できる期限が決められています。期限までに使えなかった

場合は利益と相殺できる機会を失い300万円に課税されている税金分を取り戻せなくなります。

課税の繰延べの有用性が分かって頂けたでしょうか。

2. 会計処理(仕訳)

ここでは国庫補助金等に対する圧縮記帳を例に挙げて会計処理を見ていきましょう。

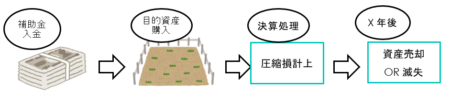

基本的な取引の流れは次の通りです。

1. 補助金など入金時

(現金預金) ××× (国庫補助金等受贈益) ×××

補助金の返還不要が確定していないときは仮受金としておき、確定したときに利益に計上します。消費税は

不課税取引になります。

2. 固定資産の購入時

(固定資産) ××× (現金預金) ×××

固定資産が土地であれば非課税仕入れ、それ以外であれば課税仕入れとなります。

3. 決算時

直接減額方式

(固定資産圧縮損) ××× (固定資産) ×××

積立金方式

(繰越剰余金) ××× (固定資産圧縮積立金) ×××

どちらの方式であっても消費税は不課税取引になります。

4. 資産滅失時

直接減額方式

(固定資産除却損)××× (固定資産)×××(減額後の金額)

積立金方式

(固定資産除却損) ××× (固定資産)×××(減額前の金額)

(固定資産圧縮積立金) ××× (繰越剰余金) ×××

どちらの方式であっても消費税は不課税取引になります。

5. 資産売却時

方式共通仕訳

①(現金預金) ××× (固定資産売却益・損) ×××

土地は非課税売上、それ以外は課税売上となります。

直接減額方式

②(固定資産売却益・損)××× (固定資産)×××(減額後の金額)

積立金方式

③(固定資産売却益・損) ××× (固定資産)×××(減額前の金額)

④(固定資産圧縮積立金) ××× (繰越剰余金) ×××

どちらの方式であっても消費税は不課税取引になります。

税効果会計を使っている方で積立金方式を選択する場合は圧縮額に法定実効税率を乗じた金額を繰延税金負債

として計上する必要がありますが、ここでは割愛しております。

また、積立金方式は利益剰余金を加減算しますので、一見株主総会の決議事項に含まれそうですが、

会社計算規則153条2項にて不要であると規定されています。株主総会の決議を省略できますので、

実務上は決算手続きに含めて処理することになります。

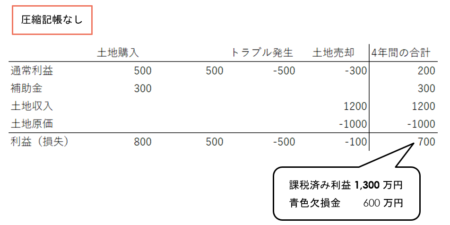

3. 積立金方式

さらっと直接減額方式とか積立金方式という仕訳を記載しましたが、改めて説明します。

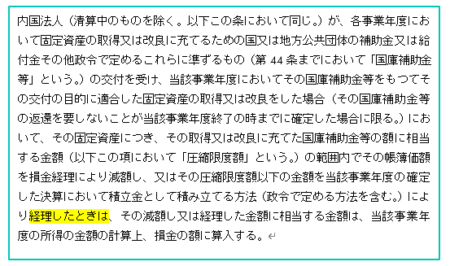

次の文章は法人税法42条の条文です。国庫補助金等で取得した固定資産等の圧縮額の損金算入について書いて

あります。読み飛ばして大丈夫です。

「経理したときは」と書かれているのが見えますか?これはつまり、補助金を貰い、それを使って固定資産を

購入するだけではなく、圧縮記帳を使います、と意思表示することが必要だということです。意思表示は

直接減額方式(帳簿価額を損金経理により減額する方法)か積立金方式(確定した決算において積立金として

積み立てる方法)で経理することによって示します。

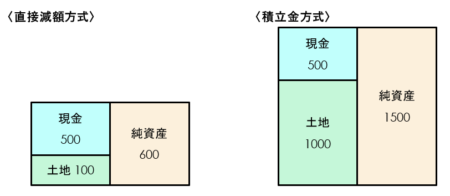

方式の違いは損益計算書と貸借対照表どちらにも影響がありますが、下の図は貸借対照表を取り上げています。

分かりやすいよう極端な例示にしています。補助金900万円で土地1,000万円を購入したと仮定した例示です。

土地はやがて費用となるものと考えると左の貸借対照表は正しい会社の姿を表現できています。

あと費用にできるのは100万円だからです。しかし、会社の持つ土地の価値を正しく表現できているのは右の

貸借対照表です。

この土地は1,000万円前後の値段で売却できるからです。単年でリセットされてしまう損益計算書とは違い、

貸借対照表は常に残り続けます。会社の本当の姿を把握しておきたいときに積立金方式は有用です。

逆に補助金による利益が圧縮損によって相殺される直接減額方式は、単年度の正確な利益を把握するという

意味で有用です。

どちらを選ぶかは会社の選択に委ねられています。

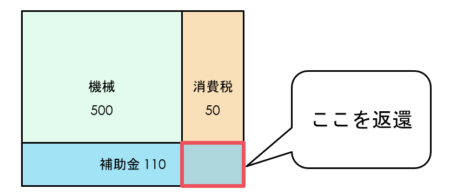

4. 消費税

圧縮記帳とは論点がずれますが、「圧縮記帳 消費税」というワードで検索されることが多いため、

取り上げておきます。

なお、各時点の消費税の課税区分は会計処理(仕訳)の章に記載しております。

補助金を貰って固定資産を購入した後、補助金交付先から消費税分の返還をしてくれと連絡があり、

慌てるケースがあります。

上の図は550万円の機械を購入し、110万円の補助金を受け入れていると仮定したときの図です。補助金の

受入について消費税は課税されませんが、機械を購入した時に払う消費税は仕入税額控除の適用を受けるため、

50万円を消費税の納付額から引くことが出来ます。

消費税を納めていない事業者(免税事業者)や売上高から消費税を計算している事業者(簡易課税事業者)は

仕入税額控除を受ける事ができませんので、消費税分多く貰える事業者と貰えない事業者の二通りの事業者が

存在することになり不公平となってしまいます。

なので、後から返還してくれと言われる事態が発生します。

ただし、あまりに返還の報告が漏れるため、最近は消費税を減額した補助金を申請することが多く

なっています。

ものづくり補助金などは消費税を減額して申請します。後から返還を要求される事は少なくなっているかと

思いますが、逆に、免税事業者の方や簡易課税事業者の方が誤って消費税分を減額して申請してしまうことも

あるかと思います。

念のため交付要綱を確認されることをお勧めします。

こちらの記事が少しでもお役に立つことができれば幸いです。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では責任を負いかねますので、ご了承くださいませ。