あおばstudy

【法人税】減価償却費の方法②

♢減価償却の方法について

今回も引続き減価償却についてのお話になります。

前回は一般的な減価償却についてのお話でしたが一定の条件を満たす減価償却資産については

一括で経費計上できる特例があったり、特定の機械装置等を取得して製造業・建築業等の一定の

事業用に使用したときに使える税制もあります。

その取得価格をもって区分し償却方法を選択することもできるので紹介します。

※一括償却資産

取得価格が10万円以上20万円未満の固定資産で個別に固定資産を管理せずに「一括」で取得価格の合計額を

使い始めた年から3年かけて償却できる資産。(年間上限なし)

償却費は取得価格合計×当期の月数÷36で計算します。(令133の2)

10万円以上20万円未満であるかどうかは通常機械なら1台または1基ごと、工具、器具及び備品については

1個、1組として社会通念上1つの効用を有すると認められる単位ごとで判定します。(基通7-1-11)

※少額減価償却資産

取得価格が30万円未満の固定資産

・少額減価償却資産の特例

青色申告書を提出する中小企業者と個人事業主は取得価格が30万円未満の資産を令和4年3月31日までに取得し使い始めた年度に全額を経費計上(年間上限300万円まで)出来る。

この特例を受けるためには、事業の用に供した事業年度において、少額減価償却資産の取得価格に相当する金額につき損金経理するとともに、確定申告書等に少額減価償却資産の取得価格に関する明細書(別表16(7)を

添付して申告する必要があります。(措法67の5)

この特例は取得価格が30万円未満である減価償却資産について適用がありますので、器具及び備品、機械 ・装置等の有形減価償却資産のほかソフトウェア、特許権、商標権等の無形減価償却資産も対象となり又、

所有権移転外リース取引に係る賃借人が取得したとされる資産や中古資産であっても対象となります。

注)青色申告については別の機会に詳しく解説致します。

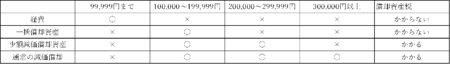

◎取得価格によってどの様に経費計上するかの選択ができます。

通常の減価償却は耐用年数又は償却率を用い毎期一定額を計上します。

少額減価償却資産の取得価格の判定は税込経理であれば税込みで、税抜き経理であれば税抜き

にて判定します。

※中小企業者等が機械・トラック等を取得した場合の特別償却

・中小企業投資促進税制

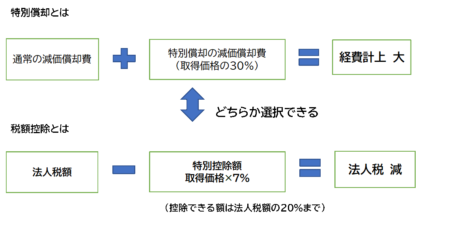

青色申告を提出する中小企業者等が令和3年3月31日までに新品の機械装置、トラック、ソフトウェアなどを取得し又は製作して国内にある製造業、建設業などの指定事業の用に供した場合にその取得、使用した事業年度に特別償却(取得価格の30%を上乗せ減価償却費)又は税額控除(取得価格の7%を算出された税額から減額)をどちらか選択ができる税制です。

適用法人は

・特別償却の対象法人

青色申告を提出する中小企業者等(資本金1億円以下、大会社の子会社でないこと、常時使用する従業員が1,000人(令和2年4月1日以後は500人)以下の個人事業)

・税額控除の対象法人

上記の中小企業者等のうち資本金もしくは出資金の額が3,000万円以下の法人

指定事業は

製造業・建設業・農業・林業・漁業・水産養殖業・鉱業・採石業・砂利採取業・卸売業・道路貨物運送業

・倉庫業・港湾運送業・ガス業・小売業・料理店業その他飲食店業(料亭、バー、キャバレー、ナイトクラブ

その他これらに類する事業を除きます。)・一般旅客自動車運送業・海洋運輸業及び沿海運輸業

・内航船舶貸渡業・旅行業・こん包業・郵便業・情報通信業・損害保険代理業・駐車場業・学術研究

・専門技術サービス業・宿泊業・洗濯・理容・美容・浴場業・その他の生活関連サービス業・映画業・教育

・学習支援業・医療・福祉業協同組合(他に分類されないもの)及びサービス業(他に分類されないもの)

(注)不動産業・物品賃貸業(駐車場業を除く)・娯楽業(映画業を除く)等は対象になりません。

また性風俗関連特殊営業に該当する事業も対象になりません。

指定期間は

平成10年6月1日から令和3年3月31日までに取得し又は製作し指定事業の用に供した日を含む事業年度

適用対象資産は

この制度の対象となる資産は新品である以下の資産で指定期間内に取得又は製作して指定事業の用に 供したものです。

①機械及び装置で1台又は1基の取得価格が160万円以上のもの

②測定工具及び検査工具で製品の品質管理の向上等に資するもので1台又は1基の取得価格が120万円以上

のもの

③に準ずるものとして測定工具及び検査工具の取得価格の合計額が120万円以上であるもの(1台又は1基

の取得価格が30万円未満であるものを除く)

④ソフトウェアはその事業年度において事業の用に供したソフトウェアの取得価格の合計額が70万円以上

のもの

⑤車両及び運搬具のうち一定の貨物自動車(車両総重量5トン以上のもの)

注)所有権移転外リース取引に係る契約により取得した資産については税額控除の適用のみで

特別償却の選択はできません(措法46の6⑥)

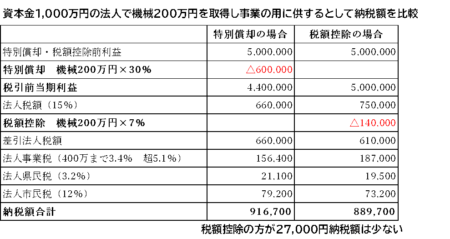

◎では実際には特別償却と税額控除のどちらを選択したらイイのでしょうか。

上記の比較表のように特別償却するより税額控除を選択したほうが税額は少なくなります。

これは特別償却は資産取得初年度に多めに減価償却計上し対象となった資産の価値を早めに落としている

ことになり、翌事業年度からの減価償却費は減少します。つまり減価償却費の前倒しをしているだけで

トータルの償却額は結果同じになります。

税額控除についてはトータルの償却費は同じプラス初年度の税額控除を受けていることでメリットは大きく なります。

ただ機械取得した初年度の利益が少なく機械取得価格の7%が税額控除しきれなかった場合、

1年だけ控除残額の繰越ができますが翌事業年度も利益が少なく税額控除しきれない場合などは逆転することも

あります。

注)特別償却は、限度額まで償却費を計上しなかった場合、その償却不足額を翌事業年度に繰り越すことが できます。

・その他、「経営力向上計画を使った設備投資」については弊社 税理士松尾ブログの動画配信にて詳しく解説 していますのでそちらをご参照ください。

ブログURL https://aoba-atm.com/archives/matsuo_blog/3027

※動画パスワードは弊社HPより別途お問合せください。

次回のテーマは『圧縮記帳』についてのお話です。圧縮記帳は国庫補助金を貰って資産を取得した

・収用等により資産を取得した際に利益を減らして課税の延期をしてもらう制度です。分かり易く

説明しますのでお楽しみに。

特別償却については上記のように時限的な取り扱いが非常に多く、適用要件も複雑でありますので設備投資などの際にはお問合せいただくようお願い致します。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では責任を負いかねますので、ご了承くださいませ。

【法人税】減価償却費について

◇減価償却費について

あおばSTUDY―今回のテーマは、減価償却費についてです。

私自身も、顧問先の社長さんとのやりとりの中で、時々あるのが次のような会話です。

~決算期末を翌月に控えたある日の会話~

私 「社長さん、いよいよ来月末で、御社の第50期の決算となりますね。

今期は、コロナ禍の大変な中でもさほど売り上げが下がってないので、

前期並みの○○万円の利益を獲得できそうです。納税の段取りもありますので、

法人税等約○○万円の納税の心づもりをしておいて下さいね。」

社長さん 「そうや、おかげさまで従業員のみんなには、忙しい思いを

させたんやけど、去年並みの売り上げは、頑張ったつもり。

ありがたいありがたい…。

けれど、7月に会社の車がかなりポンコツになってたので、この際と

考え1台買い替えたのと、フロアーの応接セット入れ替えたんで、

利益はそんなに出ないと思ってたんやけど…。アカンかぁ~。」

私 「そうですよね、車が150万円、応接セットが80万円程掛かりましたよね。

でも、これらの固定資産の代金は、全額今期の経費にはならないんですよね。

減価償却費として数年に亘って経費にすることになるんです。」

……と、いうようなやりとりをするわけです。そこで、減価償却資産とは何?

減価償却費は、どう計算するの? を、見て行きましょう。

まず、減価償却資産とは

(法人税法2-23、法人税法施行令13)

減価償却資産とは棚卸資産、有価証券及び繰延資産以外の資産のうち

次に掲げるもの(事業の用に供していないもの及び時の経過によりその

価値の減少しないものを除く。)で償却をすべきものをいいます。

①建物及び附属設備 ②構築物 ③機械及び装置 ④車両及び運搬具

⑤工具 ⑥器具及び備品 ⑦鉱業権 ⑧その他一定のもの

つまりは、高額な固定資産を買ったら、事業に使った時から時の経過によって

価値が減ってくるので、何年かに亘って減価償却費として費用にしないと

いけないんです。逆に、事業に使っていない固定資産や、時間の経過で劣化しない

固定資産(例えば土地など)は、非減価償却資産となります。

いいかえれば、固定資産の取得価額を、使用可能期間の効用の消費分を費用化し、

それぞれの期間に配分する手続きが、減価償却費というわけです。

その目的は、適正な期間損益計算を行うためなんです。(期間損益計算は、

以前のSTUDYにも、出てきましたよね!)

もう少し話を進めますよ。

次に、減価償却には押さえておくべき3つの要素があるんです。それは、

次の言葉です、覚えてくださいね。

①取得価額 ②耐用年数 ③残存価額

では、まず「取得価額」について

①取得価額 - 取得のために支出した購入代価と、その資産を

使用するまでに直接要した費用(不随費用)を合計した金額が、取得価額となる。

減価償却資産を、買った代価と使うためにかかった費用(運送代、据付費、試運転費など)

の合計が、減価償却の基になる取得価額となります。

次に、「耐用年数」について

②耐用年数 ― 固定資産の使用可能年数のことで、実務では、資産ごとの

耐用年数を税法上定めた、「減価償却資産の耐用年数等に関する省令」に

従っている。

その固定資産が、使用することができると推定される期間ですが、実務の

決算では、上記の「耐用年数表」から、資産の種類や構造、用途を見て

年数を決めます。

最後に、「残存価額」について

③残存価額 - 耐用年数が過ぎ、使用できなくなった時点で、

なお残っているとみなされる有形固定資産の価額を金額で表したもの。

税法上の残存価額は、取得価額の10%(償却可能限度額は取得価額の5%まで)でしたが、

平成19年度の税制改正で、平成19年4月1日以後に取得する減価償却資産については、

償却可能限度額および残存価額を廃止し、耐用年数経過時点で1円(備忘価額)まで

償却できるようになりました。ですから、除却したり売却しない限りは1円で残り続けます。

以上の「3つの要素」をふまえて、実際に減価償却費を計算しましょう。

(法人税法施行令48,48の2)

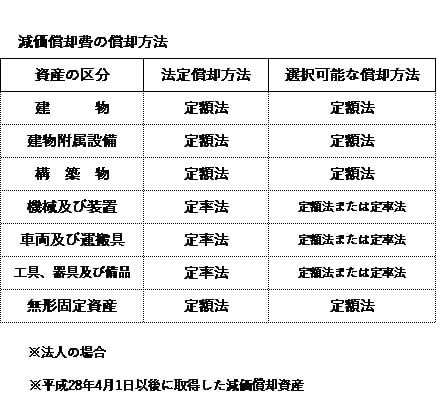

まず、減価償却費の方法は、大きく分類して「定額法」と「定率法」があります。

(他にもありますが、この二つを理解すれば、実務ではほとんど解決できます。)

最初は、「定額法」から。

定額法は、毎期一定額を減価償却費として、費用にする方法です。

計算式は 年間減価償却費 = 取得価額 / 耐用年数

減価償却費の計算が、比較的簡単で、減価償却費が原則毎期一定です。

次に、「定率法」です。

定率法は、固定資産の未償却残高に一定率(=償却率)を乗じて減価償却費

を計算する方法です。

計算式は 年間減価償却費 = 未償却残高 × 償却率

(未償却残高 : 取得価額―減価償却費の累計額)

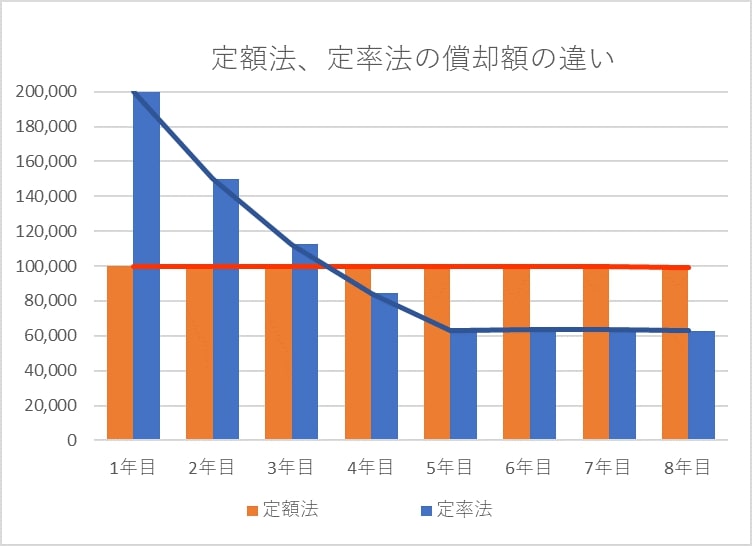

定率法は特徴として、耐用年数の初期に多くの減価償却費が算出され、経過年数

が進むにつれて、償却費も徐々に減少していくことになります。

早く費用に計上したいのであれば、「定率法」で計算したいですよね。でも、どちらで

計算するかは、自由に選べるわけではなく決められたルールがあるんです。それは、後半

でご説明することにして、「定額法」と「定率法」の実際の計算を比較して見てみましょう。

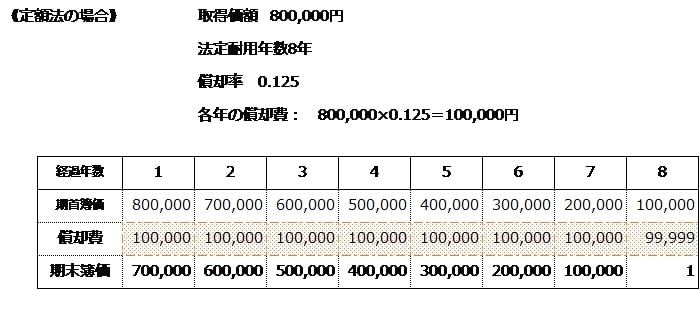

以上の例を見れば、一目瞭然、定額法は、1年目から7年目まで10万円

減価償却費を計上し、耐用年数最終年8年目は、1円の備忘価額を残して

99,999円減価償却費を計上します。

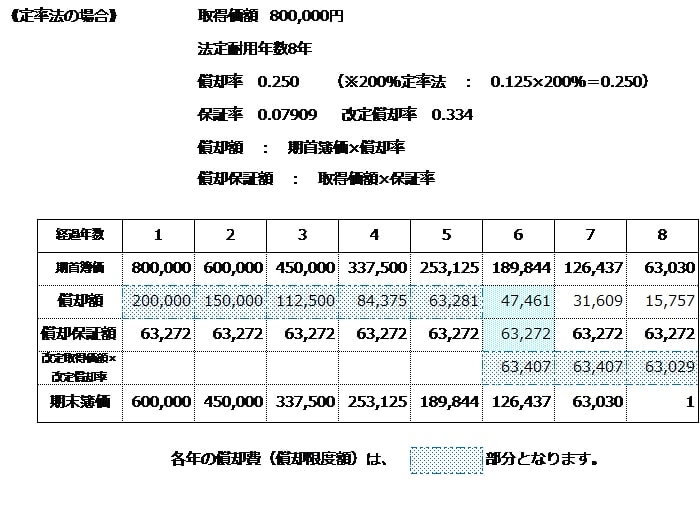

定率法は、初年度は、20万円、2年目は15万円、どんどん減って、6年目は

少し複雑な計算をしますが、63,407円、7年目も63,407円、最終年8年目は、

備忘価額1円を残して、63,029円減価償却費を計上します。

特徴が、よくわかりますよね。

余談ですが、現在の定率法は、200%定率法といい、定率法の償却率は

定額法の償却率×200% となっています。実は、平成24年3月以前は、

250%定率法で、定額法の償却率×250%だったのですが、それは、初めの

償却額が大きくなりすぎるようで、税制改正で200%に引き下げとなりました。

ここで、定額法と定率法、どちらか選択できるのなら、うちの会社に有利な方を

実施したいですよね。では、次にどの償却方法で計算するのか、見て行きましょう。

(法人税法施行令48の2、51、52、53)

まず、「法定償却方法」が定められており、期限までに、償却方法を選定しなかった場合は、

「法定償却方法」で計算することになります。

選定の期限は、

①法人設立直後の申告の場合

「最初の法人税申告書提出期限」までに、納税地の所轄税務署長に提出しなければなりません。

②それ以外の時期に、償却方法を変更するときは、事業年度開始の日の前日までに変更の申請書

を提出しなければなりません。

うちの会社は、どの償却方法を選択するのが、より良いのか、顧問税理士や担当者と相談

してみましょう!

そして、もっとも大事なのは、決算時に「減価償却費」を、ちゃんと経費処理することです。

つまり、その法人がその事業年度においてその償却費として損金経理した金額のうち、その法人

が選定した償却方法に基づき計算した償却限度額に達するまでの金額が減価償却費となります。

(法人税法31条1)

業績が大きく落ち込んだ時、「今期は減価償却費の計上を見送る」という、意思決定をされた

会社もあるかも知れません。会計処理しなければ、減価償却費は、損金に出来ないんです。

ですから、決算の打合せ時には、今期の決算の減価償却費の計上額も、しっかり打合せ

しなければなりませんね。

最後に、減価償却資産に関連して、「繰延資産」についても、少しだけ見ておきたいと思います。

繰延資産とは、

・すでに代価の支払いが完了(または、支払い義務が確定)

・役務の提供を受けた

・その効果が将来にわたってもたらせる

具体的には、

①会社法上の繰延資産

・創立費 ・開業費 ・開発費 ・株式交付費 ・社債等発行費

②税法上の繰延資産

・施設の設置または改良に要する負担金

・資産を賃借するための権利金等

・役務の提供を受けるための権利金等

・広告宣伝用資産を贈与した費用

・その他自己が便益を受けるための費用

具体例を見れば、なんとなくどういうものか、思い浮かびますよね。要は、ある目的の

ために支払った経費の効果が、1年以上に及ぶため、収益に対応していない部分は、

今期費用にならないので繰り延べるということです。

では、繰延資産の償却は、どのようにするのでしょうか。

①の繰延資産は、「任意償却」なので、支出の効果の及ぶ期間で任意で償却できます。

②の繰延資産は、同じく効果の及ぶ期間で償却しますが、償却期間は通達で決まっています。

(法人税法基本通達 8-2-3)

詳しい償却方法は、上記通達を確認してください。償却費の計上は「繰延資産償却」

という科目になります。

以上、今回は「減価償却」を中心に、見てきました。減価償却資産も繰延資産も、購入

した時、支出した時に、一括で費用にするのではなく(注)、価値の減少に応じて、効果の及

ぶ期間に応じて、費用計上します。そして法人税法による償却限度額の範囲内であれば、

損金経理を条件に、自由に償却額を決めることができるのです。

つまり「減価償却」の目的は、正しい期間損益計算をするためなのです。今期はいくら

利益を獲得できたか、正しい認識のために!!

次回の予告

(注)の部分で、「一括で費用にするのではなく」と書きましたが、次回は、逆に

一括で費用にしたり割増しで費用にする場合(「特別償却他」)のお話しとなります。

「エ~そんな方法あるの!」という声が聞こえてきました!

ややこしいことを分かりやすくをモットーにお伝えします。お楽しみに。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は、顧問税理士や

担当者とご相談下さい。また、本記事に掲載されている情報を基にご自身でご判断、処理

された事項については、弊社では責任を負いかねますので、ご了承くださいませ。

【法人税】損金算入基準

税理士試験は毎年8月に実施されますが、2020年度試験を受験された方々、お疲れ様でした。そして、2021年度試験を受験される方々、またこれから1年間コツコツと頑張っていきましょう!

さて、今回のテーマは法人税法における「損金」についてです。

ポイントは3点、

・「損金」という言葉は税務上(法人税法上)の言葉で、会計でいう「費用」とほとんど同じ意味であるが、

必ずしも一致はしない。

・「損金」と「費用」が一致しない理由は会計と税務の目的の違いにある。

・「損金」と「費用」が一致しない場合は、法人の所得金額計算の際、調整が必要になる。

です。

それでは、説明していきます。

「会計」と「税務」の世界がある

まずはじめに押さえていただきたいポイントは、税理士事務所が日々行う業務の中には、「会計」と「税務」という二つの世界が存在するということです。

「会計」・・・一定期間の利益を計算するための一連の手続き。

貸借対照表や損益決算書といった財務諸表の作成等。

「税務」・・・一定期間の課税所得を計算するための一連の手続き。

税務申告書の作成等。

実務は、会計→税務の流れで行います。

それぞれの世界で使われている言葉は異なりますが、意味はほとんど同じです。

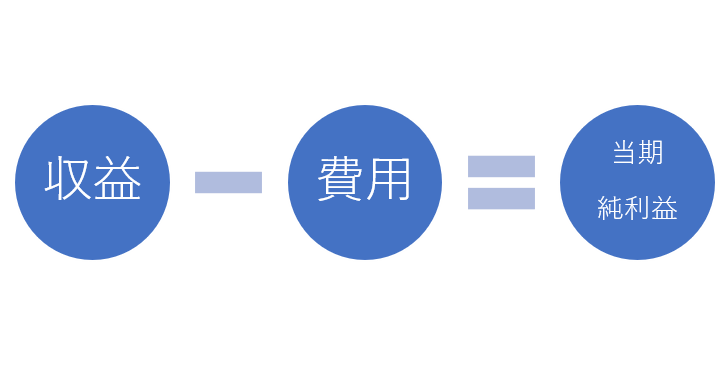

- 「会計」・・・収益・費用という言葉を使い、当期純利益を求めます。

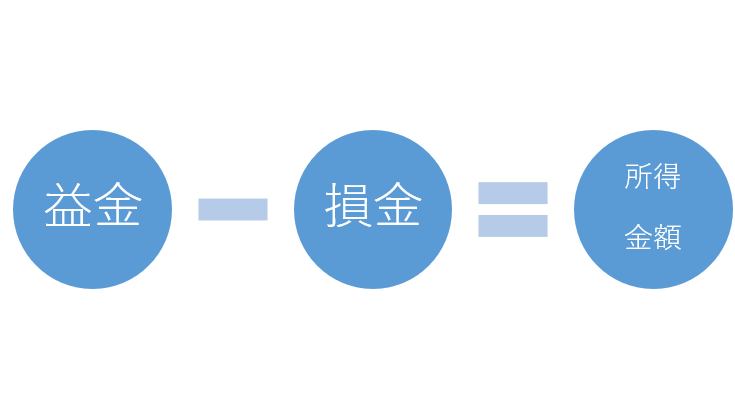

●「税務」・・・益金・損金という言葉を使い、所得金額を求めます。

当期純利益も所得金額も会社の儲けであり、両者はほぼ一致します。しかし、会計と税務の目的の違いにより、一致しないことがあるのです。

「会計」と「税務」の目的の違い

その目的の違いとは、会計が「適正な期間損益計算」を目的にしているのに対して、税務は「課税の公平」を目的にしているところにあります。この目的の違いにより、会計上は費用に計上出来ても、税務上は損金に計上出来ない。またその逆で、会計上は費用に計上出来なくても、税務上損金に計上出来るということが生じ、結果、当期純利益と所得金額が一致しない、ということが生じてくるのです。

損金とは?

それでは、今回のテーマである「損金」とは何か?

条文には

内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

一 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

二 前号に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く。)の額

三 当該事業年度の損失の額で資本等取引以外の取引に係るもの

とあります。

簡単にいうと、「①原価、②販管費、③損失」の3つです。ちなみに会計における「費用および損失」については、「①売上原価、②販管費、③営業外費用、④特別損失、⑤法人税、住民税および事業税」の5つに区分されます。

上記の「損金」の額は、特別な定めがない限り、「一般に公正妥当な会計処理の基準」に従って計算します。

法人税法においても会計的な事実の発生に基づき、収益と費用を対応させることにより認識しますが、その費用に関しては、

- 売上原価は売上高との「個別対応」により、

- 販管費は発生した期間に対応する「期間対応」により、

- 認識するということ、

- 損失は発生事業年度にそれぞれ損金の額に算入される

ということを頭に入れておく必要があります。

加えて、②販管費の「期間対応」について法人税法では、「償却費以外の費用で債務の確

定しないものを除く」とされています。このように債務の確定した費用に限り損金算入を認めることを「債務確定基準」といいます。

債務確定基準により、法人税法が特に定める場合を除き、債務の確定しない費用については損金算入が認められないのです。

債務の確定とは、その事業年度終了の日までに、

- 債務が成立していること

- 具体的な給付をすべき原因事実が発生していること

- 金銭を具体的に算定できること

という3つの要件すべてに該当することをいいます。

ちなみに 益金とは?

内国法人の各事業年度の所得の金額の計算上当該事業年度の益金の額に算入すべき金額は、別段の定めがあるものを除き、資産の販売、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受けその他の取引で資本等取引以外のものに係る当該事業年度の収益の額とする。

→収益のことです。1回目、2回目で解説していますので、今回は割愛させていただきます。

長々と説明しましたが、法人税法における「損金」と会計における「費用および損失」は、会計と税務の目的の違いや損金に算入出来る要件の違いにより完全には一致しませんので、次に説明する法人の所得金額を求める際に調整が必要となってくるのです。

法人の所得金額を求める流れ

法人税は下記の計算式で求めます。

課税標準である所得金額 × 税率 = 納付すべき法人税額

ですが、この計算をするためには、まず課税標準である所得金額を求めなければなりません。では、所得金額はどのようにして求めるのでしょうか?

条文には

内国法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とする。

とありますので、

ということです。

ここで一つ疑問が・・・

結局、会計でいうところの「収益-費用=当期純利益」とどう違うの?

ということですが、ほとんど違いはありません。ポイントは、会計上の収益・費用をそのまま税務上の益金・損金として認識出来るかどうか、です。

ですので、実務上はわざわざ益金の総額から損金の総額を引いて所得金額を算出するのではなく、会計をベースとした当期純利益に益金・損金として認識出来るか出来ないかといった一定の調整(プラス・マイナス)を加えて誘導的に算出することとしています。

なぜわざわざ調整をしなければならないのか?

会計も税務も一緒でいいじゃないか

なんと面倒で、ややこしい・・・。会計も税務も一緒でいいじゃないか、と思われるかもしれませんが、ここで先に説明した「課税の公平」という概念が出てきます。

具体例を挙げると、交際費等や寄付金があります。

交際費等とは、得意先、仕入先その他事業に関係のある者に対する接待、供応、慰安、贈答などの行為のために支出する費用をいいます

そして、寄付金とは、金銭、物品その他経済的利益の贈与又は無償の供与をいいます。

(交際費と寄付金の違いについては、ゆくゆくのあおばstudyで詳しく解説します!)

税務上、交際費も寄付金も一定額までは損金となりますが、限度額を超えたところからは損金とならない損金算入限度額が定められています。

これは、上限なく交際費や寄付金の損金算入を認めてしまうと、多額の交際費や寄付金を計上して所得金額を少なくし、不当に税負担を免れる可能性があるためです。

「課税の公平」という観点から損金に算入できる項目や金額には制限が設けられていることが、所得金額を算出する際に調整が必要となる要因の一つとなっているのです。

損金=費用とならないケース

実際のところ、会計上の費用と税務上の損金が不一致となるケースは限られています。

代表的なものには以下があります。

- 役員報酬・賞与(損金算入可能な要件を満たしていないもの)

- 交際費・寄付金(限度額超過額)

- 法人税・法人住民税(法人事業税等、損金算入出来るものもあります)

- 減価償却超過額

各項目の詳しい説明については、また別の回でご紹介します。

ほとんどの費用については損金として計上することが出来ますので、上記のような不一致となるケースについては少しずつ覚えていきましょう。

以上、損金についての概要をご紹介しました。

費用をすべてそのまま損金に計上していると、正しい所得金額の計算が行われず、後々、税務署から問い合わせが来ることがありますので、正確に経理処理を行い、適切な節税対策を行っていきましょう。

なお、税務判断は事例ごとに個別具体的に行う必要がございます。

本記事に掲載されている情報を基にご自身でご判断、処理された事項については、弊社では責任を負いかねますので、ご了承くださいませ。

<参照>

・法人税法第22条(e-Gov)

https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=340AC0000000034#302

・大原の法人税法テキスト

・やさしい法人税申告入門 令和2年申告用

【法人税】売上の計上はどのタイミングですべき?パートⅡ

今回、国土交通省より、経営審査事項の改正の概要が提示されました。

いくつかの項目の改正がなされていますが、ざっくり言うと

「従業員への教育・技術向上の取り組みを積極的に行った会社はさらに評価します」

ということなのだと思います。

経営審査事項のランク・点数については決算の際に意識される方も多いですし、決算予想の段階から会計事務所としても意識するところではあります。その中では決算期までにどの現場が完了し、どれが未完成なのかということも考えていかなければいけません。

今回は前回に引き続き「売上の計上時期」ですが、その中でも建設業の売上計上時期をテーマとしていきます。

建設業の場合、工事の規模によりますが、着工から完成・引き渡しが長期になるケースが多く、決算を跨ぐケースも少なくありません。(場合によっては数期に跨るものもあるかと・・・)

そのため売上の計上時期によっては利益・納税・決算書及び資金繰りに与える影響が大きいため、売上計上時期は税務上、明確に定められており、税務調査があった際も計上時期・計上基準はチェックされるポイントになります。

建設業の売上高の計上時期とは?

前のコラムでもありましたが、法人税法上、売上の計上時期は「引渡日」となります。

建設業における引渡日とはそのまま現場・完成物を施工主に引き渡した日となります。

ただし、建設業の場合、一部引き渡しであったり、工事が長期間になるため他の業種とは異なり基準がいくつか存在します。

工事完成基準(法基通2-1-5)

こちらは一番わかりやすいものとなります。上記に記載した現場・完成物を施工主に引き渡した日をもって売上に計上する考え方がこちらになります。

他にも作業が完了した日、相手方の検収が完了した日、相手方が使用を開始した日等、工事内容・契約内容に応じて、引渡日として合理的と認められる日であることと、その基準で継続的に収益計上していることが重要となります。

部分完成基準(法基通2-1-1の4)

工事の中には全てが完成していなくても、段階に応じて工事代金の一部を支払う契約又は慣習がある場合など、工事の一部が完成した段階で売上に計上しなくてはなりません。

例としては以下の2点があります。

- 一つの契約により同種の建設工事等を多量に請け負ったような場合で、その引渡量に従い工事代金を収入する旨の特約又は慣習がある場合

- 1個の建設工事等であっても、その建設工事等の一部が完成し、その完成した部分を引き渡した都度、その割合に応じて工事代金を収入する旨の特約又は慣習がある場合

ただしここで注意が必要なのは部分完成と出来高請求とは違うという点です。

完成基準はあくまで完成引き渡しが完了していることが要件となります。部分完成とは全体の一部の完成が完了し、かつ相手方にその部分の検収・引き渡しが完了していることを指します。

出来高請求は現在の進捗分までを請求するものであって、完成引渡しがあるわけではありません。

出来高請求という中には実際に完成した部分までを引き渡しているものもあるかと思いますので、言葉で分けるのではなく、実態を確認したうえで、区分する必要があります。

工事進行基準(法法64-1、法令129)

こちらは工事の売上高・売上原価をその事業年度終了時における工事の進捗割合に応じて計上する方法です。

基本的には上記の2つがメインとなりますが、次の全ての要件に該当するような長期大規模工事は工事進行基準を強制的に適用しなければなりません。

- 工事期間が1年以上

- 工事の請負金額が10億円以上

- 請負金額の1/2以上が完成後1年以上後に支払われるものでない

(完成から1年以内には請負金額の1/2超は入金されていること)

経営者の感覚の中には工事進行基準が実態とあっているのでは?と思う方もいらっしゃるかと思います。

(入金になっているのに売上ではない、工事事の未成工事支出金を算出するのは大変だ等)

ただ、進捗割合を出すのは経営者・現場監督の方の感覚上では分かりやすいかもしれませんが、会計上・税務上においては客観的なものがないと判断が難しく、一般的には以下の計算式を用いて計算します。

工事進捗度の計算式(原価比例法)

〇 工事進捗度 = 決算日までに発生した工事原価 ÷ 工事原価総額

〇 当期の完成工事高 = 工事収益総額 × 工事進捗度

*工事の進捗度を算出する際の基礎になるのが原価であり、

決算時までに発生した工事原価と工事原価総額で割った数値を進捗度とします。

工事進行基準は工事完成基準と異なり、工事原価総額の見積もりが大きく影響しますし、

その際には見積もりの確実性、精度の高さが非常に重要となります。

書類の整備を進めましょう!(最もお伝えしたいポイント!)

上記で説明しました工事完成基準にしても工事進行基準にしても書類の整理が重要になります。どの工事にどれだけの原価が投入されているか?見積もりと比較してどうか?等、事実を証明するもの(会計・税務との整合性)として下記の書類は整理しておく必要があります。

- 売上等の書類(請負契約書や引き渡しを証明できる書類)

→ 計上時期の把握、会計の計上時期に誤りがないかを確認するため

- 工事台帳(工事ごとに材料・外注先との取引の流れ・その工事にかかった原価を管理する)

→ 工事ごとの原価・工事の進行状況の把握し、利益を意識しながら予算管理を行うため

業種問わず、売上の計上時期とは非常に重要なものです。建設業であれば計上時期を誤れば、工事一つで数千万、数億円と売上が変わってきます。工事ごとの実態を把握し、それを補うものとして書類の整備を進める必要があります。

1回目・2回目と売上の計上基準についてお伝えしてきましたが、次回は「法人税法上の費用(損金)」の考え方についてです!

なお、税務判断は事例ごとに個別具体的に行う必要がございます。

本記事に掲載されている情報を基にご自身でご判断、処理された事項につきましては、

弊社では責任を負いかねますので、ご了承くださいませ。

不明点等ございましたら税理士法人あおばまでお問合せくださいませ。

【法人税】売上の計上はどのタイミングですべき?

新型コロナウィルスの発生によりなかなか外出もできず気持ちも暗くなりがちですが、ワクチンの臨床試験が

行われるというニュースもあり、未来は明るい方向に進んでいるのではないでしょうか。

個人的には、少し良いスピーカーを購入し、自宅での音楽鑑賞を楽しんでいる今日この頃です。

さて、コロナウィルスの影響で様々な助成金が出ており、既に申請をされた方もいらっしゃると思います。

その申請過程で特定月の売上の金額が必要となった経験はないでしょうか?

「今月の売上っていくら?」「請求書を出したら売上?」「お金がまだ入金されてないから売上じゃない?」と疑問に思った方も多いのではないでしょうか。

さて記念すべきあおばstudy第1回のテーマは売上の計上基準(商品販売)

となっております。

計上基準って何?となりますよね。

つまり

どのタイミングで売上を計上するのか、しないといけないのか?

ということです。

今回は商品販売の原則的な考え方についてお話したいと思います。

計上のタイミングについては法人税法22条に以下の様に記載されています。

「内国法人の資産の販売等に係る収益の額は、別段の定めがあるものを除き、その資産の販売等に係る目的物の引渡し又は役務の提供の日の属する事業年度の所得の金額の計算上、益金の額に算入する。」

ん~、わかりづらい、、、、、、、、(笑)

結論から言いますと、「引渡しがあった日」が売上を計上すべきタイミングです。

なるほど商品をお客様に渡した時が売上計上のタイミングとなるんですね!

コンビニでの買い物ならイメージしやすいですが、通販のような場合はどうなるのでしょうか?

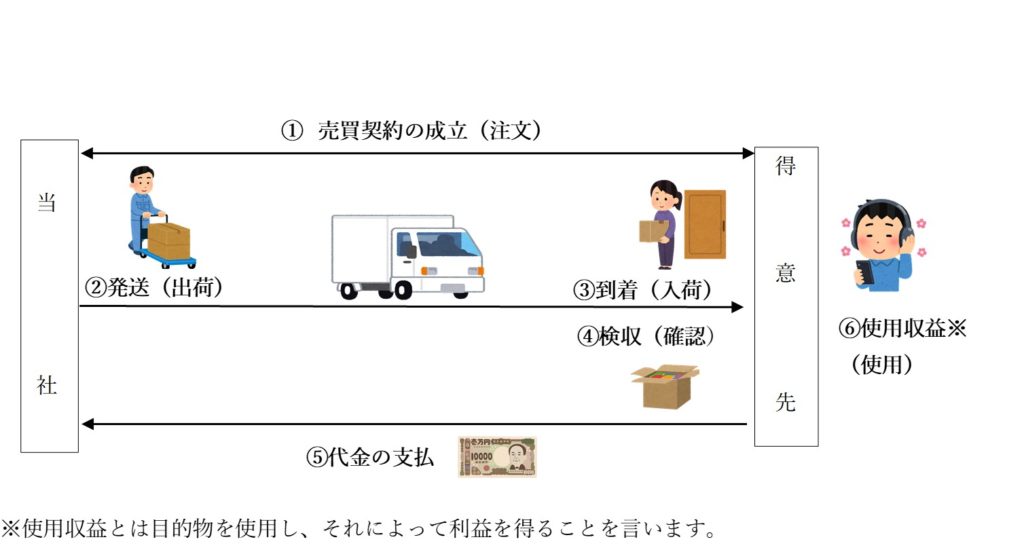

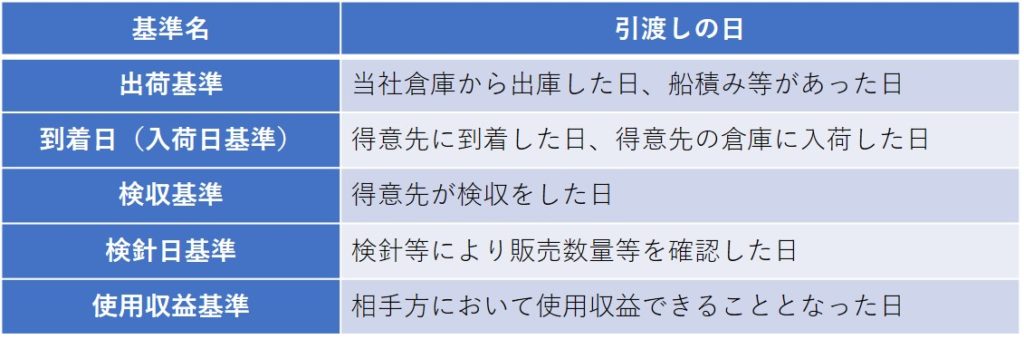

それでは一般的な商品販売の流れを時系列にして、具体的に見てみましょう。

上記の図の①~⑥までのいずれが引渡しのあった日に該当するでしょう?

正解は、、、、、、①②③④⑥のいずれかを選べるのです!!

棚卸資産の引渡しの日がいつであるかについては、以下の基準があります。

ただし、選べるといっても、いつも違った基準を選択できるわけではありませんし、どれでも好きなものというわけにもいきません。

棚卸資産の種類、性質、契約内容等に照らし収益の計上時期として合理的なものとして認められ、

継続適用であることが前提となっています。

コンビニで売った商品をお客様がお家に帰られて使用するまで、売上計上しないというのは、合理的とは認められないでしょう。

また、継続適用とは

一回基準を決めたらそれを継続しなければならない。

ということです。

まとめると、

①売上の計上時期は引渡しがあった日

②引渡しがあった日は複数の基準から合理的なものを選択

③選択した基準は継続して適用しなければならない

ということです。

売上の計上基準は基本的な事項でありながら、重要な項目であります。

売上の計上基準が曖昧なばかりに、期末において売上を計上し忘れ後日発覚し、

修正申告が必要になる場合や、延滞税を納付しなければならなくなる可能性もあります。

この機会に今一度自社の売上の計上基準をご確認されてはいかがでしょうか。

今回は基本的な商品販売についてお話しましたが、商品の販売形態には委託販売、試用販売、

割賦販売など特殊な販売形態があり、今回説明できなかったものもあります。

「いやいやうちは商品販売やってないよ。」「サービス業の場合は?」

と思われた方もいらっしゃると思います。

売上の計上基準が不明な場合は弊社スタッフまでご遠慮なくご相談ください。

次回テーマは「売上の計上基準(建設業)」です。工事業・建設業の方は必見です!!

なお、税務判断は事例ごとに個別具体的に行う必要がございます。

本記事に掲載されている情報を基にご自身でご判断、処理された事項につきましては、

弊社では責任を負いかねますので、ご了承くださいませ。

不明点等ございましたら税理士法人あおばまでお問合せくださいませ。