BLOGスタッフブログ

【所得税】医療費控除の対象となる医療費、ならない医療費

2022-01-31

テーマ:あおばstudy

介護保険制度下で提供される施設・居宅サービス等の対価についての医療費控除

【1】介護保険制度とは

介護保険とは、 介護が必要な方(要支援者・要介護者)に介護費用の一部を給付する制度です。

給付を受けるには、介護がどの程度必要か判定してもらい、各市町村や専門機関に一定の手続きをする必要が

あります。

介護保険は、全国の市区町村が保険者となり、その地域に住んでいる40歳以上の方が被保険者(加入者)

として納めている介護保険料と税金で支払われています。

また、サービスを受ける場合、1割の自己負担が必要ですが、年収によっては自己負担率が

2割または3割になる場合があります。

介護保険サービスの種類

自宅を訪問してもらう

①訪問介護(介護予防訪問介護)→ 自宅において日常生活の手助けをしてもらう

②訪問入浴介護 → 自宅において入浴の介助を受ける

③訪問看護 → 看護師などに訪問してもらう

④訪問リハビリテーション(介護予防訪問介護リハビリテーション)→ 自宅でリハビリをする

⑤居宅療養管理指導(介護予防居宅療養管理指導)→医師等による療養上の管理、指導を受ける

⑥夜間対応型訪問介護 → 夜間に訪問介護を受ける

⑦定期巡回・随時対応型訪問介護看護→ 24時間対応の訪問介護・介護を受ける

施設に通って利用する

⑧通所介護(デイサービス)→ 施設に通って食事や入浴サービスを受ける

⑨地域密着型通所介護→ 定員18人以下の小規模施設で食事・入浴介護を受ける

⑩通所リハビリテーション(デイケア)→介護老人保健施設や病院等でリハビリを受ける

⑪介護予防通所リハビリテーション→介護老人保健施設等で介護予防を目的とした生活機能の維持向上

⑫認知症対応型通所介護→ 認知症と診断された高齢者の食事・入浴などの介護支援

短期間施設に泊まる

⑬短期入所生活介護(ショートステイ)→介護老人保健施設などに短期間入所し、介護等を受ける

⑭短期入所療養介護→介護保険施設などに短期間入所して、医療によるケアや介護を受ける

通いを中心とした複合的サービス

⑮小規模多機能型居宅介護→通い・訪問・泊りなどを組み合わせたサービス

⑯看護小規模多機能型居宅介護→通い・訪問・泊りに看護を組み合わせたサービス

自宅から移り住んで利用する

⑰特定施設入居者生活介護→有料老人ホームなどに入居しいる方が受ける介護サービス

⑱地域密着特定施設入居者生活介護→定員29名以下の有料老人ホームの入居者が受けるサービス

⑲認知症対応型共同生活介護(グループホーム)→認知症の方が施設で共同生活を送る

⑳地域密着型介護老人福祉施設入居者生活介護→定員29名以下の介護福祉施設で介護を受ける。

介護保険施設に移り住む

㉑介護老人福祉施設(特別養護老人ホーム)→つねに介護が必要。自宅介護が出来ない方が対象

㉒介護老人保健施設→病状が安定し、リハビリに重点をおいた介護が必要な方

㉓介護療養型医療施設 → 急性期の治療が終わり、長期間にわたり療養が必要なかた

㉔介護医療院 → 主に長期にわたり療養が必要な方が対象

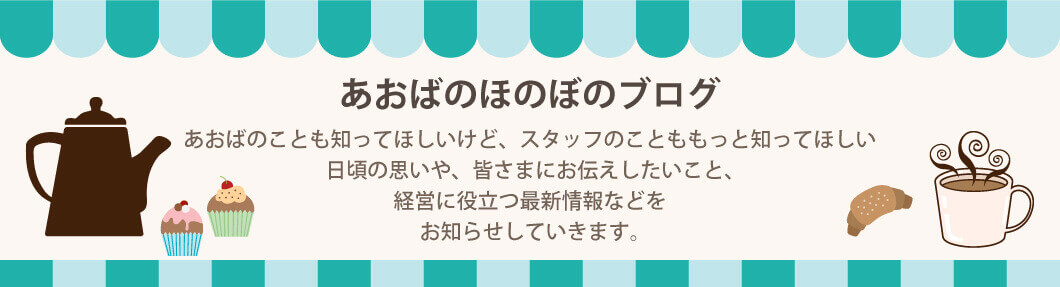

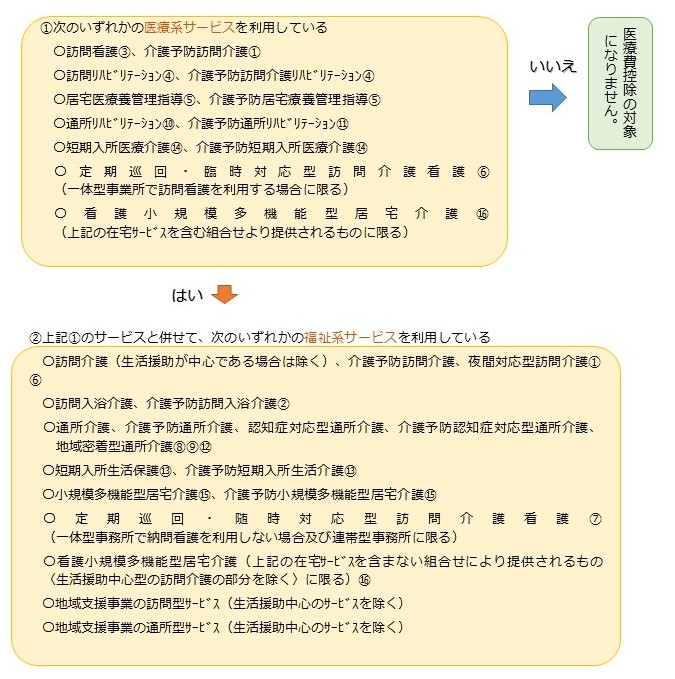

【2】介護保険制度化の医療費控除の取扱い

介護保険を利用して支払った費用の一部は医療費控除の対象になります。

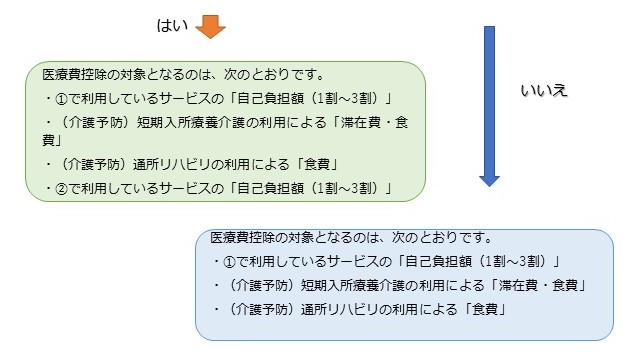

2.施設サービスを利用している人

【ご注意】

〇高額介護サービス費による払い戻しを受けているときは、払い戻された金額を除いた額が医療費控除の対象になります。

〇介護サービスを利用したときに、併せて支払っている「日常生活費」や「特別な部屋代」、「特別な食事代」などは医療費控除の対象にはなりません。

〇居宅サービス等において、おむつを使用した場合のおむつ代については、

医師等の発行する「おむつ使用証明書」がある場合に限り、医療費控除の対象となります。

〇通所リハビリテーションや通所介護、短期入所生活介護などを居宅サービス等の提供を受けるために、

介護老人保健施設や指定介護福祉施設などへ通う際の交通費については、これらの居宅サービス等の対価に係る自己負担額が医療費控除の対象となった場合で、かつ、通常必要なものに限り、医療費控除の対象となります。

※次のサービスは医療費控除の対象になりません。

〇訪問介護(生活中心)

〇認知症対応型共同生活介護、介護予防認知症対応型共同生活介護

〇特定施設入居者生活介護、介護予防地域密着型特定施設入居者生活介護、地域密着型特定施設入居者

生活介護

〇福祉用具貸与、介護予防福祉用具貸与

〇特定福祉用具購入、特定介護予防福祉用具購入

〇住宅改修、介護予防住宅改修

なお、税務判断は事例ごとに個別具体的に行う必要がございます。詳細は顧問税理士や担当者とご相談下さい。

また、本記事に掲載されている情報を基にご自身でご判断、処理された事項については弊社では

責任を負いかねますので、ご了承ください。

- 2025年5月 (1)

- 2025年4月 (2)

- 2025年3月 (2)

- 2025年2月 (2)

- 2025年1月 (2)

- 2024年12月 (2)

- 2024年11月 (3)

- 2024年10月 (2)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (1)

- 2024年2月 (3)

- 2024年1月 (3)

- 2023年11月 (4)

- 2023年10月 (4)

- 2023年9月 (4)

- 2023年8月 (5)

- 2023年7月 (1)

- 2023年6月 (2)

- 2023年5月 (3)

- 2023年4月 (1)

- 2023年3月 (2)

- 2023年2月 (2)

- 2023年1月 (1)

- 2022年12月 (5)

- 2022年11月 (1)

- 2022年10月 (2)

- 2022年9月 (3)

- 2022年8月 (4)

- 2022年7月 (3)

- 2022年6月 (3)

- 2022年5月 (6)

- 2022年4月 (5)

- 2022年3月 (3)

- 2022年2月 (3)

- 2022年1月 (5)

- 2021年12月 (4)

- 2021年11月 (4)

- 2021年10月 (5)

- 2021年9月 (5)

- 2021年8月 (4)

- 2021年7月 (4)

- 2021年6月 (3)

- 2021年5月 (4)

- 2021年4月 (4)

- 2021年3月 (2)

- 2021年2月 (2)

- 2021年1月 (4)

- 2020年12月 (5)

- 2020年11月 (4)

- 2020年10月 (6)

- 2020年9月 (6)

- 2020年8月 (5)

- 2020年7月 (4)

- 2020年6月 (4)

- 2020年5月 (3)

- 2020年4月 (4)

- 2020年3月 (3)

- 2020年2月 (5)

- 2020年1月 (3)

- 2019年12月 (3)

- 2019年11月 (7)

- 2019年10月 (10)

- 2019年9月 (10)

- 2019年8月 (11)

- 2019年7月 (12)

- 2019年6月 (7)

- 2019年5月 (7)

- 2019年4月 (6)

- 2019年3月 (7)

- 2019年2月 (9)

- 2019年1月 (9)

- 2018年12月 (7)

- 2018年11月 (8)

- 2018年10月 (10)

- 2018年9月 (11)

- 2018年8月 (11)

- 2017年12月 (4)

0

0