税理士松尾ブログ

円安はいつまで続くか?

2022-05-30

強烈な円安と資源高が続いています。

原油価格・物価高騰等総合緊急対策として予備費が1,000憶円計上され、事業再構築補助金において緊急対策枠が設けられることになっています。

・今年1月以降のいずれかの月の売上高(又は付加価値額)が、

・2019年~2021年の同月と比較して

・10%(付加価値額の場合15%)以上減少

している場合には、今公募中の「6次」公募においては加点措置して優先採択、「7次」以降においては特別枠が設けられます。

⇒資料

中小企業にはどうしても輸出よりも輸入環境の方が大きく影響する場合が多く、そうすると当然ながら円安は不利に働きます。

そうなるとこの円安はいつまで続く?と考えた場合、先日財務省から発表のあった令和3年度の「経常収支(海外との取引についての収支)」を参照すると概要としては次の通りです。

・輸出85兆(25.1%増)、輸入87兆(35.0%増加)などを経て

⇒貿易収支が6.4兆のマイナス

・海外から受け取る利子配当である、

⇒一次所得収支が21.5兆のプラス

・その他、

⇒二次所得収支が2.5兆のマイナス

ということで差し引き経常収支が12.6兆円のプラス。

円安や資源高に伴う輸入の増加があり、報道ではどこか円安で大変だ~、という部分にスポットが当たっている感がありますが、反対に輸出も大幅に増加しており、何よりも巨額の「一次所得収支」でもって収支がプラスになっていることが分かります。

⇒資料

一次所得収支は円安がプラスに働きますので、となると国全体としては円安を是認せざるを得ず、今しばらくは円安水準は続く可能性が高いように推察されます。

中小企業には厳しい環境が続くことが想定されます。

価格体系や内製化の検証は引き続き重要ですし、「数値目標」と「行動目標」の予実管理もより一層重要となるものと思われます。

先日も「いつまでも厳しい厳しいと言ってられないので、はじめて本格的に経営計画を作ってみます」というお客様もございましたが、素晴らしいことだと心底思います。

また、事業承継の現場においても、事業承継のうちとりわけ「株の承継」の部分はなかなか進まないのか以前までの傾向でした。

しかし、コロナ禍以降の環境により、事業承継のうち株式承継も徐々に進みつつありますし、提携企業からお客様のご紹介を頂く案件にしても、事業承継で総合的にアドバイスできる方を探している、といったケースが大部分を占めます。

どのような案件であれ、「目的(想い)」があって手段がありますので、その順番を取り違えないよう、渡す側のご年齢や健康状態にもよりますがまずは5年程度の計画を立案させて頂いています。

やはり、書かざるものは実現しませんので、経営でも事業承継でもまずは見える化することが大切で、経営の3本柱は「人づくり・客づくり・財務」ですので、計画には財務の視点を入れることも不可欠です。

税理士に聞く事業承継、事業承継とは社長交代ではなく株の承継【シミケンこれ聞く】

インボイスがないから消費税を払わない、はNGか?

2022-05-16

今年に入り、

・税制改正に盛り込まれなかったけれども水面下での重要な動き

・withコロナの財務戦略

・パワハラ、残業上限規制など労務の改正

・大きく変わる!個人情報保護法の改正

とオンラインセミナーをやって参りました。

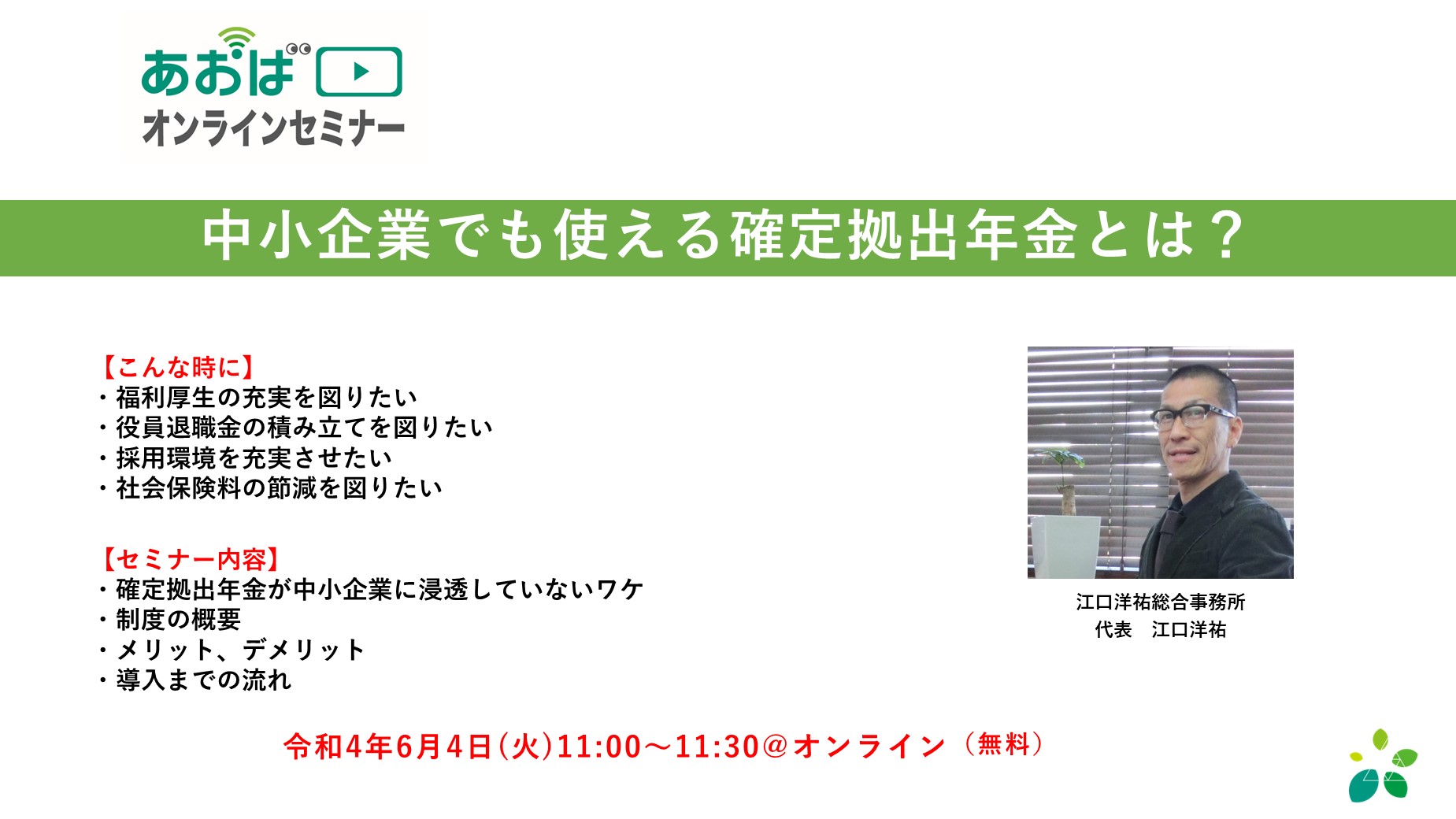

次回(R4.6.4)は「中小企業でも使える確定拠出型年金」ということで、

・損金で役員や従業員の退職金積立てをする

・福利厚生を向上させる

・採用環境や定着率をあげる

といった効果があるものの、「とある事情」で中小企業にあまり案内されていないものになります。

お客様限定となりますが、メルマガやLINE@でご案内させて頂いておりますアドレスからお申込み下さい。

(もちろん、確定拠出型年金制度は税理士法人あおばでも導入済みです。)

インボイス制度が来年より開始されますが、多くの企業にとっての論点は

「免税事業者(消費税を納める義務のない事業者)との取引」にあると思います。

受け取った請求書にインボイス番号が記載されていなければ、たとえ消費税相当を払ったとしても、払った側で納税時に控除できません。

したがって、インボイスのない請求書や領収書がやり取りされた場合には

・発注側で、インボイス番号が記載されていないので消費税相当を支払わない

・受注側で、インボイス番号を発行できないので消費税相当をもらわない

のいずれかになります。

発注側において、インボイス番号がないから消費税相当を払わない、とした場合は少し留意が必要です。

この資料の一つ目のケースでは「それ、下請法違反です!」とはっきり書かれてしまっていますが、これは

・消費税込みでの事前の合意があって

・一方的に

消費税相当を払わなかった場合、と解するべきではないかと思います。

また、建設業においても、消費税を支払わないとした場合に、免税事業者である下請業者のおいて原価割れをしてしまうようだと「建設業法違反」となる、と明示されています。

消費税が支払われなかったら原価割れしてしまう場合は、そもそも不当に低い下請代金としてダメ、ということでしょう。

上記以外でも、取引の相手先がインボイスを発行しない免税事業者のままであることを理由に取引停止等を一方的に決定しまうと独占禁止法違反のおそれがある、とのこと。

税法以外にもいろいろと法律が入り乱れてきますが、実務的にはインボイス番号がなかったら消費税を払わないと決めている場合であっても、相手先との間で、「インボイス制度開始前」または「取引開始前」にインボイス番号を発行しない場合の取引条件の事前協議と合意が重要と言えます。

その他のインボイスに関するブログはこちらにまとめています。

なにごとも結局は「人」。その支援策やセミナーについて。

2022-05-06

「人は石垣、人は城」との通り、経営の上で「人」に関して思考を巡らせることは尽きません。

税制面からは、人材投資への支援策として「所得拡大促進税制」があります。

適用することが出来れば納める税金を直接減らすことができますので補助金や助成金と同じ効果を生みます。

令和4年4月1日以降に始まる事業年度から税制改正によりさらに使いやすくなっており、

・役員を除き、パートアルバイトを含む総人件費が、

・前年度比1.5%もしくは2.5%以上増えていれば、

・増えた金額の15%(増加率1.5%〜2.5%の場合)もしくは30%(増加率2.5%以上の場合)を、

・税額から控除(ただし法人税の2割が上限)する、

というイメージになります。

さらに、教育訓練費(研修費、講師への謝礼)が前年度比で10%以上増えていれば控除率がさらに10%上乗せされます。

控除の上限が法人税の2割という部分が改正されずそこはボトルネックではあるのですが、制度自体は非常にシンプルかつ控除額も増額されておりますので、まずは教育訓練費の集計を日ごろから心がけておいて頂ければと思います。

教育訓練費とは基本的には

・役員や個人事業主自身を除く人への

・業務に直接必要な技術や知識を

・習得させたり向上させたりするための

・損金もしくは必要経費に算入される費用

となります。

管理方法としては、帳簿上において福利厚生費勘定に枝番を付けておいたり、研修費という科目を設けたりということで可能かと思います。

実務上、もう一点気を付けなければならないのは、その費用が「福利厚生費ではなく、その従業員への給与とならないかどうか」という点になります。

業務上必要な研修に出席させたり、外部から講師を呼んできて研修会をしてもらったり、というのは問題ないと思いますが、

例えば、

・あまりに高額であったり、

・研修旅行のように技量の向上に直接関係がなかったり

とすると、「給与」として所得税を徴収しなければならないケースがあるので注意が必要です。

教育訓練費(損金となり給与課税とならない)として扱うには、

・業務との関連性が明確であり

・機会が公平に与えられ

・業務を遂行していくことによってその効果が消費されていく

ことがポイントではないかと思います。

また、少し余談になりますが、個人事業(所得税)について

・カイロプラクティックを営む事業主が

・柔道整復師の資格を持つ従業員が辞めたので

・自分が柔道整復師の資格を取得するために

・専門学校に行った費用約300万円

これが、事業主自身の人的価値を高めるだけであってその年度の収入とは直接関係しないから必要経費として認められない、といった判決が出ています。

そもそも必要経費ではない、ということとなれば所得拡大促進税制どころの話ではありません。

原則的な考えをおさえつつ、また、助成金も活用しながら人への投資を実施して頂ければと思いますし、私どもも給与課税など周辺領域も把握しつつご案内していければと考えています。

また、お客様向けにはなりますが、6月には

・役員、従業員ともに損金算入で退職金積立ができ、

・採用環境や従業員の福利厚生にも寄与し、

・社会保険料の節減も可能となる

方策についてオンラインセミナーを開催します。

(当然、税理士法人あおば自身も導入済みの制度です。)

全額損金かつ解約すると大部分が戻ってくる、といった商品がなくなった今もなお、4割損金で落ちて配当も加味すると9割以上が戻る、といった切り口での保険営業が繰り広げられています。

それらはあくまで課税の繰り延べですので、そういった意味では所得拡大促進税制は純粋な節税です。

また最近は個人単位でも投資や退職金積立への関心が高まりつつありますので、6月のセミナーは節税と資産運用の両面に効果があるのではないかと思います。

天理の隠れた名所「大親寺」。

奈良時代に開かれ、空海によって再興されたお寺。美しい緑のじゅうたんで満たされています。

大和(やまと)は秋もいいけどやっぱり春やなあ、と思ったゴールデンウイーク。

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0 4

4