税理士松尾ブログ

インボイスがないから消費税を払わない、はNGか?

2022-05-16

今年に入り、

・税制改正に盛り込まれなかったけれども水面下での重要な動き

・withコロナの財務戦略

・パワハラ、残業上限規制など労務の改正

・大きく変わる!個人情報保護法の改正

とオンラインセミナーをやって参りました。

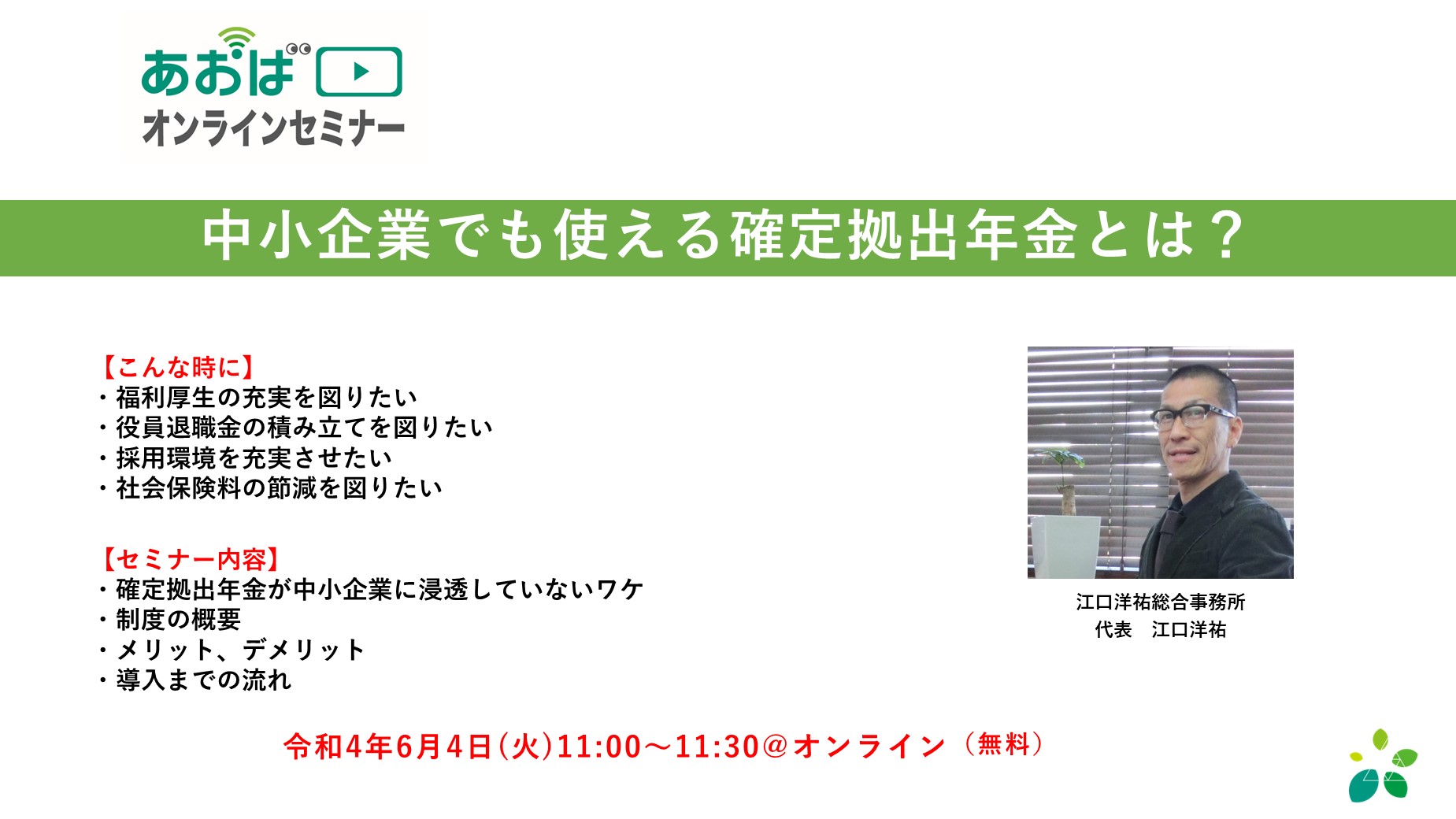

次回(R4.6.4)は「中小企業でも使える確定拠出型年金」ということで、

・損金で役員や従業員の退職金積立てをする

・福利厚生を向上させる

・採用環境や定着率をあげる

といった効果があるものの、「とある事情」で中小企業にあまり案内されていないものになります。

お客様限定となりますが、メルマガやLINE@でご案内させて頂いておりますアドレスからお申込み下さい。

(もちろん、確定拠出型年金制度は税理士法人あおばでも導入済みです。)

インボイス制度が来年より開始されますが、多くの企業にとっての論点は

「免税事業者(消費税を納める義務のない事業者)との取引」にあると思います。

受け取った請求書にインボイス番号が記載されていなければ、たとえ消費税相当を払ったとしても、払った側で納税時に控除できません。

したがって、インボイスのない請求書や領収書がやり取りされた場合には

・発注側で、インボイス番号が記載されていないので消費税相当を支払わない

・受注側で、インボイス番号を発行できないので消費税相当をもらわない

のいずれかになります。

発注側において、インボイス番号がないから消費税相当を払わない、とした場合は少し留意が必要です。

この資料の一つ目のケースでは「それ、下請法違反です!」とはっきり書かれてしまっていますが、これは

・消費税込みでの事前の合意があって

・一方的に

消費税相当を払わなかった場合、と解するべきではないかと思います。

また、建設業においても、消費税を支払わないとした場合に、免税事業者である下請業者のおいて原価割れをしてしまうようだと「建設業法違反」となる、と明示されています。

消費税が支払われなかったら原価割れしてしまう場合は、そもそも不当に低い下請代金としてダメ、ということでしょう。

上記以外でも、取引の相手先がインボイスを発行しない免税事業者のままであることを理由に取引停止等を一方的に決定しまうと独占禁止法違反のおそれがある、とのこと。

税法以外にもいろいろと法律が入り乱れてきますが、実務的にはインボイス番号がなかったら消費税を払わないと決めている場合であっても、相手先との間で、「インボイス制度開始前」または「取引開始前」にインボイス番号を発行しない場合の取引条件の事前協議と合意が重要と言えます。

その他のインボイスに関するブログはこちらにまとめています。

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

4

4