BLOG代表税理士 松尾ブログ

激変緩和措置(インボイス制度)。しかし足元で粛々と進む負担増の議論。

2022-11-29

今年7月を皮切りに、5回目となるインボイスセミナーが終わりました。

いま免税事業者との取引がある企業にとってのインボイス対応は、最後は「値決め」の話になりますので早くから地域への周知活動をしているところではあります。

と同時に、いやはや、このあらかじめ導入が決まっていた制度に複数の「激変緩和措置」を設けるとの報道が相次ぎ、税制が複雑化していく一つの過程が分かりやすく表面化しています。

3点、下記にまとめています。

線引きとなる売上規模は不明ですが、恐らく年商1千万以下といった小規模事業者について、インボイスの導入を機に消費税の課税事業者となる場合、3年間に限り、売上とともに預かる消費税の2割の納税で可、とする方向のようです。

売上とともに預かる消費税だけ集計していれば納税額まで計算可能な制度として「簡易課税制度」がすでにありますが、しばらくは同時進行していくことになり、事業所によって有利不利の判定が必要になってきます。

消費税のかかる売上が5,000万もしくは1億円以下の事業者について、1万円未満の少額取引については、受取る領収書等がインボイス(適格請求書)ではなくても、数年間に限り消費税の控除可、とする方向のようです。

クレジットカード払いの場合は金額がいくらであってもカード明細の他にインボイスを受領する必要があったので数年間は手間が省けるかもしれません。

が、いずれ対応する必要があることに変わりありません。

<請求書の電子データ保存義務 引き続き紙も認める方向で調整>

請求書をメールで受け取る、ネットショップの領収書をダウンロードする、といった受取り方法が電子媒体のものは、それを紙で印刷して保存するのではなくデータで保存しなければならず(電子で受け取ったものは電子で保存する)、今は猶予期間で2026年1月からは強制適用となります。

その猶予期間の終了後も特例的に紙での保存も認める方向、とのことです。

年末に公表予定の令和5年度税制改正は相続税贈与税の一体化議論と併せてなかなかにぎやかなものとなりそうです。

これらは中小企業への配慮という形ではありますが、足元では中小企業にとって大きな影響をもたらす「増税」「賃上げ」といった言葉が乱れ飛んでいる状況にあります。

しかし税収は増加を続けており、賃上げについても先日国税庁から公表された「民間給与実態調査」を見ると、着実に賃上げも実現できています。

それでもなお「パートの厚生年金加入、企業の規模要件を撤廃 政府検討」というような報道もあり、「働き方改革」という命題が留まるところを知らず増大しています。

諸外国の物価上昇を考えると円安はしばらく続くでしょうし、来年以降に円安が落ち着くにしても諸外国の景気後退を理由とするものである可能性が高い状況です。

円安メリットを享受することが極めて稀な中小企業にとっては厳しい状況が続き、改めて、固有技術に立ち返って「人づくり・客づくり・財務」の3点を磨き続ける必要があります。

しかし現実として、地方中小企業にとっては人材確保は死活問題でもあります。

そんな中で当社でも導入している「企業型確定拠出年金制度」については税制面の優遇も大きな福利厚生制度であり、結果的には社会保険料の節減にもつながるものとなります。

過去オンラインセミナーでも取り上げておりますが、まだまだ知名度が低い状況にありますので再確認頂ければと思います。

⇒【特別公開】あおば オンラインセミナー「中小企業でも使える確定拠出年金とは?」

IT導入補助金デジ類型は12月中旬には申請準備を

2022-11-15

年末に向けてインボイスセミナーがあと3回。

そのうちの1回目が終わりました。

市内の「町」ごとの開催とあってかなりの地域密着感を出しながら周知しております(笑)

インボイスに関しては先日、日本商工会議所のアンケート結果が公表され、

・課税事業者にとっての免税事業者への対応方針

⇒28.4%が取引関係を見直す(取引しない、又は経過措置の間は取引する等)

・免税事業者にとってのインボイス制度への対応方針

⇒53.4%が課税事業者へ転換する(経過措置後、又は要請があれば、を含む)

となっているようです。

スタートのR5.10.1が近づけば近づくほどに様相も変わってくるとは思いますが、いずれにせよ今のうちからの取引関係、取引条件の検討が重要かと思います。

※年内、インボイス関係のセミナーは下記の通りで開催予定です。

・11/28@三島公会堂(奈良県天理市)

・12/14@なら歴史芸術文化村

⇒お申込み

ご都合のつかない方はオンラインをご視聴を頂ければと思います。

⇒あおば オンラインセミナー「インボイス対応 5つのステップ」(youtube)

政府の総合経済対策を盛り込んだ令和4年度の補正予算案のさらなる具体像が徐々に公開されてきています。

中小企業関連(経済産業省関係)としては

・コロナ融資の借り換え保証の創設、さらに、一定の売上減少要件を満たす場合には借り換えの際の保証料が補助される制度

・IT導入補助金については補助下限を撤廃

・事業再構築補助金については売上減少要件のない成長枠の新設

・小規模事業者持続化補助金については課税事業者へ転換する事業者向けのインボイス枠の補助上限を50万上乗せ

といったところです。

その中でも、平均採択率が80%を超えているIT導入補助金のうちの「デジタル化基盤導入枠」。

スケジュールでは最終締め切りが来年の1月19日となっています。

会計・請求発行ソフトを導入する際に当社もお手伝いさせて頂くことがございますが、最終締め切りを考慮すると、12月中旬をメドとして申請準備を進めることが必要となります。

当社でお手伝いさせて頂くケースでは、

・経理の合理化(人の退職や体調不良に備えられる体制)策の立案

・IT導入支援事業者であるマネーフォワードさんを通して申請

という流れを取っています。

単に会計・請求ソフトの入れ替えありきではなく、

・手入力の工程の改善余地

・その担当者にしか分からない業務の有無の確認

をした上で申請を検討することが重要と考えております。

今後は中小企業、とりわけ地方企業は人手不足がますます深刻化することが予想されます。

かといって経理事務は秘匿性の高い業務であるため誰にでも任せられる業務ではありません。

そして人間だれしも、体調を崩しますし異動もつきものです。

したがって、中小企業だからこそ特に合理化していくことが必要ですが、

とりわけ、

・経理ご担当者の処理量が多くなっている

・今は部門別管理をしていない

・従業員数が10名以下

の場合であれば、特に活用しやすい補助金ではないかと感じていますのでご検討ください。

当社でも徐々にではありますが実績とノウハウがたまってきました。

上記のすべてに当てはまらなくても申請は可能ですし、従業員数3名の会社さまでも合理化できた実績もございます。

要時間が合理化されて経理(会社の基礎)が安定し、他の業務に充てることが出来るならば大いに有用だと考えております。

中小企業にとっての総合経済対策

2022-11-02

テーマ:税理士@松尾

先週、約30兆円の総合経済対策に関する首相記者会見がありました。

日々報道によって流れてくる各企業(主に上場企業)の決算通期見通しは円安によって業績が上振れする内容が多く、現実に税収も9月末までの累計で前年同月比10%近く上がっています。

⇒税収推移

となると円安基調が続く限りは今回のように補正を組み続けて再分配する流れが続くように思います。

弊社を含む中小企業にとっての経済対策という観点で今回の内容を見ますと、やはり物足りなさを感じます。

内容としては相変わらず

が主になります。

一応は、中小企業の輸出支援や、「人への投資」関連で「産業雇用安定助成金(スキルアップ支援コース)(仮称)」というのが創設されたりはするものの、中小企業にとっては人材教育よりもまずは「人材採用」を喫緊の課題として捉えているところが多いのが現実です。

また、税収が増えたことから地方交付税も増額されるようですので、地方自治体単位での補助金が今後も創設されることが見込まれるので要注意だと思います。

「人」関連の助成金についても社労士と連携しながら対応して参りますが、いずれにせよ弊社も含め、固有技術に磨きをかけ変化し続ける必要性を改めて感じた経済対策の内容でした。

また、年末に向けて税制改正に関する報道や憶測が飛び交っています。

かねてから

・贈与税がなくなる

・生前贈与をしても相続財産に取り込まれるようになる、、、等々。

様々な話がありましたが、現在は専門家会合が開かれ、そこで詳細が議論されているところです。

まだ11月1日現在は税制調査会のHPに議事録がアップされていませんが、先日は下記のような報道がありました。

現在では一定の条件にあてはまる生前贈与については、相続開始前3年以内のものは相続財産に取り込まれます。

その「3年」という期間を「5〜10年間を目安に延長する方向」との記事です。

生前贈与をしていても相続財産に取り込まれる期間を延長させる方向性のよう(詳細は議事録が公表次第確認します)ですが、あくまで「相続、遺贈によって財産を取得した人」のみが現行の加算措置の対象です。

期間が延長されるのみであれば、例えばお孫さんのように相続によって財産を取得することが出来ない人への贈与は依然として有効ですし、早めの段階からの計画贈与は変わらず有効ということになります。

実務においてはこれまで通り、若干対策期間は短縮させつつも、

・現状把握(相続税試算)

・納税資金対策

・分割対策

・節税策

の順で粛々とオーダーメイドの対策を実行していこうと思っています。

ライフワークにしている地域の子供たちへのしめ縄づくり体験会も、今年は児童養護施設の子供たち40名からスタート。

畑で育てたケールを青汁に、元気満開で価値提供に努めます(笑)

今からインボイス対応が必要な理由

2022-08-10

テーマ:消費税

先日はお客様向けのインボイスセミナー、また最近は経営者団体や同業者団体など、インボイスのセミナー講師のご依頼を頂戴する機会が増えてきました。

(オンラインセミナーではフリーアナウンサーの清水健さまにもご登壇頂き、いろいろご質問を投げかけて頂きました。)

現在消費税を納めてらっしゃる「消費税の課税事業者」は、現在「免税の事業者」に対してインボイスを発行するよう、すなわち消費税を納める事業者を選択するよう要請をしていくこととなると思います。

免税事業者にとっては実務上、

「消費税を納める事業者を選択するか」

「免税事業者のままとし、消費税相当を受け取らないか」

のいずれを選択するか判断が必要になると思いますが、制度上はどちらの場合であってもある程度の配慮(激変緩和措置)は設けられています。

<課税事業者を選択した事業者への配慮>

・・・簡易課税制度の存続

売上とともに預かる消費税さえ把握しておけば納税額が計算できる制度で、恐らく多くの事業者にとっては納税額が有利に働く(実際に受取った消費税から払った消費税の差額よりも納税額が少なくて済む)と推察します。

したがって、インボイスを発行する事業者(消費税の課税事業者)への転換要請と併せて、「簡易課税制度の選択」も案内すると有用と思われます。

1,インボイス登録と併せて簡易課税制度も選択してもらう

2,自身の事業区分を確認してもらう

3,その年度で受け取った消費税×(1−事業ごとのみなし仕入率)で計算した消費税を納税してもらう

という流れになります。

事業区分は国税庁HPに記載の通りですが、たとえば、

材料支給を受け人工請求する工事業者・・・第4種

自身で材料仕入を行う工事業者・・・第3種(建設業)

となります。

<相手先が課税事業者を選択しなかった場合でも(今まで通り)消費税を合わせて支払った場合への配慮>

・・・経過措置

課税事業者にとっては、免税事業者へ消費税を支払ってもインボイスがないのでその消費税を納税額から差し引けないのですが、

・R5.10.1〜R8.9.30の期間は80%は差し引ける

・R8.10.1R11.9.30の期間は50%は差し引ける

措置が設けられています。

(その後は一切差し引くことが出来ません)

<課税事業者を選択した、しなかった事業者共通として>

いずれの場合であっても、インボイス対応を契機とした価格交渉があまりに一方的、形式的であれば「優越的地位の濫用」として独占禁止法上で問題となる可能性がある、とのアナウンスも公正取引委員会から始まっています。

現実には取引価格やどの業者に委託するかは事業者の自由であるというのが大原則ですし、消費税を払わないことが直ちに問題となるわけではありませんが、

・立場の強い事業者が弱い事業者に対して

・無理難題を押し付け、

・競争環境を阻害した

として(発注する側、受注する側の)双方にとって無用のトラブル対応に時間が割かれないよう今の時期からの声掛け、協議が重要です。

今回は消費税を現在は納めていない事業者との取引についての着眼点をまとめていますが、当然、消費税を納めている事業者ご自身にとっても「インボイスには何を書けばいいのか?」というような論点も存在します。

・消費税と本体価格は分けて表示する

・消費税は課税事業者に支払う

という基本原則をもとに、

・得意先(売上の相手先)との関係、つまり自社がインボイスを発行する事業者としてすべきこと

・取引先(支払の相手先)との関係、つまり自社がインボイスを受領する事業者として相手と協議すべきこと

の両面で今のうちから対応を実行に移していくことが重要です。

インボイスには何を書けばいいのか?

2022-07-14

来年の10月1日からインボイス制度がスタートします。

その日にインボイス発行事業者として登録されるためには、来年の3月31日までに登録手続きを済ましておく必要があります。

で、インボイスには何を書けばいいのか?

1.発行者の氏名または名称、インボイス登録番号

2.取引年月日

3.取引内容

4.税率ごとの合計対価および適用税率(10%or8%)

5.消費税額(端数処理は税率ごとに1回ずつ)

6.交付を受ける事業者の氏名または名称

の6要素となります。

不特定多数に書類を交付する「小売業」「飲食業」などは、

「4」が税率ごと合計対価に、

「5」が消費税額(端数処理は税率ごとに1回ずつ)または適用税率に、

「6」が不要、

となります。

現状、既に諸費税を納めていてインボイスの登録も済ませている企業も多いと思います。

それら企業にとってインボイス制度の最大の論点は「インボイスを発行してくれなさそうな事業者との取引をどうするか」にあります。

しかしそれ以外にも、上記の6要素を考慮に入れて自社が得意先に発行している書類(請求書、納品書、請求明細書、領収書、契約書などいろいろあると思います。)を確認し、

どれをインボイスにするか?を考えなくてはなりません。

既に消費税を納めている事業者としては、

・免税事業者との取引をどうするか

・どれをインボイスにするか

・6要素を満たしているか

を考えていきましょう。

⇒参考ブログ:インボイス導入ガイド~まとめ~

何となく撮った写真、、、。

三輪山とその裾野に広がる箸墓古墳など最古の古墳群。そして田んぼで遊ぶ近所の少年(笑)

イネ踏んだらあかんで、と思ってたら土の中に適度に空気が入って良いんだとか。

運転資金の把握が今後ますます重要に。

2022-07-12

テーマ:経営を守る情報

据置期間を経てコロナ融資の返済が本格的に始まっており、

・月次試算表

・資金先行き管理表(弊社では「テンプレ」と呼んでいます。)

をもとに「打ち手」について打ち合わせをさせて頂いております。

その時に大切になってくるのが【自社は「運転資金」がいくら必要な会社なのか】という視点です。

財務上の「運転資金」とは、【売掛債権+在庫△仕入債務】で計算します。

「売掛債権」・・・売上が上がっているが集金していない、ということで得意先に貸しているような状態の資金

「在庫」・・・仕入れているものの販売していないので社内で眠っている資金

「仕入債務」・・・売掛債権とは反対に、請求書が届いているが支払っていないので仕入先から借りている状態の資金

この運転資金は、回収サイトや支払いサイトを大幅に変えない限りは会社にとって常に不足する資金となります。

そしてこの運転資金相当を、例えば長期の借入れ(月々返済していくパターンのもの)で手当てをしてしまうと資金繰りが悪くなる大きな原因となります。

理由はシンプルに資金が寝ている状態なのに、その裏付けとなる調達(負債)が月々返済という形で資金が流出してしまうからです。

最近はサプライチェーンの問題により発注してすぐに原材料が届く状態ではないため、今までよりも在庫を抱えておく必要が増すように思います。

その際には在庫として眠る資金が今までより多くなることを意味しますので、運転資金の把握が尚のこと必要です。

運転資金は解消されることのない不足資金となるため、当座借越しや、「短コロ」と呼ばれる短期借入の更新を繰り返す方法で手当てをしていかなければなりません。

(金融支援を前提とするのではなく、「本当に無理か?」という視点で回収サイトの短縮・在庫の圧縮・前受金の措置などもあわせて検証します。)

いずれにせよ、資金の手当てを考える際にはまずは

「自社にとっての運転資金はいくらか?」

そして

「その運転資金を今どうやって手当てしているか?」

の視点が重要となります。

参考ブログ:資金繰り改善の順序(最近の傾向から)

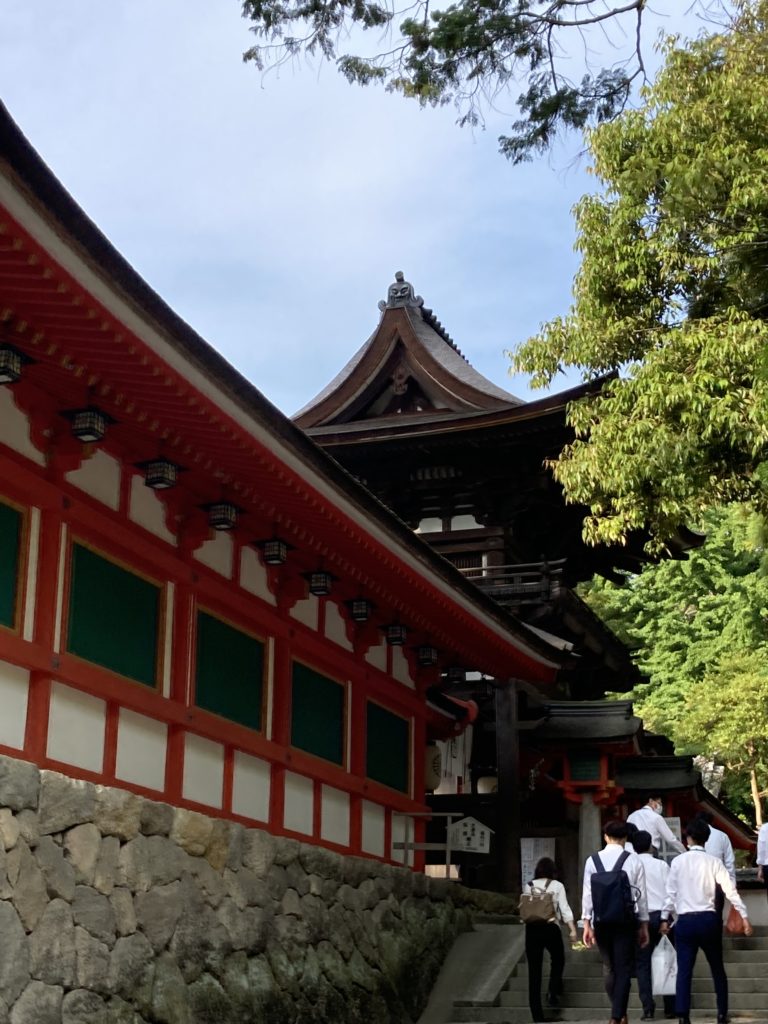

先日は当社の経営計画発表会でした。

場所は地元の日本最古の社である石上神宮。

国宝の拝殿にて

ご祈祷。

その清々しい気持ちのままに発表会へ。

奈良市、大阪、そして天理本社の社員が久々に一堂に会す機会となり非常に有意義でした。

お客様の笑顔、そのために安心を提供する。

少しでも多くの安心をご提供できるため、月次試算表とともに金融機関とも連携して資金繰り改善に努めていきたいと考えております。

資金繰り改善の順序(最近の傾向から)

2022-06-20

テーマ:税理士@松尾

先日は「骨太の方針」の公表がありました。

教育や外交安全保障など、国家としての当面の政策の方向性が網羅的に公表されており、中小企業施策と税制についても記載があります。

【中小企業施策】

コロナ禍にあってはとにかく「資金繰り支援」を最優先にされてきたように思いますが、今回の骨太の方針においては事業再構築という言葉が幾度となく登場し、原料高等への緊急対策は講じつつも、基本的考え方が

・収益力改善(ものづくり補助金や経営改善計画策定事業)

・再構築支援(再構築補助金や経営者保証の見直し)

へ、グッと重点を移したように感じます。

コロナ融資は金利が圧倒的に有利とはいえ、猶予期間を経て返済がスタートすると返済のピッチが早くなりがちです。

実務上の対応策としては、

1.当座借越枠の設定または増額の要請

2.短期融資の活用

3.コロナ融資以外の借換え

4.資本性ローン(政策公庫または保証協会)

5.追加融資

6.条件変更

の順に考えていくべきと思います。

優先順位が高いものほど実務的な活用難易度は上がります。

しかし、どの対応策が良いかの判断材料は兎にも角にも「月次試算表」です。

当社も「資金の先行き」を見える化した上で、金融機関とも連携し財務的なサポートを着実にさせて頂きたいと考えております。

【税制】

骨太の方針における表現は

・再分配機能の向上

・格差の固定化防止

・多様な働き方に中立

ということで大きな流れに変わりはありません。

その表現を実務に影響が大きな項目に置き換えると、

・金融所得課税

・退職所得への課税強化

・相続税と贈与税の一体化

ということになると思います。

今回の「骨太2022」においては「骨太2021を踏まえ」と書かれ、

「骨太2021」を見ると「骨太2020を踏まえ」と書かれ、

「骨太2020」を見ると「骨太2019を踏まえ」と書かれ、

世論を見ながら水面下で長期的な議論が続いている状況と感じます。

上記の3点は「経営の出口」で避けることのできない論点となりますので、引き続き原理原則を大切にして、地域企業の継続と経営者のハッピーリタイヤの実現を目指していきたいと思います。

さかのぼること2019年、当社の「あおばセミナー」の第100回目の記念セミナーで講師としてお招きをさせて頂いた一般社団法人国際教養振興協会の東條代表と久々に食事をし、その時にサプライズとして感謝状をいただきました。

東條様に気づきを頂いた「しめ縄づくり体験会」を私の地元に落とし込み、継続して開催をしてきたことに対してのものです。恐縮。

昨年は地元小学校の授業の一環に取り入れていただき、

まずは「しめ縄づくり」の気づきを頂いたこと、

年末の忙しい中でもスタッフとして集まってくれる仲間たち、

逆に私が感謝しなければならないところ感謝状とは「いや~循環するもんだナァ」としみじみ感じつつ、こちらの活動も継続していきたいと考えています。

ミニマム法人税と税務調査

2022-06-06

昨年OECD加盟各国間で「ミニマム法人税(国際的な最低法人税率の導入)」に関する合意があったことから、中長期的には法人税率が上昇傾向にあると考えられます。

私ども税理士法人あおばが所在する奈良県のような地方においては特に、雇用を支えているのは中小企業であり、その中小企業を経営の3本柱である「人づくり・客づくり・財務」のうちの財務面からサポートさせて頂くのが最大のミッションと考えて私どもも事業展開しています。

ミニマム法人税の流れや私どもの基本的考えをふまえ、中小企業が有効活用すべき制度として

「企業型選択制確定拠出年金」という制度があります。

個人で入るイデコとは違って会社が就業規則等を改訂して導入するもので、

・役員も加入でき、

・掛金は会社の損金で、かつ所得税の課税対象にならず、

・社会保険料の節減にもなる

というものです。

また、会社の借入を個人保証しているケースがほとんどだと思いますが、確定拠出年金の受給権は差し押さえが禁止されており、公的保証のない経営者にとって隠れた、そして大きなメリットといえます。

もちろん60歳まで引き出せないなどデメリットはありますが、それを上回るメリットがあると判断しており、当社でも導入しています。

会社としては「枠」を用意するのみで、そのあとは「選択制」ですので役員及び従業員の加入判断に任せることになります。

損金性や社会保険料の節減効果があり、経営者・従業員の退職金積立に資するにも関わらず中小企業には周知がほとんどされていないのが現実です。

先日、まずはオンラインセミナーにて制度を周知させて頂きました。

スタジオをお借りしているフリーアナウンサーの清水健様にもセミナーの最後に登場いただき、聞き手の立場から素朴な疑問をいただき、和気あいあいと開催することが出来ました。

あおばオンラインセミナー、今後も有用と確信する情報を発信していきます。

また経営環境の一つとしてwithコロナが本格化する中で、税務調査をはじめとして税務当局との接触も増えてきています。

こちらも、税理士法人あおばとしては税務調査対策ありきではなく、まずは「経営を守る」ことを最重要視し、それを実現するために「内部統制」の効いた組織づくりを最大論点にお客様と日々接しています。

結果として税務調査で右往左往しない強い会社となります。

最初から不正を疑うわけではなく、

・人は誰しも間違えるもの

・どんな人も体調を崩すこともある

・自分は体調万全でも家庭事情によって仕事が第一じゃなくなる時期も当然ある

そういった事態にも対応でき、かつ「粗利益」「在庫」「資金見通し」など財務上の重要な指標をタイムリーに経営者が適切に把握できる仕組みを総合して「内部統制」と考えています。

中小企業のなかでも規模の大小に関わらず考えておくべきテーマになります。

先日、法人の税務調査の立会時に調査官と交わした会話の中で、「現在、印紙の非違の指摘が少ない状況で、良く見てくるようにと言われてるんですよね」というような発言がありました。

こちらからすると知らんがな、という話なんですが、確かに過去に結んだ契約書にまでチェックが及んでいないことは可能性として考えられます。

そもそもこれだけネットでの取引や申請が普及している中で、時代遅れの税金であることは確かなのですが、しかしそれでも印紙税収は毎年1兆円ほどであり、貴重な安定収入になっていることも事実です。

実務的には印紙税で言うところの「請負に関する契約書」に該当するかどうか、というのが多くのケースでは最初の論点になります。

印紙税が必要かどうかの判断においては、取引相手と交わす書類のタイトルはさほど関係ありません。

例えば当社においてもお客様と「委任契約書」を交わしますが、請負に関する契約書として印紙を貼っています。

そこでの記載が月々の顧問報酬のみであれば、委任契約ですので印紙税の課税対象外ですが、顧問報酬の記載の他に「決算」の記載もあることが通常ですので、請負の要素も含んでいることになり、タイトルは委任契約書ですが印紙税が必要となります。

いずれにせよ法人税の調査とは言え、印紙税やさらには源泉所得税も含めて網羅的にチェックされる傾向にありますし、印紙の貼り付けがなかった場合のペナルティも過去複数年度となると大きくなるので普段から気を付けてチェックしてければと思います。

日も長くなり、夕刻などには自宅の周りを散歩するのが気持ちいい季節。

しかし確実に空き家の増加をヒシヒシと感じます。

また、子供のころはここは○○屋さんだったな、もう商売やめちゃったんだな、というのを目にすることも。

そしてその目線の先にはコンビニや大手回転すしチェーンの看板。

やはり、地域に根付く中小企業はその地域の風景そのものであり、それがなくなると日本の地方は同質化してしまいます。

地産地消ではなく地産外商。

軸足をそのままに、常に研鑽を続け、中小企業を真にサポートできる、より良きチーム(会社)づくりを進めていきたいと思います。

(二上山と崇神天皇陵)

円安はいつまで続くか?

2022-05-30

強烈な円安と資源高が続いています。

原油価格・物価高騰等総合緊急対策として予備費が1,000憶円計上され、事業再構築補助金において緊急対策枠が設けられることになっています。

・今年1月以降のいずれかの月の売上高(又は付加価値額)が、

・2019年~2021年の同月と比較して

・10%(付加価値額の場合15%)以上減少

している場合には、今公募中の「6次」公募においては加点措置して優先採択、「7次」以降においては特別枠が設けられます。

⇒資料

中小企業にはどうしても輸出よりも輸入環境の方が大きく影響する場合が多く、そうすると当然ながら円安は不利に働きます。

そうなるとこの円安はいつまで続く?と考えた場合、先日財務省から発表のあった令和3年度の「経常収支(海外との取引についての収支)」を参照すると概要としては次の通りです。

・輸出85兆(25.1%増)、輸入87兆(35.0%増加)などを経て

⇒貿易収支が6.4兆のマイナス

・海外から受け取る利子配当である、

⇒一次所得収支が21.5兆のプラス

・その他、

⇒二次所得収支が2.5兆のマイナス

ということで差し引き経常収支が12.6兆円のプラス。

円安や資源高に伴う輸入の増加があり、報道ではどこか円安で大変だ~、という部分にスポットが当たっている感がありますが、反対に輸出も大幅に増加しており、何よりも巨額の「一次所得収支」でもって収支がプラスになっていることが分かります。

⇒資料

一次所得収支は円安がプラスに働きますので、となると国全体としては円安を是認せざるを得ず、今しばらくは円安水準は続く可能性が高いように推察されます。

中小企業には厳しい環境が続くことが想定されます。

価格体系や内製化の検証は引き続き重要ですし、「数値目標」と「行動目標」の予実管理もより一層重要となるものと思われます。

先日も「いつまでも厳しい厳しいと言ってられないので、はじめて本格的に経営計画を作ってみます」というお客様もございましたが、素晴らしいことだと心底思います。

また、事業承継の現場においても、事業承継のうちとりわけ「株の承継」の部分はなかなか進まないのか以前までの傾向でした。

しかし、コロナ禍以降の環境により、事業承継のうち株式承継も徐々に進みつつありますし、提携企業からお客様のご紹介を頂く案件にしても、事業承継で総合的にアドバイスできる方を探している、といったケースが大部分を占めます。

どのような案件であれ、「目的(想い)」があって手段がありますので、その順番を取り違えないよう、渡す側のご年齢や健康状態にもよりますがまずは5年程度の計画を立案させて頂いています。

やはり、書かざるものは実現しませんので、経営でも事業承継でもまずは見える化することが大切で、経営の3本柱は「人づくり・客づくり・財務」ですので、計画には財務の視点を入れることも不可欠です。

税理士に聞く事業承継、事業承継とは社長交代ではなく株の承継【シミケンこれ聞く】

インボイスがないから消費税を払わない、はNGか?

2022-05-16

今年に入り、

・税制改正に盛り込まれなかったけれども水面下での重要な動き

・withコロナの財務戦略

・パワハラ、残業上限規制など労務の改正

・大きく変わる!個人情報保護法の改正

とオンラインセミナーをやって参りました。

次回(R4.6.4)は「中小企業でも使える確定拠出型年金」ということで、

・損金で役員や従業員の退職金積立てをする

・福利厚生を向上させる

・採用環境や定着率をあげる

といった効果があるものの、「とある事情」で中小企業にあまり案内されていないものになります。

お客様限定となりますが、メルマガやLINE@でご案内させて頂いておりますアドレスからお申込み下さい。

(もちろん、確定拠出型年金制度は税理士法人あおばでも導入済みです。)

インボイス制度が来年より開始されますが、多くの企業にとっての論点は

「免税事業者(消費税を納める義務のない事業者)との取引」にあると思います。

受け取った請求書にインボイス番号が記載されていなければ、たとえ消費税相当を払ったとしても、払った側で納税時に控除できません。

したがって、インボイスのない請求書や領収書がやり取りされた場合には

・発注側で、インボイス番号が記載されていないので消費税相当を支払わない

・受注側で、インボイス番号を発行できないので消費税相当をもらわない

のいずれかになります。

発注側において、インボイス番号がないから消費税相当を払わない、とした場合は少し留意が必要です。

この資料の一つ目のケースでは「それ、下請法違反です!」とはっきり書かれてしまっていますが、これは

・消費税込みでの事前の合意があって

・一方的に

消費税相当を払わなかった場合、と解するべきではないかと思います。

また、建設業においても、消費税を支払わないとした場合に、免税事業者である下請業者のおいて原価割れをしてしまうようだと「建設業法違反」となる、と明示されています。

消費税が支払われなかったら原価割れしてしまう場合は、そもそも不当に低い下請代金としてダメ、ということでしょう。

上記以外でも、取引の相手先がインボイスを発行しない免税事業者のままであることを理由に取引停止等を一方的に決定しまうと独占禁止法違反のおそれがある、とのこと。

税法以外にもいろいろと法律が入り乱れてきますが、実務的にはインボイス番号がなかったら消費税を払わないと決めている場合であっても、相手先との間で、「インボイス制度開始前」または「取引開始前」にインボイス番号を発行しない場合の取引条件の事前協議と合意が重要と言えます。

その他のインボイスに関するブログはこちらにまとめています。

なにごとも結局は「人」。その支援策やセミナーについて。

2022-05-06

「人は石垣、人は城」との通り、経営の上で「人」に関して思考を巡らせることは尽きません。

税制面からは、人材投資への支援策として「所得拡大促進税制」があります。

適用することが出来れば納める税金を直接減らすことができますので補助金や助成金と同じ効果を生みます。

令和4年4月1日以降に始まる事業年度から税制改正によりさらに使いやすくなっており、

・役員を除き、パートアルバイトを含む総人件費が、

・前年度比1.5%もしくは2.5%以上増えていれば、

・増えた金額の15%(増加率1.5%〜2.5%の場合)もしくは30%(増加率2.5%以上の場合)を、

・税額から控除(ただし法人税の2割が上限)する、

というイメージになります。

さらに、教育訓練費(研修費、講師への謝礼)が前年度比で10%以上増えていれば控除率がさらに10%上乗せされます。

控除の上限が法人税の2割という部分が改正されずそこはボトルネックではあるのですが、制度自体は非常にシンプルかつ控除額も増額されておりますので、まずは教育訓練費の集計を日ごろから心がけておいて頂ければと思います。

教育訓練費とは基本的には

・役員や個人事業主自身を除く人への

・業務に直接必要な技術や知識を

・習得させたり向上させたりするための

・損金もしくは必要経費に算入される費用

となります。

管理方法としては、帳簿上において福利厚生費勘定に枝番を付けておいたり、研修費という科目を設けたりということで可能かと思います。

実務上、もう一点気を付けなければならないのは、その費用が「福利厚生費ではなく、その従業員への給与とならないかどうか」という点になります。

業務上必要な研修に出席させたり、外部から講師を呼んできて研修会をしてもらったり、というのは問題ないと思いますが、

例えば、

・あまりに高額であったり、

・研修旅行のように技量の向上に直接関係がなかったり

とすると、「給与」として所得税を徴収しなければならないケースがあるので注意が必要です。

教育訓練費(損金となり給与課税とならない)として扱うには、

・業務との関連性が明確であり

・機会が公平に与えられ

・業務を遂行していくことによってその効果が消費されていく

ことがポイントではないかと思います。

また、少し余談になりますが、個人事業(所得税)について

・カイロプラクティックを営む事業主が

・柔道整復師の資格を持つ従業員が辞めたので

・自分が柔道整復師の資格を取得するために

・専門学校に行った費用約300万円

これが、事業主自身の人的価値を高めるだけであってその年度の収入とは直接関係しないから必要経費として認められない、といった判決が出ています。

そもそも必要経費ではない、ということとなれば所得拡大促進税制どころの話ではありません。

原則的な考えをおさえつつ、また、助成金も活用しながら人への投資を実施して頂ければと思いますし、私どもも給与課税など周辺領域も把握しつつご案内していければと考えています。

また、お客様向けにはなりますが、6月には

・役員、従業員ともに損金算入で退職金積立ができ、

・採用環境や従業員の福利厚生にも寄与し、

・社会保険料の節減も可能となる

方策についてオンラインセミナーを開催します。

(当然、税理士法人あおば自身も導入済みの制度です。)

全額損金かつ解約すると大部分が戻ってくる、といった商品がなくなった今もなお、4割損金で落ちて配当も加味すると9割以上が戻る、といった切り口での保険営業が繰り広げられています。

それらはあくまで課税の繰り延べですので、そういった意味では所得拡大促進税制は純粋な節税です。

また最近は個人単位でも投資や退職金積立への関心が高まりつつありますので、6月のセミナーは節税と資産運用の両面に効果があるのではないかと思います。

天理の隠れた名所「大親寺」。

奈良時代に開かれ、空海によって再興されたお寺。美しい緑のじゅうたんで満たされています。

大和(やまと)は秋もいいけどやっぱり春やなあ、と思ったゴールデンウイーク。

節税保険にメス「指南書」発覚の3社に金融庁が報告徴求命令

2022-02-21

テーマ:経営を守る情報

というニュースがありました。

全額損金になるなど損金性の高い生命保険は課税の繰延べに関しては絶大な効果があります。

一方で節税効果は無いにもかかわらず、解約時に収益計上されるタイミングにあわせて退職金支給など大きな損金を計上することで「節税」できる、との販売姿勢が以前から問題視されてきました。

節税とうたう根拠は、退職所得に対する課税方式が給与に比べて著しく有利になっているためで、それは保険に入っていてもいなくても退職金として受給すればそのメリットを受けることが可能です。

特に経営者への退職金については

・いくらまで退職金を支給できるか、

とのご質問が多いのですが、実務的には

・本当に退職できるか、するのか、

の方が重要です。

いくら退職金名目で支給したとしても、その後も

・役員会に頻繁に出席していたり

・高額な設備投資の判断をしていたり

・資金繰りを担当していたり

・社内で何らかの重要な決裁権をもっていたり

すると、実質的には退職していないとして賞与扱いとなるケースがあります。

賞与扱いとなると損金にならないばかりでなく、所得税住民税、法人税、さらにはそのタイミングで株を移転していたりすると贈与税にも影響してきます。

また、多額の退職金を支給できたとしても、結果として個人の相続財産を形成しますので個人の資産承継も視野に、果たして個人に多額の資金をお支払いするのが本当にいいのか、という点も視野に入れなければなりません。

保険の解約による益金対策としてはもちろん「何もしない」というのも大きな柱ですし、(4割が損金になる保険などに)新たに入り直すというのは年を重ねて条件が悪くなっているのでお勧めできませんし、そのため、昨今はシンプルに投資をお考えになるケースも多いように感じます。

参考:音声のみ動画⇒保険の解約返戻率ピーク!対処法は?

投資の中でも、新事業や社内業務の合理化に関するものについては「事業再構築補助金」や「IT補助金」も準備されており、令和4年予算案も22日に衆議院を通過予定ですので現時点の情報から大きな変更はないと思います。

メルナガバックナンバー:給付金・補助金3選

新事業への取組みについては事業再構築補助金や事業承継補助金、経理総務の合理化・標準化の際にはIT導入補助金を考慮する必要があります。

特に経理業務については、長年の慣習に基づいて実施されていることが多く、クラウド会計ソフトを活用して「合理的な業務に」そして「引き継げる業務に」していくことが重要です。

入門した、いや、私なんぞが入門させて頂いたばかりの生花

2022-01-28

テーマ:税理士@松尾

コロナ禍で目まぐるしく状況が変わり続ける中、集中力をとブレない軸を鍛えるために、清水健さんの運営される「each stage」のカルチャースクールで「生け花」を習い始めていました。

それまで「花」とは無縁の世界で生きてきましたが、やはり実際に生けてみると、少しの角度、長さ、色合い、葉や花の有る無しで表現が圧倒的に変わる世界を体験しています。

僅かな差が圧倒的な違いを生む経営の世界に相通ずるものがあります。

そして生花は引き算、とのこと、無駄をそぎ落としていくほどに洗練されていくことが少しだけ分かります。

と仰々しく言っていますが、まだまだ入門した、いや、入門させて頂いたばかり。

しかし、何をやるにせよ一つの節目は必要だろう、ということで生花発祥の地である京都の六角堂にて開催される「池坊 男花展」にチャレンジをしてきました。

実質素人、、、

小さいときから美術は苦手、、、

生花発祥の地、、、

花展には参加者としてすら行ったことがない、、、

雰囲気すら分からん、、、

ビビりまくりの2日間でしたが、聞けば六角堂は聖徳太子の創建とのこと。

奈良県民としては若干の親近感ももちつつ、素晴らしい機会を頂けました。

機会を頂いた清水健さん、大いに手ほどきをして頂いた先生に感謝。

これはSDGSなのか?

2022-01-26

テーマ:税理士@松尾

実は昨年末、うれしいことがありました。

もともと2018年から地域の仲間や先輩方と「しめ縄づくり体験&お正月講座」を開催していました。

これは、当社の「あおばセミナー100回記念講演」でご講演頂いた東條英利様から受け継いだ活動で、それまでは地元の一般住民の方々を対象にしていました。

で、それが2021年から私の母校でもある天理市立柳本小学校で授業の一環で取り入れてくれました。

2021年は3年生を対象に、5.6時間目を使ってワイワイと楽しみながら、でも一人の生徒も残すことなく国産の稲わらを使って手作りのしめ縄を作ってもらいました。

地域の宝である子どもたちと、学びながらも触れ合える機会を頂けたこと、感謝しかありません。

奈良新聞様も取り上げて頂き、有難うございます。

数年前からSDGSが叫ばれていますが、正直、個人的には、このしめ縄づくり体験会も開催していましたし、経営の面でも、「日本は昔から三方良しの価値観を大切にしてきましたやん」という思いがあり、あまり関心をもっておりませんでした。

しかしそれを地元小学校の授業に取り入れてくれるとなると感慨もひとしおで、SDGSで言うとこれの中の一項目にあてはまるのか?どうなんだ?と自信なさげに感じている私です。

税制改正や給付金・補助金、そして経営サポート重点項目3点

2022-01-24

年末に税制改正大綱の公表があり、そのほとんどが既存制度の延長や縮小であったためオンラインセミナーの題目を急遽、

【令和4年度税制改正に盛り込まれなかった重要項目】に変更して配信(1/7)。

・相続税と贈与税の一体化

・退職所得に対する課税のあり方

・金融所得に対する課税のあり方

・事業承継税制

このあたりの議論の動向と対策をお伝えさせて頂きました。

特に相続税と贈与税の一体化議論は脅威ですが、相続税を必要以上に恐れることなく、弁護士とのタッグも活かしながら、税務だけに偏らない解決策をご提案していくつもりです。

念のため生前贈与の計画スパンは短縮しつつ。

その他、令和3年度補正予算の成立を受け、給付金の公表や補助金の改訂が続いています。

【事業復活支援金】

年商に応じて最大250万までの給付を受けることができます。

こちらは「給付金」ですので要件(2021年11月〜2022年3月までのいずれかの月の売上が2018年.2019年.2020年のいずれかの年の応答月に比して30%以上ないし50%以上減少していること等)に合致すれば必ず受給できるものになります。

⇒事業復活支援金のポイント動画(YouTube)

⇒概要資料(概要はP1、添付資料はP6.7)

【IT導入補助金】

令和3年度の補正予算成立を受けて、内容が拡充されています。

・補助率が1/2から2/3(補助額50万以下部分は3/4)に(上限350万)

・会計ソフト、受発注のソフト、決済ソフト、ECソフトに対象を特化

・クラウドの利用料も2年分補助

・PCやタブレット、レジなど汎用性が高いものも補助対象に(補助率1/2,それぞれ上限あり)

⇒公表された概要資料(P2以降)

ベンダーなどIT導入支援事業者とともにオンラインで申請していく従前どおりのスタイルになるものと思われます。

【事業再構築補助金】

第5回公募が開始されており、締切りは3/24の18時です。

今までは、事業計画書において、新事業の売上が全社売上の10%を超えている絵を描く必要があり、もともと年商規模が大きい法人については若干のハードルになっていたところの要件が緩和されています。

その他は大きな変更はありません。

こちら、コロナからの事業転換や新規事業開始の際には位置づけの非常に大きなものになります。

実際の補助金申請書作成にあたっては、二人三脚で長期間の業務となりますのでお早めにお声がけください。

(当社としては顧問先さまについては、認定支援機関の確認書発行に伴う定額報酬のみで、成功報酬は無しでサポートさせて頂いております。)

で、その他にも中小企業にとっては社会保険関連の改正動向も見逃してはなりません。

働き方やキャッシュフロー、組織の在り方に非常に大きな影響を与えると思います。

・パワハラ防止措置の義務付け

・育児休業関連

・割増賃金率の引き上げ

・社会保険の適用拡大

このあたりを社会保険労務士からご説明させて頂く機会も設ける予定です。

(2/5 11時からオンラインセミナー)

業種を問わず、原価高や人材不足といった厳しい経営環境、そしてコンプライアンス遵守への要請や労務関連の法改正など対応が必要な項目は増加の一方です。

しかしその中にあっても、まずは月次試算表をもとにキャッシュフローの見通しを共に検証し、必要に応じて金融機関とも連動して資金管理を行うことから始める、という点は変わらないスタンスとして持っていたいと考えています。

その上で、財務内容を深く把握する立場として、

・労務面のリスク対策

・万が一への保障

・誤りや不正を未然に防止するための内部統制の構築

という3点を重点項目として考えています。

特に内部統制については、その意識付けが結果として税務調査にも対応できる企業体質の構築にも大きく寄与します。

もはやすべての事象を「機会(チャンス)」と前向きに捉えるしかない事態が続きますが、お客様の課題を解決し、様々なリスクに先手必勝で備えることのできる「専門職コンサルティングファーム」の構築に向けて邁進したいと思います。

電子帳簿保存のポイント

2021-11-29

電子帳簿保存法の改正が年明けの1月1日から本格化します。

「領収書をスキャンするだけでよくなる」

「帳簿を印刷して保存しなくてもよくなる」

という風に、使い勝手は格段にアップしております。

少し長めの動画となりますが、フリーアナウンサーの清水健さまと対談動画を収録しておりますのでご確認頂ければと思います。

<電子帳簿保存法改正のポイント>

改正の趣旨としては「一層のペーパーレスの促進」による「利便性の向上」にあるのですが、各種要件を見ていくと、「税務調査の効率化」も見据えられているのも感じるところです。

改正分野としては

1.電子帳簿、電子書類の書類保存

2.スキャナ保存

3.電子取引

の大きく3つに分かれます。

まず「1」について

パソコンなど電子で作った帳簿書類は電子で保存が可能、という流れです。

電子帳簿(元帳、仕訳帳、のように「帳」のつくもの)の保存については、会計ソフト上で訂正や削除の履歴や入力年月日の履歴が残るような「優良帳簿」に該当する場合に限り、調査時にダウンロードの求めに応じる必要はありませんので、それ以外の場合には注意が必要です。

電子書類(貸借対照表などの決算関係書類、請求書や領収書のうち原本が電子のもの)については、下記の3つの検索要件を満たす必要があり、Aしか満たしていなければダウンロードの求めに応じる必要が出て参ります。

A,取引年月日、金額、取引先

B,日付または金額の範囲指定が可能

C,2つ以上の項目の組み合わせ検索が可能(aかつb。aまたはbは不要。)

「優良帳簿」は届出をしておけば過少申告加算税が軽減されたり、個人の場合は青色申告特別控除が上乗せされたりと更なるメリットも用意されていますが、改正の本来の趣旨である「利便性の向上(生産性の向上)」を果たすには、「優良帳簿の要件」かつ「3つの検索要件」を満たした状態で選択するのが本筋かと思います。

結果的に、調査時にダウンロードの求めに応じる必要も無くなります。

会計ソフトのベンダーさんに確認するときは「電子帳簿に対応しているかどうか」ではなく「優良帳簿に対応しているかどうか」という視点で確認する必要があると思います。

「2」について

紙で授受したものであっても電子で保存が可能というものです。

原本が紙媒体のものをスキャナ(スマホやデジタルを含む)にて要件を満たして保存すれば原本廃棄が可能となります。

しかしこちらも、原則的には3つの検索要件が必要になります。

また、領収書などの書類の実際の受領者以外の人がスキャンする場合は大きさ情報の保存も必要なので注意が必要です。

実務的にはこのスキャナ保存から取り組むのが良いように思いますが、最終的にはソフトウェアの選定に依拠するところですので、弊社のパートナー企業とともにご提案可能な態勢を築いて参りたいと考えています。

「3」について

こちらは、「1」「2」において利便性の向上が図られている反面、厳しくなったものという位置づけです。したがって強制適用となります。

まずは自社内の電子取引(取引情報の授受が電子媒体で行われる取引)の有無、頻度の検証からスタートすることになります。

実務上の対応としては、

・紙媒体で受け取る書類の電子保存(スキャナ保存)

・電子取引への対応

が当初の対応項目となると思います。

事業再構築補助金4次公募スタート!

2021-11-01

事業再構築補助金の第4次公募がスタートしました。

同時に、この事業再構築補助金も「さらにあと1回程度」と明記されましたので次の第5次公募でいったんの区切りを迎えると思います。

1次、2次、3次と公募が進む中で、「いつまでにスタートする事業が対象なの?」というご質問を頂くことが多くなってきていました。

そして最近は、○○の部材が入らないといった事態も多く、早め早めの計画が尚のこと重要となっています。

それぞれの回次に応じて補助対象事業のスタート期限が設けられていますので、そのあたりを整理して動画にまとめました。

7分程度の動画ですので宜しければご視聴下さい。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1