BLOG代表税理士 松尾ブログ

電子帳簿保存のポイント

2021-11-29

電子帳簿保存法の改正が年明けの1月1日から本格化します。

「領収書をスキャンするだけでよくなる」

「帳簿を印刷して保存しなくてもよくなる」

という風に、使い勝手は格段にアップしております。

少し長めの動画となりますが、フリーアナウンサーの清水健さまと対談動画を収録しておりますのでご確認頂ければと思います。

<電子帳簿保存法改正のポイント>

改正の趣旨としては「一層のペーパーレスの促進」による「利便性の向上」にあるのですが、各種要件を見ていくと、「税務調査の効率化」も見据えられているのも感じるところです。

改正分野としては

1.電子帳簿、電子書類の書類保存

2.スキャナ保存

3.電子取引

の大きく3つに分かれます。

まず「1」について

パソコンなど電子で作った帳簿書類は電子で保存が可能、という流れです。

電子帳簿(元帳、仕訳帳、のように「帳」のつくもの)の保存については、会計ソフト上で訂正や削除の履歴や入力年月日の履歴が残るような「優良帳簿」に該当する場合に限り、調査時にダウンロードの求めに応じる必要はありませんので、それ以外の場合には注意が必要です。

電子書類(貸借対照表などの決算関係書類、請求書や領収書のうち原本が電子のもの)については、下記の3つの検索要件を満たす必要があり、Aしか満たしていなければダウンロードの求めに応じる必要が出て参ります。

A,取引年月日、金額、取引先

B,日付または金額の範囲指定が可能

C,2つ以上の項目の組み合わせ検索が可能(aかつb。aまたはbは不要。)

「優良帳簿」は届出をしておけば過少申告加算税が軽減されたり、個人の場合は青色申告特別控除が上乗せされたりと更なるメリットも用意されていますが、改正の本来の趣旨である「利便性の向上(生産性の向上)」を果たすには、「優良帳簿の要件」かつ「3つの検索要件」を満たした状態で選択するのが本筋かと思います。

結果的に、調査時にダウンロードの求めに応じる必要も無くなります。

会計ソフトのベンダーさんに確認するときは「電子帳簿に対応しているかどうか」ではなく「優良帳簿に対応しているかどうか」という視点で確認する必要があると思います。

「2」について

紙で授受したものであっても電子で保存が可能というものです。

原本が紙媒体のものをスキャナ(スマホやデジタルを含む)にて要件を満たして保存すれば原本廃棄が可能となります。

しかしこちらも、原則的には3つの検索要件が必要になります。

また、領収書などの書類の実際の受領者以外の人がスキャンする場合は大きさ情報の保存も必要なので注意が必要です。

実務的にはこのスキャナ保存から取り組むのが良いように思いますが、最終的にはソフトウェアの選定に依拠するところですので、弊社のパートナー企業とともにご提案可能な態勢を築いて参りたいと考えています。

「3」について

こちらは、「1」「2」において利便性の向上が図られている反面、厳しくなったものという位置づけです。したがって強制適用となります。

まずは自社内の電子取引(取引情報の授受が電子媒体で行われる取引)の有無、頻度の検証からスタートすることになります。

実務上の対応としては、

・紙媒体で受け取る書類の電子保存(スキャナ保存)

・電子取引への対応

が当初の対応項目となると思います。

事業再構築補助金4次公募スタート!

2021-11-01

事業再構築補助金の第4次公募がスタートしました。

同時に、この事業再構築補助金も「さらにあと1回程度」と明記されましたので次の第5次公募でいったんの区切りを迎えると思います。

1次、2次、3次と公募が進む中で、「いつまでにスタートする事業が対象なの?」というご質問を頂くことが多くなってきていました。

そして最近は、○○の部材が入らないといった事態も多く、早め早めの計画が尚のこと重要となっています。

それぞれの回次に応じて補助対象事業のスタート期限が設けられていますので、そのあたりを整理して動画にまとめました。

7分程度の動画ですので宜しければご視聴下さい。

動画~インボイスとは?~

2021-10-01

先日フリーアナウンサーのの清水健さまと収録して頂きました、インボイスに関する動画です。

制度は令和5年10月から、登録受付は今日(令和3年10月)からです。

インボイス導入ガイド⑦~R5.10.1以降、免税事業者が消費税を受け取ったらどうなるの?~

2021-08-19

テーマ:消費税

課税事業者(消費税を納める義務のある事業者)にとってインボイス(適格請求書)とは、

支払先も消費税を納めていることの証明書、という性質を帯びることとなります。

したがって、インボイスの登録番号が記載されていないなど「適格」ではない請求書や領収書を受け取ったとしても、課税事業者においては消費税を支払わなかったものとして納税額を計算します。

インボイスに係る登録番号を記載した請求書や領収書を発行することが出来るのは課税事業者に限られ、免税事業者(消費税を納める必要のない事業者)は発行することはできません。

とすれば、インボイスの登録番号が書いていないなど「適格」ではない請求書なり領収書を発行するということは、免税事業者(預かった消費税を納める義務がない)であるということが対外的にも明白となります。

しかしながら、現時点では、自身が消費税を納める必要があるとないとに関わらず、売上代金を計算するときには本体価格に消費税を付して請求し、代金を受領するのが現実の商取引かと思います。

インボイス導入後は、代金や消費税を支払う側にとっての消費税負担に直接関係してきてしまうため、免税事業者が受け取る消費税についてどうしても着目されてくると推察します。

では、免税事業者がインボイス制度が導入されるR5.10.1以降も、現行のまま消費税相当を付して代金を請求することは可能なのか?

令和5年10月1日以降、消費税法57条の5というのが付け加わり、

・適格請求書発行事業者以外の者(⇒主に免税事業者を指します)は

・適格請求書発行事業者が発行した適格請求書、適格簡易請求書に

・誤認されるおそれのある表示をした書類

を交付・提供してはならない、という趣旨の規定です。

(罰則規定あり)

この点、

現実の商取引に与える影響、そして免税事業者にとっては今まで受け取っていた消費税相当額が実質値引き(しかも本体価格の10%もの値引き)のような性質を帯びるがゆえに資金繰りに与える影響も非常に大きく、今後の周知、価格設定、消費税を納める義務のある事業者をあえて選択するかどうか、が非常に重要です。

インボイス導入ガイド⑥~インボイス発行事業者の義務とは~

2021-08-19

テーマ:消費税

インボイスを発行する事業者に義務付けられることとしては、

・インボイスを交付する義務

・記載事項に誤りがあった場合には修正したものを交付する義務

があります。

とはいえ、

・自動販売機での購入のように領収書や請求書が発行されないケースや

・スーパーなど不特定多数の個人を相手とした業種

もありますので、その場合にはインボイスの交付義務が免除されたり適格簡易請求書で足りるケースも措置されています。

現時点で課税事業者か免税事業者かに応じて、それぞれにやるべきことを検証し、対応すべきは対応し、

その後は請求書や領収書の様式をR5.9.30までに整えれば、過大な混乱は防げると思います。

ただ、ふと我に返って、この場合はどうなるのだろう?

と思ったのが「口座振替」のケースです。

税理士や弁護士などの士業、そして定額制のサービスの場合、最初に契約書を交わしてその後は請求書や領収書を発行しないケースが多くあります。

実際、弊社でも原則として月々の料金を頂戴する場合は口座振替でお願いをしております。

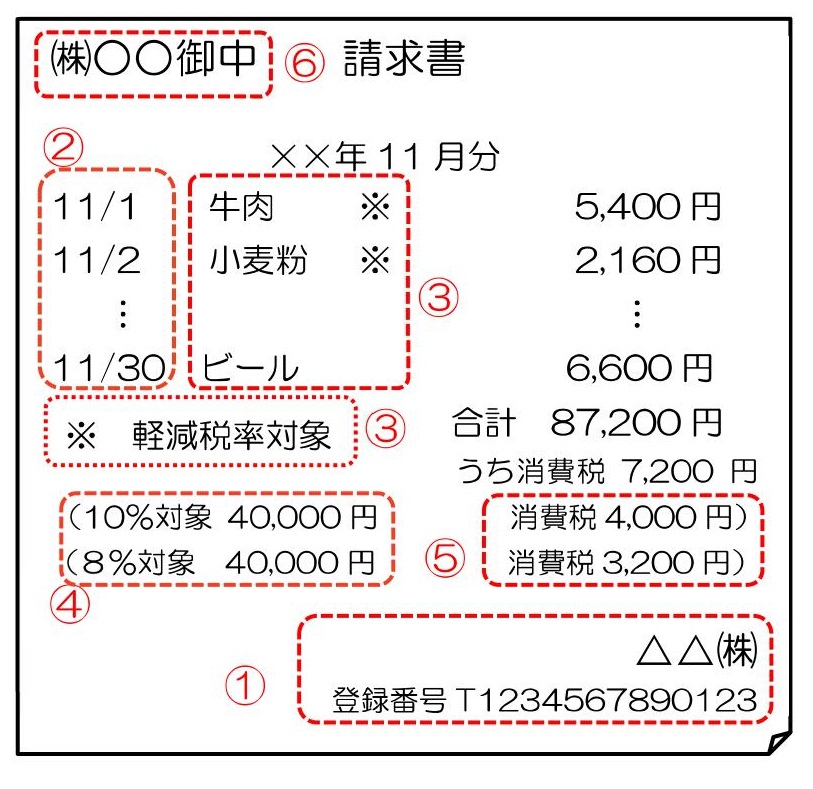

この場合でも原則どうり「インボイスの記載事項」に立ち戻って考えなければなりません。

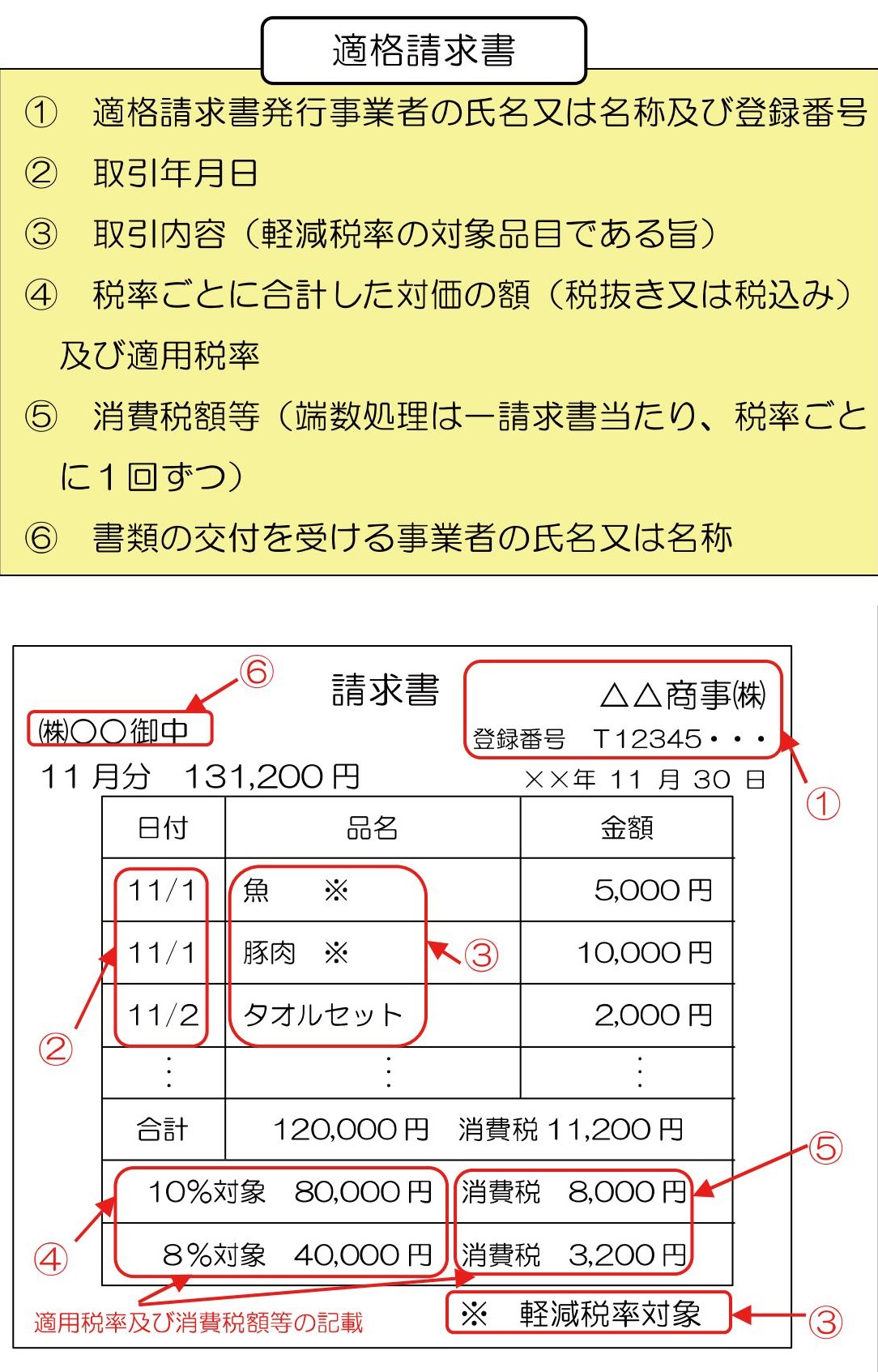

<インボイス(適格請求書)の記載事項>

①適格請求書発行事業者の氏名又は名称と登録番号

②取引年月日

③取引内容

④税抜き金額または税込み金額を税率ごとに合計した金額

⑤④に対する消費税額および適用税率

⑥請求書の受領者の氏名又は名称

少なくともこの記事を書いているR3年現在も有効な契約については、その契約書に①の「登録番号」の記載はないと思いますし、

⑤の「適用税率」の記載もないケースが多いのではないか、と考えられます。

②については引き落とされている通帳や、毎月振り込みの場合には振込金受取書などによってカバーできます。

③については現行の契約書に記載されているでしょう。

④については、現行の契約書における記載のされ方について確認が必要です。

⑤については、特に賃貸借契約書で昔からのものなど、適用税率の記載の有無がポイントになります。

⑥は契約書に記載されていると思います。

上記のようにインボイスとして必要な「記載事項」に立ち戻って検証していくこととなります。

もし不足の記載事項があるようであれば、

・契約書を巻き直す

・毎回、記載事項を網羅した請求書や領収書を発行するようにする

・不足の事項を改めて通知してもらう

の対応が必要となります。

お店を賃借して多店舗で展開されている業種などは時間と手間がかかるかもしれません。

インボイス導入ガイド⑤~適格請求書の様式~

2021-08-19

テーマ:消費税

インボイスは「適格請求書」と言いますので、記載すべき事項が決められています。

①適格請求書発行事業者の氏名又は名称と登録番号

②取引年月日

③取引内容

④税抜き金額または税込み金額を税率ごとに合計した金額

⑤④に対する消費税額および適用税率

⑥請求書の受領者の氏名又は名称

具体的なイメージとしては下記の通りです。

①の適格請求書発行事業者の氏名又は名称は、「屋号」によって記載しても大丈夫です。

⑤の消費税額は

・税抜き金額×10/100(8/100)

・税込み金額×10/110(8/108)

のいずれかで計算し、複数の商品について一つの商品ごとに端数処理をすることはNGです。

あくまで税率ごとに合算をしてから、その合計額に対して消費税額を求めます。

(端数処理は切捨て、切上げ、四捨五入などは任意です。)

上記の記載事項がきちんと網羅されているか、が重要ですので、

・様式に制約はありませんし、

・手書きで作成しても問題ありませんし、

・納品書や請求書の複数の書類で記載事項を満たしていれば問題ありません。

また現実には、すべての取引で請求書や領収書があるわけではありません。

<そもそも領収書が発行されないケース>

交通機関は?

⇒3万円未満であれば帳簿への記載のみでOK

自販機での買い物は?

⇒3万円未満であれば帳簿への記載のみでOK

従業員への通勤手当は?

⇒帳簿への記載のみでOK

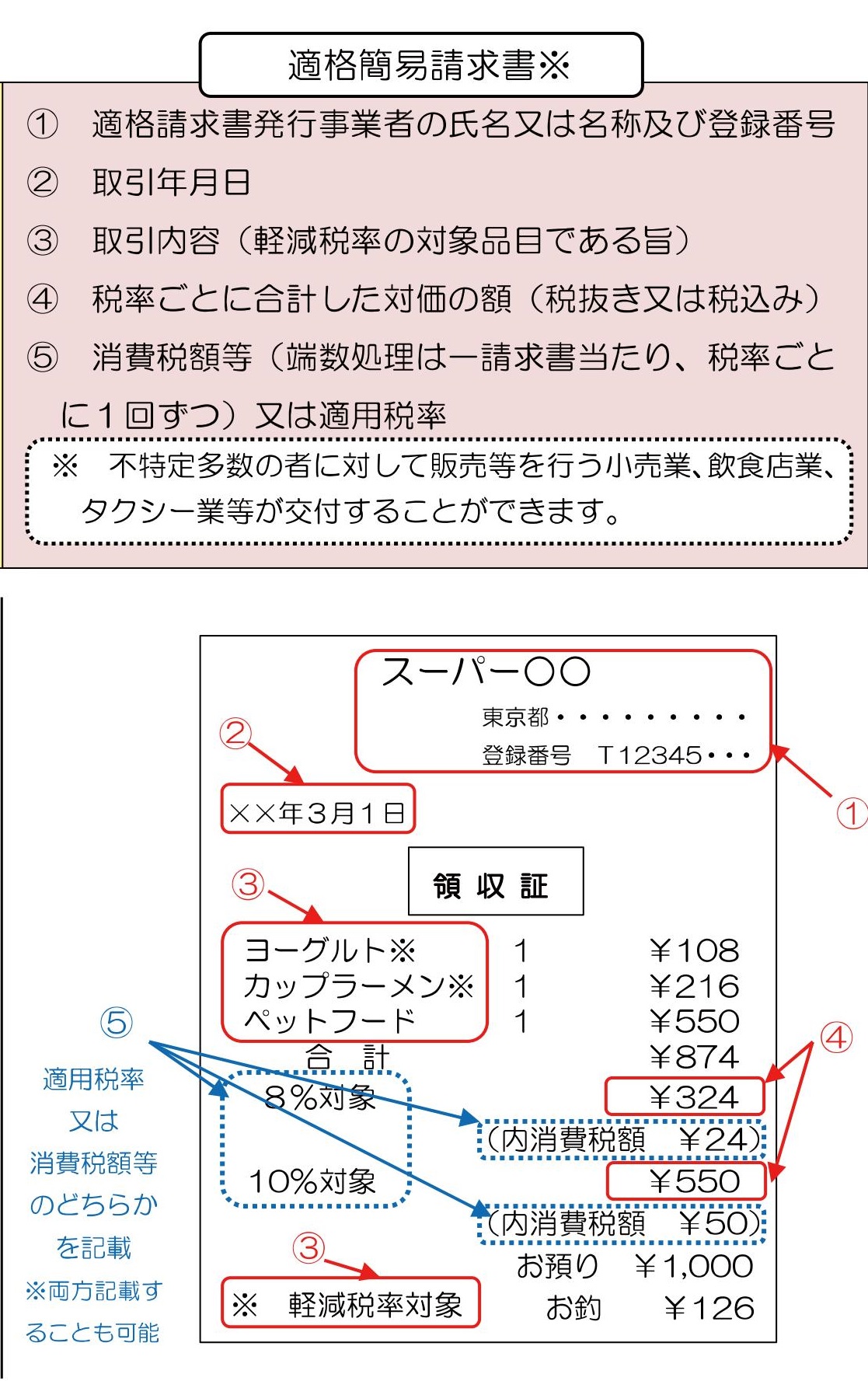

<適格簡易請求書(簡易インボイス)で可能なケース>

中古車屋さんが個人から買い取るときは?

⇒その個人のインボイス登録番号記載がなくても領収書と帳簿への記載のみでOK

不動産業者が個人から建物を買う場合は?

⇒その個人のインボイス登録番号記載がなくても領収書と帳簿への記載のみでOK

この適格簡易請求書とは、不特定多数を取引先とする事業を想定されているもので、記載事項は下記の通りとなります。

①適格請求書発行事業者の氏名又は名称と登録番号

②取引年月日

③取引内容

④税抜き金額または税込み金額を税率ごとに合計した金額

⑤④に対する消費税額または適用税率

適格請求書との違いでいえば、

⑥であった相手先の氏名等は、不特定多数のため記載が省略できるほか、

⑤において

・適格請求書では消費税額および適用税率

となっているのに対して

・適格簡易請求書では消費税額または適用税率

となっています。

したがって、適格簡易請求書では、

・消費税額だけ

・消費税率だけ

・消費税額と消費税率の両方

のいずれかの記載方法となります。

具体的には次のようなイメージです。

相手先の氏名・名称を記載する必要がないので、

ほとんどの場合は既存の請求書なり領収書に登録番号を記載すれば対応できるのではないでしょうか?

適格簡易請求書を発行できる業種は下記の通りです。

インボイス導入ガイド④~課税事業者がやるべきこと~

2021-08-19

テーマ:消費税

すでに課税事業者(消費税の納税義務がある事業者)である場合は、自社がインボイス発行事業者に登録することのデメリットはないでしょう。

(発行する請求書や領収書にインボイス発行事業者の登録番号を記載できるようにシステムを改修する等の必要はあります。)

課税事業者にとってのインボイス制度のポイントとしては「免税事業者への発注」にあり、

その理由としては

・消費税の納税時には、受け取った消費税から支払った消費税を控除したい

・支払った消費税を控除するためにはインボイス(適格請求書)が要る

・インボイスは課税事業者(消費税を納める必要のある事業者)しか発行できない

・発注先の免税事業者が課税事業者を「あえて」選択してくれるか分からない

・もし選択してくれなかったら、わが社にとっては損(控除できるものが少なくなるので納税額が増える)。

という点にあります。

したがって課税事業者にとってまずやるべきことは、

・支払先のうちに、インボイス発行事業者にならなさそうな支払先が該当ないかどうか

・該当あるとすればインボイス発行事業者になるように促す

という点にあると思います。

どういうケースに注意すべきかと例を挙げますと、

・一人親方と言われる小規模な外注先が多いケース

・委託先に小規模な取引先が多いケース

・外注としての内職さんへの依頼が多いケース

・飲食店など交際費が多いケース

となります。

インボイス発行事業者になることを促すということは、その取引先さんに対して消費税の課税事業者となることを促すことを意味します。

その他、

盲点としては、例えば法人で、事業所を社長個人から借りていて社長個人に家賃を支払っているケースです。

この場合は、

・社長個人が課税事業者を選択してインボイス発行事業者になるか、

・社長個人に支払っていた家賃に係る消費税については自社において控除することを断念する、

の2択になります。

後者を選択したとしても、「インボイス発行事業者以外からの仕入れに係る経過措置」として

・R8.9.30までの支払い分は、その消費税相当の80%

・R11.9.30までの支払い分は、その消費税相当の50%

を控除することは可能です。

ただ、あくまで経過措置ですし控除できない部分も発生します。

したがって、インボイス発行事業者への登録をいくら促しても登録されないケースへの対応としては、

・その事業者への支払いに係る消費税は、納税額から控除しないとあきらめる

・インボイスを発行できる事業者へと取引を見直す

・消費税相当を支払わない(下請法で問題となる可能性あり)

となると考えられます。

その他、自社が発行するインボイスには何を書けばいいかは下記よりお願い致します。

8%の軽減税率が混在する場合の端数処理は「税率ごとの合計」で計算するのも実務上の留意点になるかと思います。

インボイス導入ガイド③~免税事業者がやるべきこと~

2021-08-19

テーマ:消費税

免税事業者(消費税を納める必要のない事業者)にとってインボイスとは、

兎にも角にも「消費税を納める事業者になることを自ら選択するかどうか」という点にあります。

免税事業者はインボイスの発行事業者(適格請求書発行事業者)への登録申請自体ができないというのがその理由です。

選択の判断基準としては、

ご自身の事業において

・販売先(顧客)が一般の生活者のみであり、

・自分が発行した請求書や領収書が事業活動に使われる(会社で経費精算時に使われる、等)ことはない

のであれば、あえて課税事業者(消費税を納める事業者)を選択してインボイス発行事業者に登録する必要はないことになります。

しかし、それ以外の場合は、消費税を納める事業者を選択するということは消費税相当の増税となりますので、

やるべきこととしては、

・年間通しておよそ「預かっている消費税がいくら」で「支払っている消費税がいくら」かを計算して納税額を把握して備える

・課税事業者の選択とともに簡易課税制度の選択を合わせて検討する

ことが必要となります。

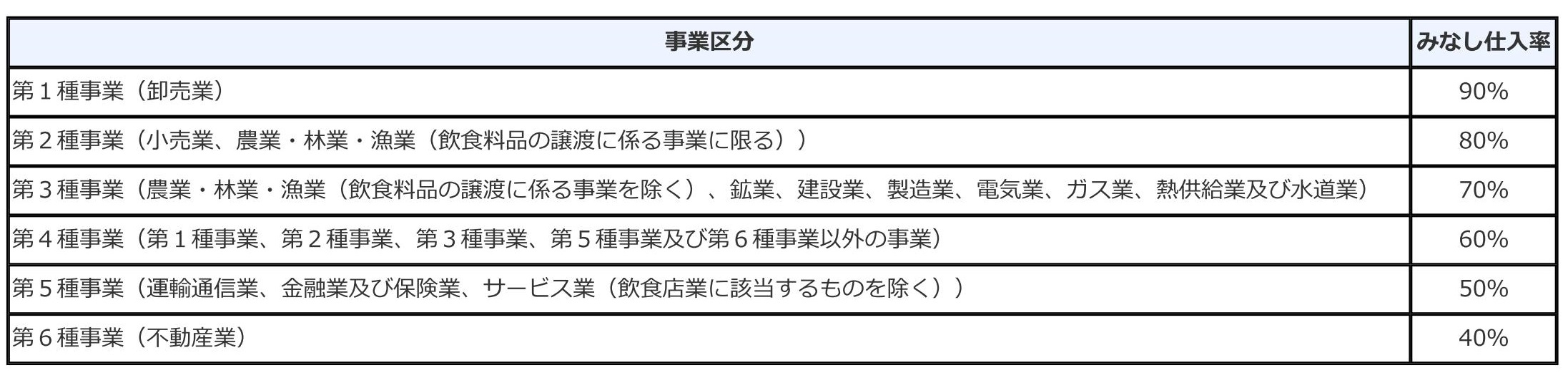

簡易課税制度とは、「支払っている消費税がいくら」という部分について、実際の金額によるのではなく、売上の金額に応じて簡易的な割合で計算が可能、という制度です。

簡易的な割合とは、下記の通り業種ごとに「みなし仕入率」として定められています。飲食業は「第4種」事業です。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

特にみなし仕入れ率の低い「飲食業、運輸業、サービス業、不動産業」は、もともと経費があまりかからない事業ですので、簡易課税制度を選択した方が有利になるケースがほとんどかと思います。

あるサービス業者が売上900万円であるとすれば、

・預かった消費税は90万円、

・支払った消費税は90万円の50%(みなし仕入率)である45万円

・したがって、納税額は90万円マイナス45万円で45万円

というのが簡易課税制度による場合の納税額計算のイメージになります。

また、登録申請をしたからといってすぐにインボイスを発行できるわけではなく、

・R5.10.1のスタートからインボイス発行事業者となるためにはR5.3.31までに登録申請書を、

・その後は課税事業者になろうとする年の初日の1か月前までに登録申請書を

税務署長に提出することとなります。

インボイスの登録事業者となりインボイスを発行するとなれば、その記載事項とか新たな論点は出てきますが、免税事業者にとってはまずは冒頭の「消費税を納める事業者になることを自ら選択するかどうか」の検討に集約されるのではないかと思います。

8%の軽減税率が混在する場合の端数処理は「税率ごとの合計」で計算するのも実務上の留意点になるかと思います。

インボイス導入ガイド②~対応しなければどうなるの?~

2021-08-19

テーマ:消費税

インボイスとは、

消費税を納める義務のある事業者にとっては、

仕入先も消費税を納めていることの証明書であり、

その証明書の保存が必要。

消費税を納める義務のない事業者については、

販売先を考慮して、自らがインボイスを発行する事業者となるかどうかの検討する必要がある。

その機会となる制度。

という位置づけとなります。

具体的にはこのような、とくに右下の①の登録番号が記載された「適格請求書」を発行することとなります。

インボイス(適格請求書)は、その発行事業者として国税庁に登録された事業者しか発行することが出来ません。

記載すべき事項が定められているだけで、決まった様式はありません。

登録は義務なの?

任意です。

ただ、発注側(仕事を依頼して消費税を払う側)としては適格な請求書や領収書を発行してくれる事業者やお店と取引したいでしょうから、その点は必ずおさえる必要があります。

(登録していない事業者との取引は、発注側にとって消費税の納税額が増えることになります。)

登録しなかったらどうなるの?

インボイスを発行しない事業者に仕事を発注した場合、インボイスを発行しない事業者に仕事を発注したというだけの理由で、発注側(仕事の依頼側)の消費税負担が増加します。

とすれば、発注側としては

・消費税の負担増を受け入れてでも仕事を引き続き発注する

・消費税部分は払わない

・仕事の発注自体を取りやめて、別のインボイス発行事業者に依頼する

のいずれかの対応となると思います。

登録したらどうなるの?

法人であれば、アルファベットの「T」と法人番号とがセットになった「登録番号」が国税庁から付与されます。

その後、発行する請求書や領収書に登録番号も記載した状態で相手に交付します。

登録番号は「課税事業者(消費税を納める事業者)」にしか付与されませんので、いま消費税を納める必要がない事業者が「登録番号」を取得するとすれば、決算時に新たに消費税を納める必要が発生します。

いま消費税を既に納めているのであれば、登録番号を記載した状態で請求書や領収書を発行できる準備をしておけばいいだけです。

いま消費税を納めているか、いまは納めていないか、によって対処方法が変わりますので、この点は別で記載します。

登録自体は任意だが、登録しなかった場合にどう自身と発注側にとってどういう影響があるか、をここではまず把握して頂ければと思います。

インボイス導入ガイド①~インボイスって何?~

2021-08-19

テーマ:消費税

いわゆるインボイス制度が令和5年10月から、

インボイスを発行できる事業者への登録手続きが令和3年10月から、

スタートします。

インボイス(適格請求書)とは、

「事業者間の取引」に影響し、「登録番号など所定の項目を記載した請求書(or領収書)」のことを指します。

この所定の事項を記載したインボイスをお客様、販売先に交付することとなります。

そもそも事業者が税務署に納める消費税は

・売上とともに入金となる消費税から

・支出とともに支払った消費税を、

・差し引く

ことで計算します。

・売上100円+消費税10円

・仕入80円 -消費税8円

・納税額は10円-8円で2円を納税

というイメージ。

8円を差し引くことを「仕入税額控除」といいます。

で、インボイスが導入されると何が変わるのか?ですが、

令和5年10月以降は、この8円を差し引くときに「適格請求書(インボイス)」の保存が義務付けられます。

保存していないと8円を差し引くことが出来ないということは、

言い換えれば、

仕入先が適切なインボイスを発行してあげないといけない、ということになります。

インボイスは消費税の納税義務者でないと発行できません。

すなわち、消費税が免除される事業者は発行できません。

だからこそ、

今は消費税を納めなくてもいい事業者(免税事業者)でも、

インボイスを発行できるように、あえて「消費税を納める事業者を選択する」必要が出てくることが想定されます。

したがって、インボイスが導入されるまでにやるべきことをまとめますと、

消費税を納める義務のある事業者については、

仕入先をはじめとした支払先に、インボイスの発行が難しそうな取引先はいないかの検証、

該当あれば、インボイスの発行事業者となることを促すことが必要です。

消費税を納める義務のない事業者については、

自身の販売先をイメージして、自身がインボイスの発行事業者となるかどうかを検証することが必要です。

で、もしインボイスの発行事業者となる(つまり消費税を納める事業者となる)必要があれば、あえて消費税を納める事業者となることを選択する届出書を提出し、その後は消費税を納めている事業者と同じように、自分自身の仕入先の検証をおこなうこととなります。

あくまでインボイス制度は「事業者間取引」に影響するものですので、小売業のように販売先が個人ばかりの場合はインボイス発行を考えなくてもいいケースもあると思います。

しかし、小売店で個人で購入したものを、その個人が会社で経費精算するとした場合には事業者間取引となりますので、インボイスが発行されていた方が(購入者にとって)望ましいと思います。

例えば、消費税を納めていない飲食店で個人客が飲食を済ませて領収書をもらい、その個人が会社で経費精算をするとしたら、精算をする会社側としてはインボイス記載されていない!と指摘するケースがほとんどかと思います。当然、その領収書に消費税が記載されていたとしても、その消費税は差し引く(仕入税額控除)ことができません。

また、例えば、

中古車屋さんは個人からの仕入れが多いので、個人からインボイスなんて入手できませんが、、、

例えば、

不動産屋さんのように、個人から物件を購入して転売するときも同じ。

その個人のひとは、事業をしていないので、インボイスなんて発行できるはずがありませんが、、、

なんてこともあると思います。

その中古車屋さんや不動産屋さんは、仕入れの時の消費税を差し引くことはできないの?

と疑問に思います。

この場合、

・古物商、質屋又は宅建業を営む者が

・インボイス発行事業者でない者から

・棚卸資産を購入する取引

は「帳簿のみの保存(すなわちインボイス不要)」で仕入税額控除が認められます。

こういった「インボイスの交付が免除されるケース」は国税庁のQ&A(問32)でまとまっています。

いずれにせよ、インボイス(適格請求書)とは、

消費税を納める義務のある事業者にとっては、

仕入先も消費税を納めていることの証明書であり、

その証明書の保存が必要。

消費税を納める義務のない事業者については、

販売先を考慮して、自らがインボイスを発行する事業者となるかどうかの検討する必要がある。

その機会となる制度。

となります。

そしてインボイスを発行する事業者になった場合の「登録番号」は、

・法人の場合は「T」+法人番号(13ケタ)

・個人事業の場合は「T」+数字(13ケタ)※マイナンバーは用いません

となり、国税庁のホームページ上で登録後速やかに公表される予定です。

マイナンバーと違って誰でも閲覧可能です。

素朴な疑問ですが、、、上記の通り登録番号はシンプルなものなので、

「本当は実在しない番号が記載されていたらどうするの?」と考えてしまいます。

しかし、その場合も、

「必要に応じ、国税庁のホームページ「適格請求書発行事業者公表サイト」(令和3年10月運用開始予定)で相手方が適格請求書発行事業者か否かを確認してください。」とありますので、基本的には自己責任で、ということとなっています。

(当然、本当はインボイスの登録をしておらず登録番号がないのにも関わらず、あたかも登録されあた番号であるかのように誤認されるような記載のある書類を交付した場合には罰則規定付きの禁止規定があります。)

⇒参照Q&A (問76)

事業再構築補助金3次公募スタート!

2021-08-07

7月30日は地元商工会さんと共催で「事業再構築補助金オンライン説明会ver.2」でした。

・採択結果の分析

・申請書に書くべきこと

をご説明させて頂きました。

そして説明会が終わり、ほどなくして事業再構築補助金の3次公募がスタートしています。

今回の公募から「最低賃金枠」が創設されたことが特徴で、今後予想される最低賃金の引き上げに備えて、2020年4月以降のいずれかの月の売上が前年または前々年同月比で30%以上減少、などの追加要件を満たせば、優先的に採択される枠となります。

最低賃金の引上げを既定路線として、業況の厳しい企業への採択を優先させるという趣旨となるかと思います。

この他にも新たな枠が創設されたり、徐々に制度が複雑化してきた感がありますが、骨格は変わりません。

その骨格の一つとして中小企業庁からは「顧客規模」の分析(要は市場分析)が8割がた甘い、と提示があります。

(セミナーテキストより抜粋)

そういった中小企業庁からの指摘もふまえつつも、

・コロナの具体的な影響

・今のビジネスモデルのままでは厳しい理由

・今の事業から捨てる、減らす、やめる、何か

・新たな取り組み

・新たな取り組みのターゲットとなる顧客規模

・新たな取り組みに立ちはだかる課題と解決方法

・スケジュールと収支計画

このあたりの骨格を効率的に記載し、引き続き認定支援機関としてのフォローをしていければと思っています。

普段は見ない海に沈む夕陽を見ながら、

夕陽は落ちてからの方が断然キレイ、と今更ながら気づいた松尾でした。

決算書はどこから見るか?

2021-07-12

先日は地元での田植え体験会のお手伝い。

地域の子供達には最高の教育体験です。

この後、秋冬にかけては

・稲刈り体験

・田んぼの運動会

そして

「しめ縄づくり」へと続きます。

地域の先輩方に交じってお手伝いが出来て幸せです。

そして税務。

フリーアナウンサーの清水健さまとの動画をふたつ。

決算書はどこから見るか?

事業承継とは株の承継

事業承継は、まず「後継者選定」にスポットが当たりがちですが、

税理士の立場からはむしろ株に始まり株に終わります。

そして株式の承継と決算書は完全にリンクします。

今後、動画でもう少し掘り下げていきたいと思っています。

補助金採択。

2021-06-25

事業再構築補助金の採択結果、弊社からの申請は全4件中3件が採択でした。

率にすると採択率75%となって高い方だとは思いますが、それでも不採択だった1件に関して申し訳ない気持ちと悔しい気持ちでいっぱいです。

一次公募においては緊急事態宣言特別枠は応募が5,181社のうち採択が2,866社(55.3%)、

通常枠等では応募が17,050社のうち採択が5,150社(30.2%)という結果でした。

採択率から言うとなかなかハードルが高い印象ですが、とはいえ全体で55,000社を採択想定数としていますのでまだまだ活用余地はあります。

大きな流れとしては

・今のままだったら厳しい理由

・強みが新事業で活きる理由

・新事業で競合に勝てる理由

これらを申請書(事業計画書)に落とし込んでいくイメージになります。

採択結果に関わらず、

申請書を一緒に作らせていただく過程において、事業計画をつくる非常にいい機会にもなるというのが実感としてあります。

ですので引き続き2次公募においては弊社で丸抱えして代筆することはせず、「一緒に」作り上げましょうというスタンスで引き続きフォローさせて頂こうと思います。

具体的には、Word形式の申請書ひな型をお渡しして、添削とミーティングを複数回繰り返して作り上げます。

(俺がしゃべるから、あおばさん書いてよ、というニーズがあるのは重々承知なのですが、苦渋の判断です。しかし、骨格だけでも自ら書いていただいていれば私と担当者の二つの目線から添削をさせて頂き、採択可能性を着実にあげていきます。)

2次公募に向けていまフォローさせて頂いている途中ですが、今回は顧問契約外の企業様が多いイメージです。

3次公募においては緊急事態宣言の特別枠がなくなる見込みで変更点が予想されることから、公募要領が公表され次第、商工会さんとともにオンラインセミナ-を再び開く予定です。

7月中旬くらいかな。

あんまり脈略無いですが奈良センターオフィスで税理士5名で写真をパシャリ。

税理士試験も追い込みを迎えるこの時期。

人材も募集中です。⇒リクルートページ

税理士資格の勉強中でしたら未経験でも全然オッケー。

宜しくお願いします。

動画【税理士に聞く事業承継。清水健さんと】

2021-06-08

いやはや、かなりブログ更新をサボっておりました。

その間、日本最古の道である山の辺の道を歩いたり、

やまと青垣山脈の最高峰である龍王山を登ったり。

山の辺の道に佇む、大己貴神(おおなむちのかみ)を祀る歯定神社の階段下から臨む桜や、

龍王山の湧水が流れる小川にできるハート型の砂地など

写真に収めつつ。

まあ、それも休日の話で、4月の下旬には奈良市内に新たな拠点も設けました。

奈良市役所やマリオットホテル横の、

奈良市大宮町7丁目1-33奈良センタービルディング6階の、

その名も「奈良センターオフィス」。

北和地域のお客様にはアクセスも良くなり、

ほぼ毎日といっていいほどお客様との間で話題に上る「事業承継」にさらに力を入れ、

奈良県の中小企業の皆様の継続に少しでもお役立ちができるようにと

「奈良県事業承継センター」も掲げています。

先日は奈良新聞で「事業承継を考える」と題して連載を組んでいただきました。

事業承継については、平成20年に経営承継円滑化法ができたものの、その必要性が危機感とともに話題になりだしたのはここ数年。

スキームも整備され、金融機関や各種コンサルタントなど取り扱いをされる事業者も増えつつあります。

いずれにせよ、事業承継は百社百様。

正解はなく、共通して言えることは、

・社長交代だけではない

・社長交代だけでも後継者選定、後継者教育に時間がかかるのに、

・さらに株式の承継も、となるととにかく時間がかかる

⇒信頼できるパートナーと一緒に早めの着手を。

ということに尽きます。

そのあたりを光栄にも、タレントの清水健様との対談動画も作成して頂きました。

奈良センターオフィスの来客スペースから見える若草山。

弁護士をはじめとした士業パートナーと連携しつつ、

多面的、長期的、根本的な視野で円滑な事業承継にお力添えが出来ればと考えております。

事業再構築補助金のポイント動画(武士動より)

2021-03-08

設備投資の際に事業再構築補助金を検討する際、

その設備の発注の目安としては「夏以降」がメドであると思っています。

しかし、事前着手承認制度を使えば既に発注している場合でも対象となるケースがあります。

・2月15日以降の契約であること

・相見積もりであること

・公募開始すぐに事前着手申請をし、締切までに承認を得ること

が条件となります。

もし補助金が不採択となれば自己負担ということにはなりますが、

この補助金の申請書の大きな流れと考えられる

・このままでは厳しい(厳しくなることが予見される)

・でもウチにはこんな強みがある

・だからこの新事業をやる

・こうやって成功する

という流れを組み立てることが出来れば申請をする価値はあることになります。

弊社お客様や、関係性の深いお取引様にご登録いただいている

LINEグループ「武士動@経営を守る情報」に2/20にアップした、現時点でのポイント動画を貼り付けておきます。

また武士動が誇るイケメン社労士、山本先生による動画も特別に^^

社労士が令和3年度キャリアアップ助成金の変更点をまとめてみました!

(武士動の「士」は様々な士業の集まり、「動」は動画の意です。)

季節はもう奈良の風物詩である「お水取り」。

お水取りが執り行われる東大寺二月堂の神明帳にも示される「和邇大明神」を祀る「和爾坐赤坂比古神社」。

古代ヤマト王朝において重要な役割を担った大豪族「和邇(ワニ)氏」の本拠地に鎮座。

創建時期は古すぎて不明…でも確実に古代と現代がつながる、これまた奥深い「山の辺の道」。

事業再構築補助金について今からできること。

2021-02-22

事業再構築補助金の概要資料が公表されています。

この時点で公表される資料はいわば補助金の骨格ともいえるべきものと思いますので、

を読んで、【今のうちから出来ること】をお客様向けに動画にまとめています。

3月を予定されている公募が開始されたとなれば、これまでの補助金のように申請書を書いていくことになると思います。

申請前直近6か月のうちの3か月間の売上減少が要件とされていることからすると、

申請書においてはまず「事業を再構築する必要性」を書かないといけないのかな、と思います。

このままでは厳しい理由、とでもいいましょうか。

そして、認定支援機関(ほとんどが会計事務所)との合作が要件とされていること、

さらに、計画未達成の場合には補助金返還を求められる可能性があることからすると、

申請書においての「収支計画の妥当性(実現可能性)」も重要となるのかな、と思います。

したがって、「起承転結」でいうと、

・このままでは厳しい

・うちにはこんな強みがある

・だからこの新事業をやる

・こうやって成功する

と、大きくはこんな構成になるかと。

最大で6,000万までの補助が出る巨大な補助金です。

いまのうちからイメージしましょう。

動画をご視聴になりたい方はこちらからお願いします。

小春日和の山の辺の道。

隠れた名所、水上のお社、「八大龍王弁財天大神」。

【緊急事態宣言に伴う一時支援金】と【事業再構築補助金】

2021-02-16

テーマ:経営を守る情報

緊急事態宣言発出に伴う一時支援金の概要が公表されました。

・宣言地域にあることで時短営業をした飲食店

・業種問わず、宣言地域の飲食店との取引があること

・業種問わず、外出自粛の影響を受けていること

などで

・今年1〜3月の売上が

・2019年または2020年比で

・50%以上減少

していれば、

法人であれば上限60万円、個人事業であれば上限30万円の支援対象となります。

手続き面での大きな特徴は、

・本当に事業を行っているか

・支援対象を正しく理解しているか

について

「事前確認機関」の確認を得ないと申請できない、という点にあります。

事前確認機関は経営革新等認定支援機関となるようですので、

税理士が大部分を占めることになると思います。

事前確認機関の登録受付が2/22の週から始まり、

一時支援金の受付は3/1の週から始まりますので、

取り急ぎ支援金に該当の有無を確認しましょう。

※売上減少については店舗ごとではなく会社単位で判定します。

※2020年分確定申告書が必要になるので、個人事業者においては早急に確定申告を済ませる必要があります。

また、事業再構築補助金についても概要資料が公表されています。

持続化給付金の後継と位置付けられる補助金。

お客様向けに「Ver.1」として2/3に収録したものですが、ポイント動画も貼り付けておきます。

セミナーも企画中ですが、とにかく

・設備投資

・販売促進

などの費用が発生する見込みの場合は要チェックです。

すべて電子申請なのでこちらからgBizプライムのアカウント取得を忘れずに。

山の辺の道のピカソ

2021-02-15

テーマ:税理士@松尾

私の地元である天理市柳本町。

崇神天皇陵と景行天皇陵という2つの陵(みささぎ)があり、

日本最古の道である「山の辺の道」の中間地点に位置します。

明治までは織田信長の弟にあたる織田長益の家系が「織田柳本藩」として治めてきました。

ちなみに織田柳本藩の、今でいう市役所にあたる「陣屋」は、現在も橿原神宮に移築して保存されています。

しかしそんな柳本町も最近は町内のメインどころでも空き家が目立ち始め、若者もまばら。

何とか次代へとつないでいきたいということで、

ムラの先輩方と一緒に「古代ヤマト連携協議会」として様々な企画をしています。

先日は柳本校区内の南檜垣町の特産で、全国的にも珍しい青い豆「あやみどり」を使っての豆乳づくり体験会、地元野菜の直売会を実施。

地元の方たちが一生懸命に作られた美しい野菜たち。

朝10時のオープンでしたが2時間で売り切れ。。。

青豆を使った豆乳づくりはオンラインで配信も。

まちづくりも企業経営と同じく、ゴールなきマラソン。

これからも先輩方と一緒に作り上げていきたいと思います。

その日は日曜日だったので、これまた「山の辺の道」の隠れたスポット。

なんと、ピカソ、ゴッホなど錚々たる絵画群が展示されています。

絵画のことは全く分かりませんが、それでも目の当たりにすると、その迫力に驚かされます。

いや~山の辺の道は奥深い。

喜多美術館の目の前には、崇神天皇のお宮があった「志貴御縣坐神社」。

ここからヤマト朝廷の勢力が全国へと広げられたとされています。

というか、地元の私はそう思っています。

歴史にせよ美術にせよ、すべて先達から受け継がれたもの。

大いなる力を感じつつ、明日からも経営に励みます。

経営者の条件

2021-01-28

テーマ:税理士@松尾

トンネルを掘る工事は、掘り始める前に必ず「基準点」を決め、常にその地点を振り返りながら工事を進めるそうです。

どれだけ工事が進むにしても「基準点」から何メートル進んだかを確認し、

ゴールである「開通」までの原点は常に「基準点」であり続けるわけです。

企業経営においても目前を様々な事象が駆け巡りますので、ついつい目前の課題に追われがちで、原点を忘れてしまうことが多々あろうかと思います。

原点、、、

・何のためにその事業をしているのか。

・こんなにいい商売はない!っていえる理由。

事業は経営者そのものですので、経営者の生きざまそのもの、ということとなります。

そして私自身も先日、ふと原点にもどらなアカン、と思えることがありまして、

そんな時には決まって読み返す書籍が数冊あります。

そのなかの一つが「経営者の条件」。

以前にブログで「経営者の権利」ということで書かせて頂いたことがあるのですが、

その権利を振りかざす手前の、そもそもの条件。

50年以上前に書かれたものなのですが、その中に「経営者の8つの習慣」という部分があります。

1.なしたいことではなく、なされるべきことを考える

2.組織のことを考える

3.アクションプランをつくる

4.意思決定をおこなう

5.コミュニケーションをおこなう

6.機会に焦点をあわせる

7.会議の生産性を上げる

8.私は、ではなく「われわれは」を考える

1と2によって知るべきことを知ることが出来、3から7によって成果を上げることが出来、8によって組織の全員に責任感をもたらすことが出来る。

ページ数にすると冒頭のほんの10ページくらいのところで述べられていることですが、

まだまだ体に沁み込ませる必要がありました、、、。

どういうわけか来月に迫る43回目の誕生日を控え、新たに購入するではなく以前に購入した書籍を読み返すことが多くなっている令和3年1月。

就寝前には決まって司馬遼太郎の「関ケ原」。

3回目、、、。

かつては織田柳本藩であった、地元である天理市柳本町にゆかりの深い「織田長益」の登場に敏感に反応してしまう、松尾でした。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

2

2 0

0