BLOG代表税理士 松尾ブログ

MY LIFE vol.1

2019-07-31

テーマ:税理士@松尾

7月27日土曜日。

【普段近くにいる人にこそドラマがある】

ということで開催したイベント

MY LIFE

中学生・高校生・大学生・そして社会人にお越し頂きました。

スピーカーは3名でそれぞれ私が30代のころに頂いたご縁。

ホント、出会いで人生は変わるし

出会いで成長するものだと思います。

住職と社会福祉法人の理事長を兼務し、いまや世界を股にかけて

日本の教育プログラムを輸出されている上山さん。

奈良を愛し、市役所にご勤務されている吉本さん。

東大出身で親しみやすくスマートで、熱いハートの持ち主。

必ず生産者と腹を割って話しをし、

その上で天理の味を、東京は麻生十番で発信し続ける木村さん。

みんな単純にカッコイイ。

大好きな大人たち。

どんな思いで仕事をしているのか、

人生の転機はどこだったのか、

そして若者に伝えたいこと。

出会いで人生は変わりますが、

話を聞いたり、話をしたりしなければ、

「出会っている」ことには気づかない。

だから私たちは、

私たちがカッコイイと思っている大人と、

これから地域をになっていく子供たちとの

「出会いの場」として開催しました。

わざわざ都会に行かなくても、

都会から高いお金を払って人を呼び寄せなくても、

普段から地域に根付く人間にドラマがある。

土曜日の午前中の催し物でしたが、

朝っぱらから泣きそうになることしばしば。

本当に、お三方には感謝しかありません。

41歳経営者。

ヒマではない中、少しでもいいと思うことであればまずは行動。

そして継続が大切。

そんな想いで企画しました。

固定費削減の切り札か?

2019-07-21

テーマ:経営を守る情報

奈良県内の税理士・弁護士などの士業の先生方にお集まりいただいている

「奈良ASPO」。

急な呼びかけでしたが、お集まりを頂き、

「選択制確定拠出型年金」についてのミニ研修会を開きました。

給与の手取はほとんど変わらず、

節税でき。

社会保険料も節減でき、

運用益も非課税で、

受取時の退職所得として税制優遇。

メリットが圧倒的に多いにもかかわらず、

少なくとも従業員数100人以下の中小企業にはまったく浸透していないこの制度。

役員であれ従業員であれ、冷静になって給与明細を見ると、

天引き額の多くを占める「厚生年金保険料」。

基本的には掛けた金額を将来にわたって受け取る制度ですが、

現役世代の人間からすると、これだけ天引きされるのであれば自分で運用したい。

と思うのも当然のことと思います。

また、社会保険料は法人と折半して支払うため、

昨今の厳しい経営環境において社会保険料の負担は非常に大きいのも現実。

こういった状況に一助となるのが「選択制確定拠出型年金」であり、

メリットも非常に大きい。

・導入に手間がかかること。

(だいたい半年)

・60歳までは積み立てたものを引き出せないこと。

などとデメリットも当然あります。

しかし、メリットの方が圧倒的。

老後資金が2,000万円不足する云々の話題も後押しになるのかもしれません。

中小企業に浸透しないのは、

「推奨する人間がいないから」というのが大きな理由として挙げられます。

導入費用も非常に安く、企業にとってはこの点もメリットなのですが、

それは裏を返せば推奨側には

・手間がかかって

・フィーが安い

ということにもなります。

お客様と継続的な関係性を築いている「士業」が推奨をやりませんか?

ということで企画しました。

遅ればせながら、

税理士法人あおばでも導入手続き中です。

今日ご参加頂いた士業の方だけでも、

税理士2名

弁護士2名

社会保険労務士2名

不動産鑑定士1名

行政書士1名。

その後の懇親会も、やはり違う専門領域の士業同士でお話をしていると驚くこともしばしばで、

やはり、

お客様の「経営を守る」ために、士業の壁を「溶かす」コンセプトの奈良ASPO、

これからもお役立ちの道を追求し、輪を広げなければ、と感じた研修会でした。

法人の「必要保障」の考え方

2019-07-15

テーマ:経営を守る情報

法人保険をめぐる税制改正によって、

これからの法人保険は

・保障

・福利厚生プラン

・倒産防止共済

が主流となるのではないかとお伝えさせて頂きました。

⇒参考ブログ:いわゆる「節税保険」の取り扱いが決着

取扱い改正後も半額損金が維持される「福利厚生プラン」についてもパブコメにおいて「今後も引き続き注視する」とのことですし、

医療保険の名義書き換えプランも駆け込みが予想されるところです。

しかしまずは王道である「保障」目的の保険についての基本的な考え方をおさえる必要があります。

よく、「個人でもう入っているから」ということも言われます。

この点については

個人で入る死亡保障

⇒遺族のためのもの

法人で入る死亡保障

⇒会社のためのもの

と切り離して考なければなりません。

法人設立をお考えのご相談者さまに、

「会社は自分の子供がもう一人できるようなものです」と申し上げることがしばしばです。

「会社」という子供のための保険、

人間である自分の子供のための保険、

これを分けて考えるのは当然のことです。

「会社のための保障」という点を財務の視点からもう少し細かく分類すると、

・借入金や買掛金などの負債からキャッシュ量を差し引いたもの

・固定費の6〜12か月分

(上記2点は法人税の課税を加味する必要があります。)

・退職金資金

これらを今、会社で準備できていない部分を保障でカバーするのが基本的な考え方です。

この点は会社の

・損益計算書

・貸借対照表

・役員報酬の水準と在任年数

などから判断していくこととなります。

今回の改正を受けて、私のところにもさっそく様々な保険商品情報が舞い込みますが、

まずは今回の改正を機に保険本来の効用である保障が担保されているかどうかの確認が必要かと思います。

令和元年7月。再スタート。

2019-07-10

テーマ:税理士@松尾

毎年恒例の7月1日。

経営計画発表会。

奈良に戻って10年目。

税理士事務所に身を置いて20年目。

個人的にそういった節目にもあたる年。

委員会やユニット(課)を入れ替えて臨むこととしました。

経営計画発表会をし始めてから6年ほどが経つと思います。

その間、新しいお客様との出会いは200件近くになると思います。

とにかく

多面的に

長期的に

根本的に

専門知識を用いて考え、

それを、わが社独自の伝え方で分かりやすくご提供する。

そしてとにかく発信をする。

第二木曜日に設定して平成20年から始めた「あおばセミナー」だけでも99回目を迎えようとしています。

有難いことに培うことが出来てきた信頼と実績をもとに、

今年を節目として、3年でもなく5年でもなく、

4年計画の最初の年としました。

尊敬する、資産税専門税理士の三瀬からも計画発表。

全体的な発表は弊社第3代代表の南谷から。

会社規模はわが社とは比べ物にならないですが、

かのトヨタ自動車が今、これほどまでに危機感を募らせている根源は、

Maasやカーシェアリングが普及するとクルマ需要が劇的に減る、というところにあるように思います。

⇒参考ブログ:トヨタと向き合う

私どもの業界でも、かつては弥生会計を買収したライブドアが税理士法人を立ち上げたりと、

これからも激震がどこから来るか分かりません。

そんな時代を生き抜き雇用を守り、お客様とその地域に価値提供をし続けるために

選んだテーマは「進化」。

進化とは、

ステル

アラタメル

アタラシクスル

ことであると共有しました。

そこから出てきた期間である「4年」という時間軸。

くしくも、

税理士法人あおばの初代代表である池田が立ち上げに深くかかわった

近畿青年税理士連盟奈良支部も創立50周年。

光栄にも記念式典の司会をさせて頂くこととなり、

何かご縁と義理を感じ、こちらも全力で全うしてまいりました。

わたくしは池田と面識はございませんが、

同族関係で経営承継をしていない税理士法人あおばだからこそ分かる、

「お客様の経営を守る」という精神性。

進化。

変わるもの。

変わらないもの。

変えてはならないもの。

令和元年7月。

再スタート。

節税保険?の取り扱いが決着

2019-07-03

テーマ:経営を守る情報

いわゆる節税保険は節税にならない、

ということを昨年ブログにアップしました。

そして先週の金曜日(6月28日)、

・解約返戻率が高くて

・損金性も高い、

節税保険(?)の今後の取り扱いが決着しました。

・解約返戻率ピークが50%超70%以下の商品

⇒一定期間、40/100を資産計上(60%損金)

・解約返戻率ピークが70%超85%以下の商品

⇒一定期間、60/100を資産計上(40%損金)

・解約返戻率ピークが85%超の商品

⇒最低でも10年間は、ピーク返戻率の90/100を資産計上(損金性ほとんどなし)

となります。

適用は7月8日以降の契約が対象ですので既契約には影響はありません。

また、すでに保険各社は販売をストップしているので駆け込み販売もほとんどないかと思います。

そしてもう一つの論点であったのは、

短期払いのがん保険。

これは

・解約返戻金がなく

・短期間のうちに保険料払い込みを完了させた

・終身タイプがん保険

は、支払の都度損金算入できるという「例外的取扱い」のゆくえ。

短期のうちに払い込んでしまって(もちろん全額損金処理)、

個人へ契約者変更する(法人から個人へのプレゼント?)、というスキームが用いられてることがあります。

会社に損をさせる、という意味で会社の財務は痛めます。

で、これは10月8日以後の契約から、一被保険者あたり同種の年間保険料が30万円以下である場合に制限されました。

「一被保険者」あたりですので、保険会社を問わず被保険者の合計額で判断することになります。

ここを10月8日以後にしたのはまだ販売が続いているからでしょう。

したがってこれからの法人保険は、

・保障

・規定をつくって被保険者を各人にするなど手間はかかるけれど、今後も1/2まで損金にできる、いわゆる「福利厚生プラン」

・倒産防止共済

が主流となると思われます。

パブリックコメントでは、福利厚生プランについて「引き続き注視する」旨のコメントがありますので要注意。

個人的には、最近やはり「事業承継」関連で個人保険を活用するケースが増えてきています。

・生前贈与

・遺留分対策

がそれです。

あとは、今まで全損処理してきた保険の解約返戻金がピークになるタイミングで、

解約した時に発生してしまう「益金対策」に悩まされるケースも増えることが予想されます。

今までは、

ピーク時に解約し、その時に益金が発生してしまうのでまた全損の保険に入りなおす、

という延々と続くイタチごっこのようなケースもあったようですがそれは使えなくなります。

(入りなおすときには年齢が上がっているので条件は絶対に不利になります。)

損金をつくるとすれば、

設備投資の予定があるのでしたら「経営力向上計画で即時償却」が最も効果的かと。

ただし、令和3年3月31日までの設備投資には限られます。。。

いずれにしても「節税保険」という販売フレーズに左右されず、保険の本来の効用に着目した活用が根付く後押しにはなりそうです。

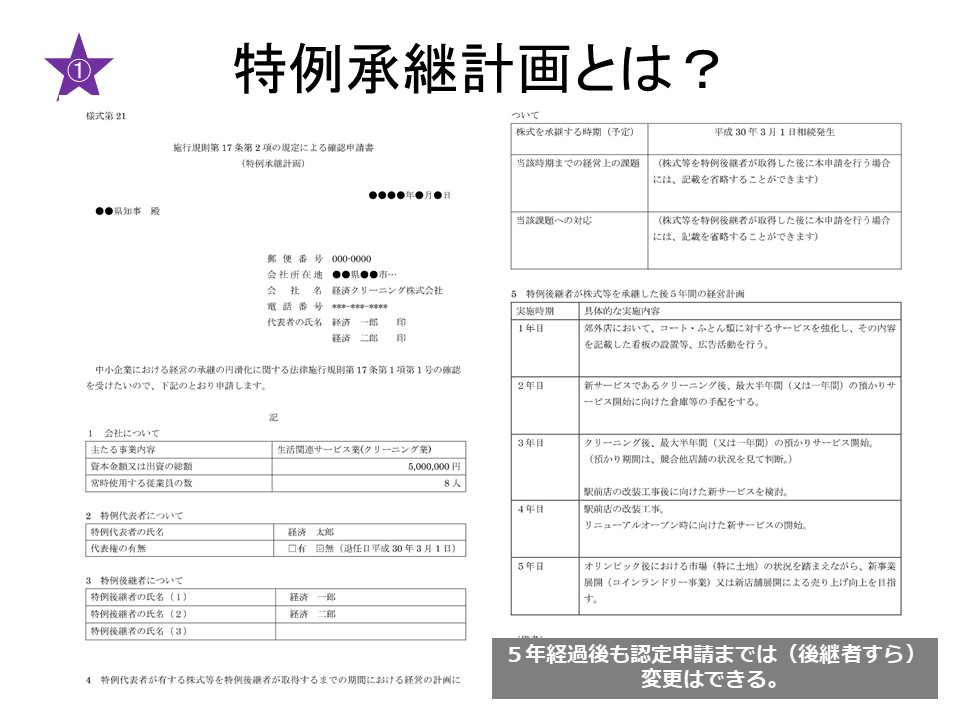

新・事業承継税制の動向

2019-06-30

テーマ:事業承継

相続や生前贈与による自社株の移転時、

その100%の納税が猶予される新・納税猶予制度。

私も昨年、多くのセミナーで講師をさせて頂きました。

昨年の平成30年分の適用は全国で522件だったようです。

そこで猶予されている税額の総額は約403憶円。

ということは一件当たり7,720万円の税額が猶予されている計算です。

納税が猶予されるのですから効果は絶大ですが、この制度を受けるための「権利」を得るには、

都道府県に特例承継計画の認定を受けていなければなりません。

期限は2023年3月31日(令和5年3月31日)まで。

今のところ、この認定申請は1,857件あるそうです。

そのうち実行に移されているのが522件ですので、「3分の2」はとりあえず計画だけは提出をして100%猶予される権利を確保しておき、

実行はまだ様子見、ということになります。

この計画はA4二枚のシンプルなもので、あくまで計画書なので贈与の実行までの間は後継者すら変えることが出来ます。

(セミナーtextより)

弊社でもこの「新・事業承継税制」のご提案をしているところは数社ございますが、いずれも税法以外のことを確認して頂いています。

それは、、、「遺留分」。

自社株も将来的な相続財産であることに変わらないので、自社株を一括して後継者に贈与することで、

結果として後継者以外の相続人さまの権利(遺留分)を犯してしまわないか、後々トラブルの引き金にならないか、

十分に留意をして頂いてから実行に移すようにしています。

また、一件当たりの猶予税額が約7,000万円であることからも分かるように、

この制度が本当に効果を発揮するのは、自社株が非常に高額になっているケースに限られます。

「税金がすべて猶予される」という部分だけが一人歩きし、これで何とかなる、と安心してしまっているケースも実務上ありました。

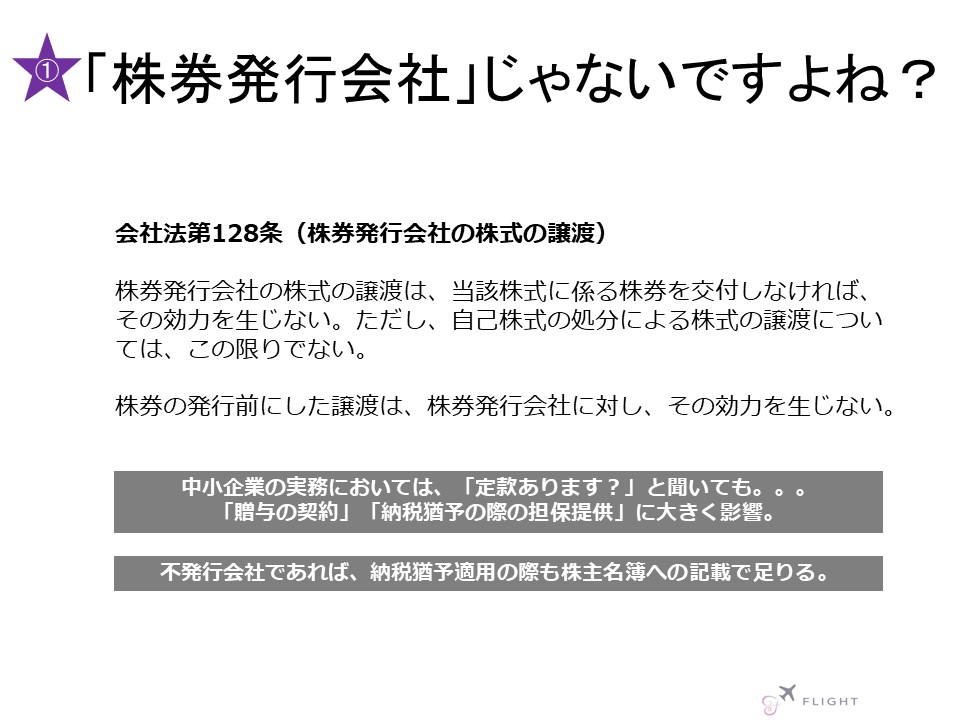

・この制度を受けるためには承継計画の認定が必要なこと。

・税法以外のこと(遺留分)にも気を配る必要があること

・制度が効果を発揮するケースは、意外と限られれた会社さんのみであること

・渡す側、後継者、両方にも条件があること

⇒後継者が役員にすらなっていないケースは論外

⇒登記上は株券発行会社の場合も変更が必要

(セミナーtextより)

まずは特例承継計画の提出による権利の確保と条件面の確認、そして自身にとって本当に効果があるのかの検証から始めていきましょう。

トヨタに「向き合う」

2019-06-26

テーマ:税理士@松尾

トヨタ自動車は数ある日本企業の中でも「一人勝ち」のイメージをもたれがちですが、

最近、その危機感に目を見張ります。

トヨタ社長「単独では生きていけない」 脱クルマ会社への未来戦略

社長に就任早々、

・リーマンショック

・プリウスの事故によるバッシング

・東日本大震災

などさまざまな逆境にもまれた豊田章男社長。

自作自演という情報もあったにせよ、プリウスの暴走事故に際してアメリカの公聴会に呼ばれた時には

何通りもシナリオを想定し、遺言まで書いたといいます。

その後も、北米統括本社をテキサス州はプレイノ市という小さな町に統合させたり

⇒私もいきました。(当時の様子)

CASEという概念の創出とソフトバンクとの新会社設立。

モビリティに関しては、内閣の最重要政策パッケージである「骨太の方針」でも最初にくる国家的な重要課題となります。

奈良の片田舎からではありますが、その動きにずっと注目をさせて頂いています。

何事も、たとえ10分でも「向き合う」ことが大切。

向き合わないと表面の奥に潜む本質に出会うことが出来ないから。

仕事でも、お客様の数字に「向き合う」時間をいかにつくるかを意識しています。

で、日曜日の昼間、トヨタ自動車並びに豊田章男社長に向き合ってみると、

豊田家ということでの表面的な華麗なイメージとは違い、

恐ろしくなるほどの「鋼の塊」でした。

民法の相続関連分野の改正スケジュール

2019-06-23

テーマ:事業承継

民法改正の中の「相続分野の改正」について、

7月から本格的に施行されます。

おおまかなスケジュールは次の通り。

2019年1月13日スタート(施行すみ)

自筆証書遺言に添付する財産目録は、パソコンなど自署じゃなくてもOK

2019年7月1日スタート

・預貯金仮払い制度

⇒参考記事

・遺言執行者の権限明確化

⇒参考記事

・遺留分侵害額の金銭債権への変更

⇒参考記事

・特別寄与分の創設

⇒参考記事

2020年4月スタート

・居住権の創設

⇒参考記事

2020年7月10日スタート

・法務局で自筆証書遺言書を保管する制度スタート

やはり、遺留分の改正が非常に大きく、

そもそも遺留分の対象となるのが相続開始前10年の生前贈与に限られることも非常に大きいように思います。

⇒参考記事

外部リンクは制度の概要を把握するためにおつかいください。

「経営者はまずは(自分の会社の)株式だけでも遺言を。」

私どもとして、事業承継の現場でよく申し上げることです。

遺言・遺留分の双方において改正がなされ、

事業承継にも大きく影響があります。

税務面においても、やはり節税の王道は生前贈与。

まずはご自身の現状分析(推定相続財産の把握と推定相続税をつかむ!)から。

相続税を払うのは自分ではなく残された人。

いざ数字に落とし込むと、ご自身のイメージとは違うかもしれません。

というか、実務上の感覚ベースでは、ご自身のイメージと違っているケースがほとんどです。

人は「ギャップ」があればそれを埋めようと行動に出ます。

目標と現実にギャップがあれば行動します。

イメージと現実にギャップがあれば行動します。

まずは現状認識こそが行動の原点です。

法隆寺JC様にて

2019-06-19

テーマ:セミナー報告

「節税の盲点」ということで講演をして参りました。

わたしは30代のころは天理の青年会議所に所属していたのですが、

おとなりの法隆寺青年会議所さまからのご依頼でした。

基調講演とはいうものの、

あくまで異業種交流会の前座的な位置づけですので

・60分程度で

・経験をもとに、

・時間が押してしまうことのないように、

・本質(一番大切なこと)を

・直球で、

お話をさせて頂きました。

節税には4つのタイプがあります。

そのうち大切なのは

「手元資金を増やし、利益も増やす節税」。

もっとも気を付けないといけないのは

「手元資金を減らし、利益も減らす節税」。

決算賞与を出す。

旅費日当を出す。

慰安旅行に行く。

自宅を社宅にする。

消耗品を買う。

費用を前払いする。

役員退職金を支給する。

非常勤役員にも退職金を支給する。

役員報酬を分散する。

それらすべて、お金が出ていきますので「手元資金を減らし、利益も減らす節税」にあたります。

今は販売ストップになった「節税保険」というのは節税にすらならないので最も気を付ける必要があります。

当日のスライドから。

○○に入るのは、「カネ」です。

節税の目的は、税金を安くすることではありません。

節税の目的は、お金を残すことです。

節税よりも、まずは「会計」。

会計を見る力をつけたうえで考えるべきこと。

試算表が(たとえば)80日後にしか上がってこないのに節税なんて考えたら危ない危ない。

人間はみな、間違いもするし、体調も壊します。

自分が体調を壊さなかったとしても、自分の大切な人が壊すことも考えられます。

そういった不確定要素にも出来るだけ耐えられるよう、態勢を整えることの方が先決です。

会計を有効に使い、態勢を整える。

節税よりも大切だし結果として税務調査にも耐えられます。

鎖(くさり)は一つでもさびた部分があれば千切れてしまいます。

組織の強さは「弱点」で決まるのです。

○○に入るのは・・・「弱点」。

順序を間違えないように、って意味です。

○○に入るのは・・・「一つ」

目的をはき違えることなく、

節税に目をくらむことなく、

それぞれの企業の目的を果たして頂ければと思い、話を終えました。

青年会議所への恩返しの想いも込めて。

他責を改め、自責に徹しよう。あなたは、あなた。

2019-06-05

テーマ:事業承継

ここ数年は毎日、少なくとも3名以上の経営者とお話しをしています。

年間で延べ千人以上の社長さまとお話ししていると思います。

業種も年齢もさまざまですが、

ほぼ毎日話題に出るのは「株の移転」。

「事業承継」というワードを最近よく耳にします。

事業承継をテーマに、さまざまな集まりも繰り広げられています。

事業承継とは経営の承継であり、

経営の3本柱は「人」「客」「財務」ですので、それらの承継と言い換えていいと思います。

私どもが主にお役立ちさせて頂くのは「財務」の部分なのですが、

それはつまるところ「株の承継」ということになります。

私どものお客様には積極的にまずはお考えをお聞きし、ご提案書を作成します。

お若いケースですと30代後半のご年齢で、ご自身の事業承継(株の承継)を考えられています。

方策としては

暦年贈与/相続時精算課税制度/組織再編/売却/従業員持株会/退職金支給/株価対策/遺言/信託/相続税対策

などさまざまあります。社会保険労務士も弁護士も必要でしょう。

しかし現場感覚としては、事業承継については

まだまだ「話題に上る」ということ自体がまれ、というのが現状のように感じます。

経営者同士で話をして解決した気になっているケースも多くあると思います。

それよりも問題なのは、「税理士から何も情報提供がない」というケース。

私どもでは色々なビジネスパートナーからご紹介をいただき、決算書などを拝見して問題提起をさせて頂くと、「株の移転」が課題として挙がるケースが非常に多いです。

そんなん(いまの税理士は)言ってくれへんかったで。

この会社(子会社など)、なんのために作ったんかな?

それ(株の移転)はパンドラの箱やねん。。。

など反応はさまざまですが、

いずれにしても事業承継はオーダーメイドしかありません。

後継者から言えば、「そんなんオヤジに言って」というのが正直なところだと思いますが、

後継者が動いて事業承継が動くケースが意外と多いです。

【他責を改め、自責に徹しよう。あなたは、あなた。】

昨年開催した事業承継セミナーの最後のスライドの言葉です。

時間がかかるのは当たり前。

何とかなると思っていて行動を伴わないものは何ともなりません。

そんな時は多少面倒でも、まずは税理士に話しかけてみることです。

中小企業に向いている、【企業価値の輸出】とは?

2019-06-02

テーマ:セミナー報告

先日は奈良(天理)とシンガポール・ジョホールバルをつないでのwebミーティング。

飲食店やECサイトを営んでいるお客様とをお繋ぎしました。

私どもお客様にも、海外にお店を構えるとか海外に工場をつくって販売するとか、

いわゆる「海外進出」をされているお客様も増えてきました。

しかし、客観的にみてリスクとコストが圧倒的にかかりますし、

限られた人材の中でも中核的な人材を海外に移さないといけないなど、チャレンジ出来る中小企業はごく限られているというのが実感です。

海外進出はあくまで最終手段として考えるべきもの。

また、イチロー選手の年俸が日本のGDPに貢献しないのと同じように、

海外に拠点を出してビジネスをしただけでは日本のGDPには貢献しません。

海外事業が軌道に乗り、国内に還流させてはじめてGDPに貢献するのです。

⇒参考記事

そしてそのGDPの中から国民の「生活」や「消費」や「投資」が生まれます。

海外がらみの「いい話」から始まって

現地での不動産投資

現地での人材確保

国内での赴任者確保

送金資金確保

現地法人

出資金確保

許認可

ビジネス開始

軌道に乗る

それらのハードルを乗り越えて日本国内に還流させるにいたるまで何年かかるか。。。

しかし一方でこれから人口の減る我が国で、私どものクライアントの大半である中小企業に繁栄をして頂くためには「海外との接点」が必要であることも事実です。

「海外との接点」は決して難しいものではなく

・技能実習生の活用

・お子さまの後継者教育としての留学

・IRのような世界中から人が集まるところでの発信

などさまざま手段はあります。

何とか、

あらゆる業種の中小企業が、低コストでチャレンジでき、さらには日本のGDPに貢献できる方法はないか?

そこでいま取り組もうとしているのが「企業価値の輸出」です。

まだまだ仮説の段階ですが、

日本は「やり方」を輸出し、

現地は採用や食材調達をし、

役割分担する形での海外活用。

飲食店であれば

メニュー開発や品質管理・人材教育は日本側

人材確保や食材調達は現地側と役割分担するイメージ。

いや、そんなの現地のパートナーがどこまで信頼できるか分からないでしょ、って

そこは現地の「士業」というフィルターを通してお互いに信頼性を担保します。

いままでは奈良の経営者をお連れしてツアーを開催してきました(⇒参考イメージ)が、

今後はweb会議というワンクッションをいれてツアーを企画できればと思っています。

国内における企業支援の一環である「あおばセミナー」ももうすぐ100回目。

98回目の次回は事業承継税制とその前提となる特例承継計画についてです。

こちらも、「株に税金がかからんようになった!」というだけの断片的な情報が行き交っていますので「ホントのところ」を抑えて頂ければと思います。

⇒詳細

奈良の若手経営者向けシンガポール視察ツアーを企画する理由として

2019-05-29

テーマ:税理士@松尾

第1回関西統合型リゾート展!。

に滑り込もうと会場に行ったが間に合わず、、、

その後は

シリコンバレー・深圳・エストニアに行っても日本には落とし込めないよ、というお茶会に参加。

米中貿易摩擦の背景

Brexitの今後の動向

そして何より、この関西圏・地方ひいては日本としてどのように生き残るのか、言い換えれば次の世代につなぐために私たちに何ができるのか、

という視点から色々とアドヴァイスを頂きました。

奈良県からの参加はもちろん私ひとり。。。

次の日は偶然にも「うめきた」近くで。

今はまだ工事中のこの「うめきた」。

その将来的なイメージも公開されましたね。

⇒記事

ビジネスの基本は「人」。

関西で進む民営化・規制改革の流れとともに、

うめきたやIRに世界中から人が集まり、様々な機能のハブとなること期待しています。

いろいろな思惑もこれから出てくるでしょう。

⇒参考記事

わたしのイメージですが、関西に「シンガポール」が出現するイメージ。

その時に備えて。。。

これは今、経営者向けのシンガポール視察ツアーを企画実行している理由でもあります。

シンガポールすごいな~

で終わる視察は誰でもできます。

で?

関西は、奈良は、何が出来るの?

その視点を加えて自分のできることを行動に移し続けたいと思っています。

いまは圧倒的な人手不足。

私ども「税理士法人あおば」も例外ではありません。

勤務地が奈良県というだけで人材獲得面では相当なハンデを背負っています。

はっきり言ってご提供しているサービスと教育面は一流ですが、

はっきり言ってイメージ的なオシャレ感はありません。

みんな東京に行きたがるのです。

でもうろたえてはならない。

世界中どこに行っても

価値を変えることなく

価格さえ変えることなく

提供できる価値を見つけよう。

そしてそれを試そう。

緩やかな規制の地で。

中小企業にもできる。

そんな機会提供を、私ももっと「見える化」していくつもりでいます。

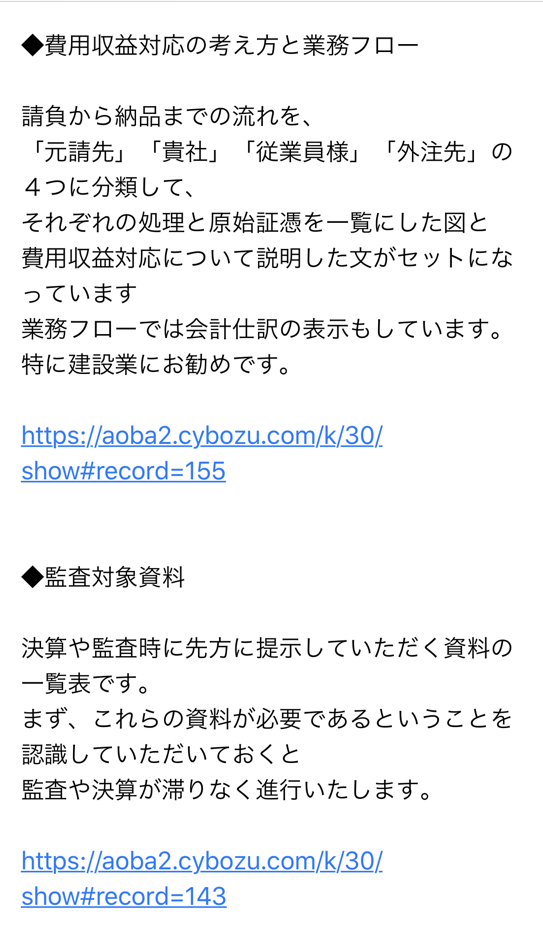

松尾肝いりの【プライドツールボックス】とは?

2019-05-26

テーマ:税理士@松尾

わが社では各人がお客様にご提案して喜ばれたツールや

お役立ちツールをクラウド上で共有しています。

題して「プライドツールボックス」。

私も20年の実務経験から得られたものを全てアップしています。

ノウハウの塊です。

いまのところ300個近くのツールが格納され、毎週全社員にこんな社内メールが届きます。

私自身、40代のテーマは「恩返し」と位置付けている都合上、

今まで吸収させて頂いたことを全て社員に浸透させ、

価値ある税理士がさらに量産されることを願っています。

もちろん、与えるばかりでなく社員から提供されるものもちゃっかり吸収させて頂くつもりです(笑)

ただ、これもただのツールです。

ただの道具ですのでそれを扱う人間によって効果が変わります。

そのあたりの原理原則もまた、肝に銘じ、

プライドツールボックス略して「P-box」にさらに格納していこうと思います。

わんぱく相撲山の辺場所

2019-05-22

テーマ:税理士@松尾

今年で32回目を迎える「わんぱく相撲山の辺場所」。

相撲という武道を通じて

勝ち進むにつれて顔つきが変わる子供

負けて泣きじゃくる子供

極度の緊張から呆然とする子供

いろいろと表情がありますが、それもすべて必然。

こんな貴重な機会提供を頂くことはありません。

天理青年会議所の皆様に感謝。

30年以上も続くからこそ主催者側としては悩ましい部分もあると思いますが、

それぞれの会員の経営の傍ら、このような青少年育成にいそしむ姿勢に敬意を表します。

形を変え、姿を変え、今後も試行錯誤を続けて頂ければと思います。

要は行動が大切で、たとえ一時は足を踏み外したとしても、

その場その時に真剣でありさえすれば、

その足跡は黄金に輝いていると思いますので。

家賃を1年分前払いして節税?することの盲点

2019-05-19

テーマ:経営を守る情報

いわゆる「短期前払費用」という特例を利用してその期の納税額を少なくする手法があります。

ざっくり申すと、

・1年以内に役務提供を受けるものを

・前払いして

・継続して支払日に損金処理

している場合は、たとえ支払内容が「1年分」であってもその期の損金とされるものです。

家賃や生命保険料を1年分前払いするケースなどが分かりやすいですね。

毎月定額で支払うものについては「どうせ払うんだから」ということで決算対策として「1年分前払い」、というのが話題にも上りやすいのが事実です。

しかしこれには盲点があります。

あくまで対象は「等質等量」のサービスのみであること。

家賃や生命保険は毎月提供される内容が等質等量ですが、たとえば毎月かかるものとして「税理士報酬」はどうか?

というと、これはNGです。

毎月同じ「サービス内容、サービス量(=等質等量)」ではないから、

というのがその理由です。

(税理士業界全体を見渡すと、残念ながら等質等量になってしまっているケースもあるとは思います。)

また、その前払金額がその会社の総経費と比べて非常に大きい場合に否認された地裁判決もあります。

また、例えば100万円前払いして30万円の税金が安くなったとします。

キャッシュベースでいうと70万円が塩漬け(前払い)になったままです。

このキャッシュをいつ取り戻せるのか?

というと、(賃貸借契約などの)解約の時です。

キャッシュフローには悪影響を及ぼす手法です。

したがって現実的には

・解約返戻金がある生命保険料の一年分前払い

・地代家賃の支払い先が社長自身や同族関係者

であれば活用効果があると思います。

世の中で「節税」と呼ばれるもののほとんどに盲点がありますしキャッシュの流出をともなうと思っておいた方がよいと思います。

決算時にあせって駆け込むのではなく、本当に効果のある対策を適時に打てる「環境」をつくることも経営者の大切な役割です。

年次有給休暇5日付与を考える会

2019-05-12

テーマ:セミナー報告

年次有給休暇5日付与を考える会

と題し、97回目の「あおばセミナー」を開催しました。

講師は、あおば社会保険労務士事務所の中川。

ちょうど20名の経営者と総務担当者にお越し頂きました。

この4月1日から

・従業員側に新たに発生した権利

・経営者側に新たに発生した権利

・実務上で想定される疑問

を質疑応答形式で開催。

私も一受講者として聴講しました。

私の方でも有給のご質問をよくお受けします。

Q:当社のように随時入社の職場は有休管理はどのようにしているのですか?個別?それとも期日を決めて一斉付与?

A:人数の少ない会社は個別管理されていますが、多くなると個別管理では大変ですので一斉付与が多いように思います。

一斉付与日は1月や4月または決算月といった日にされています。

または付与日は4月と10月、とか年2回に設定することもOKです。

みたいな感じです。

使用者側からすると困惑以外のなにものでもありませんが、

「労働者がそれぞれの事情に応じた多様な働き方を選択できる社会を実現する」

という目的を社会全体として達成する、良くも悪くも大きな「流れ」になるように思います。

使用者側としては、有給の付与を失念しないというだけではなく、

「私は仕事が大好きなんです。有給なんて不要です!」という社員にも、

⇒「ありがとう。でも休んでね。」という風に気を配らなければなりません。

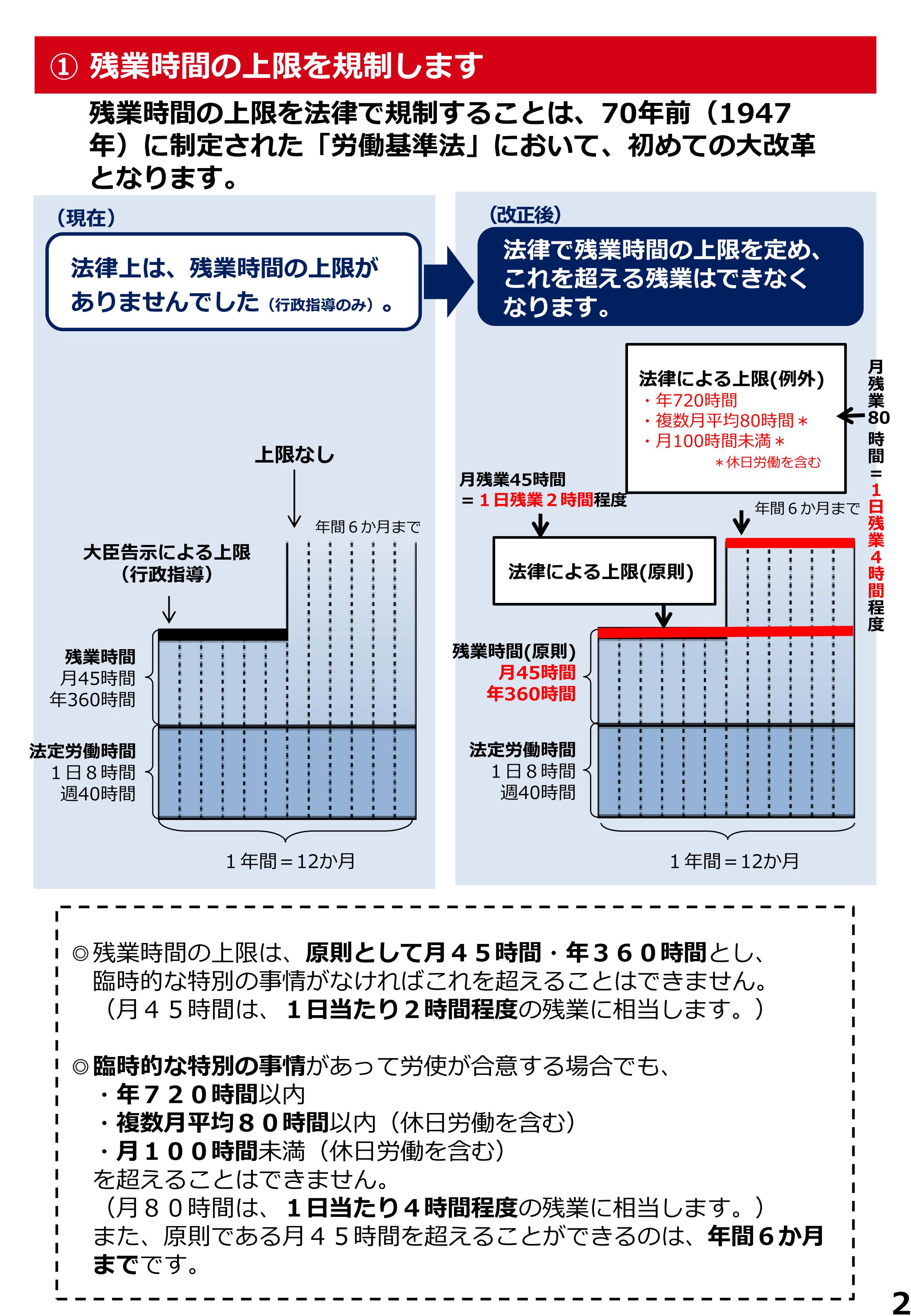

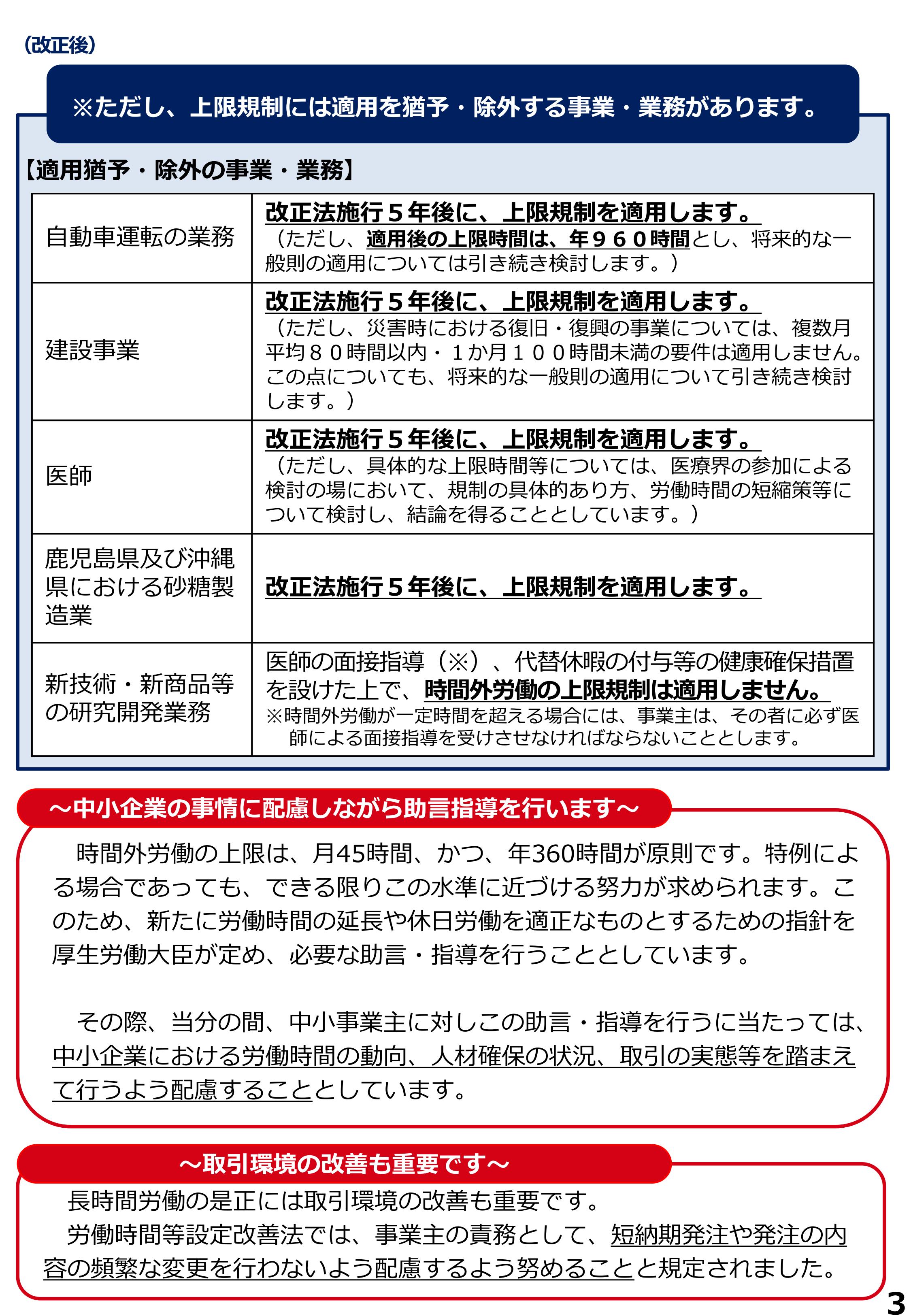

そして来年からですが、、、残業時間の上限規制。

いまは「有給」のことで話題は持ちきりですが、個人的にはこちらの方が気がかりです。

来年の今頃は「残業」についてもっと話題になっていることでしょう。

特に

「建設業」

「運送業」

「医業」

の経営者さま。

これらの業種は2024年3月まで猶予がありますが、

猶予があるということは、現実を鑑みると導入までのハードルが高いということ。

「雨で作業が出来なかった。」⇒「日曜日に出ないといけない。」

こういう致し方ない場合も規制の対象。。。

後悔しないようにするには、積み重ねでしかできない。

弊社も例外ではなく繁忙期は今まで以上の注意を払う必要がありますので、

こんなイチロー選手の言葉が響きます。

好きな天気は?と聞かれたら。

2019-05-08

テーマ:税理士@松尾

好きな天気は?

晴れ?曇り?雨?

と聞かれると間違いなく「雨上がりの晴れ」と答えるであろうわたし。

令和の幕開けもまさしくそんな天候となりました。

(参考ブログ:時代の節目によせて)

毎年ゴールデンウイークに参加させて頂いている、近所の小学校の清掃事業。

清掃事業と言うのでしょうか、ボランティア活動と言うのでしょうか分かりませんが、

こういった活動の「あり方」として

生かされていることにまずは感謝。

そして感謝しているだけでは申し訳が立たない!

何とかご恩返しをしなくては!と燃えあがる心のもとに行われること。

というお話を聞きました。

自分の心と向き合いながらグラウンドに生えている雑草を抜き、落ち葉を拾う。

ホントに何をさせていただくにせよ、

その心の持ちようによって如何にでも変わります。

掃除というありふれた事象でさえ、その「あり方」を把握した上で行動を取るのと取らないのとでは向き合い方も変わるし終わった後の実感も変わるものでした。

会社の基礎は○○

2019-05-05

会社の基礎は「株主」。

ということで開催した株主戦略セミナー。

うちの株主ってどうなってたっけ?と社長様から聞かれることもあるのですが、

その社長様が頑張って頑張って利益を出し、税金を払い、残ったものは

全て「株主」に帰属します。

うちは子会社だから、という場合は株主は親会社という会社なのですが、

その親会社の株主は「個人」です。

結局は、会社のもとをたどっていくと

「個人である株主」にたどり着くのです。

税理士に聞かないと分からない。。。ってそれはアキマセン。

その株主に他人さんを入れますか?

従業員さんを入れますか?

名義だけの株主さんはどうしますか?

株主は必ず個人だから病気もするし相続もある。どうやってつないでいきますか?

やはり、100%同族支配が理想です。

それを保つためには計画的な移転が必要です。

そして株式という「モノ」が動く時には税金が発生します。

最低限、決算の時には見直さないといけません。

会社の基礎であるにも関わらずなぜか普段は盲点となっている「株主」という視点。

会社経営ってホントに大変なのです。

さまざまな切り口で会社を見ていかねばなりません。

その翌週には「日本の基礎」のセミナー。

君が代の歌詞を現代訳すると

あなたがいる世界が永遠に続きますように。

小さな石が集まりやがて大きな岩となって苔が覆い尽くすまで。

そんな意味になるそうです。

私たちは何者で、どこから来たのか。

そんな基礎といいますか、「軸」って大切なんだと思うのです。

日本定例研究会として、第一回目を主催させて頂きました。

(懇意にさせて頂いている一般社団法人国際教養振興協会さまとの共催)

国民は記憶の糸でつながっていると言います。

神話を忘れた国民は100年以内に滅びるとも言われます。

ルーツの否定は自己の否定と同じです。

平成の終わりに、

会社の基礎

に引き続き開催した

日本の基礎。

老若男女さまざまな方にお越し頂きましたが、

「さざれ石、ネットで探してます!」というご感想もいただき、やってよかったと一安心。

今後は2か月に一度くらいで開催していければと思っています。

東京オリンピックの選手村跡地、マンションにするんですね。。。

⇒五輪選手村跡地の再開発全容、東京の“どまんなか”に5632戸・人口1.2万人の街が誕生

完全に「人口がこれからも増える」前提のモデルなのでは?

これは地方にとっては何の参考にもなりません。

かつて札幌で冬季オリンピックが行われたあと、その跡地は住宅地になりましたが現在の札幌市南区は空家も目立ち、なかなか厳しい状況のように思います。

大阪万博が世界中から人を呼び寄せようと、MICEやF1を誘致して跡地利用するのと対照的です。

京都と同じく、奈良も夢洲と一直線でつながる予定です。

地方にとって大切なのは人と人との「交流」と、

何よりその地の人間が魅力的であること。

軸のないままの交流は単なる混沌(カオス)です。

軸があれば魅力はさらに増すでしょう。

とにかく「良くなる」。

良くなると思うことを行動に移す。

その一点に賭けて

事業と

会社と

自分自身を

磨き続けていきたいと思っています。

ワンストップで親切。相談してよかった。

2019-05-01

テーマ:税理士@松尾

私たちには律義と言っていいほど春夏秋冬が周期を繰り返して訪れます。

4つの異なる季節と季節との間(スキマ)には古傷が疼いたりと普段とは違うことが起こるため、それを「節目」として大切にしてきました。

天理市に陵墓がある崇神天皇の御代に、それまで宮中で祀られていた天照大神を皇居の外に遷し、思想や信仰の対象をあえて分散し、そこにもまたスキマを生みました。

そういった季節や思想のスキマを「優しさ」とか「思いやり」でもって埋めて新たな価値を創り出そうとする行為を絶え間なく漆塗りのように繰り返し、素晴らしい文化を育んできたのが私たちの暮らす地域であろうと思います。

そして思えば事業もまた、「スキマを埋める」行動であろうと思います。

まだまだ社会には満たされていないスキマがあって、そこにビジネスチャンスが生まれ、投資をし、回収をする。事業とはその繰り返しなんでしょうし、その行為のことを「変化」というのであろうと思います。

新元号となるにあたり、わが国最初の元号は「大化」であるらしく、日本人というのはその昔から「変化」を志向してきたのだなと勝手に解釈し、勝手に感心していた次第です。

トンネルを掘る工事は、「基準点」を常に大切にすると教えて頂いたことがあります。

トンネルを掘り始める最初の地点を「基準点」と定め、掘り進む都度、常に基準点に立ち返り、基準点からどれくらい進んだかを常に確認しながら作業を遂行するそうです。

同じように私たち個人や企業にも基準点や原点があるはずで、その原点に立脚した強みや固有技術があるはずです。

「強みのない企業なんてない。でも強みは一つしかない。」と言われます。

選挙、消費増税、人手不足。さまざまな変化が訪れますが、基準点に立脚した自らの強みでもって社会のスキマを埋める経営努力を続けていかなければなりません。

私どもも、セミナー等による情報発信、海外を含む様々な士業との連携、チャート式決算書のご提供をはじめとし、昨年からは国家的な課題である「事業承継」にも注力してまいりました。

ただでさえ後回しになりがちなテーマですので私どももできるだけ早い時期からの本質的価値のあるご提案を心がけているところです。

しかしながら一方で世間には様々な情報が溢れかえり、全体的な考察を加えることなく、贈与税が100%猶予される納税猶予制度の単発的な情報だけが独り歩きしてしまっている感覚もございます。

事業承継の時期に差し掛かる企業様に限らず、ぜひとも原点や強みを共有させて頂き、ともに継続発展の道を歩んでいければと考えております。

とにかく地域経済の根幹である雇用を支える中小企業の皆さまに「安心」を。

ワンストップで親切。相談してよかった。

そのお言葉の積み重ねをしていけるよう、今後も研鑽を重ねていこうと思います。

いわゆる「キャスト」に支払った金員は給与所得とした事例

2019-04-24

テーマ:経営を守る情報

企業から支払う金銭が、支払われる側にとっての

給与所得となるか事業所得となるかは非常に判断の難しいところです。

支払い側にとっては、

給料であれば源泉徴収義務が発生しますし、消費税を含んでいない支払となります。

事業所得ということは

支払い側にとって外注費ですし、消費税を含んでいる支払となります。

いわゆる一人親方、そして今回のようにスナックなどで働く「キャスト及びスタッフ」への支払いについては常に持ち上がる論点です。

今回、国税不服審判所の裁決では

キャスト及びスタッフは

・店側のみが勤務時間や接客時間を管理

・面接時には勤務条件を打合せ

・指名客以外にも店長の指示で接客

・接客内容などによって手当やペナルティあり

・採用後1か月程度は最低時給が保証

・売掛金回収の責任は店側にあり

などの事実関係をもって、

独立して事業を行っていないとされ、給与として認定。

源泉徴収義務(所得税天引き)の発生と

消費税の仕入税額控除が否認

がされています。

ひとつの認定でふたつの修正事由が発生するので

業界関係者には「往復ビンタ」という人もいます。

やはり外注費とするためには

独立した自己の計算と危険において反復継続して事業を営んでいる実態が必要です。

単に請求書があるから、というような形式的な側面だけで判断するのは短絡的で、

また、日払い・月払いなどの支払い方云々よりも、

どの程度その人の独立性(嫌だったら断れるのか?誰が管理しているのか?ミスしても請求できるのか?等)が担保されているかがポイントといえそうです。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1