BLOG代表税理士 松尾ブログ

立夏。快晴。5月初めの手記

2025-05-02

先月のお客様向けセミナーでは、

「103万の壁の着地点」

「年金財政の現状」

を取り上げました。

今まではある一つのテーマの解説なり、ご提言をするといったスタイルでやってきましたが、今月の「公的年金(の財政)」については、制度があまりに複雑で、かつ少子高齢化を迎えてさらに厳しい局面が予想され、かつ様々な情報が入り乱れるテーマであり、経営者を含め各人の国家観や倫理観にも関わってくるテーマでした。

そして何と言っても私の専門分野ではない、、、。

したがって、現状を皆様とともに確認し、そして皆様一緒に考えませんか?

という投げかけで終わるという、私なりに新しい試みでした。

よく言われているところですが、

トランプ関税を契機とした昨今の錯綜した状況は、ちょうど40年前のプラザ合意の状況に似ています。

その時は、

・ベトナム戦争後のインフレ

・円安と日本車の輸出拡大によるアメリカの貿易赤字

・日本企業の空前の高業績

それらが現在の、

・2つの戦争によるインフレ

・円安や輸出企業の高業績

・史上最高の税収

などと時代背景が重なります。

40年前は、日本と西ドイツがニューヨークのプラザホテルに呼びつけられ、ドル安へと誘導されました。

プラザ合意後は円安が是正され、

そうなると日本が輸出が伸びなくなるので内需すなわち国内での設備投資が強引に拡大され、

国内での設備投資の内容が住宅ならまだしも、ゴルフ場とかレジャー施設など国民生活に不必要な不動産開発にまで及び、

不動産や株のバブルが発生、

その後日銀の急速な利上げによりバブルが弾け、

長期にわたる景気の低迷を迎えた、

とザックリ認識しています。

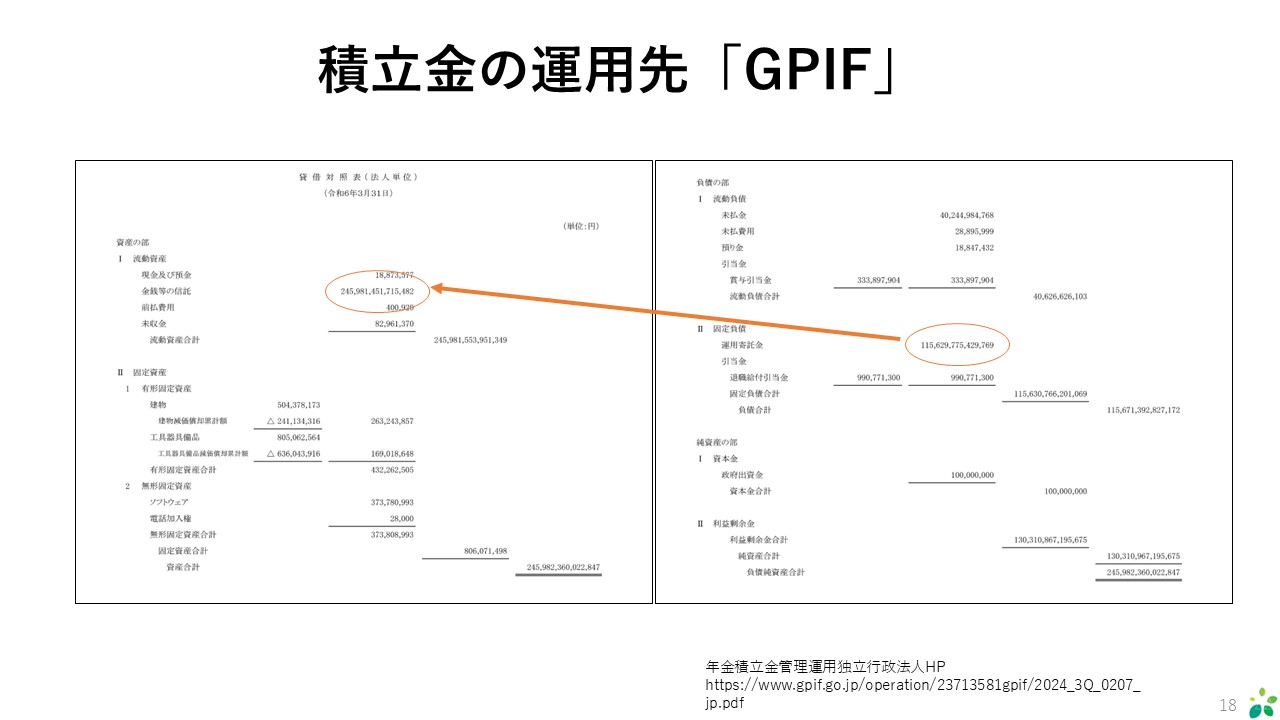

プラザ合意のような為替誘導は考えにくいですが、セミナーでも取り上げたGPIF(年金積立金管理運用独立行政法人)の膨大な資金の一部をアメリカへの投資(アラスカのガス田開発等)に振り向ける、なんてことも有り得るのでは?

(セミナーtextより抜粋)

とも感じていますが、いずれにせよ日本側は7月に参議院選挙を控える中での日米交渉やいかに?

コロナ禍が終息したばかりというのに戦々恐々です。

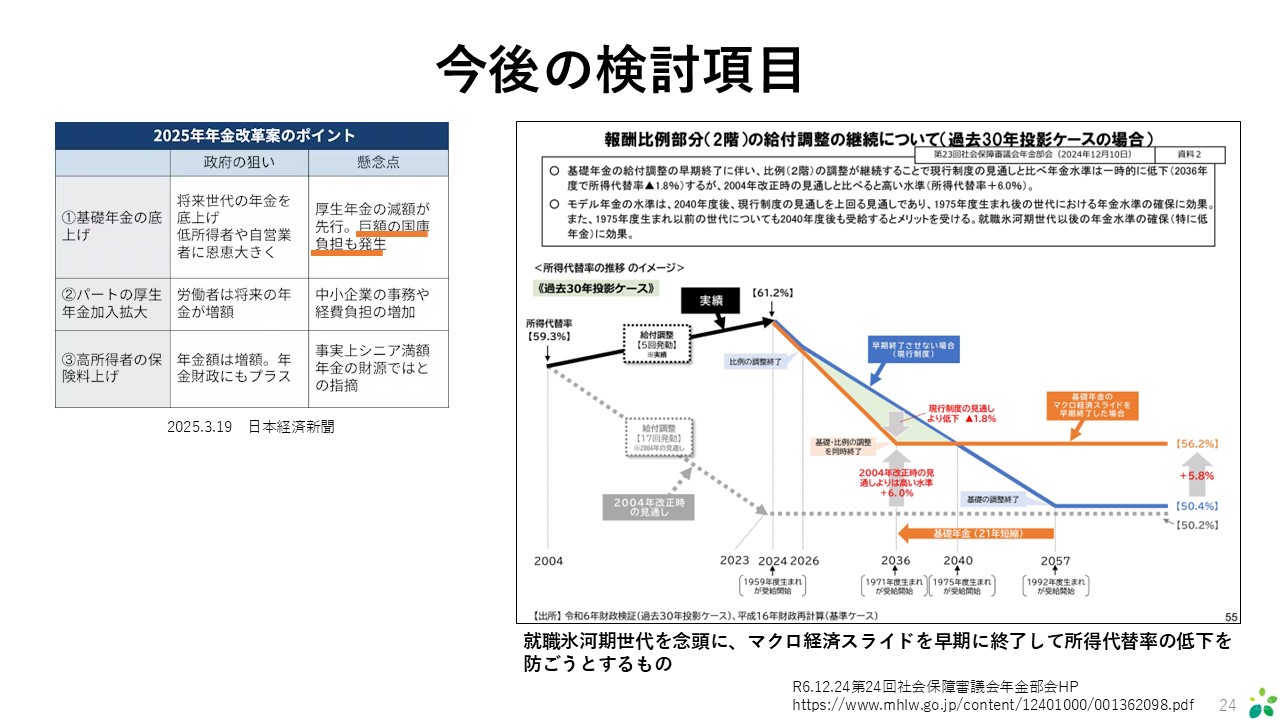

戦々恐々といえば「就職氷河期世代」を念頭に置いた「基礎年金の底上げ」の議論。とりあえずは先送りされましたが避けては通れぬ議論です。

(セミナーtextより抜粋)

「今、年金を受け取っている方々の受給額は減るものの、2040年以降に年金を受け取る就職氷河期世代の年金は底上げされる、、、。」

就職氷河期世代まっただ中の私としても重要な議論だと思います。

しかし税務に携わる身としてどうしても頭に残ってしまうのは「国庫負担」という言葉。

2004年に100年あんしんのフレーズのもと、

基礎年金の国庫負担(税金投入)割合を1/2に引き上げると決定され、その10年後に消費税は8%へ、その後は10%へ。

(セミナーtextより抜粋)

そして今、

就職氷河期世代への支援のフレーズのもと、

再び国庫負担というワードが登場し、増税に繋がる可能性もセットで考えておかなければならないテーマだと考えています。

それぞれの倫理観や国家観が複雑に絡み合い、社会保険には企業負担も発生しますので、企業の採用戦略にも影響を及ぼしてくるでしょう。

少なくとも中小企業は、「人手不足」というのは「状況」であって、「人手の補充」の「理由」に単純に結び付けることには慎重になるべきかと思われます。

そんなこんなで

営業活動を継続しつつ、

採用活動も継続しつつ、

教育も継続しつつで7月1日の弊社経営計画発表に進んでいきたいと思っています。

冬の間に作っておいたレイズドベッド。

敷きワラの合間を縫って、

レタスとキャベツの若葉がちらり。

ほっと一安心の、松尾でした。

3月の手記。4月のセミナー。

2025-03-31

テーマ:税理士@松尾

毎月金利が上がります。こんなことは経験したことがありません。

というのは金融機関の若手行員さん。

最近は特に、金融機関からのシンプルな追加融資の提案が多いように思います。

変動金利を前提に、今なら「金利○○%」で取り扱い可能です、といったところでしょうか。

必要資金であれば良いのですが、そもそも返済が会社の実力(キャッシュフロー)と見合っていない状態での追加融資は危険です。

着金後しばらくは手元資金が潤うものの、借入の本数が増えるということは月々の返済額が大きくなりますし、変動金利で金利負担が徐々に上昇することはほぼ確実です。

企業側において「なぜ必要か?なぜ返せるのか?」を財務面からしっかりと根拠づけしていきましょう。

昨今「中堅企業」という定義ができています。そして政策面でも重点的にその成長を後押しされるグループになります。

裏を返せば、中堅企業とまでは至らない中小企業は、まずは継続することが求められます。

その継続を見据えてコミュニケーションを取る中、

・借り換えのお話し

・経営計画・収支計画のお話し

・固定費の見直しのお話し

になることが多いように思います。

要は、いわゆる「資金繰り」の話ともいえるのですが、再三の申し出が功を奏して債権の回収期間を早めることが出来た事例もありました。

回収期間が早まっても損益面では何も変わりませんが、コストや手続きなく資金繰り改善が可能です。

経営指針や計画を作る前にまずは「弱点」を把握することが重要であること、そして何より経営者のひたむきなご努力が資金繰り改善につながった事例でした。

海の向こうではアメリカに新政権が誕生して3ヵ月。

ことを成すためのキーワードとして前半主義ということばがありますが、その通り、驚くほどのスピードで各国トップ間の対話が繰り広げられています。

しかし、自国第一の掛け声のもとに強欲さもまた、目立ちます。

LNGなど自国産の資源輸送のため、パナマ運河の運営権を手中に収めようと考えていると思いきや、パナマ運河だけではなく世界23カ国40カ所以上の港湾の運営権を手にれる。

関税政策から誘発されるインフレを少しでも抑えるため、ガザ地区での停戦を考えていると思いきや、ガザ地区を所有してリゾート開発までしようとする。

同じくインフレ抑止のため、ウクライナでの停戦を考えていると思いきや、サウジアラビアを巻き込んで資源価格権益まで協議しようとする。(恐らく)

片手にナイフ、もう片手には札束、と言われるように経済外交とはそういうもの、ということかもしれませんが、古くは「スペイン・ポルトガル」から「オランダ・イギリス」、そして「アメリカ」へと経済の中心が移る中、その立ち位置を少しでも長期化できるよう、焦りにも通じる雰囲気を感じざるを得ません。また同時に、対中露ということを考えれば、それくらいの強欲さが必要ということなのかもしれません。

我が国はそういった荒波を多極的に渡り歩きつつも、上場会社は外国人株主の割合が3割を超えると言われ、国家の柱である「企業」が徐々に海外比率が高まる一方、やはり地方経済や文化の維持もまた、大事になるのだと思います。

今月、そんなマクロの会話をしつつも、地方の中小企業の社長であるお客さまから、100年企業を作りましょうね、と言葉をかけていただき、担当者ともども一致団結したことも印象的でした。

税制に目を移せば、103万円の壁議論が「ややこしいけど不十分なことは確か」な形で決着しそうです。

所得制限やら期限やら、所得税だけの話なのかよ、といったことで一度、着地点を整理をする必要があります。

先日もお客様の社員様向けに、制度の説明会をスタッフが開催してくれました。

103万円の壁議論が何となく収束しつつあるなか、年金改革議論も進められています。

この公的年金は、中小企業にとって社外流出するお金という意味では税制以上に影響があるのかもしれません。

社会保険の適用範囲が拡大されれば、会社負担も当然に増えることになりますし、こちらもまた、議論の方向性を整理する必要があります。

とはいいつつもその詳細はグループ社労士にお任せする(5月にセミナー)として、そもそも、日本の公的年金って

・積立方式なの?

・仕送り方式なの?

・仕送り方式だとしたらなぜ積立方式にしないの?

・積立金ってどれくらいあるの?

・人口が減る中で積立金は無くなったりしないの?

というような基本的知識を整理し、政治の世界で展開されている議論や、これから増えるであろう社会保険料負担に、経営者として腰を据えて向かい合う必要もあるのでは、と思っています。

そんなことでお客様限定にはなりますが、

・年収の壁議論はどうなったの?(着地点)

・公的年金制度の基礎

についてセミナーしますので宜しくお願い致します。

2月の手記。補助金からライドシェアまで。

2025-02-12

テーマ:税理士@松尾

【終わったと思っていた事業再構築補助金が公募開始。そのポイント。】

コロナ禍において補助金の目玉になっていた事業再構築補助金。

その役割を終えたと思っていたところ、、、第13回公募の概要が公表されています。

後継となる新事業創出補助金が創設されたことからも、最終となる13回公募が始まったのは意外でした。

最終回のポイントは、事業が指定されている、という点にあると思います。

さらに言うと、市場拡大もしくは市場縮小している事業として補助金事務局に指定されている必要がある、ということになります。

上記に該当がなくても自身で市場拡大or市場縮小の旨の立証ができれば応募は可能ですが、そもそも想定された事業ではないことから採択の面では不利になるものと思われます。

最終回ということで採択率がどう転ぶか分かりませんが、代替措置である「中小企業新事業進出補助金」とももに検討しましょう。

【経営コンサルタントの倒産件数が過去最多、とのこと】

補助金ビジネスが活性化する大きな引き金になったのはコロナ禍での事業再構築補助金だったと思います。

経営コンサルタントということで、たくさんの補助金申請代行業者も生まれました。

しかし、「経営のプロ」コンサルの倒産が過去最多。(東京商工リサーチ)

倒産件数は2023年に過去最多を記録し、2024年はさらに更新。

こんなことになっているようです。

経営とは「お経(おきょう)の営み」だと思っています。

弊社は税理士事務所ですので経営コンサルタントではありませんが、

・他のところはどう?

・あおばさんはどうやってるの?

というご質問がものすごく多いです。

かくいう私も、親しい方にはよく同じ質問をします。気になりますから。

コロナ前、若手経営者向けの経営塾「GANP」というものを運営していました。

GANPとは、Grow up, Aggregation, Next Presidentの頭文字をとった造語です。

経営計画の立案

税務

財務

労務

法務

日経新聞の読み方

など、様々な専門家をお招きし、様々なテーマを扱いました。

税理士として経営計画のつくり方などを扱っていたわけですが、自分の経験をもとに、というコンセプトで運営していました。

補助金はあくまで手段であり、苦境に陥ったコンサルタントは、手段が目的化して自分自身のお経も読まず、クライアント側のお経も読めていなかったのかもしれません。

自分は今、何に感謝しているだろうか?

自分の経験、自分なりのお経、つまり原点こそ出発点であり、経営者それぞれのその営みに、税理士の立場からサポートしていきたいと考えています。

経営計画と定点観測の習慣は、中小企業にとっては脅威の円安時代には尚のこと重要になりそうです。

【経常黒字過去最高と聞いても実感がない理由】

国家ということばに「家」の漢字を使うように、それぞれの国にはさまざまなセクションがあり、それが集まったものが国家であると思います。

仮に、セクションを「政府」「大企業」「中小企業」「一般消費者」とした場合、深く根付いた感のある円安がプラスに働くのは「政府」「大企業」にあるでしょう。

そして、2024年の経常黒字は過去最高を記録しました。

黒字額ほぼイコール投資収益、つまり海外から受け取る配当金であったり証券投資からの収益になります。

要は外貨との接点で黒字額を稼いでいるということですが、よくよく考えると、、、。

・そもそも黒字ということは、

・受け取る外貨の方が多いのだから、

・それを円に換える力の方が強いのだから

・円高になるはずでは?

と思います。

そうなっていない要因は、外貨がそのまま再投資されている、ということなのではないかと推察します。

なぜ外貨のままで再投資されちゃうの?とまた考えると、

次のポイントは「実質金利」。

「名目の金利」マイナス「物価上昇率」が実質金利。

日本はまだ実質金利マイナスです。

金利ある世界と言われつつも、それ以上に物価が上がっています。

そうなると円に換える動機がないですものね。

「名目の金利」マイナス「物価上昇率」の算式でもって、いかにしてプラスにするか?

前者の「名目金利」をプラスにするか?

後者の「物価上昇率」をマイナスにするか?

前者の「名目の金利」をプラスに持ってこようと利上げすれば中小企業と一般消費者にストレートに響きます。

後者の「物価上昇率」をマイナスに持ってこようとしても、円安や供給不足によりなかなか下がる気配がありません。

しかし、物価上昇を、「お金の出ていくこと」ととらえれば、後者にテコ入れができます。

出ていくものを減らすという意味で、減税議論の行く末が重要になってきます。

(減税をしつつ地方交付税の不交付団体に上り詰めた名古屋市の事例もあります。千代田区長選挙で減税を訴えた候補者が惜敗したのは残念でした。)

教育や給食費の無償化も必須でしょう。

そしてオオトリは、、、。

ちょうど一年前の記事ですが、オリックスの宮内会長のインタビュー記事を保存していました。

「日本経済復活のカギは規制改革。規制改革はお金をかけずに取り組める。」

政治の世界になるとは思うのですが、順序からすると

・教育、給食の無償化

・減税

・規制改革

となるのでしょうか?

というわけで、規制改革議論の象徴としてのライドシェア解禁議論にも注目しています。

規制で生きる税理士が何を、と思うかもしれませんし、

ライドシェア議論の行方が大事と社内で言い続けているので、社員は松尾さんどうしたの?と思っていると思います。

しかしことの本質は「タクシー不足」ではなく「タクシー運転手不足」。

万博期間中に大阪府全域で毎日24時間実施されるライドシェア。

海外に行けば、その便利さと安全性からライドシェアはもはや必須の移動手段。

人手不足が叫ばれる中、眠っている労働力を活用することにもつながります。

さて皮切りになるか?

2024年中の出来事に解釈を加えると

2025-01-07

テーマ:税理士@松尾

年末は映画館に居ました。

映画とはいえ、中島みゆきさんのコンサートの様子を映写するというシンプルな作品だっただけに、必要以上に感情移入や興奮することもなく、2時間超をただ黙って過ごす、なかなかいい時間でした。

年始にあたり、そんな2024年中の出来事を通じた自分なりの解釈を整理してみました。

【明確な課題設定からスタートする~米大統領選挙から~】

2024年は各国で重要な選挙が相次ぐ「選挙イヤー」と言われていましたが、結局のところは年末のアメリカ大統領選挙に影響は集約される様が明らかでした。

勝敗を分けた要因は多岐にわたるとは思います。

しかし、トランプ氏は「戦争・インフレ・移民」と課題設定が明確であったのに対し、ハリス氏は選挙戦を通してテイラースウィフトやビヨンセなど世界的な著名芸能人を動員して団結を訴えつつも、概ね抽象論に終始した印象を受けます。

ものごとを実現するには、まずは端的な課題設定が重要だと痛感した出来事でもありました。

そして主軸は「対外は関税、対内は減税、そして規制緩和」となると思われます。

特に「減税と規制緩和」は、内需が縮小していく日本でこそ必要だと思うのですが、、、いずれにせよその効果も注視したいと考えています。

【結局は経営者の出番~自公の過半数割れから~】

我が国においては自公政権が過半数割れを起こす選挙結果となりました。

野党の主張する103万円の壁といい、教育無償化といい、今までにない論点が見える化され、また、

「減税となると兎にも角にも重たい与党の腰」

が見える化できたことはその効果として挙げられるかと思います。

しかし、国民生活からすれば、103万円の壁の話にせよ教育無償化にせよ、どちらかと言えば「支出を抑える」点が効果であり、(外交と安全保障は別として)そこに政治の役割はあるのだな、と感じます。

したがって、やはり肝心の「収入を増やす」「生産性を上げる」という点においては企業に依存せざるを得ないものと思われ、その意味で、結局は「経営者の出番」ということになるのでしょう。

【中小企業の役割~中堅企業なる定義の誕生から~】

中堅企業とは、中小企業以外の、従業員数2,000人以下の約9,000社を指すものとされ、2024年は中堅企業元年と位置付けられていました。

要は中堅企業がおこなう投資(賃上げ、設備、M&Aなど)への後押しを手厚くする傾向が強まっています。

裏を返せば、大企業・中堅企業以外の、圧倒的多数を占める中小企業の果たす役割は、事業承継を含めてまず「継続」にある、と位置付けられているように思います。

円安とインフレの定着化は、大企業や政府部門に富の移転をもたらします。

どこから富が移転するか?中小企業と家計部門からではないでしょうか。

経営理念、経営計画、投資のメリハリ、月次決算、目標の進捗管理という原理原則にもう一度立ち返り、「誰に何を売るか?」を再設定する必要があります。

【経営者固有の権利~税制改正の大綱から~】

確かに、法人税率は10年以上に渡って引き下げられたままとなっており、それでも法人税収は伸び続けています。

しかし、今回の税制改正では「法人税改革は意図した成果をあげてこなかったと言わざるを得ない」と総括めいた文言まで登場しました。

中小企業にとっての法人税率の軽減措置はとりあえずは延長されていますが、防衛増税の開始時期の明確化や、iDeCoの出口への課税強化など、増税項目もちゃっかりと盛られた印象です。

「資金を扱う権利(資金をどのように調達して何に使うのか)」は、「後継者を指名する権利」とともに経営者固有の権利ですので、長期的に見て負担増加傾向に差し掛かったと見える法人税の面からも、経営者固有の権利の使い方により理念が求められます。

事業の利益に依らずに借入で調達する場合、変動金利の調達には要注意ですし、

・なぜその金額なのか?

・なぜその年数で借りるのか?

・なぜ返せるのか?

を自社で明確化する必要があります。

また、固定費は「固定された経費」と書きますが、実際には管理なしには膨らむ習性がありますので中小企業こそ予算実績管理が重要です。

【年始のセミナー企画】

税制改正セミナー(税理士法人あおばお客様向け)

税理士による相続対策セミナー(税理士法人あおばお客様のほか、一般でもご参加可能なセミナー)

(※1月11日にて定員に達したため申込みを締め切りました。)

どんぶり勘定とは?

2024-12-27

テーマ:税理士@松尾

ここ数年の人手不足は業種を問わず地方の中小企業全体を覆う問題ですが、そんな中でもリファラルと言いますか、要は関係性の深い知り合いツテでの採用には比較的成功事例が多いように感じています。

そんな中、「労働市場の未来推計2035」というレポートがあり、目を通しました。

結論からすると2035年の人手不足感は2023年の「1.85倍」になるというもの。

しかし就労者の「数」は今よりも増加するとのことで、これは定年再雇用や働く女性、副業をする人の増加による短時間での就労者数が増加し、一人あたりの労働時間が減少していくことを意味します。

対応策としては、そういった潜在的な労働力(ショートワーカー等)を活かすことと提言されていますが、その他に挙げられているのが

・教育訓練(現状、従業員一人あたりOff-JT費用年間1.5万円を2.5万円に)

・テクノロジー(生成AI)

の2点となります。

冒頭の1.85倍という数値はともかく、対応策としてはおおむね想定の範囲内という気がしますが、ショートワーカーが増えて就労者数は伸びるということは、

企業の管理手法としては、たとえば収益性であれば、

「一人あたり粗利益」

から、

「時間当たり粗利益」

に移っていくように思われ、実際に弊社でも3年ほど前から生産性の管理指標は「時間あたり」にしています。

そういった就労者の数が増える流れを考えると、個人的には、そうであれば定年に関してはむしろ前倒しすべきなのでは?と思料するところですが、ともかく、外注から社員へ、という流れは中小企業でも強く、結果として社員教育や理念教育といった経営の根幹もまた、見直されているケースが多くなっています。

いまさらですが私は税理士であり税務の専門家であるのですが、

実務においては、税務の手前に、会計や資金繰りといった財務の世界があります。

賃上げや人手不足、社保の適用拡大といった固定費の上昇圧力がかかる中で、その財務の重要性は今後ますます重要となります。

むかしからどんぶり勘定という言葉はありますが、今後は、そのことばの定義を、

・定期的に棚卸を帳簿に反映していない

・売上を要素別に把握していない

・変動費と固定費、さらには固定費を管理可能経費と管理不能経費に分けて考えていない

という具合にすこし昇華させる必要があるように思われ、その上で、先行き管理をともにしていければと考えています。

年末にかけて、

・令和6年度の補正予算の成立

・令和7年税制改正大綱の公表

がありました。

補正予算では、中小企業実務に密接に関係する「生産性革命推進事業」の延長の文言が見られます。

「ものづくり」「持続化」「IT導入」「事業承継」の各種補助金を指します。

また事務局のホームページが今回の補正予算バージョンに近々更新され、公募要領が公開される運びとなるかと思います。

税制改正については、103万の壁議論が話題を独占しておりますが、こちらも実務に大きく影響する、

・中小企業者に対する法人税率の軽減(本則19%のところ、15%に)

・設備投資の即時償却が可能な経営強化税制

がそれぞれ2年延長され安堵しております。

しかし、隠れた増税も多く、いわゆる55年体制以降はじめての少数与党になったとはいえ、防衛増税についてはR8.4.1以降の開始事業年度から「法人税の500万円を超える部分」について4%が課税されることとなり、また、idecoの出口(受け取り時の)課税が強化されるなど、頑なな姿勢に唖然とするばかりです。

挙句の果てには「法人税率の引き下げを中心としたこれまでの法人税改革は意図した成果を上げて来なかった」と明記されるに至っており、法人税率そのものも長期的には引き上げの方向となりそうです。

税制改正については年明けにセミナーを企画しておりますので改めてご案内申し上げる予定ですが、私自身も中小企業の経営者の一人としてもう一度、組織の目的とミッションを見つめなおし、来年7月からの事業計画を練っていこうと思っています。

ドラッガーいわく、事業の定義づけをしたとしてもせいぜい10年が限度、とのことですので。

12月。合間を縫って、ライフワークの「お正月&しめ縄づくり講座」を地元の小学校にて開催してきました。

今年で5年目、新聞社さんも取り上げて頂き、感謝。

お正月クイズでは元気いっぱい。

お正月は何日まで?

・1月1日?

・1月15日?

・1月31日?

っていう感じのクイズを何問か。

その後はしめ縄づくりに奮闘!

ふるさと納税の意義

2024-12-10

テーマ:経営を守る情報

先日、石破首相の所信表明がありました。

103万円の壁を引き上げると明言したものの、それ以外は目立った動きはなく、こうなるとむしろ国民民主党の政策集を見ておいた方が今後の動きが見えるのではないかとさえ感じます。

103万円というのは、基礎控除の48万円と給与所得控除の55万円を足した数字になります。

壁を引き上げるに伴い、地方税収が減るという視点が取り沙汰されていますが、ここでも国民民主党の玉木代表が大事なことを述べられています。

「一般財源総額実質同水準ルール」というもので、地方の税収が仮に減少すれば、その分は国からの地方交付税を増加させることで調整し、地方の総収入は同水準を維持する、というルールです。

103万円の壁引き上げで地方税収5兆円減⁉︎実際どうなの?(YouTubeへ)

平成23年以降から導入されているルールのようです。

「税収が減れば地方交付税が増えて収入は同水準」ということは逆に、

「(中途半端に)税収が増えたところで地方交付税が減らされ、その自治体の総収入は変わらない」ということになります。

したがって、税収を増やすのであれば交付税が不要なレベルまで突き抜けて増やさなければならない、ということと解釈できます。

地方交付税が不要ないわゆる「不交付団体」にまで突き抜けるということで、数少ない地方交付税が不交付の自治体を見てみると、

・巨大な人口もしくは企業を有する

・富裕層が多い

・原発がある

のいずれかにほぼ該当します。

このルールをアナウンスされている首長さんは少ないように思いますし、私個人も地方自治体の財務状況を見るときには、この仕組みこそ「どうすればいいんだ?(結局、国の管理下なのか、、、。)」と常々頭を悩ませてきたところです。

やはり税金に関しては減税(名古屋市は独自の減税をして不交付団体に仲間入り。すごい。)、そして規制緩和により地方の中小企業をはじめとした地域独自のリソースがより活躍する環境こそ大切なように思います。

所信表明にはなかなかそういった視点(減税と規制緩和)が読み取れず少し残念に感じてしまいました。

そして今度は、103万円の壁をめぐり、

今度はその減収幅7~8兆円の計算根拠があまりにも曖昧であるとの話題が上がっています。

国民民主・玉木氏「とても賛成できない」103万円の壁、減収額試算の根拠巡り与党に反発

今や、税務調査の対象先選定や証憑書類の突合のためにAIを活用している時代であることを考えると、

所得税の確定申告データを全て網羅している国税庁からすれば、本来は、103万円の壁を拡充することによる減収幅なんぞ、すぐに確固たる根拠を持って示すことが出来るのではないかと単純に推察します。

そんな所得税の世界において、ここ数年利用者数が増加しているのが、言わずと知れた「ふるさと納税」になります。

返礼品ばかりがクローズアップされ賛否両論ある制度だと思いますが、その制度の本質は「節税」ではなく「納税者が納税先を選べること」にあります。

はるか昔、天理市柳本町にその陵がある、第10代の崇神天皇の時代に租税制度が出来たと言われますが、そもそもは租税というのは納税する先が決められており、誰に、どこに納税するかについては選択の余地がないものでありました。

ふるさと納税制度を使うことによって納税負担が減少することはありません。

その本質は、本来であれば税金は自分の住所地に納めることになるところ、自分が意図した自治体へ寄付という形を通じて納税ができる点、つまりは寄付相当額は任意に納税先が選択できる点が革新的であり、本質的な意義になります。

年末に向け、冒頭の「年収の壁」議論も続いているところですが、企業版のふるさと納税の適用期限が延長される方向で議論がされており、今後、個人がするふるさと納税に加えて、企業版のふるさと納税の活用機会も増えるのではないかと考えています。

企業版のふるさと納税は、その寄付額の1割程度が実質的な企業負担(個人版のふるさと納税は2,000円)となるよう設計されており、その本質的な意義(納税先を選択するという概念ができた点)は個人版と同じになります。

また年明けの税制改正セミナー(R7.2.6)で詳細をご連絡できればと考えています。

冬の晴れ間。

秋に収穫した

・サツマイモ

・ぎんなん

をイタダキマス。

バジルソースをつけたパンはおまけです。

*********

・お正月講座&しめ縄づくり体験会@石上神宮(松尾個人の活動)

*********

中退共は大丈夫なのか?

2024-12-06

弊社も含め、多くの企業の従業員様の退職金準備として拠出している中退共。

その財政状態を調べてみたところ、概要としては下記の通りでした。

中退共の資産総額は令和5年度末で5.5兆円。

被共済者はR4.7時点で364万人、退職金等一時金の平均的な支給額は137万円。

したがって、もしも全員が一度に退職したとしても支給総額は4.9兆円となりますので、今ある資産総額でまかなうことができる状況です。

資産の運用状況としては、そのほとんどが国債などの債券で、株式も運用資産に含まれていますが、日本株式だとベンチマークはTOPIXですので、安全第一の運用姿勢と言えます。

公表されている統計には各年度の利回りも表示されており、20年間の平均値を計算してみると、約2.4%でした。

それに対して、各被共済者はどれくらい受け取れるかと言うと、半数以上が掛金5,000円を選択されており、仮に20年掛けると退職金額は1,333,300円となります。

20年間の掛金累計は1,200,000円に対して受取額が1,333,300円と言うと利回りは0.5%ほどと計算されます。(付加退職金は考慮外として)

約2.4%にて資産全体を運用し、約0.5%にて被共済者へ支払うため、運用する組織としても安全だと言えます。

したがって、懸念があるとすれば、被共済者に支払われる基本退職金の運用利回りが今後のインフレ局面ではどうしても低くなってしまう点と思われます。

利回りという観点からは労使双方にとって退職金積立の視野を広げる必要性が増しそうです。

そんな中「企業版401K」と呼ばれている企業型選択制確定拠出年金制度。

R4.6.4に最初のセミナーを開催して以来、徐々にですが中小企業にも導入事例が増えています。

なぜ中退共じゃないの?

なぜはぐくみ基金じゃないの?

なぜ401Kなの?

あおばさん自身も導入してみて実際どうなの?

という点から、ご説明をさせて頂きますのでお客様におかれましてはご遠慮なくお問い合わせを頂ければと思います。

また、固定費上昇圧力のかかる中、いわゆる「年収の壁」をキーワードにして様々な議論が続いています。

というような報道もあり、あまりにも突拍子もない議論だと感じます。

さすがに一体どうなっているんだ?と思い、社会保障審議会のホームページを見たところ、11月15日開催の会議への提出資料が公開されています。

被用者保険の適用拡大にあたっては、要件が4つあり、概ね下記の方向性のようです。

1,労働時間(週の所定労働時間が20時間以上)

2028年10月より雇用保険の被保険者の要件のうち、週の所定労働時間を「20時間以上」から「10時間以上」に変更する流れがあり、将来的には撤廃すべきだが、現時点では慎重に対応が必要

2,賃金(月額8.8万円(年収約106万円相当)以上)

この要件の必要性は乏しい

3,学生除外

学生が適用となる場合には実務が煩雑になるため、現状維持

4,企業規模(従業員50人超の企業等である)

不合理であり撤廃すべきであるが、経過措置や支援策による配慮も必要

そして、「会社が肩代わり」の論点については、どのような意見が出ているのか定かではありませんが、

・あくまで労使折半が原理原則

・一部の者に限って特例を認めることをどのように考えるのか

・他の社会保険制度との関係においてどのように整理するか

といった点を検討課題として挙げられています。

現時点では「働き方」の視点が「会社負担」の視点よりもかなり重視されている傾向に違和感を強く感じる方も多いかと思います。

社労士の視点から12/5のセミナーで解説させて頂きました。

⇒「社会保険適用拡大と年収の壁について」

ロマンとソロバン

2024-10-30

先日はあおばセミナー「ホールディング経営のポイント」をハイブリッド形式で開催させて頂きました。

経営にはロマンとソロバンが必要、と言われるところです。

大きなロマンを掲げつつ、もう片方の手ではソロバンを持っていなければならない、といったようなことです。

ホールディング経営を導入するかどうかに際しても、ロマンとソロバンと同じように、理念と株券という視点をご紹介させて頂きました。

自社の

・理念・・・事業の舵取り役

・株券・・・会社資産の承継

を今後どうつないでいくか、という視点でまずは考えてみましょう、とセミナーの最後に申し上げた次第です。

どうつないでいくか、の一つの選択肢としてホールディング経営があり、その移行や設計には税制が必ず絡みます。

節税の視点から語られるケースが多いホールディングですが、まずは「理念と株券」の観点からスタートし、各種税制・節税面を検証する流れが本来的だと考えております。

日ごろからホールディングを含む様々な経営管理体制を念頭に置きながらコミュニケーションを取らせて頂ければと思います。

また、その少し前ですが、偶然にも、吸血型M&Aとして、現金や換金性の高い資産のみを抜き取り、それ以外は契約を履行しない悪質な買い手が問題となっているという報道に接しました。

「吸血型M&A」の報道(NHK)

買い手が悪質なのは当然ですが、マッチング相手の検索のみに重きを置きすぎている仲介業者にも一定の責任があるように思います。

M&Aは様々な段階を踏むものの、最終的には契約書です。

財務的な論点だけではなく弁護士と連携して最終的に契約書へ様々な内容を盛り込み、買い手・売り手双方の経営者の人間関係のもと、契約内容の落としどころを探っていくのが原則的な流れです。

その結果、契約まで至るケース、至らないケース様々ですが、売り手としては売り急がず相手の組織風土を見極め、買い手であってもとにかく慎重に、時間をかけて、売買代金も分割払いでいいくらいだと思います。

そのような事業承継に関するものも含め、奈良県独自の補助金も公表されています。

デジならキャンペーン補助金

saasサービスの費用の一部を補助するもので、専用サイトも公表されています。

国の施策としての省力化投資補助金の奈良県独自の上乗せ措置になります。

山の辺の道はハイシーズン。

夕暮れ、

借入しても資金繰りが厳しくなるケース

2024-10-07

テーマ:セミナー報告

コロナ融資に加え、その後も追加・追加、で複数の新規融資を受け続けた結果、かえって月々の返済負担が大きくなり、そういった金融機関の姿勢に疑問を感じることがあります。

さらにそれが事業承継時点で残っていたりすると、継ぐ側にもその返済ペースが重くのしかかります。

金融機関側としては、制度融資で金利が安いから、とか、〇〇万円なら早めに手続きできるから、、、といった理屈があるようですが、本数を増やすと、借りた直後はいいものの、やはり後々になって企業側の資金繰りは悪化してしまいがちです。

そしてすでに本数が多くなっていた場合に何本かを一本化(借換え)するときは、その借換えの意義を表現するため、借換え前と借換え後の資金繰り表を作成するのが実務的なポイントです。

しかしまずは、本数を極力増やさないという心がけ、

そして、

・メインバンクであることの認識を自社と金融機関とで一致させる

・メインバンクであることの認識を債権者間(金融機関どうし)で一致させる

その上でメイン行に対しては適切な情報開示をしてコミュニケーションを取っておく、ということが重要だと思われますので、もし新規融資の申し出があったような際には、メイン行でなければ基本的に不要の方向、次に借換えの方向で実行して頂ければと思います。

そういった原理原則や、旬な情報をお客様にお伝えするためにあおばセミナーを開催しています。

次回(10月17日(木))は「ホールディング経営のポイント」。

中小企業でも導入が増えてきている親会社・子会社形式での経営形態、いわゆるホールディング経営のポイントを具体例をまじえて取り上げます。

かつては、

・アメーバ経営

・事業部制

・カンパニー制

など、様々な経営形態がありました。

ホールディング経営が中小企業でも導入がはじまったきっかけは税制改正にあります。

・兄弟会社だったものを親子会社にする

・子会社をつくる

・新しく親会社をつくる

その際、資産負債も移転する際は、譲渡(株や関係資産の売買)と考えて課税関係が発生するのが原則ですが、

一定の条件をもとに、ホールディング化の時に課税関係を生じさせない(繰り延べる)税制改正が入り、一気にホールディング化が進むことになります。

当然ですが、ホールディング化することが目的にはありませんので、

・ホールディング化することで得られる効果

(経営と株主の分離、教育効果、株価抑制)

・ホールディング化に向いている状態

(多業種展開、後継者の状況、予算管理が習慣化されている等)

を深掘りしていければと思います。

今後は、「株主=経営者=同族関係者」とはならないケースが増えることも考えられますので、予備知識としても位置付けて頂ければと思います。

日時は10月17日(木)16:00~16:50、場所は奈良県コンベンションセンター101会議室、ハイブリッド形式で開催します。

お客様向けですのでお申込みの書類は今月発行のの弊社会報誌に封入しておりますのでご確認頂けますと幸いです。

週末は母校の野球の応援。

公立なのに見事に県大会の決勝進出。

決勝は天理と智辯学園の勝者。言わずと知れた超強豪。

結果、決勝は1対11で負けたけど、本当によく頑張った!

相続対策の順序と鉄則

2024-09-13

処暑(暑さがおさまる)

白露(しらつゆが草に宿る)

どちらも過ぎたものの、、、この猛残暑。

いずれにせよ、お客様とのお話の中で「年末」という言葉も登場するようになりました。

年末にかけては、「相続対策」や「今年の生前贈与」の検討の時期にもなります。

相続税や贈与税においては「評価」という用語を使いますが、それはすなわち「それぞれの財産の課税対象の金額」という意味あいです。

普通預金であれば、残高が100万円であれば評価もまた100万円ですが、

土地や建物となると、買った値段や一般的な価値と相続税の評価には差が生まれます。

相続税の評価を下げるということで、不動産投資や不動産の小口化商品の販売も盛んにおこなわれているところです。

相続対策といっても選択肢は複数ありますが、

相続対策のうち、「評価を下げる」対策において重要なのは、

・評価を下げる対策実行時

・実際の相続の時

の期間が短い方が対策効果を発揮する、という点です。

したがって、年齢が一定に達していてキャッシュが潤沢にある場合には、(不動産投資などで)評価の下がった分だけ個人の純資産が圧縮され効果を発揮します。

反対に、まだ年齢がお若いなど、対策実行時点と実際の相続時点の時間軸に間が空く場合には、せっかく対策を講じても、その後利益が蓄積され、評価減額の対策効果は限定的となってしまいます。

あくまで相続対策の順番は

・納税資金の確保

・遺産の分割対策

・生前贈与

・評価の上昇スピードを抑える

・評価の減額

となります。

生前贈与ひとつとっても、方策は複数ですし、渡す側・受け取る側の年齢や意思も絡みますので、個別事情に応じて実行に移さなければなりません。

もう一つ、相続対策で相続対策で生命保険を活用する際は終身保険が鉄則です。

定期保険や養老保険だと、相続までに満期が来てしまうためです。

また、その終身保険については、保険各社がドル建ての高い利回りでの一時払いの商品を発売しており、

私どもも、外貨建て終身保険の場合は為替リスクを考慮すると必然的にドル建てのものを選択することになるものと考えています。

活用にあたっては、保険種類(終身保険、定期保険、養老保険etc.)のほか、もう一つ重要な論点は(終身保険の)受取人で、受取人を孫にしているケースも散見されます。

恐らく、一世代飛ばした方が有利だという判断からだと推察されます。

しかし、終身保険の受取人を孫とすることで、受取人の相続税が2割増しとなってしまう他、その孫に対してした生前贈与のうち一定の範囲のものは相続財産に取り込む必要が出てきてしまいます。

無用の課税は避けるため、

・終身保険の受取人は子

・孫に対しては通常の生前贈与で対応

が原則となります。

生命保険契約の契約者を変えると課税上の問題が生じますし、

被保険者を変えることは出来ませんが、

受取人を変えることは事務的な手続きのみですので、

もし万が一、終身保険で受取人が孫になっているケースには再検証が必要かと思われます。

台風一過の散歩道。

やさしく光る、山の辺の道。

マイ畑に芝生を貼ってみる

2024-09-09

テーマ:

畑の空きスペース。

前日は弊社創立20周年イベント。

その翌日、芝生を貼ろうと思い立ち、

表面の土を掘り起こす。

9月なのに35度ってどういうこと?

と思っているうちに江戸時代のものと思われるお金も出土、、、。

地面を均し、

小石を取り除き、

堆肥を注入し、

水をまく。

いよいよ芝を貼りつめ、

目砂をかけて完成。

あとはコツコツ毎日2回の水やりをして

青々とするのを待つのみ。

税制を切り口としたアメリカ大統領選挙

2024-08-27

減税を政策の中心に据える、ということで、

どのようにそれを実現しようとしているのか?

と興味を持っていた、トランプ大統領候補の政策。

お盆休みをいただいていたこともあり、トランプ元大統領の共和党候補者の受託演説の映像を、遅ればせながら見ました。

(7月19日実施)

『トランプ氏 共和党大統領候補指名受託演説』 ──(日テレNEWS LIVE)

同時通訳だけが頼りですが、全体的な流れは下記のようなものと思います。

喫緊の解決すべき課題として、

・インフレ

・不法移民

の2点を据える。

それら課題の解決法として、

後者の「不法移民」については、国境の壁を完成させることで解決を図る。

そして前者の「インフレ」については、その原因を

・戦争

・資源高

・国内投資の促進

に求める。

戦争については外交により停戦を実現し、

資源高については国内での資源掘削を進めることで落ち着かせ、

最後の国内投資促進の部分で、関税の引き上げとともに減税の話が出てきます。

この演説で具体的な減税策を説明している訳ではないですが、演説において主に念頭に置かれていると思われるのが、単純な税率引き下げではなく、

主には過去にもブログで取り上げた「リパトリ減税」となります。

参考:円安は是正されるか?

アメリカから見ての国外関連会社に留保される利益へ課税するが、

もし本国へ資金を還流させるのであれば優遇税率を適用することとし、

本国への資金還流を促し、

本国での雇用や投資の増大を促すという策となります。

単純に考えると還流を促せばインフレ要因となってしまいますが、戦争抑止や資源採掘もセットで考えているのだと思います。

そして、トランプさんの演説を見たからには、、、ということで対するハリスさんの方も気になっていたところ、経済政策がようやく公表されたとのこと。

両陣営、共通しているのは「インフレ」にスポットを当てているところです。

やはり、アメリカの物価上昇率は落ち着いてきているとはいえ、実生活においては相当の負担増になっているものと推察されます。

で、ハリスさんの経済政策におけるインフレ対策として、トランプ陣営は

・戦争停止

・資源採掘

・減税

でもって対処しようとしているのでは?と書かせて頂きましたが、

上記の新聞記事によると、ハリスさん陣営は見事といえるほどに対照的で、実生活を圧迫している物価そのものを直接的に抑えようと考えているように思えます。

本来は企業の裁量にゆだねられるべきはずの価格決定について、政策的に食料品の価格を抑制するなんて具体的にどうするんだろう?と素朴に疑問に思いますが、

いずれにせよ、

・企業へは規制強化

・一方で生活者への支援を重点的に

といったところでしょうか。

個人的には、国際社会を巻き込む戦争が2つ同時に起こり、しかも長期化しているという異常事態をまず回復させたうえで、企業に対しての税負担を最小限に設定したらインフレはどうなるのか?を見てみたい気がしています。

2024年は各国で重要な選挙が相次ぐ選挙イヤーだと言われてきましたが、結局のところ日本への影響も甚大なのは年末のアメリカ大統領選挙だと思われます。

日本においても「これからはインフレ」という認識が徐々に広がりつつありますが、その意味で、両陣営のインフレへの取り組み方もまた、注目していきたいと考えております。

収穫がひと段落し、

2週間ほど畑に出なかっただけで一面の夏草(ただの雑草)。

草刈り機で1時間格闘。

まだ終わらん。

でもいったん帰って休憩してたらそのまま大リーグ中継に見入ってしまう、、、日曜日。

失敗の本質

2024-08-07

今年から新たに入社してくれている若手社員には月に一冊、私の独断と偏見で今まで印象深かったビジネス書を課題図書としてお渡しするようにしています。

来週からもまた新たに2人の若者が来てくれますが、最初はちょっと戸惑うことでしょうけれど、こちらもめげずに継続していきます(笑)

これまでお渡しした書籍には、稲盛和夫さんの書籍や、奈良市立一条高校の校長だった藤原和博さんの書籍、福沢諭吉さんの学問のススメなどジャンルは様々です。

今後、課題図書とするかもしれない書籍リストの中に、経営学者の野中郁次郎氏の名著である「失敗の本質」という書籍があります。

そこでは、旧日本軍の分析を企業経営に投影する試みがなされています。

「失敗の本質」の中で旧日本軍の失敗の本質は「環境に適応しすぎた」ことにあると結論づけられています。

企業は環境適応業と言われることを考えると、逆説的な結論です。

旧日本軍の場合、特定の戦略を突き詰めすぎて自己否定ができず、また、自己否定ができる仕組みも構築できず、パラダイム、つまりはそもそもの「ものの見方」を変えることが出来なかった、という分析になります。

コロナ禍による行動制限が解かれたこともあり、ここ最近は起業される方も多くなっていますが、起業後、月々で試算表が出るようになると、弊社のチャート式試算表にある「損益計算書の原則」の話題になります。

そこでは、利益獲得の順序として

1,固定費

2,変動費

3,客数増

4,単価増

の順で検証していきましょう、と記載しています。

起業間もなくてもそうでなくても、自己否定と原理原則を忘れることなく経営にあたらねばなりません。

特に固定費については、「パーキンソンの法則」というものがあります。

これは、もともとはイギリスの政治学者が行政機構を研究する中で見出した法則のようですが、人や企業に置き換えることもできると思っています。

【支出は収入に達するまで膨張する】

人でいうなら、収入が増えれば増えるほど生活費の水準もまた上がってしまう。

企業に置き換えるなら、売上が増えるにつれて原価(仕入・外注・運送費用など)が上がるのはある程度やむを得ないものの、交際費や消耗品などそれ以外の固定費も上がってしまう、といったところかと思います。

コロナ禍のような不況期は当然として、

・コロナ禍が明けても収入が思いのほか戻らない

・集中的な投資がひと段落した

・売上が順調に伸びつつある、、、等

どんな場合であっても、今、原点に戻って固定費の見直しに着手されるケースが多々あります。

収入が増えるにつれて費用も増えるのであれば、収入を増やすのではなく資産を増やさねばなりません。

設備、人材など収入を増やす資産を増やし続ける意識が重要となります。

内部的には、決裁権(その経費を払っていいか)と予算化の両輪により、パーキンソンの法則などはね返していきたいところです。

真夏の夕方6時半。

西日が照らす三輪山と散歩中の私。

- 2026年3月 (1)

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1