BLOG代表税理士 松尾ブログ

電子保存が義務化?

2023-06-21

来年度予算の基本方針である「骨太の方針」が公表されています。

安全保障体制を構築しつつ、若年層が本格的に減少する2030年代に入るまでに、基本的には内需拡大(人への投資、労働市場改革、こども子育て・投資拡大・GXDXスタートアップ)を図り、一人あたり生産性を向上させる方向性のように感じます。

具体策として一番最初に登場するのが「三位一体の労働市場改革」。

「1」リ・スキリングによる能力向上支援

・・・企業経由が主体の学び直し支援策の過半を個人経由にする

「2」企業の実態に応じた職務給の導入

・・・事例集のとりまとめ

「3」成長分野への労働移動の円滑化

・・・自己都合退職の場合の要件緩和(会社都合退職の場合は触れられず、、、。)と、退職所得課税制度の見直し

退職所得課税については、勤続20年までは一年あたり40万円が非課税となり、21年目以降は一年あたり70万円が非課税となります。

例)勤続21年の場合

20年×40万円+1年×70万円=870万円までが非課税

長く勤務すれば非課税枠が大きくなるところが疑問視されているのだと推察しますが、当然、役員退職金の水準設定にも影響してきますので、今後どのように制度設計がされるのか、以前から注視しているところです。

その他、

・賃上げ税制や補助金の強化をさらに検討

・最低賃金1,000円達成後の最低賃金引上げの方針についても議論する

・週20時間未満労働者への雇用保険適用拡大を議論

・中小企業向けの省エネ補助金の検討

・継続的な事業省再構築、生産性向上、事業承継の支援

(事業再構築、ものづくり、IT導入、事業承継の各種補助金)

・社会保険の適用拡大検討と年収106万円の壁を超えた場合の手当

が掲げられています。

その他、奈良県において「物価高騰対策」の流れで、賃金を引き上げた企業に対し「従業員数×5万円助成」の補正予算が提出されています。

県の資料では対象となる賃上げの時期について明示はありませんが、奈良新聞の記事によると「9月から来年2月までの間に基本給や時間給を1.7%以上引き上げた」場合とのことです。

やはり経営者としては社会保険の被用者拡大が気になるところ。

しかし、社会保険の加入よりも「手取り」を重視するニーズもあることは確かです。

例えば法人成りにともない、

・「給与扱いのものを外注扱いにしてほしい」という従業員側からの要望を受ける

・「外注扱いにしているけれど従業員と待遇はさほど変わらない」

というケースも依然として多いのではないかと推察します。

「給与か外注か」で税務面の手続や負担もかなり変わります。

そのような中、参照したい地裁判決(高裁でも敗訴)があります。

<背景>

・社保加入になるなら外注にして欲しいと従業員から申し出あり

・雇用保険から抜ける

・本人から請求書を発行してもらうようにした

・本人は「給与所得」ではなく「事業所得」として確定申告

<外注扱いとした後の実態>

・日当は変わらず

・翌月末払いのサイトも従業員時代と同様

・本人はその会社以外からの請負はしていない(専属)

・従業員時代と同様「寸志」も不定期に請求して受け取っていた

・簡易な道具以外は会社側にて支給

・本人の都合がつかない時は会社側が別の外注先を探す

・仕事が完成の対価ではなく日当として報酬を請求できる

要は、外注としての形式は整えていたものの、従業員時代と全く実態が変わっていないということで「外注費ではなく給与」とされ、結果、会社側において、

・消費税の納税負担が増え、

・源泉徴収もれ

を指摘されています。

インボイス制度も始まるため、外注扱いへの変更の頻度としては減少するのかもしれませんが、会社側としてはメリハリのある実態に即した運用が求められます。

最後に電子帳簿保存関係。

電子帳簿保存について、ソフトの紹介など各種の情報を毎日のように目にするようになっています。

「電子保存が義務化」の部分だけを強調したサイトも見かけるようになりました。

電子保存が義務化されることは間違った情報ではないのですが、義務化されるのはあくまで「電子取引の保存」についてのみであって、それ以外は任意適用になります。

そして適用を決めるに際しては必ず、

・使用ツールの費用対効果

・税務調査への対応方法

が関係してきます。

中小企業にとっては、義務化される部分は最小の費用若しくは費用をかけずに粛々と対応し、それ以外の項目については慎重に電子保存対応をしていくべきと考えています。

今一度、電子帳簿保存法が要請している保存要件について情報を整理すべく、オンラインセミナーを開催させて頂くこととしました。

7月5日16時から40分間で、

・電子帳簿保存法の4つのジャンル

・導入を決めるための判断基準

・税務調査と電子帳簿保存

・一番導入しやすいジャンル

・電子インボイスと電子取引

といった点について情報を共有し、自社にとって最適な電子帳簿保存法対応を考える機会として頂ければと考えております。

お客様向けメールマガジンにて申込みフォームをご案内しておりますので、ご都合許せばご参加ください。

賃上げへの優遇施策。補助金助成金と税制措置。

2023-06-09

テーマ:経営を守る情報

コロナ禍でスタートした事業再構築補助金も、早や第10回。

応募締め切り:6/30の18時まで

採択発表 :8月下旬〜9月上旬

とされています。

弊社も認定支援機関としてサポートさせて頂いており、これまで採択結果が公表されてる第8回こそ採択がなかったものの、それ以前の各回で採択事案を出すことが出来ています。

ただ、応募案件としては段々と窓口が狭くなっているのも事実。

第10回の応募枠には8つの類型があり、それぞれの概要は下記の通りです。

<成長枠>

・賃上げ(事業終了時点で事業場内最低賃金が+45円,給与総額+6%)による補助率引き上げ措置あり

・取り組む事業の市場規模が10%以上拡大する事業、業種に属している

・事業終了後3〜5年で給与総額を年率2%以上増加させる

<グリーン成長枠>

・グリーン成長戦略実行計画14分野の課題解決に資する取り組みが対象

・賃上げによる補助率引き上げ措置あり

・中小企業の補助金額が最大1憶円と大きい

・事業終了後3〜5年で給与総額を年率2%以上増加させる

<卒業促進枠>

・補助事業を通じ、3〜5年で中小企業の規模から卒業すること

・グリーン成長枠と同様の大きな補助上限

<大規模賃金引上げ枠>

・成長枠またはグリーン成長枠と同時に申請することによる上乗せ枠

・成長枠またはグリーン成長枠の事業終了後3〜5年で事業場内最低賃金を+45円引き上げ、従業員数も年率平均1.5%以上増員すること

<産業構造転換枠>

・今回の第10回では業界団体のみ申請受付け

・現在の事業の市場規模が10%以上縮小する業種業態に属し、それとは別の新規事業を実施すること

<最低賃金枠>

・売上減少要件あり

・2021/10〜2022/8までの間で3か月以上最低賃金+30円以内で雇用している従業員が10%以上いること

<物価高騰対策・回復再生応援枠>

・売上減少要件あり

・原油価格、物価高騰等の影響を受けている

<サプライチェーン強靭化枠>

・海外で製造する部品等の国内回帰を進めるための枠

※その他、各類型ともに事業計画において付加価値が一定額以上向上する表現が求められます。

※それぞれの枠の前提条件に当てはまるようであれば、公募要項にて補助額を確認しましょう。

中小企業にとっては公募要項P17に記載されている「物価高騰対策・回復再生応援枠」がメインになるような気がします。

その他、優遇施策、特に賃上げに対するものという観点からは、

・ものづくり補助金(給与支給総額が年率6%超など大規模な賃上げの場合の補助額上乗せ)

・業務改善助成金(引き上げる人数に応じて設備投資への助成金上限が増加)

があります。

特に業務改善助成金は「助成金」ですので、要件さえ満たせば必ず助成されます。

(逆に「補助金」は要件を満たしていても採択されるかどうか、というハードルがあります。)

まずは業務改善助成金の前提条件となる「事業場内最低賃金と地域別最低賃金の差額が30円以内であること」に該当するかどうかの確認をし、さらに今後、賃上げと設備投資の両方をお考えの際はチェックすべき制度と言えます。

税制面では、

・賃上げ促進税制

・先端設備導入に係る固定資産税の軽減措置

があります。

いずれも税制改正によって内容変更があり、現行は下記の通りです。

<賃上げ促進税制>

雇用者への給与の支給額の増加率が

・1.5%アップ

⇒増加額の15%を税額控除

・2.5%アップ

⇒控除率を15%上乗せ(30%の税額控除)

・さらに教育訓練費の対前年比10%以上増

⇒控除率を10%上乗せ(40%の税額控除)

という概要です。

⇒イメージ

※その事業年度の法人税額の20%が控除上限

<先端設備導入に係る固定資産税の軽減措置>

・その設備投資により労働生産性が年率3%以上向上する計画を

・認定支援機関が確認し

・さらに市町村が認定すれば

・償却資産税を3年間1/2に

・さらに1.5%以上の賃上げ表明をすれば最大5年間1/3に

軽減する、という概要です。

⇒イメージ

※計画が達成できなかったとしても罰則等はありません。

税制面のいずれの措置も税額から直接控除できるため効果は補助金助成金と全く同じですし、実務的な感覚から言っても負担軽減額は大きくなります。

尚、賃上げ促進税制は税務申告時のいわば事後処理にて適用が可能ですが、固定資産税の軽減措置に関しては、市町村の認定を「設備取得前」に取らなければならないため、認定支援機関への事前の声掛けが重要です。

電子帳簿保存法対応のポイント@中小企業

2023-05-23

テーマ:経営を守る情報

電子インボイス

電子帳簿保存

テレビコマーシャルを含め、経理面での電子化にまつわる情報を目にしない日はありません。

人手不足もあいまって、相当の事業規模を有する大手企業にとって経理面でのIT活用は避けては通れないことと思います。

一方の中小企業は?

弊社で今年からサービス提供を開始し始めている「経理合理化&経理代行」も着実にご利用いただく企業様が増えています。

従業員規模が50名を超える企業もありますが、一方で、従業員様がお一人のみ、といった企業様もご活用頂いています。

・経費精算の手間が減った

・試算表が翌月にまとまるようになった

・経理担当者の急用や体調不良にも対応できるようになった

といった効果があります。

この「電子化」という世界は、中小企業の場合、「取引」の分野と「保存」の分野に分けた方が良いのではと感じています。

経費精算を例にした場合、

経費を使い、それを会社で精算するという「取引」があり、

その取引の領収書を「保存」する、

というふたつの局面があります。

預金との連携機能のある会計ソフトや経費精算アプリなどが普及し始めていますが、その事後処理とでもいうべき書類の「保存」の面では費用に見合う効果を見いだせず、まだまだハードルが高いのが実情です。

「保存」の面は電子帳簿保存法にてルールが決められています。

ジャンルは4つになります。

1,帳簿の電子保存・・・元帳、仕訳帳、仕入帳などの主に「帳」のつくものが対象

2,書類の電子保存・・・紙で発行した請求書、納品書等の元データ(Excelなど)が対象

3,スキャナ保存・・・紙で受領、発行した請求書、納品書等が対象

4,電子取引の保存・・・電子で(メールやダウンロード形式で)受領、発行した請求書、領収書が対象

それぞれのジャンルで適合するための要件が求められており、全て満たせばペーパーレスを実現できます。

実務的には、「1」は帳簿の話ですので日常からボリュームがかさんで困っているケースは多くはないと思います。

やはりまずは「2」「3」が対応を図りたいジャンルであり、「4」は来年1月より対応が義務となります。

その対応面でキーになるのは「検索要件」で、

ア:日付、金額、取引先を検索できる

イ:日付と金額は範囲指定して検索ができる

ウ:AAかつBBというような組み合わせ検索ができる

という3つの要件を満たす必要があります。

ここが単純にスキャナでPDF保管、では対応したことにならない大きなハードルになります。

もっとも、検索要件を満たしていなくても電子帳簿保存法に対応できるコースもありますが、

「税務調査時にダウンロードの求めに応じる」ことが条件となっています。

税務調査に関しては、どんな資料を署に持って帰っているか弊社で把握できなくなるため、現場で完結させる(資料を持って帰ってもらわない)ことを原則としていますので、ダウンロードの求めに応じる、というのは違和感があります。署に戻ってもう一度調査が出来ることになる訳ですし、、、。

したがって中小企業にとっては、今のところは経理DXの「保存」の面は様子見(検索要件を満たせるリーズナブルなソフト、アプリの登場を待つ)とし、

その手前の「取引」の面において、

・電子帳簿保存法対応の会計ソフトを使う

・とにかく手書きをなくす

・とにかく現金で動く頻度をなくす

・プリペイド式カードを導入する

・経費精算アプリを使う

・それらの連携させる

という形で活用を図ることが先だと考えております。

お客様向けのセミナー資料も出来上がってきました。

またご案内申し上げます。

税務調査に強い体質をつくるには?

2023-05-09

テーマ:経営を守る情報

経営者の皆様とお話ししていますと、税務調査が増えているらしいね、といったお声かけを頂くことが増えたように感じます。

当然、コロナ蔓延の最中においても調査は実施されていましたが、今年に入って増えていることは確かです。

着眼点としては、

・現金が動くという側面から「資産の下取り」関係のチェック

・個人との境目の観点から「ネット販売」関係のチェック

・反復継続するという側面から「源泉徴収」「印紙関係」のチェック

が重点的になされているように思います。

また、マイナンバーで税務調査は厳しくなるの?というお問い合わせも、、、。

そもそもマイナンバーは憲法13条のプライバシー権を違法に侵害しているとして、マイナンバーの利用差し止めを求めた訴訟が各地で起こされていました。

しかし先日、最高裁において請求が棄却されています。(2023年3月)

その内容は、番号利用法は、

・情報管理の効率化

・情報利用の効率化

・情報連携の迅速化

を実現することによって、

・行政運営の効率化

・給付と負担の公平性

・国民の利便性向上

を図ることを目的とするものであり、正当な行政目的を持っていると指摘しています。

私の過去のセミナー資料を見返すと、平成27年ごろにマイナンバーセミナーを複数回開催させて頂いており、その時にも「マイナンバーで税務調査も厳しくなるのでは?」というご質問をいただくことが多かったように記憶しています。

その度に、そんなことはなく、現時点でもマイナンバーがなくても情報の裏付け行為は厳格に行われており、粛々と事業に邁進しましょう、とお答えしておりました。

企業側としては過度に税務調査を意識する必要はなく、何よりも「内部統制」の体制を構築し続ける不断の努力が必要です。

結果として税務調査対応も格段に強くなります。

内部統制とは不正の起きにくい体制作りはもちろん、

・間違いが起きないように

・異変があってもすぐに気が付けるように

組織を整えていくことにあります。

その内部統制のキモは、

・管理(現金や預金そのものや残高の管理)

・決裁(請求してor払っていいものかどうかの判断)

・記帳(決済後の現預金の動きを付ける)

の機能(担当者)を分ける、という点にあります。

しかし人的資源の限られた中小企業には、3者を分けるのには限界があり兼任せざるを得ないのが通常ですので、定期的にチェックが入る仕組みで対応していかざるを得ません。

自社は管理と決裁に集中し、記帳はアウトソーシングするケースも徐々にですが増えています。

企業にとっての税理士の位置づけも変わっていくでしょう。

内部統制の構築は企業をとりまくあらゆるリスクの管理であり、ハッキリ言ってキリのない世界ですが、不断の企業努力を続けることで金融機関が個人保証を外すかどうかの判断の際にも必ず役に立つはずです。

弊社も税務会計や資金繰り改善のご支援のみではなく、中小企業が内部統制を確立するにあたってのパートナーシップをご提供できるよう注力していかなければならないと考えております。

どうする奈良。どうする日本。

2023-04-21

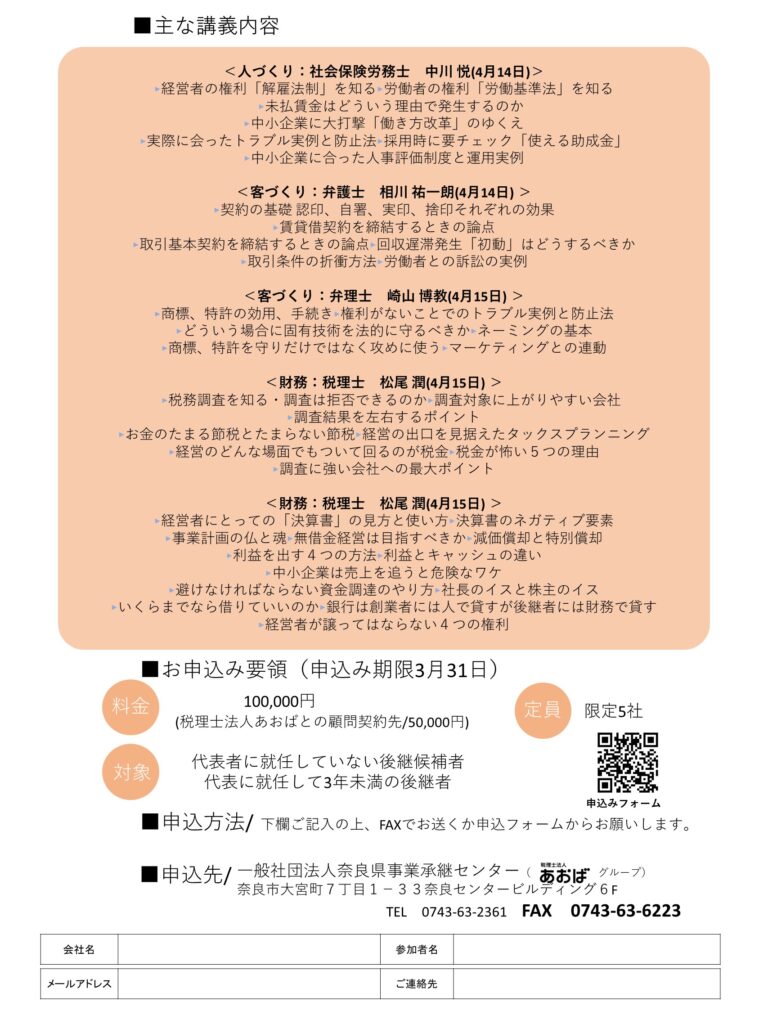

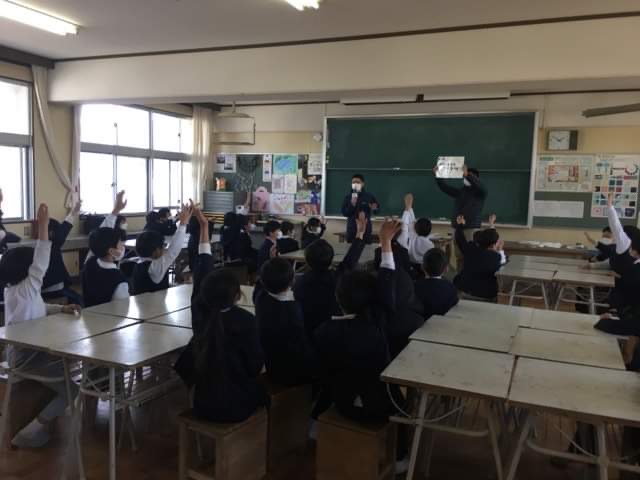

先日は「後継者塾」でした。

金曜日の午後と土曜日の一日を使い、これからの経営を担う後継者の皆様とクローズドでの濃い研修が出来ました。

(何か熱心に喋っています汗)

スケジュールはこんな感じ。

4/14 13:00~15:00 社会保険労務士 中川 悦(労務)

4/14 15:30~17:30 弁護士 相川 祐一朗(法務)

4/15 10:00~12:00 弁理士 崎山 博教(特許商標)

(昼食)

4/15 13:00~15:00 税理士 松尾 潤(税務)

4/15 15:30~17:30 税理士 松尾 潤(財務)

皆さまお疲れ様でした!

(参加者の声)

最近は実務をこなすことや考えることに時間を取られ

インプットの時間が不足していたので、重要なことを

集中して学べたのは大変助かりました。新たな気づきや

再確認できたことも多く、とても有意義でした。

しかしきれいな会場を借り、スタッフを使い、他士業の

先生への謝礼、それになにより準備にかかった膨大な

時間を想像すると大赤字ですよねー。笑

松尾さんの愛を感じます。本当にありがとうございます!

また、先日の奈良新聞さんとの取材記事も紙面になりました。

テーマは「どうする奈良 どうなる日本」。

私なんぞには畏れ多いテーマですが、実際にこの4月に「親族外承継」を実現されたお客様とともに実例をお話しし、いつも協業させて頂いている「奈良県事業引継ぎ支援センター」さんにも登場して頂きました。

士業、承継者、後継者、公的サポート、いろいろな立場から経験談や思っていることを語ることで、企業経営者にとって分かりやすい紙面になっているような気がします。

(一般の読者の方にはご興味があるか分かりませんが、、、。)

その対談の中で、まず私の方から口火を切らせて頂いたのは「人手不足」について。

個人的には「少子高齢化」よりも問題なのは「都市一極集中」だと思っています。

地方にとっては人手不足がより一層早く進むことになりますし、地方に居ながらでも海外ともいくらでもつながる事は出来ます。

制度面からの支援策の概要は下記の通り。

1,所得拡大促進税制

・法人はR4.4.1~R6.3.31までの間にスタートする事業年度

・個人はR5年度とR6年度

においては、

・役員を除きパートアルバイトを含む給与額が

・前年度と比べて

・1.5%増加していれば

増加額の15%が控除される。

また、増加割合が2.5%以上であればさらに15%の上乗せ、研修を受けさせる費用など教育訓練費が前年比10%上増加していれば10%の上乗せがあり、最大40%の控除率となる。

(その年度の法人税もしくは所得税の2割が控除上限)

2,事業再構築補助金

大規模な賃上げ(補助対象事業終了時点で、「事業場内最低賃金+45 円」「給与支給総額+6%」の達成)の場合には補助率の引き上げと補助額の上乗せ

3,ものづくり補助金

給与支給総額が年率6%超など大規模な賃上げの場合の補助額上乗せ

4,業務改善助成金

引き上げる人数に応じて設備投資への助成金上限が増加

⇒概要

「2」と「3」は補助金ですので、申請をして採択されてはじめて補助対象となるものです。

「4」は助成金ですので、要件さえ満たせば必ず助成されます。

したがってまずは前提条件となる「事業場内最低賃金と地域別最低賃金の差額が30円以内であること」に該当するかどうかの確認をし、さらに今後、賃上げと設備投資の両方をお考えの際はチェックすべき制度と言えます。

承継計画の提出期限まで1年を切りました。

2023-04-06

先日は奈良新聞社さまの取材でした。

また今月の中旬には記事が掲載されると思います。

テーマは「ポストコロナの県内中小企業」といったものでしたが、士業の立場からするとどうしても「事業承継」の話をしてしまう自分がいます。

実務でほぼ毎日事業承継のお話ですし、

・事業の承継は雇用を守ることであり、

・雇用を守ることは生活を守ることであり、

・地域を次代へつなぐことである、

と信じて実務にあたっています。

その事業承継関係で重要なものが「自社株贈与に係る納税猶予」制度になります。

納税負担なく自社株の生前贈与が実現できるものです。

⇒参考動画

前提条件として、

・令和6年3月末までに特例承継計画を提出

・令和9年12月末までに贈与実行

となっており、計画書提出期限まで1年を切りました。

実際の贈与実行は令和9年12月末までではありますが、

贈与実行時点で、

・後継者が代表者になっていてかつ3年以上役員である必要があり、

・承継者(渡す側)は代表者から退いている必要があり、

そういった人的側面を第一に、制度活用を検討していかなければなりません。

納税猶予制度を使うかどうかの前に、そもそも生前贈与には、

・暦年贈与(110万円までの非課税枠を使った贈与)

・相続時精算課税(2,500万円までの非課税枠を使った贈与)

の2通りの方式があります。

後者の精算課税は非課税枠が大きく、それを超えたとしても税率は一律20%ですので生前での税負担は少なくて済みますが、相続時に精算(生前贈与がなかったものとして再計算)されるため、

・値上がりする財産をお持ちのケース

・相続まであまり時間がないと見込まれるなど時間がないケース

・精算されたとしても相続税がかからないケース

に、精算課税制度をご提案をさせて頂くことが多くなります。

経営者にとっては、従前からある「暦年贈与」を主として、生前の財産移転並びに節税を図っていくことに変わりはありません。

年に一度、お孫さん名義の口座に振り込む、といったケースも多いと思いますが、税務上も有効に贈与を成立させるためには、「受贈者(もらった側)がそのお金を自由に使える状況」を担保しておかなければなりません。

その上で、節税の王道である「少ない金額を長い期間で」を意識しながら計画的に生前贈与を図っていきます。

実務上、「贈与する側が元気だから」生前贈与がまったく進まない、というケースもけっこう多くあります。

しかし反対に、意思が明確で元気だからこそ、会社に関連する財産(貸付金や株式)は特に、生前贈与の検討をスタートしておきたいところです。

検討の結果、「何もしない」というのも当然に有り得ることと思いますし、まずはとにかく早いタイミングからの検討着手が望まれます。

それがつまるところ経営の承継の重要な柱ですので。

話は変わりますが、事業承継を機に「経理の合理化」をお考えになるケースも多々あります。

代表者の交代とともに、ベテラン経理事務員さんからの引継ぎも開始されたり、急な退職や体調不良に備えたり、といったケースです。

会計ソフトやそれに伴い購入するパソコンに対して「IT導入補助金」がありますが、新たなスケジュールが公表されています。

単に会計ソフトの変更だけにとどまらず、「経理の合理化」の面から検討していくことが重要です。

実際、小口現金の精算の手間が減る、月次試算表の作成タイミングが早まる、経理事務への投下時間が減少する、といった効果が見られます。

私どもとしてはマネーフォワードさまと協業して合理化支援をさせて頂いていますが、

いま公表されているスケジュールからは、

<一次公募>

・4/25申請締切り

・6/1以降に発注

<二次公募>

・5/16申請締切り

・6/22以降に発注

<三次公募>

・6/2申請締切り

・7/12以降に発注

がという流れになります。(デジタル化基盤導入枠)

会計ソフトなどが対象の「デジタル化基盤導入枠」については、採択率が非常に高く、二次公募以降はまだ時間の余裕がありますので活用検討の価値ありかと。

決算が終わり次第会計ソフトを変更、と考えると、4月決算・5月決算の法人さまの場合は特に、補助金の交付決定と決算による切替のタイミングが良いのではないかと思われます。

気持ちのいい日曜日。

畑の通路に芝生を植えてみました。

今まで雑草で困っていましたが、青々とした芝生が雑草に打ち勝ってくれることを期待!

節税の境目

2023-03-15

テーマ:経営を守る情報

先日、節税保険をうたうなど過度な募集行為が問題となっていた生命保険会社に対して、業務改善命令が下りました。

「節税」が行き過ぎると「租税回避」となります。

その境目は?

となると、「経営方針と手段との一致」が認められるかどうかだと思います。

つまり、何らかの経営目的があって生命保険を活用するのではなく、目的が節税のみ、となっている状態となれば節税の度を超していることになります。

事業承継の実務においても、ホールディング化、借入による不動産購入など様々な手段がありますが、そこに経営方針との一致が認められるかが重要な論点です。

特に法人契約の生命保険に関しては、商品開発と国税庁とのイタチごっこが長年続いており、そうした背景もあって、商品設計段階から国税庁に事前照会をかけるなど、国税庁と金融庁とが更なる連携を図ることとされています。

⇒節税(租税回避)を主たる目的として販売される保険商品への対応における国税庁との更なる連携強化について

法人契約の生命保険についてはとにかくシンプルに設計することが大切です。

契約時には記憶していても、戦略、日々の資金繰り、人事のことなど、経営に邁進していれば細かいことは忘れてしまいます。(少なくとも私は)

例えば、入院給付などの特約が付いているとして、仮に入院給付で保険金が会社に下りたとしても、それを個人へと還元する際には課税が伴います。

ゆえに、特約部分は個人への還元ではなく、その方が入院して居ない期間の運転資金対策として考える必要があります。

法人で生命保険に加入する目的は「保障」なのか「運転資金対策」なのかと明確に設定し、まずは原理原則通り「保障」の過不足を確認してシンプルに設計していかなければなりません。

実際に私どもが実務で携わる際には保障目的のものがほとんどで、その他は相続対策での一時払終身保険、といった具合です。

コロナで増えたことといえば、借入の他に「在庫」もあるように感じます。

【製造業の原材料在庫、3年で1.5倍 「持たざる経営」変化】

実際、こんな記事もありました。

記事にある製造業に限らず、幅広い業種で在庫量が増えている実感があります。

財務的には、現預金を増やし経営を守るためには「在庫と売掛を増やさない」というのがセオリーとしてありますが、現実には、販売機会を逃さない、サプライチェーンなど様々な事情から在庫量を増やさざるを得ない状況が生まれます。

その時の資金面の手当てとしては、「在庫の増加には短期資金で」という原理原則に立ち戻ることが重要だと思います。

短期資金の対照的な位置づけとして「長期資金」がありますが、長期資金とは「月々返済していくパターン」になります。

したがって、短期資金とは「長期資金以外のパターン」となりますが、具体的には当座借越や手形借入、資本性ローンなど、一定期間、返済を伴わない形での資金手当を指します。

在庫として眠っている資金を月々返済していくパターンで手当てしてしまうと、当然ながら手元資金を圧迫します。

在庫の増加局面では短期資金で手当てし、その後、在庫を販売して生まれた資金で短期資金の減少を図ることが重要です。

このことは在庫だけではなく、例えば医療・介護関係のように、制度上どうしても2か月後にしか入金がない業種の場合も、入金までの運転資金の手当ては長期資金よりも短期資金で手当てすることが望ましいと思われます。

そして、中小企業をめぐる「賃上げ」の波。

「次は中小企業の番」という風潮が強いのが非常に気になるところです。

いま稼働している原発の半数が関西電力管内ということもあってか、関西電力は電力の値上げ申請をしていないようですが、今後、他の地方で大幅な値上げ申請がなされていることを考えると、その風潮はますます強まるように思われます。

賃上げに関しては「所得拡大促進税制」ということで税制面からも手当てがなされています。

この制度は「税額控除」ですので、助成金・補助金のように「お金が入ってくる」のではなく、税金として「出ていくお金が減る」という形のため、手当されている実感がなかなか沸かないのも事実なのですが、効果としては助成金などと全く同様です。

税制改正があり、

・法人はR4.4.1〜R6.3.31までの間にスタートする事業年度

・個人はR5年度とR6年度

においては、

・役員を除きパートアルバイトを含む給与額が

・前年度と比べて

・1.5%増加していれば

増加額の15%が控除されます。

また、増加割合が2.5%以上であればさらに15%の上乗せ、研修を受けさせる費用など教育訓練費が前年比10%上増加していれば10%の上乗せがあり、最大40%の控除率となります。

その年度の法人税もしくは所得税の2割が控除上限というのがネックなのですが、適用できるときの効果は非常に大きいのも事実です。

法人税が発生する事業年度は人件費の増減に特に注意を払い、適用もれの内容に留意して頂ければと思います。

最後に「後継者塾」。

お陰様で募集開始から10日足らずで定員(5名)に達しました。

日頃から協業して頂いている士業(弁護士・弁理士・社会保険労務士)とともに、次代を担う「Next President」へ経営を守るための情報をお伝え出来ればと思っています。

マイ畑にも、春。

後継者塾。募集スタート。

2023-02-23

テーマ:経営を守る情報

事業承継のテーマにならない日はない、という日々の実務。

また、普段の実務は別の税理士先生に依頼されているものの、事業承継の進め方となると少し相談しづらいので弊社に、といったケースもチラホラと。

どのような場合であっても、事業承継を実際に進めるにあたっては後継者の選定ありきですし、後継者ご自身も普段の営業に加えて経営を守るための情報も身につけて頂く必要があります。

というわけで

・これからの経営を守る実務ノウハウを

・短期集中で

・網羅的に

ご確認頂く機会として「後継者塾」をスタートさせることと致しました。

・代表者に就任していない後継予定者

・代表に就任して3年未満の皆さま

を対象として4人の士業(税理士・弁護士・弁理士・社会保険労務士)からお話しさせて頂く予定ですのでご参加頂けると幸いです。

先日「伴走支援型特別保証」制度、いわゆるコロナ借換保証制度がスタートしています。

実務では、その保証制度と同時に、政策公庫さんの商品である「資本性ローン」と両にらみで検討するケースが多いと感じています。

資本性ローンは期日一括返済であるため、期間中は元金返済を伴わず、ローン(負債)であるものの金融検査上は「資本」とみなすことが出来るのが最大の特徴です。

そのため、借入利息は税引き後利益が黒字であれば高く、赤字であれば低い、という構造になります。

一定期間返済を伴わなず、かつ資本とみなす性質の資金を注入することで、民間金融機関の支援が円滑になる「呼び水」となることを目的としたものとなります。

もともとベンチャー支援を念頭に置いた資本性ローンは金利が高かったのですが、

コロナ対策として扱われている商品は

・税引き後利益が黒字であれば2.6%〜2.95%

・税引き後利益がマイナスであれば0.5%

と設定されています。

(国民生活事業の場合)

「呼び水」となることが最大の目的ですので、資本性ローンの注入とともに民間金融機関の何らかの協調支援が前提として求められますが、認定支援機関の所見があればそれも必須ではないようです。

・コロナからの回復が遅れているケース

・借入が複数本走っており資金繰りを根本的に見直さないといけないケース

では特に、活用の選択肢に上がるものと思われます。

そして確定申告実務では、やはりインボイス対応の話題。

インボイス制度はスタートが令和5年10月1日で、スタート時に事業者登録を間に合わせるためには令和5年3月31日までに手続きをしなければなりませんでした。

しかし、先般の税制改正にて、令和5年9月30日までの申請については制度スタートに間に合わせることになりました。

(実際には登録まで3週間ほどかかりますので、早めには申請しておかなくてはなりません。)

ただこれはあくまで発行手続きの話であって、制度の根幹には変更はありません。

課税事業者(すでに消費税を納めている事業者)のポイント

1,インボイスに登録することにメリットもデメリットもない

2,支払の相手先にインボイスを発行できなさそうな事業者がないかどうか

免税事業者(いまは消費税を納税する必要のない事業者)のポイント

1,売上の相手先が一般個人のみである場合はインボイス発行の必要はない

2,売上の相手先に事業者がある場合はインボイスに登録するかどうか要検討

小規模事業者への軽減措置があるためか、年間売上が1,000万円を超えない事業者でも登録をされるケースが多いように感じます。

いずれにせよ、課税事業者も免税事業者も「2」のケースにおいて、

消費税相当をどちらが負担するかの「値決め」の話に必ずなる、

という根幹は変わらないため、引き続き当事者間での話し合いが重要となります。

税制改正での隠れた負担増。

2023-02-07

テーマ:経営を守る情報

今年の税制改正では、

・生前贈与で相続財産に取り込まれる年数が3年から7年になった

・相続時精算課税制度が使いやすくなった

・NISAが拡充された

・防衛増税

といったテーマが取り上げられることが多いです。

実際、先日の税制改正セミナーではそういった部分をメインとして取り上げました。

しかし一方で、あまり取り上げられることのない項目でも、金銭的にせよ事務的にせよ、納税者に不利だな、と感じる項目も多くあります。

例えば給与支払報告書の提出範囲。

「1日だけ来て辞めちゃったアルバイトさんの給与支払報告書も出さないといけないのか?」など、

「どこまで源泉徴収票を提出するのか?」が話題となることが多くあります。

提出範囲は

・各市町村に対するもの

・税務署に対するもの

に応じて異なっています。

<各市町村に対するもの>

⇒全部(退職者で年30万以下のものを除く)

<税務署に対するもの(主な区分)>

⇒年末調整をした人は、年500万円超の人(法人の役員等は年150万円超)

⇒扶養控除等申告書を提出して年末調整をしていない人は、年250万円超の人(法人の役員等は年50万円超)

イメージとしては

「市町村の方が税務署より提出範囲が広い」ということとなります。

そして税制改正により、

この提出範囲が「市町村の基準に統一(拡大)」されることとなります。

(令和8年分に係る給与支払報告から)

電子化に伴い当然と言えば当然かもしれませんが、いままで以上に国税庁に膨大な情報が蓄積されることとなりそうです。

その他、電子取引。

税務上の「電子取引」とは、

・ネットショッピングでダウンロードした領収書

・メールで受け取った、又は発行したPDFの請求書

など、受領・発行時点から電子媒体のものが該当します。

そしてそれをプリントアウトして保存するのではなく、電子媒体で保存することが強制されるのが「電子帳簿保存法における電子取引」となります。

しかし今年いっぱいは、電子取引を書面にプリントアウトして保存していても、宥恕(容認する)措置が設けられています。

今回の税制改正で、書面での保存を事実上認める措置が、

・時限的な宥恕措置から

・恒久的な措置へ

改正されています。

書面保存が恒久化されたと見る向きもありますが、実際は厳しくなったというのが実感です。

来年以降は

・電子取引に対応しようとしているが対応できない相当の理由がある

・書面で出力して保存している

・税務調査時のダウンロード要請に応じる

という3つの要件を満たす場合に限り、電子取引の書面での保存が認められます。

このダウンロード要請に応じる、というのが調査時の提示、提出に応じることを指しますので、なかなか重たい条件が一つ加わった形です。

調査があった時は出来る限り資料の持ち帰りは遠慮してもらうのが基本スタンスですので、

ダウンロード要請に応じなくてよいためにはどうすべきか?を考えた場合、

1,検索要件を満たす

2,事務処理規程などを作成する

ことが必要となります。

上記の「2」については規程を作成し、ディスプレイなどに提示できる状態にしておけば良いのですが、「1」の検索要件が少しハードルが高いものになります。

ア:日付、金額、取引先を検索できる

イ:日付と金額は範囲指定して検索ができる

ウ:AAかつBBというような組み合わせ検索ができる

という3つを満たすものが検索要件となりますので、単にフォルダに格納しているだけでは対応できません。

来年1月を見据え、自社の電子取引のボリュームによって

・Excelで索引簿などをつくり、そこにPDFファイルへのリンクを貼る

・管理ソフトを導入する

といった対応が必要となります。

奈良の企業にとってのコロナ借換保証

2023-01-22

テーマ:経営を守る情報

いわゆるゼロゼロ融資の返済が今年の夏以降に本格化することを受けて「コロナ借換保証」制度がスタートしています。

ポイントは

・本来は0.85%の保証料のところ0.2%で利用可能

・さらに最大5年据え置きが可能(一番のポイント)

・返済期間も最大10年

・保証枠1憶

・経営行動計画書が必要(定期的に試算表提出、モニタリング、金融機関から保証協会へ報告の流れが前提)

といったところです。

伴走支援型特別保証というのが正式名称のようですが、保証制度全体の立て付けとしては

・新たに伴走支援型特別保証が創設

・その中にセーフティーネット4号、セーフティーネット5号、一般、の3つの枠がある

・伴走支援型特別保証を介さないセーフティーネット4号・5号、一般、の枠も引き続き存在

ということで複雑化しています。

いずれにせよコロナからの回復途上の企業にとっては、

・3年間無利息の全国統一保証枠(今は取扱い終了)でのコロナ融資を

・伴走支援型特別保証枠で借換え、

・さらに据え置きも視野に

という道が開けます。

そして奈良の企業にとっての使い勝手は?

奈良県の場合は「全国統一保証枠」ではなく「奈良県制度融資」を使っている場合がほとんどです。

つまり、最初の3年間は、というのではなく期間中ずっと無利息、という全国でもまれな形で資金調達しているケースほとんどだと思います。

そうしますと、せっかく伴走支援型特別保証の道が開けているものの、

「金利がかかってくるから手を付けずに置いておきたい(借換えしない)」

という力がどうしても働きます。

奈良県制度融資による融資以外の部分を伴走支援型特別保証で借り換えるのも選択肢ですが、少額の部分のみを借り換えたとしても、元金返済負担が減るよるメリットが出づらい可能性が高い状況です。

したがって、

・借換えをして月々の返済負担が軽くなる、さらに据え置きもできる。しかし金利は発生する(伴走支援型特別保証)

・借換えをせず月々の返済負担が重い。しかし金利は発生しない(奈良県制度融資)

・借換えをせず、条件変更をする(元金返済期間を延ばす)

のどれかを検討するケースが多くなるものと思われます。

もちろんケースバイケースですが、金利の発生よりも月々の元金返済を減らすことの方が資金繰り改善の面では優先順位が高くなります。

無金利という点は非常に大きいのも事実ではありますが、資金繰り表を作成して自社にとっての優先順位を見極めたいものです。

また、伴走支援型特別保証(コロナ借換保証)の他に、

政策公庫の「資本性ローン」も検討価値が高いものと感じています。

⇒詳細

「民間金融機関等による支援を受けられる」というのが前提ではありますが、これは民間金融機関において同じ額の新規融資が前提という意味ではなく、借換えや新規融資など何らかの形での民間金融機関における取組があれば「支援」と捉えることが出来るようです。

以前のブログ「資金繰り改善の順序(最近の傾向から)」では、実務上の対応として

1.当座借越枠の設定または増額の要請

2.短期融資の活用

3.コロナ融資以外の借換え

4.資本性ローン(政策公庫または保証協会)

5.追加融資

6.条件変更

と記載させて頂きましたが、その「3」と「4」の間に、今回の「コロナ借換保証」による借換えが来るイメージでしょうか。

またモニタリングが前提となっていることからも明らかなように、月次試算表が今後ますます重要となります。

何らかの事由で遅れがちな場合は、当社との役割分担も再度検証し、IT導入補助金も視野に入れてタイムリーな情報提供が可能な態勢をともに構築していければと思います。

防衛増税の次は消費税?

2023-01-11

法人税を中心とする防衛増税が税制改正大綱に盛り込まれたと思いきや、こんどは少子化対策で消費税への言及。

雇用の大半を担う中小企業は原価高、経費高、人材不足に直面し、市井の国民も物価高に直面する中、にわかに信じがたい発言でした。

確かに、

・(昨年のように極端ではないものの)円安傾向

・相対的に安くなった日本の人件費

による「輸出の向上」と「巨大な内需」の両輪が上手く動けば、国内経済は堅調だと思います。

だからこそ内需が大切な今、消費税を上げてはまずい、、、と思うのですが反対の発言だったので驚きました。

さっそく発言の火消しの動きもある中ですが、2月の税制改正セミナーに向けて自分なりに税制改正の内容を整理するため、

・昨年6月の「骨太の方針」

・昨年12月の「税制改正大綱」

を確認している最中です。

リスキリング、デジタル田園都市、スタートアップ、、、様々な言葉が乱れ飛びますが、やはり「多極化」という考えがポイントのような気がしています。

国際社会を見渡すと、いわゆる欧米と呼ばれる各国や中露の他にも、トルコ・インド・インドネシア・サウジアラビアなど、資源もしくは内需を備えた実力ある国々が多極的な外交を展開しております。「グローバルサウス」という言葉も最近聞かれるようになりました。

国内を見渡しても東京に一極集中せず多極化するためにも関西圏、そして地方の重要性は今後ますます高まるものと思われ、安全保障面からも多極化は重要だと思います。

雇用の大半を抱え、その「多極」の中核を支える中小企業の「継続」にとって避けて通ることのできない事業承継。

2,500万円という大きな非課税枠があるものの、

・選択した後は、相続の時にはいったん相続財産に戻さねばならないこと

・さらに、たとえ100万円とか少額の贈与であっても戻す対象となること

から使い勝手の良くなかった相続時精算課税制度。

これが、選択後も2,500万円の非課税枠のほかに、年間110万円までの贈与は非課税かつ相続時に戻さなくても良い、という方向で改良されます。

そのことで、時限措置である「自社株贈与の納税猶予」についても、さらに積極的に活用できる制度となったと言えます。

また、いま40代、50代の経営者は、比較的早いご年齢での出口(承継、売却、廃業のいずれか)を志向される傾向にあると感じています。

まだお子様も若く後継者も目途がついていないことが多いので、生前贈与はしづらい環境にあるとは思います。

大きなテーマである退職金に対する課税に関して

・勤続年数20年を超える部分の所得控除が大きすぎる

・所得控除をしたあとにさらに1/2をする点が優遇が大きい

といった論点から見直し議論も進んでいるのも事実です。

しかし、退職金は老後の生活設計には欠かせないものでもあるため給与所得並みの課税となることは考えづらく、今回の精算課税制度の改良で、これまでの王道である「退職金支給で株価が下がったタイミングで相続時精算課税制度により株を一括移転」という基本方針が補強されることになっているといえます。

税制改正セミナーでは内容紹介だけではなくそういった解釈も交えてお伝え出来ればと考えております。

昨年末、母校の小学校で「お正月講座&しめ縄づくり体験」を開催しました。

そして今年に入り、小学校からサプライズが。

話を聞いてもらった生徒全員からのお手紙でした。

また来年の3年生もよろしくお願いします、とのこと。

了解です。

今年の税制改正は要チェック

2022-12-29

令和5年度の税制改正大綱が公表されています。

特に今年は

・防衛費財源としての増税

・インボイスの激変緩和措置

・富裕層への所得税、相続税、贈与税の増税

・NISAの拡充

など、公表前からマスコミで取り上げられることが多かったように感じます。

実際に公表された大綱も137ページ。

令和4年度の税制改正大綱は102ページでしたのでボリュームも3割ほど増えた形となりました。

防衛費の財源としての法人税増税については、

・法人税額から500万円を控除した

・残額に対して

・4%〜4.5%を新たに付加

ということで「令和6年以降の適切な時期に施行」とわざわざ記載がされており、こればかりは今後の議論を待たねばなりません。

取り急ぎ、中小企業実務に大きく影響する項目としては

・年800万以下の所得に対する法人税率が15%(本来は19%)となっている措置

・30%割増の特別償却が可能な「投資促進税制」

・経営力向上計画をセットで100%即時に償却可能な「経営強化税制」

が、のきなみ2年延長ということでまずは安堵しています。

事業承継や相続対策に影響してくる「相続税・贈与税」についても大きな改正がありました。

しかし確かに軌道修正は必要なものの、基本スタンスまでは揺るがすものではないと思っています。

むしろ将来的に税務上の価値が値上がりするはずの「自社株」という財産を持つ宿命にある経営者にとっては有利に働く改正ではないかと思います。

節税には生前贈与が決定的な要素になりますが、その生前贈与には2つのコースがあります。

何もしなければ「暦年課税」。

これは年間110万円まで非課税というお馴染みのものです。

相続開始前7年間にした生前贈与については無効(相続財産に取り込まれる)となる改正が入りましたが、それは実際の相続時に財産を取得する予定の人にとってのはなし。

そもそも相続権のない人には関係ないことであり、お孫さんへの贈与については今まで通り積極的に活用すべきでしょう。

2つめのコースとして「相続時精算課税」。

これは読んで字のごとく、生前贈与したとしても、

「相続」の

「時」に

「精算(生前贈与がなかったものとして)」して

「課税」する

制度であるため、もともとは相続税がかからない人向けの制度です。

そして精算のときには「贈与した時の時価」でもって課税されるため、贈与時点から値上がりする見込みの財産を持っている人にも有益な制度でした。

一生涯で2,500万まで非課税で、超えた分には一律で20%で課税、これで税金に過不足あれば相続の時に精算します。

で、相続時精算課税にもあらたに110万円の非課税枠が追加されました。さらに、その110万までの金額は相続の時に相続財産に戻されません。

改正の趣旨は明白。

暦年課税の人・・・相続権のないお孫さんなどに一世代飛ばしで資金移転を促す

相続時精算課税の人・・・相続権がある人で2,500万の枠を使い切ったとしてもまだ非課税枠があるのでさらに生前の資金移転を促す

特に相続時精算課税制度の使い勝手が増したように思いますので、制度のメリットデメリットをご説明の上、活用をご提案していこうと思います。

当然、税制改正セミナーでもメインで取り上げます。

またその次の週には日銀から政策運営の大きなアナウンスがありました。

⇒原文

一番重要なのは

「10 年物国債金利について 0.5%の利回りでの指値オペを〜中略〜毎営業日、実施する」という部分なのだと思います。

今まで0.25%の金利で無条件で日銀が買い取っていた(指値オペ)国債を、今後は0.5%で買い取ることにする、つまりは「今後は日銀の国債買取価格が少し安くなるよ」ということを意味します。

今回のアナウンスを市場がどう反応するのか傾向を注意深く見ておかないといけないと感じています。

でもまあ、トレンドとしては無条件で買い取ってくれる金利水準に落ち着いていく、つまり長期金利は0.5%付近に徐々に落ち着いていくんでしょうね。。。

日本経済をマクロ的に見ると、物価上昇率は上がっているとは言え、欧州諸国の1/3程度、アメリカの1/2程度であり周りからすると落ち着いています。

したがって今回のように小幅に金利を上げて物価上昇を冷やすという対応となるのでしょう。

税収も最高だしマクロ経済は好調なだけに雇用の7割を支える中小企業にはますます厳しい時代がしばらく続く。。。

月次決算、予実管理そして信頼とともに伴走しなくては、と改めて思います。

また、コロナ借換保証も詳細が出ました。

⇒詳細

経営行動計画書という書類が必要になるのがポイントですが、極めて簡略的な書類で済むようです。

したがって、

1.必要運転資金の把握(決算書や試算表から)

2.1年更新など短期融資の活用

3.コロナ融資以外の借換え

を検証したのちとなると思いますが、

コロナ関連融資の借換えも選択肢に入れつつ、資金繰り状況の確認を加えていければと思います。

参考ブログ:運転資金の把握が今後ますます重要に

今年の12月はインボイスセミナーが目白押しでした。

11月、12月で計5回。動員数は150以上にお聞き頂きました。

地域への周知活動はいったんこれくらいにして、税制改正にも激変緩和措置が盛り込まれたことですし、原点に戻ってお客様との対話に注力していければと思います。

参考ブログ:インボイス導入ガイド~まとめ~

2/2(天理本社)、2/3(奈良センターオフィス)にて税制改正セミナーを予定しております。

特に、インボイスへの対応順序と激変緩和措置、そしてこれからの生前贈与策を民法の特別受益の考え方など税法以外の観点も含め、取るべき方策をご提示させて頂こうと企んでおります。

2/3は一般公開しておりますのでお気軽にお越しください!

12月27日は奈良センターオフィスの社員でしめ縄を編みました。

そして12月28日もご紹介いただいたお客様との初めてのご面会。

「ワンストップ」「月次決算」の強みをもとに、来年も宜しくお願い申し上げます。

さて、税制改正。

2022-12-13

防衛費の財源を巡り、ため息の出るような増税議論が続いており、防衛費の不足分を「法人税」を柱に確保する方向性のようです。

確かに、国際的な状況としては「ミニマム法人税」ということで、これまで法人税を出来るだけ引き下げて企業誘致など競い合ってきたところ、法人税率の下限を設ける国際的な合意がされており、その意味では法人への課税強化を打ち出しやすい状況にはあります。

参考記事:法人最低税率15%、法整備へ 国際合意受け政府・与党

さらに、コロナ前は人々が「移動」をものともせずに国境を行き交い、ビジネスにおいても地球を半周するような長距離移動も定着し、世界が一つに同質化するような状況でした。

それがコロナ禍と戦争により一気に国境という概念が蘇り、まずは各国とも国内内需を復活させた上で、内需で賄えない資源(天然資源や半導体のような高付加価値品)を融通し合う流れにあるように思います。

その状況下ではどうしても「法人の内部留保」と「富裕層」に負担を求めてしまうのでしょう。

であるならば防衛費とは別の論点のはずですが、、、。

今年の税制改正は法人税のみならず相続税の課税強化も話題に上っており、多数の改正点が浮かび上がりそうです。(12月15日に公表予定)

雇用の大半を担う中小企業にとって負担増となる改正とならぬよう見届けるのはもちろん、

企業としては、

・特別償却のような政策的な措置を有効活用した所得の圧縮

・積立型の企業保険のようにキャッシュと利益がズレる要因をつくらない

・人的資源との価値観の共有

・適切、適時の情報開示による資金調達環境

このあたりが大切になってくるのではないでしょうか。

私からも、税制のみならず、「働き方改革やスタートアップ支援(裏を返せば既存企業の撤退やむなしの認識か?)」の状況を見るに、「これからは中小企業には厳しい時代が続く」、「しかし奇をてらわず求められる価値を考えて基本に忠実に」と社内で共有したところです。

年末の公表をふまえ、

2月2日(場所:天理本店)

2月3日(場所:奈良県コンベンションセンター)

の夕刻に税制改正セミナーを企画しておりますので定員等は改めてご連絡申し上げます。

激変緩和措置(インボイス制度)。しかし足元で粛々と進む負担増の議論。

2022-11-29

今年7月を皮切りに、5回目となるインボイスセミナーが終わりました。

いま免税事業者との取引がある企業にとってのインボイス対応は、最後は「値決め」の話になりますので早くから地域への周知活動をしているところではあります。

と同時に、いやはや、このあらかじめ導入が決まっていた制度に複数の「激変緩和措置」を設けるとの報道が相次ぎ、税制が複雑化していく一つの過程が分かりやすく表面化しています。

3点、下記にまとめています。

線引きとなる売上規模は不明ですが、恐らく年商1千万以下といった小規模事業者について、インボイスの導入を機に消費税の課税事業者となる場合、3年間に限り、売上とともに預かる消費税の2割の納税で可、とする方向のようです。

売上とともに預かる消費税だけ集計していれば納税額まで計算可能な制度として「簡易課税制度」がすでにありますが、しばらくは同時進行していくことになり、事業所によって有利不利の判定が必要になってきます。

消費税のかかる売上が5,000万もしくは1億円以下の事業者について、1万円未満の少額取引については、受取る領収書等がインボイス(適格請求書)ではなくても、数年間に限り消費税の控除可、とする方向のようです。

クレジットカード払いの場合は金額がいくらであってもカード明細の他にインボイスを受領する必要があったので数年間は手間が省けるかもしれません。

が、いずれ対応する必要があることに変わりありません。

<請求書の電子データ保存義務 引き続き紙も認める方向で調整>

請求書をメールで受け取る、ネットショップの領収書をダウンロードする、といった受取り方法が電子媒体のものは、それを紙で印刷して保存するのではなくデータで保存しなければならず(電子で受け取ったものは電子で保存する)、今は猶予期間で2026年1月からは強制適用となります。

その猶予期間の終了後も特例的に紙での保存も認める方向、とのことです。

年末に公表予定の令和5年度税制改正は相続税贈与税の一体化議論と併せてなかなかにぎやかなものとなりそうです。

これらは中小企業への配慮という形ではありますが、足元では中小企業にとって大きな影響をもたらす「増税」「賃上げ」といった言葉が乱れ飛んでいる状況にあります。

しかし税収は増加を続けており、賃上げについても先日国税庁から公表された「民間給与実態調査」を見ると、着実に賃上げも実現できています。

それでもなお「パートの厚生年金加入、企業の規模要件を撤廃 政府検討」というような報道もあり、「働き方改革」という命題が留まるところを知らず増大しています。

諸外国の物価上昇を考えると円安はしばらく続くでしょうし、来年以降に円安が落ち着くにしても諸外国の景気後退を理由とするものである可能性が高い状況です。

円安メリットを享受することが極めて稀な中小企業にとっては厳しい状況が続き、改めて、固有技術に立ち返って「人づくり・客づくり・財務」の3点を磨き続ける必要があります。

しかし現実として、地方中小企業にとっては人材確保は死活問題でもあります。

そんな中で当社でも導入している「企業型確定拠出年金制度」については税制面の優遇も大きな福利厚生制度であり、結果的には社会保険料の節減にもつながるものとなります。

過去オンラインセミナーでも取り上げておりますが、まだまだ知名度が低い状況にありますので再確認頂ければと思います。

⇒【特別公開】あおば オンラインセミナー「中小企業でも使える確定拠出年金とは?」

IT導入補助金デジ類型は12月中旬には申請準備を

2022-11-15

年末に向けてインボイスセミナーがあと3回。

そのうちの1回目が終わりました。

市内の「町」ごとの開催とあってかなりの地域密着感を出しながら周知しております(笑)

インボイスに関しては先日、日本商工会議所のアンケート結果が公表され、

・課税事業者にとっての免税事業者への対応方針

⇒28.4%が取引関係を見直す(取引しない、又は経過措置の間は取引する等)

・免税事業者にとってのインボイス制度への対応方針

⇒53.4%が課税事業者へ転換する(経過措置後、又は要請があれば、を含む)

となっているようです。

スタートのR5.10.1が近づけば近づくほどに様相も変わってくるとは思いますが、いずれにせよ今のうちからの取引関係、取引条件の検討が重要かと思います。

※年内、インボイス関係のセミナーは下記の通りで開催予定です。

・11/28@三島公会堂(奈良県天理市)

・12/14@なら歴史芸術文化村

⇒お申込み

ご都合のつかない方はオンラインをご視聴を頂ければと思います。

⇒あおば オンラインセミナー「インボイス対応 5つのステップ」(youtube)

政府の総合経済対策を盛り込んだ令和4年度の補正予算案のさらなる具体像が徐々に公開されてきています。

中小企業関連(経済産業省関係)としては

・コロナ融資の借り換え保証の創設、さらに、一定の売上減少要件を満たす場合には借り換えの際の保証料が補助される制度

・IT導入補助金については補助下限を撤廃

・事業再構築補助金については売上減少要件のない成長枠の新設

・小規模事業者持続化補助金については課税事業者へ転換する事業者向けのインボイス枠の補助上限を50万上乗せ

といったところです。

その中でも、平均採択率が80%を超えているIT導入補助金のうちの「デジタル化基盤導入枠」。

スケジュールでは最終締め切りが来年の1月19日となっています。

会計・請求発行ソフトを導入する際に当社もお手伝いさせて頂くことがございますが、最終締め切りを考慮すると、12月中旬をメドとして申請準備を進めることが必要となります。

当社でお手伝いさせて頂くケースでは、

・経理の合理化(人の退職や体調不良に備えられる体制)策の立案

・IT導入支援事業者であるマネーフォワードさんを通して申請

という流れを取っています。

単に会計・請求ソフトの入れ替えありきではなく、

・手入力の工程の改善余地

・その担当者にしか分からない業務の有無の確認

をした上で申請を検討することが重要と考えております。

今後は中小企業、とりわけ地方企業は人手不足がますます深刻化することが予想されます。

かといって経理事務は秘匿性の高い業務であるため誰にでも任せられる業務ではありません。

そして人間だれしも、体調を崩しますし異動もつきものです。

したがって、中小企業だからこそ特に合理化していくことが必要ですが、

とりわけ、

・経理ご担当者の処理量が多くなっている

・今は部門別管理をしていない

・従業員数が10名以下

の場合であれば、特に活用しやすい補助金ではないかと感じていますのでご検討ください。

当社でも徐々にではありますが実績とノウハウがたまってきました。

上記のすべてに当てはまらなくても申請は可能ですし、従業員数3名の会社さまでも合理化できた実績もございます。

要時間が合理化されて経理(会社の基礎)が安定し、他の業務に充てることが出来るならば大いに有用だと考えております。

インボイスには何を書けばいいのか?

2022-07-14

来年の10月1日からインボイス制度がスタートします。

その日にインボイス発行事業者として登録されるためには、来年の3月31日までに登録手続きを済ましておく必要があります。

で、インボイスには何を書けばいいのか?

1.発行者の氏名または名称、インボイス登録番号

2.取引年月日

3.取引内容

4.税率ごとの合計対価および適用税率(10%or8%)

5.消費税額(端数処理は税率ごとに1回ずつ)

6.交付を受ける事業者の氏名または名称

の6要素となります。

不特定多数に書類を交付する「小売業」「飲食業」などは、

「4」が税率ごと合計対価に、

「5」が消費税額(端数処理は税率ごとに1回ずつ)または適用税率に、

「6」が不要、

となります。

現状、既に諸費税を納めていてインボイスの登録も済ませている企業も多いと思います。

それら企業にとってインボイス制度の最大の論点は「インボイスを発行してくれなさそうな事業者との取引をどうするか」にあります。

しかしそれ以外にも、上記の6要素を考慮に入れて自社が得意先に発行している書類(請求書、納品書、請求明細書、領収書、契約書などいろいろあると思います。)を確認し、

どれをインボイスにするか?を考えなくてはなりません。

既に消費税を納めている事業者としては、

・免税事業者との取引をどうするか

・どれをインボイスにするか

・6要素を満たしているか

を考えていきましょう。

⇒参考ブログ:インボイス導入ガイド~まとめ~

何となく撮った写真、、、。

三輪山とその裾野に広がる箸墓古墳など最古の古墳群。そして田んぼで遊ぶ近所の少年(笑)

イネ踏んだらあかんで、と思ってたら土の中に適度に空気が入って良いんだとか。

運転資金の把握が今後ますます重要に。

2022-07-12

テーマ:経営を守る情報

据置期間を経てコロナ融資の返済が本格的に始まっており、

・月次試算表

・資金先行き管理表(弊社では「テンプレ」と呼んでいます。)

をもとに「打ち手」について打ち合わせをさせて頂いております。

その時に大切になってくるのが【自社は「運転資金」がいくら必要な会社なのか】という視点です。

財務上の「運転資金」とは、【売掛債権+在庫△仕入債務】で計算します。

「売掛債権」・・・売上が上がっているが集金していない、ということで得意先に貸しているような状態の資金

「在庫」・・・仕入れているものの販売していないので社内で眠っている資金

「仕入債務」・・・売掛債権とは反対に、請求書が届いているが支払っていないので仕入先から借りている状態の資金

この運転資金は、回収サイトや支払いサイトを大幅に変えない限りは会社にとって常に不足する資金となります。

そしてこの運転資金相当を、例えば長期の借入れ(月々返済していくパターンのもの)で手当てをしてしまうと資金繰りが悪くなる大きな原因となります。

理由はシンプルに資金が寝ている状態なのに、その裏付けとなる調達(負債)が月々返済という形で資金が流出してしまうからです。

最近はサプライチェーンの問題により発注してすぐに原材料が届く状態ではないため、今までよりも在庫を抱えておく必要が増すように思います。

その際には在庫として眠る資金が今までより多くなることを意味しますので、運転資金の把握が尚のこと必要です。

運転資金は解消されることのない不足資金となるため、当座借越しや、「短コロ」と呼ばれる短期借入の更新を繰り返す方法で手当てをしていかなければなりません。

(金融支援を前提とするのではなく、「本当に無理か?」という視点で回収サイトの短縮・在庫の圧縮・前受金の措置などもあわせて検証します。)

いずれにせよ、資金の手当てを考える際にはまずは

「自社にとっての運転資金はいくらか?」

そして

「その運転資金を今どうやって手当てしているか?」

の視点が重要となります。

参考ブログ:資金繰り改善の順序(最近の傾向から)

先日は当社の経営計画発表会でした。

場所は地元の日本最古の社である石上神宮。

国宝の拝殿にて

ご祈祷。

その清々しい気持ちのままに発表会へ。

奈良市、大阪、そして天理本社の社員が久々に一堂に会す機会となり非常に有意義でした。

お客様の笑顔、そのために安心を提供する。

少しでも多くの安心をご提供できるため、月次試算表とともに金融機関とも連携して資金繰り改善に努めていきたいと考えております。

円安はいつまで続くか?

2022-05-30

強烈な円安と資源高が続いています。

原油価格・物価高騰等総合緊急対策として予備費が1,000憶円計上され、事業再構築補助金において緊急対策枠が設けられることになっています。

・今年1月以降のいずれかの月の売上高(又は付加価値額)が、

・2019年~2021年の同月と比較して

・10%(付加価値額の場合15%)以上減少

している場合には、今公募中の「6次」公募においては加点措置して優先採択、「7次」以降においては特別枠が設けられます。

⇒資料

中小企業にはどうしても輸出よりも輸入環境の方が大きく影響する場合が多く、そうすると当然ながら円安は不利に働きます。

そうなるとこの円安はいつまで続く?と考えた場合、先日財務省から発表のあった令和3年度の「経常収支(海外との取引についての収支)」を参照すると概要としては次の通りです。

・輸出85兆(25.1%増)、輸入87兆(35.0%増加)などを経て

⇒貿易収支が6.4兆のマイナス

・海外から受け取る利子配当である、

⇒一次所得収支が21.5兆のプラス

・その他、

⇒二次所得収支が2.5兆のマイナス

ということで差し引き経常収支が12.6兆円のプラス。

円安や資源高に伴う輸入の増加があり、報道ではどこか円安で大変だ~、という部分にスポットが当たっている感がありますが、反対に輸出も大幅に増加しており、何よりも巨額の「一次所得収支」でもって収支がプラスになっていることが分かります。

⇒資料

一次所得収支は円安がプラスに働きますので、となると国全体としては円安を是認せざるを得ず、今しばらくは円安水準は続く可能性が高いように推察されます。

中小企業には厳しい環境が続くことが想定されます。

価格体系や内製化の検証は引き続き重要ですし、「数値目標」と「行動目標」の予実管理もより一層重要となるものと思われます。

先日も「いつまでも厳しい厳しいと言ってられないので、はじめて本格的に経営計画を作ってみます」というお客様もございましたが、素晴らしいことだと心底思います。

また、事業承継の現場においても、事業承継のうちとりわけ「株の承継」の部分はなかなか進まないのか以前までの傾向でした。

しかし、コロナ禍以降の環境により、事業承継のうち株式承継も徐々に進みつつありますし、提携企業からお客様のご紹介を頂く案件にしても、事業承継で総合的にアドバイスできる方を探している、といったケースが大部分を占めます。

どのような案件であれ、「目的(想い)」があって手段がありますので、その順番を取り違えないよう、渡す側のご年齢や健康状態にもよりますがまずは5年程度の計画を立案させて頂いています。

やはり、書かざるものは実現しませんので、経営でも事業承継でもまずは見える化することが大切で、経営の3本柱は「人づくり・客づくり・財務」ですので、計画には財務の視点を入れることも不可欠です。

税理士に聞く事業承継、事業承継とは社長交代ではなく株の承継【シミケンこれ聞く】

なにごとも結局は「人」。その支援策やセミナーについて。

2022-05-06

「人は石垣、人は城」との通り、経営の上で「人」に関して思考を巡らせることは尽きません。

税制面からは、人材投資への支援策として「所得拡大促進税制」があります。

適用することが出来れば納める税金を直接減らすことができますので補助金や助成金と同じ効果を生みます。

令和4年4月1日以降に始まる事業年度から税制改正によりさらに使いやすくなっており、

・役員を除き、パートアルバイトを含む総人件費が、

・前年度比1.5%もしくは2.5%以上増えていれば、

・増えた金額の15%(増加率1.5%〜2.5%の場合)もしくは30%(増加率2.5%以上の場合)を、

・税額から控除(ただし法人税の2割が上限)する、

というイメージになります。

さらに、教育訓練費(研修費、講師への謝礼)が前年度比で10%以上増えていれば控除率がさらに10%上乗せされます。

控除の上限が法人税の2割という部分が改正されずそこはボトルネックではあるのですが、制度自体は非常にシンプルかつ控除額も増額されておりますので、まずは教育訓練費の集計を日ごろから心がけておいて頂ければと思います。

教育訓練費とは基本的には

・役員や個人事業主自身を除く人への

・業務に直接必要な技術や知識を

・習得させたり向上させたりするための

・損金もしくは必要経費に算入される費用

となります。

管理方法としては、帳簿上において福利厚生費勘定に枝番を付けておいたり、研修費という科目を設けたりということで可能かと思います。

実務上、もう一点気を付けなければならないのは、その費用が「福利厚生費ではなく、その従業員への給与とならないかどうか」という点になります。

業務上必要な研修に出席させたり、外部から講師を呼んできて研修会をしてもらったり、というのは問題ないと思いますが、

例えば、

・あまりに高額であったり、

・研修旅行のように技量の向上に直接関係がなかったり

とすると、「給与」として所得税を徴収しなければならないケースがあるので注意が必要です。

教育訓練費(損金となり給与課税とならない)として扱うには、

・業務との関連性が明確であり

・機会が公平に与えられ

・業務を遂行していくことによってその効果が消費されていく

ことがポイントではないかと思います。

また、少し余談になりますが、個人事業(所得税)について

・カイロプラクティックを営む事業主が

・柔道整復師の資格を持つ従業員が辞めたので

・自分が柔道整復師の資格を取得するために

・専門学校に行った費用約300万円

これが、事業主自身の人的価値を高めるだけであってその年度の収入とは直接関係しないから必要経費として認められない、といった判決が出ています。

そもそも必要経費ではない、ということとなれば所得拡大促進税制どころの話ではありません。

原則的な考えをおさえつつ、また、助成金も活用しながら人への投資を実施して頂ければと思いますし、私どもも給与課税など周辺領域も把握しつつご案内していければと考えています。

また、お客様向けにはなりますが、6月には

・役員、従業員ともに損金算入で退職金積立ができ、

・採用環境や従業員の福利厚生にも寄与し、

・社会保険料の節減も可能となる

方策についてオンラインセミナーを開催します。

(当然、税理士法人あおば自身も導入済みの制度です。)

全額損金かつ解約すると大部分が戻ってくる、といった商品がなくなった今もなお、4割損金で落ちて配当も加味すると9割以上が戻る、といった切り口での保険営業が繰り広げられています。

それらはあくまで課税の繰り延べですので、そういった意味では所得拡大促進税制は純粋な節税です。

また最近は個人単位でも投資や退職金積立への関心が高まりつつありますので、6月のセミナーは節税と資産運用の両面に効果があるのではないかと思います。

天理の隠れた名所「大親寺」。

奈良時代に開かれ、空海によって再興されたお寺。美しい緑のじゅうたんで満たされています。

大和(やまと)は秋もいいけどやっぱり春やなあ、と思ったゴールデンウイーク。

節税保険にメス「指南書」発覚の3社に金融庁が報告徴求命令

2022-02-21

テーマ:経営を守る情報

というニュースがありました。

全額損金になるなど損金性の高い生命保険は課税の繰延べに関しては絶大な効果があります。

一方で節税効果は無いにもかかわらず、解約時に収益計上されるタイミングにあわせて退職金支給など大きな損金を計上することで「節税」できる、との販売姿勢が以前から問題視されてきました。

節税とうたう根拠は、退職所得に対する課税方式が給与に比べて著しく有利になっているためで、それは保険に入っていてもいなくても退職金として受給すればそのメリットを受けることが可能です。

特に経営者への退職金については

・いくらまで退職金を支給できるか、

とのご質問が多いのですが、実務的には

・本当に退職できるか、するのか、

の方が重要です。

いくら退職金名目で支給したとしても、その後も

・役員会に頻繁に出席していたり

・高額な設備投資の判断をしていたり

・資金繰りを担当していたり

・社内で何らかの重要な決裁権をもっていたり

すると、実質的には退職していないとして賞与扱いとなるケースがあります。

賞与扱いとなると損金にならないばかりでなく、所得税住民税、法人税、さらにはそのタイミングで株を移転していたりすると贈与税にも影響してきます。

また、多額の退職金を支給できたとしても、結果として個人の相続財産を形成しますので個人の資産承継も視野に、果たして個人に多額の資金をお支払いするのが本当にいいのか、という点も視野に入れなければなりません。

保険の解約による益金対策としてはもちろん「何もしない」というのも大きな柱ですし、(4割が損金になる保険などに)新たに入り直すというのは年を重ねて条件が悪くなっているのでお勧めできませんし、そのため、昨今はシンプルに投資をお考えになるケースも多いように感じます。

参考:音声のみ動画⇒保険の解約返戻率ピーク!対処法は?

投資の中でも、新事業や社内業務の合理化に関するものについては「事業再構築補助金」や「IT補助金」も準備されており、令和4年予算案も22日に衆議院を通過予定ですので現時点の情報から大きな変更はないと思います。

メルナガバックナンバー:給付金・補助金3選

新事業への取組みについては事業再構築補助金や事業承継補助金、経理総務の合理化・標準化の際にはIT導入補助金を考慮する必要があります。

特に経理業務については、長年の慣習に基づいて実施されていることが多く、クラウド会計ソフトを活用して「合理的な業務に」そして「引き継げる業務に」していくことが重要です。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0 1

1