BLOG代表税理士 松尾ブログ

数字を経営に活かす3ステップ

2024-06-17

3月決算5月申告のお客様の申告業務が終わってひと段落となる6月。

弊社6月決算につき、たいていは弊社の経営計画書を仕上げる1か月となります。

計画書データと毎日毎日にらめっこして6月を過ごします。

本当に本当に有難いことに、過去10年間で200社を超えるお客様と新たに顧問契約を頂戴しておりますが、今期の1年間は、その中でも一番多くの契約を頂戴した年度でもありました。

そのすべてがいわゆる「紹介」で、「事業承継を契機に」もしくは「月次決算プラスご提案を」というケースがほとんどになります。

事業承継に関しては、税制改正にとって毎年末の税制改正大綱と同様に重要な位置づけとなる「骨太の方針」において、下記のような報道がありました。

要件を満たせば贈与税負担がゼロで株の移転ができる新事業承継税制ですが、その要件が緩和される方向で検討されているとのこと。

ただ、内容はと言うと、株の贈与を受ける人が贈与を受ける時点で3年以上役員である必要がありますが、その要件を緩和する方向。

とのことですので実務的にはほとんど影響がないと感じます。

やはり問題は「この制度を使うかどうか」にあり、今一度、この税制の大枠と主なメリットデメリットを抜粋すると下記の通りとなります。

<概要>

・R8.3.31までに特例承継計画(A42枚のシンプルなもの)を提出

・R9.12.31までに贈与を実行

・他の要件を満たせば贈与税の全額が猶予

<メリット>

・贈与税負担なしで株の移転が可能

(後継者が確定しており、株価が高い、又は時間の余裕がない場合に特に有効)

・税務上の株価を贈与時点の価値に固定できる

<デメリット>

・猶予の取消要件に該当すれば延滞税とともに本税を負担する必要がある

・贈与後、相続が発生した時点で、納税か猶予の延長かの選択を迫られる

・贈与後、相続が発生した時点で、株も含めて相続税を再計算するため、事業に関係のない相続人の相続税率に影響する

制度の創設以来、何度かの改正が加えられていますが、贈与の期限である「R9.12.31」という日付が改正の検討課題に上がったことはありません。

弊社も、「贈与税の納税猶予は積極活用」という基本方針であり、承継のスキームを考える際には必ずといってもいいほど選択肢に上がります。

事業承継は百社百様。

贈与の実行期限まで残り3年半という中で、改正の動向もにらみつつ、引き続き、実情に合わせた承継方法を共に探っていければと考えております。

月次決算に関しても、現在は会計ソフトが非常に優秀ですし、毎月早めに試算表が欲しい!というトップの指示があれば、月次で試算表をタイムリーに出せる態勢にすることは十分に可能です。

ただ、試算表が早めに上がってきたとして、次のステップとしてそれが使えるかどうか?ということになると、大きなポイントは「在庫」を月々でどう把握するか、という点になります。

税務調査において「在庫」の確認は必ずなされます。

順番としては、まずは「売上にもれがないか?」というところからですが、その次は決まって「在庫」の確認に移ります。

なぜか?

会社にとって一番大きな費用は?と考えた場合、「人件費」、ではなく、「原価(仕入、外注)」が一番金額が大きな費用である、というケースが多いと思われます。

その原価は、

1,期首の棚卸資産(在庫)

プラス

2,その期の仕入、外注などの原価

マイナス

3,期末の棚卸資産(在庫)

で計算されます。

「1」は前期のものですし、「2」がもれることはまずない、となれば、一番大きな費用である原価は「3」の期末の棚卸資産(在庫)によって確定されることとなり、当然に大きな着眼点となります。

在庫とは期末に残っている商品というイメージもありますが、「計上されていない売上に対応する原価」という意味合いもあります。

税務調査の側面はさておき、期末なり各月末の在庫によって原価が確定するということは、いまの粗利益の率も確定することとなり、経営管理上も重要です。

黒字を継続できている企業に共通する事象として、決算の先行き管理を行うことができている、という点があります。

建設業にせよ販売業にせよ、月次報告を出来るだけ早く実現するために期中においては概算の粗利益率にて業績を把握しつつ、やはり半期や第三四半期には実際の在庫による粗利益率で業績を把握することが重要です。

在庫の額がある程度把握できれば、今度はその実額を踏まえ、

・いまの資金調達の方法が適切かどうかを判別できる

・必要売上高も計算できる

・確度の高い予算も作成できる

といったように、在庫把握の一点から経営課題を多岐に検証できる体制へとつながります。

ステップ1:試算表がタイムリーに上がる(経営状態が分かるようになる)

ステップ2:在庫把握の一点から、様々な分析や判断が出来る(数字を使えるようになる)

ステップ3:決算先行き、資金繰り先行きが把握可能、さらに「予算」に魂が入る(経営を見通せるようになる)

という3段階で、地域の中小企業の皆様に伴走していきたいと思います。

地元の小学生向けに、毎年末には「お正月講座&しめ縄づくり体験」を開催しています。

年末の講座用の稲わらを今年は自分たちの手で植えてみよう、ということで、友人たちとやって参りました。

いや~、重労働。昔の人はすごい。

しめ縄専用にと考えていますので、お米の種類は「もち米」です。

さて、無事に講座に使えるか?ハラハラながらもワクワクです。

円安は続くか?

2024-06-04

報道では上場会社を中心に、円安や値上げの効果で好決算の発表が続いており、実際に税収も増えております。

しかし、中小企業や一般消費者にとって、円安は基本的には悪影響が多いと思います。

今の円安をどの程度まで許容するのか、具体的な政策として打ち出しにくいのは分かるものの、そもそも是正すべきと考えているのか、政治の役割としてのメッセージ性が弱いのが非常に気になっております。

そんな中、少し前の話にはなりますが、円安是正の観点から「リパトリ減税」が検討されている、との話がありました。

海外子会社が利益を計上するものの日本国内に還流させない、という事態があるため、

海外子会社から本国へ還流時の税負担を軽減させるものです。

そもそも、円安を人為的に是正するためは2通りが考えられます。

1,為替介入

外貨準備でもって円を買うという取引ですが、財務省の資料によると、外貨預金は約25兆円。

それに対して先日、実は為替介入してましたということで公表された介入額は約10兆円。

外貨準備高から言っても、なかなか介入を連発しにくいのが現状です。

2,利上げ

こちらに関しては、国民経済や中小企業に甚大な影響があるためなかなか大胆には踏み切れない、、、。

ということで円安基調はしばらく続きそうと考えておりますが、先のリパトリ減税の他、これ以上の為替水準を許容しないため施策とメッセージがどこまで6月の骨太の方針に盛り込まれるのか、注視をしています。

円安の影響もあって、今年に入ってからというもの、中小企業の業況にさらに厳しさが増している感があります。

お客様にも、弊社内でも、

・さまざまな不確定要素に耐え

・経営をつなぎ雇用を守っていく

ためのバロメーターとお伝えしているのが「自己資本」の「金額と率(自己資本比率)」になります。

貸借対照表右下の下から2番目の数字です。

キャッシュ量は、

・借入を増やしたり

・回収サイトを早めたり

・支払いサイトを遅らせたり

すれば一時的に増加させることはできますが、自己資本は利益を積み重ねない限りは増加しません。

貸借対照表の左側には、自社の「資産リスト」が並びますが、その内の何%が自分のもの(税引き後利益の積み重ね)か、を示すのが自己資本比率になります。

先日、中小企業庁から「令和5年中小企業実態基本調査速報」という統計が公表されていますが、そのアンケート資料によると、中小企業の自己資本比率の平均値は「41.71%」。

弊社の月次試算表でも、その表紙に、まずは50%を目指しましょうと記載させて頂いております。

そして社長ご自身が株主なのであれば、自己資本の額は社長ご夫婦にとってもう一人の子供なんですよ、と。

地域経済を守っているのは中小企業。

円安・人材不足・資源制約など厳しい経営環境を克服するためにも、自社の自己資本比率の定点観測を欠かさず、予算実績管理、月次業績管理を進めていければと考えております。

(ご参考)

以前にフリーアナウンサーの清水健さんとYouTubeで対談させて頂いた際にも自己資本のことに触れております。

6月初旬。

夕方になると「寒っ」と感じたら認識即行動ですぐに焚火とバーベキューの巻。

ホールディング化が事業承継に使える理由

2024-05-13

テーマ:事業承継

連休中、

・昨年11月に帝国データバンクから公表された調査レポート

・先月、日本商工会議所から公表された事業承継に関する実態アンケート

に目を通しました。

事業承継において、内部昇格によるケースがはじめて親族内承継を上回ったようです。

内部昇格のケースのほとんどは親族外承継であり、さらにM&Aのケースを加えると、過半数が既に親族外承継になっていることになります。

実際、弊社でお手伝いをさせて頂くケースでは、そのほとんどは親から子、といったような親族内承継です。

しかし、先ほどのレポートやアンケートからは、その親族内承継がほとんどを占める現状に変化の兆しが見て取れます。

商工会議所アンケートの10ページにあるように、いまの経営者自身が親族外であるという比率が、その経営者が就任して10年以内の場合に3倍近くに跳ね上がることから、外部承継がここ数年のうちに急増しているということであり、少子化の中にあっては尚更その傾向は強まるものと考えられます。

そんな状況下、長期的な視野から承継をスムーズに進める対応策として考えているのがホールディング化です。

株の承継者は創業家、事業の承継者は(第三者も含めて)門戸を広く、として所有と経営を分ける点に大きな特徴があります。

また、複数の事業を展開する場合や、事業会社が賃貸物件を所有(オーナー家由来の不動産がある)しているケースにも、ホールディング化は非常に親和性が高くなります。

弊社でも導入事例が少しづつ増え、ノウハウも蓄積されてきました。

実際、弊社(税理士法人あおば)自身が第三者への親族外承継でバトンを繋いできており、税理士法の制約から税理士業はホールディング化はできませんが、もし出来るとすれば私もやっていると思うのです。

基本的にホールディング化するために資金拠出は必要なく、反対に、所有(株主)と経営(社長)を別にするからこそ、ホールディング会社(親会社)における、創業家による憲章や経営理念の重要性が際立つようになります。

創業者や創業家の歴史そのものがそのホールディンググループにおける強烈な個性であり、その絶対性こそが重要です。

事業承継における大きなテーマとして「後継者を誰にするか?」のほかにもう一つ、「税務上の株価」がありますが、ホールディング化することで結果として株価の上昇スピードを抑える効果も期待できます。

歴史をたどれば、ホールディング会社(持ち株会社)は、戦後において解体され設立が禁止されていたものですが、平成に入ってその設立が解禁され、その流れを汲んで税務上も組織再編コスト(再編時の課税)が大幅に軽減され今に至ります。

導入の環境が整い、実際に弊社お客様、すなわち地方の中小企業者においても導入事例が増える中、中小企業で導入した場合に起きてはならない事態(リスク)は何か?

それは親会社と子会社が霧散すること、ではないかと思います。

ホールディング化が進めば、

・親会社の経営陣は創業家

・子会社(事業会社)の経営陣は第三者

という形態になる可能性がより高くなります。

しかしそれが理由に何らかのきっかけでグループが霧散してしまうことも充分に考えられます。

ホールディング化により経営陣に第三者が入ることになりますが、一方で、日本においては長寿企業が多い要因の一つに、同族企業・ファミリー企業が多いことがその秘訣にあります。

したがって、

・ホールディング化により、これからの舵取り役を第三者も含めて幅広く募り、経営を守ることのできる態勢

・一方でファミリー企業としての絶対的な理念や歴史

という両者の利点を組み合わせることがむしろ必須であると思います。

よって、

・親会社においてはグループ経営理念や創業家の歴史の共有

・事業会社である子会社の資産負債は事業に直接関係のあるものに集約する

ということが重要と考えています。

事業承継関係のセミナーでも必ず申し上げることですが、事業承継は百社百様、オーダーメイドでしか解決しません。

ホールディング化はあくまで手段ですので、オーダーメイド策を考慮する際は、

1,今後どのように経営していくか?

2,ホールディング化のメリットデメリット

の順番が逆転することのないよう念には念を入れた上で、さまざまな選択肢を模索していく必要があります。

そんな弊社も第三者承継を経て20年。

お客様と提携業者様向けにイベントを企画しています。

9/6。

奈良県コンベンションセンターで講演会のあとは隣のJWマリオットホテルで懇親会。

士業や社員も増えておりますので、改めてお披露目を出来ればと思います。

期限間近。コロナ特別貸付。

2024-05-07

業種を問わずまだまだ厳しい経営環境が続き、社員ともども、月次決算をもとにお客様の資金繰り予想表をつくって打ち合わせを重ねる日々が続きます。

そんな中、コロナ関連の特別貸付の取り扱いが3ヵ月延長され、6月末までとなっています。

日本政策金融公庫さんの「新型コロナウィルス感染症特別貸付」の場合、

・最近1か月の売上または過去6か月の平均売上が

・前6年のいずれかの年の同期と比べて

・5%以上減少している

という要件を満たせば、災害関連の基準利率(1.25%~2.35%)から0.5%優遇した金利、運転資金で最長20年(据置最大5年)という非常に有利な条件になっています。

制度融資の全体的な流れとして、

・創業融資

・新型コロナ対策は資本性劣後ローン

に注力する流れがありますので、恐らくは、この「新型コロナウィルス感染症特別貸付」が再延長される可能性は低いのではないかと思われます。

奈良県の場合は無利息とはいえ、コロナ禍での借入の返済額ほどに利益計上が追い付いていないケースがまだまだ多くありますので、借換えにてこの特別貸付を活用する選択肢もあると思います。

弊社奈良オフィス、政策公庫さんと同じフロアにありますので、お客様、弊社担当、政策公庫の弊社担当者とともに、決算書をもとに個別相談の機会を設定して対応していきます。

また先日は、奈良新聞さん主催の経営承継セミナーに専門家要因として登壇して参りました。

事業承継における贈与や相続のポイントを専門家が解説 – 奈良新聞社「経営承継セミナー」

その前段、近畿経済産業局さんから「これからの経営に活かせる施策」のご案内があり、私も勉強として聞いておりました。

やはり、今年度の目玉は「省力化投資補助金」だそうで、事務局ホームページに、製品カテゴリ別にこれから製品が登録され、6月を目途に申請受付が開始される予定のようです。

他は生産性革命事業に係る補助金として、従前からの「ものづくり」「IT導入」「小規模企業持続化」「事業承継」の4種類が準備をされています。

そのほか、ぜひ使って欲しい、ということで挙げられていたのが省エネ補助金。

何種類かのコースがあり、その中でも「設備単位型」が比較的使いやすい模様です。

補助率は1/3ですが、エネルギー効率の良くない空調や冷蔵設備などを使用中の場合には活用検討の余地があるかもしれません。

また、経済産業省ではなく総務省管轄の「ローカル10,000プロジェクト」に係る補助金も公募要領が公開されています。

各市町村と共同して申請するものですが、地域課題の解決に資する事業であれば、建物も補助対象であり、かつ最大5,000万まで補助ということで非常に大きな効果が見込まれます。

ただ、市町村が補助金を支出し、その支出を国庫が市町村の補助、という流れとなるため、市町村によっては予算措置との兼ね合いも出てきそうで、お考えの新規事業がある際は、まずは市町村窓口への問い合わせが必要かと思われます。

植え付け準備。

2024-04-29

テーマ:まつおの畑作日記

植え付け準備、完了。

ことしのバーベキュー用トウモロコシ。

苗も順調。

マルチも完了。

でももう少し地温が上がるのを待った方がいい、と先輩から。

ブルーベリーの肥料やりも完了。

こちらも先輩おススメの肥料で。

影響力がデカい。

新設。省力化投資補助金

2024-04-15

テーマ:経営を守る情報

「中小企業省力化投資補助事業」として、公募要領が公開されています。

(申請開始時期は6月ころ)

中小企業における売上拡大や、IoTやロボット等の人手不足解消に効果のある汎用製品の導入を支援することで賃上げに繋げることを目的としたものです。

補助率は1/2以下で、補助上限は従業員数に応じて

・5人以下・・・200万円(大規模賃上げの場合300万)

・6~20人以下・・・500万円(大規模賃上げの場合750万)

・21人以上・・・1,000万円(大規模賃上げの場合1,500万)

となっています。

今後、補助金の事務局のホームページ上で、補助対象の製品のカタログが掲載され、製品をそこから選択し、事業計画とともに販売事業者と共同申請する流れとなります。

その他、ポイントは下記の通りです。

・(営業利益+人件費+減価償却費)÷従業員数(=労働生産性)が年平均3%以上向上させる事業計画を策定する。

・大規模賃上げの定義・・・補助事業期間終了時点で事業場内最低賃金45円以上増加、かつ、給与総額(役員報酬を含むが意図的に役員報酬を操作させている場合は除外)を6%以上増加

・大規模賃上げの際は、従業員への賃上げ表明が必要で、目標達成できなかった場合には補助額の上乗せ部分が減額される

・交付決定後5年間の効果報告において、労働生産性向上も目標が未達の場合にも補助金返還となる場合がある

・対象には個人事業を含み、一般社団法人や医療法人は含まない

・子会社を有する場合などは「みなし同一法人」として1社のみ申請可能

・過去2回以上、モノづくり補助金の交付決定を受けている場合は対象外

・省力化が目的なので新規事業は対象とならない

・従業員の平均残業時間が直近30時間を超えている、従業員が前年度比5%以上減っている、求人を掲載したが充足しなかった、の、いずれかに該当している

・既にある製品の置き換えはNG

恐らく中小企業庁にとって今年度の目玉が省力化投資補助金になると思いますが、あくまで最終的な目的は賃上げ。

その賃上げとも関連してくるのが企業型の確定拠出年金制度。

新しいNISAがスタートし、書店などには資産運用やNISA関連の書籍が一番目立つところに並ぶ現状、最近少し影が薄くなっている印象にあります。

しかし、企業にも本人にも、果たして致命的なデメリットってあるんだろうか?というくらいの感触をもっているのがこの企業型選択制確定拠出年金制度。

就業規則を変更したりと会社側が制度面を用意し、その上で、

・制度は利用しない

・給与の一部を減額もしくはそのまま、将来の年金の掛金を会社に払ってもらう

いずれかを従業員さん本人が選択することとなります。

弊社でも導入していますが、利用しない社員、利用中の社員、さまざまです。

予想を上回る水準での賃上げ報道がなされ、中小企業においては特に頭を悩ませるところ、福利厚生効果にも寄与しますし、掛金部分は社会保険の算定対象外となります。

お客様におかれましては、R4.6にオンラインセミナーをした動画がアーカイブとして残っておりますのでご視聴のご要望があればお申し付けください。

今年は二十四節気を感じながら過ごそう、と心に決めてスタートしたもののあっという間に「清明(すべてのものが生き生きとして清らかに見える)」を過ぎていました。

桜は散りつつあるものの、しかし、マイ畑の空いたスペースに植えた芝桜がほぼ満開に。

次は4月19日、「穀雨(穀物をうるおす春雨が降る)」。

確定申告。知らんまにお水取りも春も始まっとるやないか、というお決まりの風景

2024-03-18

個人の方の確定申告が終わりました。

弊社においては過去最多の申告件数、、、。

なかなか大変でしたが、私の管理能力の低さとはウラハラに、現場ではサポートをし合って3/13の段階で、ほぼメドがついていたように思います。感謝。

そんな確定申告期間中、「法人税が安い」ことを特徴に、外からの投資を集めてきた国がその方針を転換させる表明をしました。

⇒【シンガポール】グローバルミニマム課税、25年1月から導入

シンガポールは、法人税率は原則こそ17%と極端に低い水準ではありませんが、金融や石油製品など一定の業種に関わる会社については5~10%の税率を適用したりと、低い法人税率で世界中から資金や人を集めてきており、コロナ前は弊社でも視察ツアーを組んだりもしていました。

しかし、2025年から始まるグローバルミニマム課税(税率の最低限度を各国統一して課税する)という世界的な潮流にいち早く対応する表明をしたことになります。

今まで5%の税率で済んできた会社にとってはいきなり法人税が3倍超になり、シンガポールに会社を置いておく意義そのものが問われることになります。

法人税は、今年の税制改正の内容を鑑みても、特定した分野に限定して税制の後押しをする、という色合いが濃く、グローバルミニマム課税という世界的な潮流もありますので、今後、日本でも優遇的な措置は狭められる傾向が強まるものと考えています。

したがって、個人においても会社においても、税引前利益そのものを大きくすることの重要性がますます高まります。

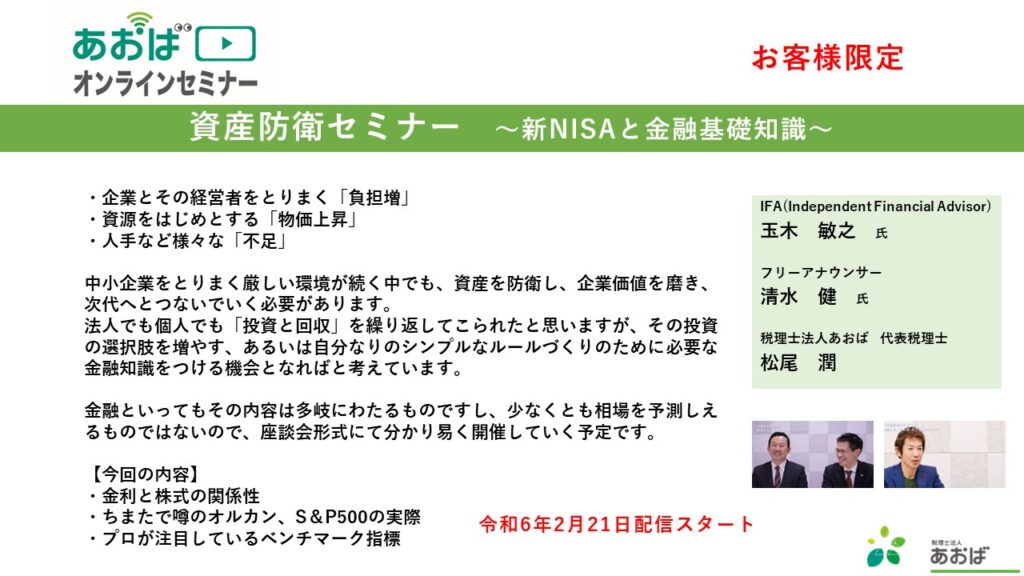

そんな背景もあって、先日は資産防衛セミナーという動画をお客様向けに配信しました。

対談形式で、私の大学時代の同級生で、三菱UFJモルガンスタンレー証券を経て今は独立系のファイナンシャルアドバイザーの玉木さんをお迎えしました。

そして、企画の際には何かとお世話になっているフリーアナウンサーの清水健さんの名司会。

今回は概要編で、株価と金利の関係や、ベンチマークの指標を話題に取り上げました。

新NISAのスタートやインフレ傾向の環境もあいまって、

・投資の選択肢を増やす

・自分なりのシンプルな投資ルールをつくる

ことを目的として今後もテーマを設定して配信していきたいと考えています。

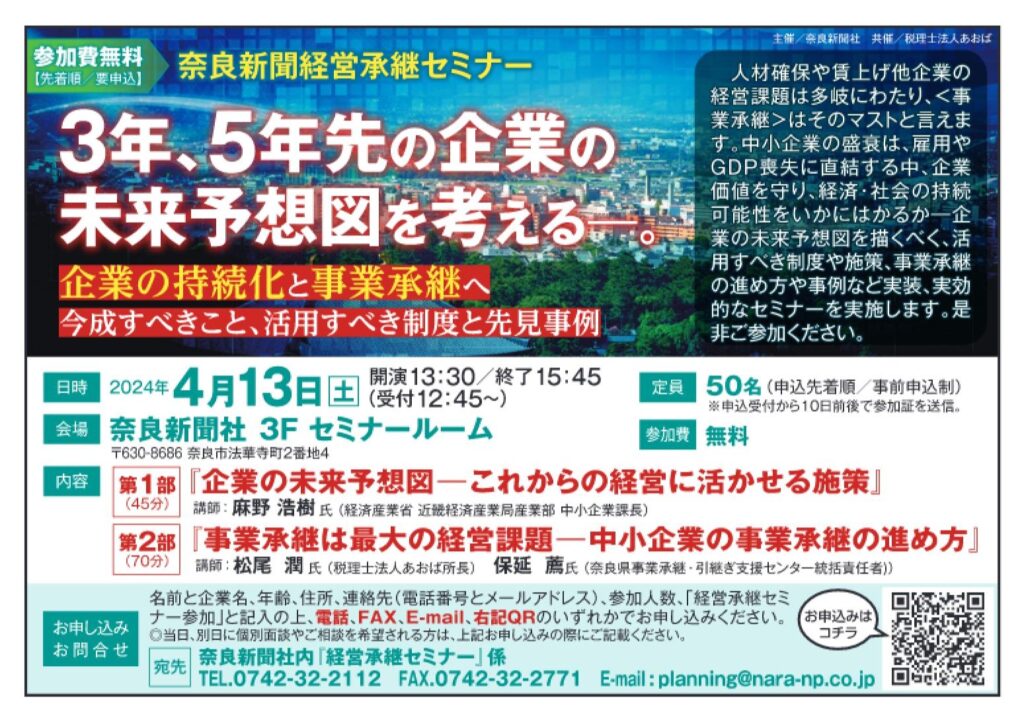

また、セミナーといえば、

4月13日、

・経済産業省 近畿経済産業局産業部 中小企業課長さま

・奈良県事業承継引継ぎ支援センターの統括責任者さま

とともにセミナーをさせて頂きます。

年度替わりの4月ですので、

・公(おおやけ)によるさまざまな施策

・引継ぎ支援センターさんへの相談事例

などを把握する機会として頂ければと思います。(こちらは奈良新聞さんの主催ですのでどなたでもお申込みできます。)

私からは、中小企業の事業承継において、譲る側・受け継ぐ側それぞれで実務上気を付けて頂きたいポイント、可能な限りでの事例紹介をさせて頂ければと考えております。

⇒お申込みフォーム(主催の奈良新聞さんのページへ)

確定申告シーズン、知らんまにお水取りが始まって、春も始まっとるやないか、というお決まりの風景。

3月16日の朝。日本最古の道、山の辺の道にて。

マイ耕運機で

2024-03-10

テーマ:

3月5日から啓蟄(けいちつ)。

冬ごもりをしていた昆虫などが地上に這い出る時節らしく、

もう少し確定申告の繁忙期は続きますが、私も地上に這い出て着々と土づくりも同時進行。

冬の間、荒れ放題だったスペース。

マイ耕運機と鍬とで耕し、

4つほど畝がつくれそう。

今年もBBQのためにトウモロコシ育てるぞ~。

畑にも「色」が

2024-02-12

テーマ:まつおの畑作日記

あたたかくなってきた。

冬の間はどうしても「色」の種類が少なくなりがち。

そんな中、蝋梅と梅が同時に咲き、カラフルになりはじめたマイ畑。

結局は「人」に行きつくというお決まりのコース

2024-02-05

テーマ:経営を守る情報

先日は税制改正セミナーでした。

若手税理士ふたりがよく頑張ってくれました。

税制改正は毎年おこなわれるものですが、ここ数年でずっと着目している項目が「退職金課税の見直し」の動向です。

後継者指名は経営者固有の権利です。

経営の出口には退職金の支給が伴い、現時点では課税方法はかなり優遇され、大きく節税が可能であるが故に、課税方法については従来から見直し(強化)議論が続いています。

結論としては今年の税制改正で見直しはされなかったのですが、税制改正に先立つ「骨太の方針(R5.6発表)」においては「退職所得課税制度の見直しを行う」と明確に記載されていたのが実際のところです。

したがって、最近の政治状況を加味して先送りされた色合いが濃いのではないかと推察しています。

役員退職金については、よく「どこまで取って問題ないか?」という話題になります。

しかし、実務上は退職金額の高い低いよりも、さらに重要な点があります。

税務上は、代表取締役から退任したという登記のみをもって退職の事実とはなりません。

退職金として支給したものの、退職の事実が認められなかった、実際には退職していないとされた裁決などを見ると、たとえば、形式的には退職したことになっている前経営者に次のような実態が認められています。

・後継者が単独で判断できるようになるまで相談役として経営に関与していた

・10万円を超える支出の決裁者だった

・対銀行など、資金繰りの窓口役をつとめていた

・後継者に相談なく多額の費用の支払いを決定していた

・仕入について購入するかどうかの承諾をしていた

・取締役会に出席して人事給与の決定に関与していた

・高額のの資産取得に関与した

つまるところ、その退職金の金額が高いか妥当かを論ずる前に、「本当に辞めているか?」が真の論点であり、仮に、上記のような実態があれば実際には退職していないものとされ、

・法人税:法人の損金に算入されない

・所得税:個人においては退職所得ではなく給与所得(総合課税)

・贈与税:株価の圧縮にもならない

というデメリットばかりの結果となります。

名実ともに退職した実態を備えるためには、「後継者への経営者教育」に行きつきます。

そして時間は10年〜20年は要するように感じますので、今承継時期に来ているかどうかに関わらず、着実に、退職の実態という点も見据えての人材育成が必須になります。

節税と言う観点からも、結局は「人」に行きつきます。

経営理念・家族憲章といった原点が今後より一層になると思いますし、私どもも、法人税、消費税、所得税、相続税、贈与税に横串を刺し、月次業績という定点観測を繰り返しながらサポートを続けて参ります。

2月4日は二十四節気でいう「立春」。

立春は「寒さも峠を越え春の気配が感じられる」季節の到来。

マイ畑も春の準備を着々と。

背景や理念に沿ったサポートを本年も。

2024-01-15

テーマ:税理士@松尾

新年から大変なニュースが続きました。

被災地の方々には一日も早く元の日常が戻りますこと、慎んで祈念申し上げます。

昨年末に税制改正が公表されましたが、既存措置の延長が目立ち、法人税の減税メニューも大企業・中堅企業向けのものが多い結果となりました。

ただそれでも、個人所得税の定額減税を除くと、全体に占める法人税の減税額は大きく、裏を返せば、いつ法人税の増税機運が高まってもおかしくない状況といえます。

企業側としては、キャッシュの社外流出を伴う節税策に依らず、投資と回収、そして運用でもって利益そのものを大きくすることで税引き後利益も大きくする必要性が増してきます。

「人は石垣。人は城。」というように、人への「投資」については今回の税制改正においてさらに減税措置が拡充されています。

また、手元資金を、損金性の有無に関わらず「運用」に回す選択肢も重要となりますので、「資産の防衛」をテーマにして業者間連携も広げ、分かりやすくかつ原理原則に基づいた情報発信をして参ります。

年末にテレビで流れていた、大泉洋さんの「さあ年末です。プライムビデオです。」のCMからヒントを得て、長編小説を読もうと思い立ち、「村上海賊の娘」を読みました。

(素直に「そうだ、アマプラを見よう」とならないのが私の性格が多少?ひねくれている証でもあります。)

そこでは、「臆病者の決断はいつも遅い。だが、その一度の決断は揺るぎなく、もっとも大胆に立ち現れる。」という村上景親の姿勢が印象に残りました。

政治の世界では醜聞が絶えないうえ、物価高や資源制約が続く中ではありますが、地方の経済を雇用の面から支えているのは中小企業であることに疑う余地はありません。

私たちとしては地域経済を担う多くの企業さまと接点をもつ事業者として、実務上出会う様々な「決断」に、その背景や理念に沿ったサポートを実現できるよう、精進して参ります。

本年も何卒よろしくお願い申し上げます。

前日はお酒の席。

春と見まがう景色を見ながら、駅前においたままの車を翌朝に歩いて取りに行くの巻。

本年も有難うございました。

2023-12-29

今年も有難うございました。

先日、OECDから世界経済の長期展望が公表され、

・先進国と主要新興国のトレンド成長率がコロナ禍前の3%から2060年までに1.7%に徐々に鈍化

・G20新興国は4.5%から2%とより大きな減速

・クリーンエネルギーへの転換を加速させることが経済活動をさらに圧迫する可能性

・多くの国で高齢化により労働人口が減少

・30年代終盤にはインドの世界経済成長への寄与度が中国を上回る

・中国は予測期間を通じて最大の経済大国であり続ける

というような内容だったようです。

巨大な内需を抱え、革新と振り戻しを繰り返し、日本経済はゆっくりと成長するイメージの一方で、低成長は増税と結び付きがちになります。

事実、シンガポールは来年から消費税増税に動く模様です。

⇒シンガポール、来年から消費税引き上げ 高齢化に伴う支出増に備え

補助金・助成金はもちろん、税制の時限措置や非課税、優遇措置は有効に使うことは当然として、負担増を切り抜け承継を実現するため、企業においては経営理念・家族憲章といった原点が今後より一層になると思います。

そして私どもも、法人税、消費税、所得税、相続税、贈与税に横串を刺し、お客様と月次業績という定点観測を繰り返しながら、引き続き、グループの税理士、現場スタッフ、弁護士、社労士とともに課題解決にあたり、専門職コンサルティングファームを体現して参りたいと考えています。

仕事納め。社員がつくってくれた「しめ縄」に、マイ畑に自生している松を飾り付け。

本年も有難うございました。

税制改正が発表。そしてしめ縄奉納。

2023-12-18

先週、令和6年の税制改正大綱が公表されました。

資料のボリュームは例年通りではあるものの、中小企業実務の観点からは、先送りやマイナーチェンジの性質のものがほとんどを占める印象です。

<自社株贈与の納税猶予制度>

自社株贈与の納税猶予を使う際の承継計画の提出期限は令和8年3月末まで延長されましたが、贈与の実行期限は令和9年12月末のままです。

納税猶予制度については

・株の移転を急ぐ場合

・業績が堅調な場合

には積極活用の方針ですが、いずれにせよ株式移転に際しては「保有者の目の黒いうちに」というのが大原則になります。

とはいえ、後継者のご経験であったり、婚姻しているかどうか、など個人の状況を考えるとまだ贈与できない、というケースも実務的には存在します。

その場合には

・相続財産の試算(分割イメージとそれに伴う税負担の確認)

・遺言の作成(株の部分だけでもOK。)

も検討していくことが重要です。

<所得拡大促進税制・交際費>

雇用者給与総額が1.5%増加した際、増加部分の15%~40%相当を税額から控除できる制度も、最大45%控除できることとなり、欠損の場合は5年間繰り越せることになりましたが、その期の法人税の20%という上限はそのままです。

交際費のうちの飲食費については、一人あたり10,000円以下のものは交際費には該当しないこととなりました。

まずそもそも交際費等とは、

1,得意先、仕入先その他事業に関係する者などに対する

2,接待、供応(もてなす)、慰安、贈答その他これらに類似する

ことのために支出するものをいいます。

「1」の「など」には、役員や従業員、株主や内定者も入ります。

交際費に該当したとしても、資本金1憶円以下の法人の場合には12か月で800万円までは結果的に損金に算入され、また、一人あたり5,000円以下(改正後は10,000円以下)の飲食費については、上記の交際費から除くことが出来ます。

<その他>

防衛増税の開始時期は触れられなかった上、個人的に一番着目している「退職所得への課税(強化)」についても、「あるべき方向性や全体像の共有を深めながら具体的な案の検討を進めていく」という、ここ数年間と同じ文言が載せられたのみでした。

政権の現状を象徴するような税制改正でしたが、改正にあたる基本的考え方とともに、各項目を網羅的にまとめてご報告する機会も早々に設けさせて頂きます。

一気に冷え込んだ日曜日。

神社の古木にしめ縄を飾って欲しい、と、お隣の村からご依頼を頂き、手作りのしめ縄を奉納させて頂きました。

これでいいのかな、、、と多少不安でしたが喜んでいただいて良かった良かった。

- 2026年2月 (2)

- 2026年1月 (1)

- 2025年12月 (2)

- 2025年11月 (2)

- 2025年10月 (1)

- 2025年9月 (2)

- 2025年8月 (2)

- 2025年7月 (2)

- 2025年6月 (4)

- 2025年5月 (2)

- 2025年3月 (2)

- 2025年2月 (1)

- 2025年1月 (2)

- 2024年12月 (3)

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

0

0

1

1