税理士松尾ブログ

医者と税理士は若い方がいい(H30とH31の税制改正大綱を読み比べてみる2/2)

2018-12-23

毎年公表される税制改正大綱には、

その最後に

次年度以降も引き続き検討する項目が列挙されます。

・H30税制改正における引継ぎ事項

・H31税制改正における引継ぎ事項

を比較してみると、

・実現した項目

・再度引き継がれた項目

・新しく引継ぎとして出てきた項目

が良く分かります。

前回のH30税制改正において「検討事項」として挙がっていた項目を早速みてみます。

1,年金課税

年金制度改革の方向性も踏まえ、課税のあり方を引き続き検討する

⇒H31も同様に引継ぎ

2,金融所得課税の一体化

投資家が多様な商品に投資しやすい環境を整備する視点から引き続き検討する

⇒H31も同様に引継ぎ

3,小規模企業に係る税制のあり方

個人と法人成り企業に対するバランスを図るための外国の制度も参考に、

控除のあり方を全体として見直すことも含め、所得税・法人税を通じて総合的に検討する

⇒H31も同様に引継ぎ

4,子供の貧困への対応

ひとり親に対する税制上の対応について平成31年度税制改正において検討し結論を得る

⇒これ、今回公明党さんが最後まで主張していたやつですね。

実は昨年から引き継がれていたのが分かります。

今回(H31)でも住民税の非課税枠が拡大されたものの、

「H32税制改正において検討し、結論を得る」となりました。

5,個人事業者の事業承継

その承継の円滑化を支援し代替わりを促進するための枠組みが必要

⇒H31税制改正において対応されました。

事業用の土地建物に係る相続税・贈与税の納税を猶予するというもの。

したがってH31税制改正大綱における「検討事項」からは消えています。

6,医療に係る消費税のあり方

医療機関の仕入れ時の消費税負担等に配慮し、H31税制改正で検討、結論を得る

⇒今回(H31)で、診療報酬の配転方法の精緻化、医療関係器具の特別償却制度の拡大といった

措置が取られました。

したがってH31税制改正大綱における「検討事項」からは消えています。

7,国境をこえたサービス提供に対する消費税の課税のあり方

課税の対象とすべき取引の範囲及び適正な課税を実現するための方策について引き続き検討

⇒こちらは今回(H31)では、経済の国際化・電子化への課税上の対応は適正な課税を確保するための方策について引き続き検討を行う、と表現されました。

8,原料用石油製品等・・・割愛(H31も変わらず検討事項として記載)

9,事業税における医療関係サービスへの軽減税率等・・・割愛(H31も変わらず検討事項として記載)

10,電気供給業等への外形標準課税・・・割愛(H31も変わらず検討事項として記載)

11,ゴルフ場利用税のあり方・・・割愛(H31も変わらず検討事項として記載)

12,民法における成年年齢の引き下げに伴う、税制上の年齢要件

民法に合わせて18歳に引き下げることを基本として検討をおこない、結論を得る

⇒こちらは相続時精算課税制度の適用年齢・NISAの適用開始年齢の引き下げなどで

対応されています。

今回(H31)では検討事項に挙がっていません。

で、H31で新しく「検討事項」で上がってきたものは。。。ひとつ。

自動車関係諸税について

自動車を取り巻く環境変化の動向等を踏まえ、その課税のあり方について中長期的な視野で検討をおこなう。

と新しく記載されました。

巨大産業、自動車産業をめぐっては今年も様々な動きがありました。

トヨタ自動車とソフトバンクとの連携。

カルロスゴーンの逮捕。

「クルマ」の枠組みをこえ、「移動手段」として新たな時代の到来を予見しての一文でしょうか。

参考記事:https://www.businessinsider.jp/post-180756

いずれにしても、

「検討事項」として

・新たに出てきた項目が少ないこと

・来年以降も同様に引き継がれている項目が多いこと

から、今後は何か目新しいものが登場するよりも

既存の税制(特に事業承継税制)にマイナーチェンジが

繰り返されるような気がします。

実務的には、その「マイナーチェンジ」へのキャッチアップが大変ですし、

選挙イヤーの来年の結果次第ではまた目新しいものが出るかもしれません。

ある経営者は言いました。

「医者と税理士は若い方がいい」

それだけ目まぐるしく変わるという意味だそうですが、

その期待を裏切らないように頑張ります。

H31とH30の税制改正大綱を読み比べてみる1/2

2018-12-19

毎年12月中旬に税制改正の大綱が発表されます。

H31年度分は先日公表されました。

ページ数にすると100ページを優に超えるほどの量がありますが、

たいていの場合、

大きな構成は次のようになっています。

①基本的考え方

②具体的内容

③検討事項

一番ボリュームが多いのはいうまでもなく②の具体的内容ですので、

こちらは税制改正セミナー(2019年2月1日 @天理市民会館)

でご説明するとして、

2年分の①と③を「比較」して読み比べると税制改正の「傾向」が見えてきます。

平成30年度の税制改正大綱と

平成31年度の税制改正大綱

それぞれの「基本的考え方」と「検討事項」を読み比べるわけです。

まずは「基本的考え方」。

税制改正が実現した項目の「背景」を述べる部分です。

だいたい15ページくらい。

平成30年度税制改正

<一段落目>

雇用・所得環境は大きく改善している

<二段落目>

デフレ脱却を確実なものとしていく必要がある

誰もが生きがいを感じられる一億総活躍社会を作り上げる必要がある

⇒概論といいますか、コンセプトを述べています。

<三段落目>

働き方改革を後押しするために個人所得課税における諸控除の見直しを図る

⇒昨年、実際に実現した項目です。

で、平成31年度税制改正

<一段落目>

雇用・所得環境は大きく改善している

⇒昨年と同じことを言っているのが分かります。

<二段落目>

消費税率10%への引上げを平成31年10月に確実に実施する。

⇒昨年はこの時点でもコンセプトを述べるにとどまっていましたが、

今年はいきなり消費税のことが出てきました。

決意のほどでしょうか。

<三段落目>

企業経営者がマインドを変え、投資拡大などに積極的に取り組むことを期待する。

前回の消費税率上げの経験を踏まえ、需要変動の平準化にむけてあらゆる手立てを尽くす。

⇒こちらもまあ、消費税税率アップありきの文章ですね。

(ちなみに四段落目も軽減税率のことですので、消費税最前面押しの様相です。)

というわけで、メインは消費税率アップによる需要減対策ということになるのかもしれません。

比較をしながら、こういった「背景」と「傾向」を念頭に読み進めていくこととするのですが、

当然、消費税関係以外の項目も出てきます。

これらは、昨年の税制改正大綱の「③(今後の)検討事項」に挙がっていた項目

であることが多く、

やはり単年でのみ読むのではなく「比較」の要素を取り入れることで

見える視野が広くなります。

財務も同じですね。

その年だけの損益計算書、貸借対照表のみをみるのではなく、

前年のそれらと比較することで経営に欠かせない気付きが得られます。

次回は税制改正大綱における「検討事項」を比較してみることとします。

自筆証書遺言の要件緩和

2018-12-16

事業承継に関して、

私どもでは「託し託される事業承継」

という概念を推奨しています。

単なる引継ぎではなく、

「損得」の関係をこえて「価値観の一致」した関係性を目指す、

「託す」という価値観です。

そこには5つのステップがあって、

1,分けかた

2,議決権の設計

3,納税資金

4,節税

5,成長戦略

の順となります。

やはり一番先に決めるべきは

「分けかた」の部分で、自社株は○○、自宅は○○、預貯金は均等に、

などというようにざっくりでも分け方を描いてみることです。

そこでは「遺言」が非常に重要な位置を占めます。

そして遺言のうち自筆で記す、

「自筆証書遺言」が格段に使いやすくなります。

簡潔にいうと、

自筆証書遺言に添付する財産目録は自書じゃなくてもOK

(パソコンでつくってもOK)

ということになります。

2019年1月13日以降の作成分から改正民法が適用となります。

事業承継の最初のステップを、大きく後押しする効果があると思います。

遺言となるともはや税理士の範疇ではなくなってくるのですが、

そういった士業の垣根がなくなることを見据え、

「経営を守る」という「価値観を一致」させた

「奈良ASPO(アジア士業共同体)」を組成しています。

事業承継は企業の雇用を守ります。

雇用が守られるということは地域経済が守られるということです。

先人から受け継いだ地域を士業を通してお役立ちすることを

強く願っています。

H31.10.1以降も消費税率8%のケース

2018-12-09

テーマ:経営を守る情報

来年10/1以降は消費税率が10%に上がります。

しかしながら、「経過措置」といって

10/1以降も消費税率8%が継続されるケースがあります。

大きくは2点。

1,請負工事など

H25.10.1からH31.3.31の間に締結した工事・製に係る請負契約に基づき、

H31.10.1以降に完了する工事、ソフトウェア開発など

⇒消費税率は8%が適用されます。

2,資産の貸付関係

H25.10.1からH31.3.31の間に締結した資産の貸付けに係る契約に基づき、

H31.10.1以前から貸付けられている場合の、

H30.10.1以後におこなう資産の貸付け

⇒消費税率は8%が適用されます。

消費税率が2%変わると

請負工事関係については受注金額が大きくなればなるほど

動くキャッシュへの影響も大きくなりますのでご注意ください。

そしてもう一つ大きな論点。

この経過措置は

8%か10%かを選べるわけではなく強制される、という点です。

消費税の納めすぎ!

または足りない!

なんてことのないように注意が必要です。

徐々に身近になってきたM&A

2018-12-05

中小企業の事業承継は実際のところ、

・親族承継

・親族外承継

・M&A

の3択になります。

事業承継を切り口に色々とお客様ごとに

シミュレーションをしていくと、

身内に後継者がいる、いない。

後継者本人のやる気がある、ない。

後継者がいないとすれば、幹部に候補者はいるか、いないか。

いずれにしても後継者と目される人が連帯保証まで

覚悟を決めているか、いないか。

その方のご家族の覚悟のほどはどうか。

覚悟があるとしても、後継者に株を買い受ける財力はあるか、ないか。

株を買い取る財力があったとしても、そもそもその業界の先行きはどうか。

変化を起こす行動力はあるか。

そんな行ったり来たりを繰り返しているうちに、

意外と「M&A」に行きつくことがあります。

事業承継は最初で最後の経験。

後継者の指名は経営者固有の権利。

手を付けない理由はたくさんある。

それでもやらねばならない事業の承継。

雇用の承継。

私たちも「フィルター」となるべく、

恒例の毎月第一土曜日の研修会で

年商数百万からのM&A成功事例を共有しました。

圧倒的な売り手市場のM&Aの世界。

つまり、買い手に対して

圧倒的に売り手が不足している状況。

3年連続営業赤字。

債務超過。

それでも成功した事例あり。

私も、先入観を捨てねば、と思い直しました。

軽減税率のまぎらわしい事例。

2018-11-29

テーマ:経営を守る情報

来年の10月1日以降の消費増税。

そして予想通り「なんでこんなにややこしいことするんだ!」

の声が圧倒的多数の軽減税率。

・生きている魚の販売は8%

・生きている牛や馬は10%

・ミネラルウォーターは8%

・水道水は10%

・飲料用の氷は8%

・ドライアイスは10%

・オロナミンCは清涼飲料水なので8%

・リポビタンDは医薬部外品なので10%

・みりん風調味料は8%

・本みりんは10%

・ノンアルコールビールは8%

・ビールや発泡酒は10%

・老人ホームなどでの食品提供は8%

・ケータリングや出張料理は販売じゃないので10%

・宅配ピザは外食じゃなく食品の販売だから8%

・ピザ屋の店内飲食は外食だから10%

・定期購読の新聞は8%

・駅の売店で買う新聞は10%

軽減税率の対象は次の2通り。

・酒類と外食サービスを除く飲食料品の譲渡

・定期購読契約にもとづく新聞の譲渡

2通りしかなくて一見シンプルですが実際のところは大変です。

くだらない忖度が複雑さを生み利権を生む。

一度生まれた利権は。。。腐ってもなお継続する。

消費税率8%と消費税率10%。

販売価格「1.85%アップ」。

中小企業の収益構造改善策は「値上げの一択」だと思いますが、

今後ますます「理念と行動の一致」が求められるのでしょう。

事業承継とM&A

2018-11-25

ビジネス上の良好な関係性を表すときに、

「Win-Win」という言葉をよく使うと思いますし、私もよく使います。

それは「損得が一致」した関係性と言えます。

当たり前の話かもしれませんが、企業の成長戦略や事業承継を考えた場合、

損得の関係性を超えた

「価値観が一致」した関係性を見据えなければなりません。

長寿企業の代表格である金剛組が長く継続した秘訣は

「従業員養子」を活用したことにあるとも言われています。

血縁の有無に関わらず「価値観の一致」を優先させるということでしょう。

M&Aは企業の「合併と買収」の略称であるがゆえに、

・身売り

・後継者がいなくて困ったときに考えること

というイメージが先行します。

しかし実際は、

・売り手の多くは黒字企業であったり、

・買い手として新たな収益源をつくる時間を買う有力な選択肢であったりと

様々な誤解があることも事実です。

弊社も士業の立場から

お客様の

・成長戦略

・事業承継

を強力にご支援しなければならず、その選択肢にはM&Aも挙がって参ります。

とくに私たちが本拠を構える「地方」にとって

中小企業は

・雇用の確保

・技術と誇りの伝承の場

・まちの風景そのもの

というとりわけ重要な役割を担っておられます。

まさに存在していることそのものに価値があるのだと思います。

今年最後のあおばセミナー。

・M&Aをめぐる誤解を解く

・託し託される事業承継の重要な要素

・成長戦略としてのM&Aの具体例

・事業承継としてのM&Aの具体例

を知る機会として頂ければと思います。

⇒お申込み(どなたでもご参加頂けます。)

弊社ホームページの事業承継ページも「託し託される事業承継」

としてリニューアルいたしました。

教育資金の一括贈与の非課税制度

2018-11-21

「教育資金」を一括で贈与すれば1,500万まで非課税

という教育資金の一括贈与に係る非課税特例は

今年度末(H31.3.31)に期限を迎えます。

この制度のポイントは次の通りです。

・直系尊属からの贈与(祖父母・父母からの贈与)であること

・学校などへの入学金、授業料等であれば1,500万まで非課税

・学習塾やスイミングなど学校以外でも500万まで非課税

・金融機関経由で手続きをするので税務署への手続き不要

そして、気を付けないといけない盲点は次の通りです。

・あくまで一括の贈与であること

・もらった側が30歳になった時点で使いきれていなければその時に贈与税がかかる

・この制度を使わなくても、

そもそも(一括ではなく)必要な時に必要な金額を贈与する場合は贈与税は非課税であること

とはいえ、とくに相続税対策に急を要する場合は非常に有効です。

例えばお孫さんが6人いらっしゃって、

この制度を使ってそれぞれ1,000万づつ贈与するとしたら

6,000万もの資金を非課税で次世代へ移すことが出来ます。

そして、文部科学省からは、この制度の恒久化の要望が出されています。

しかしながら、その場合は報道にもある通り、非課税金額や所得面での制限が入る見込みです。

期限が切れて以降の動向は税制改正大綱を待ちましょう。

師走を控え、「生前贈与」に関するご相談を多く頂戴する時期でもあります。

節税面からはひとつの大きな選択肢と言えます。

変わる配偶者控除と「103万の壁」以外の3つの壁

2018-11-18

テーマ:経営を守る情報

出張ついでにふらっと立ち寄った、

母校、北海道大学のイチョウ並木。

イチョウも色づく秋、年末調整の季節ですね。

平成30年分から配偶者をめぐる控除が変わります。

人材不足

最低賃金の上昇

を受けての税制改正の影響です。

配偶者をめぐる控除としては

・配偶者控除

・配偶者特別控除

の2種類があります。

お給料だけですと年収103万円をこえると配偶者控除を受けれなくなるため、

よく「103万円の壁」という言われ方をします。

実際には昭和63年にできた「配偶者特別控除」があるので、103万円をこえても

イキナリ控除額がゼロになることはありませんが、

企業における「配偶者手当」の支給要件を103万未満にするなど、

「103」という数字は私たちの生活に密接に関係していました。

今回の税制改正では減税となる人・増税となる人、両方が出てきます。

ご自身にとっての控除額(所得から差し引ける金額)が一目でわかる早見表を

ご準備しましたので、「減税か・増税か」ご確認してみてください。

また、103万円の壁の他に3つ壁がありますのでそちらも早見表からご確認ください。

交際費にならない一人あたり5,000円以下の飲食代

2018-11-07

テーマ:経営を守る情報

過去のメルマガより抜粋です。

先週のメルマガでは資本金が1億円以下の企業の

交際費が年間800万円を超えた場合の損金不算入

すなわち「交際費課税」について触れました。

その中で、一人あたり5,000円以下の飲食費については

交際費に含めなくてもよい取り扱いがあります。

あくまで「飲食代」に限った措置ですが、

それでは次の場合はどうなるのか?

・一次会の次に別の店で二次会に行った場合は?

→お店ごとに判断します。

(同じお店だと合計で5,000円以下かどうかを判断します)

・飲食後の「お土産」は?

→お土産も含めて判断します。

・会食後のタクシー代は?

→飲食費ではないので、接待時のタクシー代は交際費です。

・チャージ料は?

→飲食代に含めて判断します。

・ゴルフに行った時のお昼ご飯は?

→プレー代含めて交際費です。

・消費税込みで判断?税抜きで判断?

→貴社の経理処理が税抜経理なら税抜きで判断します。

上記の基準で、一人あたり5,000円以下であれば、交際費以外の「会議費」等として

通常の損金として処理できます。

交際費は課税所得(つまり税金が課せられる対象の金額)に大きな影響を及ぼす要素です。

ご参考にしてください。

メルマガ登録はコチラ

同族会社への貸付金を相続財産から除外できるか

2018-10-17

会社への貸付金(会社から見れば借入金)について、

東京地裁の平成30年3月27日裁決に下記のようなものがります。

・親が代表を務める会社に親が貸付けをしていた

(約5,700万円)

・借り入れは昭和50年から徐々に発生

・親が亡くなる

・相続人(子)は、会社の経営にはノータッチ

・会社の決算状態も一切知らない

・会社の営業状況は改善される様子はない

(ほぼ借入金相当が債務超過)

・生前は毎月10万円ずつ返済

・返済は自分(親)が生きている間だけでよいと言われていた

およそ上記のような条件のもと、

貸付金5,700万円相当を相続財産に含めずに申告した事例です。

「返済は自分が生きている間だけでよいと言われていたこと」

をもって相続が発生した時点で債務免除されたものと主張するものの、

その主張も実らず。

また、「会社の経営状態が改善する見込みがないこと」

をもって相続財産に入れなかったと主張するものの、

それも実らず。

判決では、財産評価基本通達において、

相続財産に算入しなくてもよいケースとして挙げられている

「その回収が不可能又は著しく困難」なときとはどんな場合か?

という点について、

「債務者(会社)が経済的に破綻していることが客観的に明白」であること

を要求しました。

会社が破産等の法的手続きに入っているなど「客観性」が必要ということです。

会社への貸付金については、返済を免除すれば会社側で収益計上されます。

債務超過の状態で資本金に組み入れれば、こちらも会社側で収益計上される可能性が高いです。

まずは「債権の有無の確認」、そして計画的な返済・贈与による名義変更など、

こちらも事業承継にあたっては重要テーマとなります。

ほとんどの日本の企業が今まで経験してこなかった

「事業承継」という問題。

本当に論点が多岐にわたります。

経営者と後継者に、本当に信頼できる伴走パートナーが必要です。

将来、相続税を払うのは後継者。

後継者も他人ごとではすまされません!

そもそも退職金ってなに?

2018-10-14

事業承継のご提案にあたって

「退職金」の支給時期は

・スキーム選定

・株価

・とうぜん、税負担

・登記

・会社組織

・個人の相続対策

などなど多岐に影響を及ぼします。

事業承継がまだしばらく先だとしても、

例えば生命保険の加入にあたってその目的を「退職金資金」に、といって加入されるケースも多いはずです。

金額も大きくなりますし、

一生に一度のことですし、

経営の出口のことですので、

そもそも退職金って何なのか?

ということを押さえておく必要があるように思います。

法人税法においては明確に規定をおいていませんが、

まず所得税法では

・退職(勤務関係の終了)を起因とする

・従来の継続的な勤務への対価の一部後払い

・一時金として支払われていること

の3つが要件となります。

まあ、当たり前のことです。

で、

法人における「役員退職金」についての争点をみますと、

1,役員がその法人を退職したことで初めて支給され、

2,役員としての在任期間中の継続的な職務執行への対価の一部の後払いとしての性質を有しているか、

という論点が最も重要となります。

ざっくり一言集約して申しますと、

「ほんとうに辞めているか?(職務が激変しているか?)」

ということになります。

例えば、ただ代表取締役から取締役に登記が変わっただけで、いまだに対外的にも影響力を行使している場合には「退職していない」ものとされる可能性があります。

その場合は「退職金」ではなく「賞与」となり、所得税はかかるけれども損金算入できない、といったことになりかねません。

・後継者が単独で判断できるようになるまで相談役として経営に関与している

・一定額を超える支出の決裁者である

・対銀行など資金繰りの窓口役をつとめている

・後継者に相談なく多額の費用の支払いを決定している

・仕入について購入するかどうかの承諾をしている

・取締役会に出席して人事給与の決定に関与している

・高額の資産取得に関与する

などの実態が認められると、登記上は代表者から外れているとしても「退職していない」ものとされる可能性があります。

退職金は金額(多いか少ないか)のことばかりがクローズアップされがちですが、

退職金の支給時期の問題は、経営への関与の仕方にストレートに影響してくる項目です。

事業承継にあたっては非常に大きな論点となるでしょう。

固定資産税ゼロ特例の最大の特徴は?

2018-10-10

テーマ:経営を守る情報

第91回目のあおばセミナーで取り上げた、「先端設備導入計画」。

今年の税制改正で、もっと「大胆な特例を」ということで創設されたものです。

概要はというと

・新品の設備投資で

・工業会などの証明書が出るものについては

・3年間

・設備に係る固定資産税が最大でゼロ~1/2になるというものです。

(実際はほとんどの市町村でゼロになります。)

この制度の最大の特徴は

「さかのぼって適用ができない」

という点です。

市町村の認定が必要なのですが、設備を買った後に認定を受けようと思っても認定はおりない、ということです。

「認定⇒取得」の流れが逆転することはありませんので、

取得前に

・工業会等の証明書が発行されるかどうか

・市町村で認定可能かどうか

の確認が必要です。

申請用紙はA4用紙2枚。

・最近の経営環境

・その設備を買うことでどういう効果があるのか

が主な記載内容で、比較的書きやすいと思われます。

税金が軽減されるということは会社にお金が残る、という意味において助成金と同じです。

税理士などの「認定支援機関」の確認も必須となっておりますので

設備投資の検討の際にはお声がけ頂ければと思います。

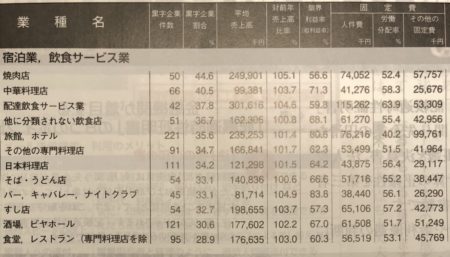

焼肉屋さんが元気?

2018-10-06

最近の統計ですと、

宿泊業・飲食業の中では「焼肉屋さん」が元気なんですかね?

最近の「3月決算から5月決算法人」の統計において

黒字決算割合が一番高いのは「焼肉店」という結果がでました。

ただ、それでも黒字企業割合は44.6%。

半分以上が赤字です。

その他の財務指標をみますと・・・

対前年売上高・・・105.1%

売上は平均して5%アップしているようです。

限界利益率・・・56.6%

売上から仕入れなどの原価を引いた後の利益率は56.6%ですので、

飲食店としてはかなり低いですね。

裏を返せば原価率は43.4%ということです。

原価率がこれだけ高くても黒字決算割合が比較的高いのは

売価が高く取れるからかもしれません。

平均売上高・・・2億4,990万円

やはり、他の飲食業よりも比較的平均売り上げは高めです。

労働分配率・・・52.4%

売上から仕入を引いた後の「粗利益」の何%を人件費に投下したか、

の比率ですが約半分、ということですね。

原価率が高いものの、人件費へ投下する比率が他の飲食業よりも低いということは、

粗利益の金額じたいが高い、つまりは顧客単価がやはり高めだということ。

あくまで仮説です。

仮説ですが、色々とイメージが出来てきます。

大切なのは、

自社において、このように「大切な指標」をもとに仮説と実践を繰り返すことです。

通帳残高以外にバロメーターになる「指標」を持つことです。

今の経営が「いいか悪いか」は、「比較」でしか判断できません。

昨年の今ごろとの「比較」

同業他社との「比較」

そしてベストは、経営目標との「比較」

経営目標があれば、前年同月や同業他社との比較は不要。

会社の健康診断。経営ドッグ。

だれでも、どなたでも可能です。

経営ドッグをうけるために、税理士を使うのです。

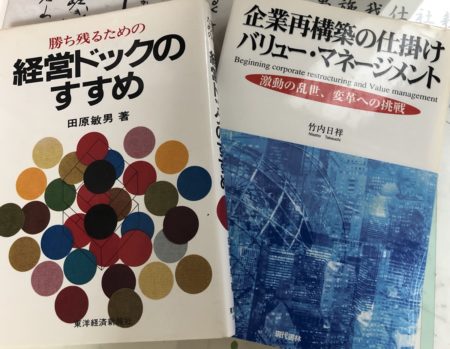

経営の定石

2018-10-03

決算書は、

経営におけるある一定時点での「行動の成果」を表現します。

税務署や金融機関のように、決算書が出来上がった「結果」だけを見るのではなく

決算書を一緒に作り上げる「過程」と「結果」のすべてに関与させて頂く

税理士という仕事。

経営における「行動の成果」である決算書を扱う人間であればこそ

「経営の定石(セオリー、原理原則)」を忘れてはならないと考えています。

で、

たどり着くのは「古典的名著」。

そして

それを「繰り返し定期的に読み返すこと」

公認会計士の天明茂氏の著書や村上龍氏の著書まで、

だいたい10冊ほどあるのですが、

最近響いているのはこの2冊。

初版から30年以上も経っている本ですが、

すでに、これからの時代は

・高負担時代(エネルギーコスト上昇、高齢化による社会的コスト増大)

・選別淘汰(準決勝ではなく決勝戦をむかえる)

・専門化、個性化、差別化がさらに進む

・寡占化、ナンバーワン化

・小グループによる活性化

・技術革新、設備合理化がさらに進む

・タテ型成長からヨコ型成長へ(多角化、多様化、分散化)

・地方の時代、地方への環境改善投資が進む

・旧来の惰性と安住の地場企業の淘汰

・プロ専門家、幹部の人材育成が大きなテーマ

という、十分に今でも通用することが書かれています。

もう絶版になっていると思いきや。。。

なんとアマゾンで買えます。

しかも送料よりも安い価格で。。。涙

アマゾン、すごいですね。

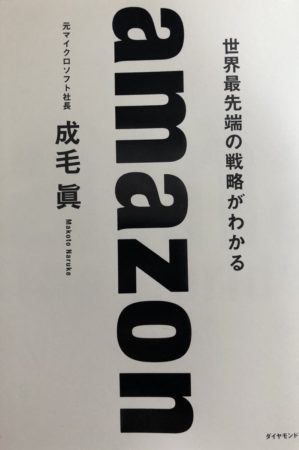

というわけで、ではないのですが、

この本を購入。

古くも変わらぬものと新しきもの。

ともにインプット。

また経営者の皆様とのご面談時に、

「にじみ出るように」アウトプットされることを期して。

- 2024年11月 (1)

- 2024年10月 (4)

- 2024年9月 (2)

- 2024年8月 (3)

- 2024年7月 (2)

- 2024年6月 (4)

- 2024年5月 (4)

- 2024年4月 (3)

- 2024年3月 (2)

- 2024年2月 (2)

- 2024年1月 (2)

- 2023年12月 (3)

- 2023年11月 (2)

- 2023年10月 (5)

- 2023年9月 (1)

- 2023年8月 (4)

- 2023年7月 (2)

- 2023年6月 (5)

- 2023年5月 (3)

- 2023年4月 (4)

- 2023年3月 (2)

- 2023年2月 (4)

- 2023年1月 (4)

- 2022年12月 (3)

- 2022年11月 (7)

- 2022年8月 (1)

- 2022年7月 (2)

- 2022年6月 (2)

- 2022年5月 (3)

- 2022年2月 (1)

- 2022年1月 (3)

- 2021年11月 (2)

- 2021年10月 (1)

- 2021年8月 (9)

- 2021年7月 (1)

- 2021年6月 (2)

- 2021年3月 (1)

- 2021年2月 (3)

- 2021年1月 (2)

- 2020年12月 (4)

- 2020年11月 (3)

- 2020年10月 (4)

- 2020年9月 (3)

- 2020年8月 (4)

- 2020年7月 (4)

- 2020年6月 (2)

- 2020年5月 (1)

- 2020年4月 (3)

- 2020年3月 (6)

- 2020年2月 (3)

- 2020年1月 (3)

- 2019年12月 (4)

- 2019年11月 (4)

- 2019年10月 (6)

- 2019年9月 (3)

- 2019年8月 (4)

- 2019年7月 (5)

- 2019年6月 (6)

- 2019年5月 (8)

- 2019年4月 (7)

- 2019年3月 (11)

- 2019年2月 (8)

- 2019年1月 (8)

- 2018年12月 (10)

- 2018年11月 (8)

- 2018年10月 (9)

- 2018年9月 (9)

- 2018年8月 (7)

- 2018年5月 (2)

- 2018年4月 (2)

1

1 0

0